Помимо рассмотренных выше макротенденций, действующих в сторону снижения потенциальной экономической динамики, существуют также целый ряд значимых барьеров и ограничений, без преодоления которых невозможно конструктивное решение стоящих перед обществом проблем. К их числу относятся: 1) отсутствие эффективной системы перелива капитала, не позволяющее в условиях избытка финансовых ресурсов профинансировать развитие обрабатывающей промышленности; 2) низкая заработная плата в производственной сфере экономики, препятствующая росту эффективности производства и распространению инноваций; 3) общее технологическое отставание российской экономики, не позволяющее обеспечивать должную конкурентоспособность продукции и услуг. Прогнозно-аналити-ческие исследования, в том числе и «Долгосрочный прогноз развития экономики России на 2007-2030 гг.», показывают, что совокупное понижательное воздействие макроструктурных факторов, определяющих трендовую динамику со сторон конечного спроса, достаточно значимо и оценивается нами на долгосрочную перспективу в 1,5-2,3 процентных пункта снижения темпов роста ВВП по сравнению с достигнутым в настоящее время уровнем (6,7%). Эта общая оценка включает: 1) 0,2-0,4 процентных пункта вследствие замедления сырьевого экспорта; 2) 0,5-0,8 процентных пункта как результат замедления динамики мировых цен на сырьевые ресурсы; 3) 0,3-0,5 процентных пункта вследствие замедления динамики потребительского кредитования; 4) 0,5-0,6 процентных пункта как следствие опережающего роста импорта. Таким образом, в рамках данного сценария неизбежно на интервале 2007-2030 гг. постепенное снижение темпов экономического роста до 4,4-5,2% в год. При такой динамике роста возможности решения актуальных социально-экономических задач становятся весьма ограниченными. В результате масштабы разрывов в экономике России - по дифференциации доходов, по уровню экономического развития регионов, по технологическому состоянию различных секторов экономики - останутся практически неизменными. Это означает, что задачи развития в рамках данного сценария решены быть не могут. Следует подчеркнуть, что принятая здесь гипотеза возможного негативного воздействия опережающего роста импорта на динамику ВВП является весьма умеренной. В действительности в последние полтора-два года наблюдается значительное увеличение эластичности импорта по темпу укрепления рубля. Это приводит к тому, что даже при замедляющемся укреплении рубля импорт ускоряется. Между тем ускорение импорта по отношению к динамике ВВП на 1 процентный пункт эквивалентно снижению темпа роста ВВП на 0,3 процентных пункта.

Таким образом, приведенная выше вероятная оценка экономической динамики в рамках инерционного варианта развития отражает, скорее, верхний диапазон инерции. Нижняя граница диапазона инерции оценивается нами в 3.5-4.0% роста ВВП к концу прогнозного периода.

2.2 Анализ конкурентоспособности России в мировой экономике

Несмотря на заметный экономический рост последних 8-10 лет, низкая конкурентоспособность России на мировых рынках остается одной из серьезнейших проблем российской экономики. По данным всемирного экономического форума [22], по уровню конкурентоспособности Россия в 2007 г. находилась на 58 месте в мире (из 131 страны). В этом отношении наша страна уступала Турции (53 место), Индии (48 место) и Китаю (34 место), опережая только Бразилию (72 место). Анализ показателей глобальной конкурентоспособности России и некоторых зарубежных стран (табл. 3) показывает, что при недостаточно высокой общей конкурентоспособности Россия отличается еще более низкой конкурентоспособностью бизнеса.

Таблица 3 .

Сравнительные показатели глобальной конкурентоспособности России и некоторых зарубежных стран

| Россия | Турция | Бразилия | Индия | Китай | |

| Индекс глобальной конкурентоспособности, в том числе | 58 | 53 | 72 | 48 | 34 |

| Макроэкономическая стабильность | 37 | 83 | 126 | 108 | 7 |

| Инфраструктура | 66 | 59 | 78 | 67 | 52 |

| Здравоохранение и образование | 60 | 77 | 84 | 101 | 61 |

| Институты | 116 | 55 | 104 | 48 | 77 |

| Эффективность финансового рынка | 109 | 61 | 73 | 37 | 58 |

| Эффективность бизнеса | 88 | 41 | 39 | 39 | 57 |

| Инновации | 57 | 53 | 44 | 28 | 38 |

Из табл. 3 видно, что, выигрывая в показателях макроэкономической стабильности, Россия существенно отстает от ведущих развивающихся стран по показателям развития институтов, эффективности бизнеса и инновациям. Высокая макроэкономическая стабильность, таким образом, может и не обеспечивать эффективность бизнеса, также как и общую высокую конкурентоспособность страны. Глобальная конкурентоспособность ассоциируется, прежде всего, с деятельностью крупных, как правило, транснациональных корпораций. В России даже ведущие компании, несмотря на их видимый рост в последние годы, все еще значительно отстают не только от западных корпораций (как по объемам оборота, так и по капитализации), но и от ведущих компаний развивающихся стран. Например, крупнейшая российская нефтедобывающая компания «ЛУКойл» отстает по объемам продаж от американской «Эксон-Мобил» в 7 раз и от ведущей бразильской нефтяной корпорации «Petrobras» - в 1,5 раза. Российская металлургическая компания «Северсталь» отстает от «ArcelorMittal» из Люксембурга в 8 раз и от бразильской «Vale» - в 2 раза. В химической промышленности российский «Уралкалий» отстает от германской BASF в 100 раз и от Саудовской «Saudi Basic Industries» - в 27 раз. Российский Сбербанк уступает американской «Citygroup» в 11 раз, а китайской ICBC - в 2,5 раза [14, c. 46-48].

Низкая конкурентоспособность России обусловлена, прежде всего, отставанием по уровню и темпам роста производительности труда, поскольку концентрация производственной и инвестиционной активности наблюдается в секторах со средним и низким технологическим укладом, использующим сравнительно малоквалифицированную рабочую силу. Особенно это заметно, если сравнивать между собой отдельные близкие по объемам оборота российские и зарубежные компании, в том числе из развивающихся стран. По расчетам В. Кондратьева [13, c. 15-16], по причине гораздо большей численности занятых российский «Газпром» более чем в 10 раз отстает от норвежской нефтегазовой компании «StatoilHydro». Ведущая частная нефтедобывающая компания России «ЛУКойл» имеет в четыре раза меньшую выработку на одного занятого, чем государственная бразильская нефтедобывающая компания «Petrobras». Российская «Северсталь» по производительности в 4 раза уступает китайской «Shanghai Baosteel Group Corporation», в 7 раз - бразильской «Gerdau S.A.» и почти в 20 раз – японской «Nippon Steel». В химической промышленности уже упоминавшийся «Уралкалий» в 30 раз менее производителен, чем саудовская компания SABIC. Российский лидер автомобилестроения «Автоваз» почти в 10 раз уступает индийской автомобилестроительной корпорации «Mahindra & Mahindra». Даже в такой «рыночной» сфере экономики, как финансы, наши компании серьезно проигрывают: российский Сбербанк в 2,5 раза менее эффективен, чем китайский Bank of China, и почти в 10 раз - чем бразильский Banco do Brasil. При втрое меньших объемах оборота в Сбербанке работает 240 тыс. чел., в то время как в бразильском банке - 83 тыс. чел.

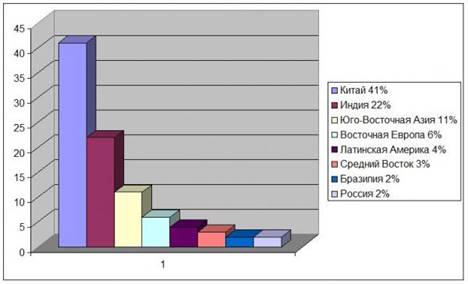

По мнению руководителей ведущих корпораций развитых стран, опрошенных международной консалтинговой компанией «McKinsey» [21], наибольшую опасность в смысле международной конкуренции в ближайшие годы будут представлять компании из Китая и Индии (рис. в Приложении 2). Лишь 2% из 1350 опрошенных рассматривают российские компании как угрозу для своих конкурентных позиций, в то время как в китайских компаниях такую угрозу видит 41%, в компаниях Индии - 22%. Одна из причин заключается в том, что в списке крупнейших мировых лидеров по версии журнала «Forbes» [23] российские компании представлены в наименьшем числе: их всего 29, в то время как бразильских - 35, индийских - 47, китайских - 54. Кроме того, отраслевая принадлежность компаний развивающихся стран более диверсифицирована. Российские компании представлены в основном нефтегазовым и металлургическим секторами (соответственно 10 и 7 компаний), в то время как Бразилия в рейтинге «Forbes» имеет семь инфраструктурных компаний, Индия - шесть телекоммуникационных, Китай - девять транспортных и еще шесть, работающих в торговле, строительстве, производстве инвестиционных товаров. Даже самая крупная из российских корпораций, ОАО «Газпром», занимает в рейтинге только 64-е место, уступая китайской «Sinopec» (20-е место) и бразильской «Petrobras» (55-е место).

Российские компании пока слабо представлены в списках ТНК развивающихся стран. Крупнейшая российская ТНК «ЛУКойл» с объемом зарубежных активов на уровне 8 млрд. долл. занимала лишь 7-е место, в несколько раз уступая малайзийской государственной нефтяной компании «Petronas» (26 млрд. долл. зарубежных активов). Российские компании обладают, как правило, низкоэффективными зарубежными активами. Так, у компании «ЛУКойл» коэффициент эффективности активов составляет всего 0,6, в то время как у малайзийской «Petronas» - 6,4, у индийской «Oil and Natural Gas Corporation» - 1,3. Эффективность приобретенных зарубежных активов у «Норильского никеля» составляет 0,8, а у бразильской добывающей корпорации «Companhia Vale de Rio Doce» - 1,9. У российских машиностроительной компании ОМЗ и металлургической «Мечел» этот показатель вообще запредельно низкий, стремящийся к нулю. Эффективность активов других зарубежных металлургических и машиностроительных компаний также значительно выше, чем российских. И это не удивительно. Например, «Северсталь» недавно приобрела ряд заводов в США («Esmark» за 1,24 млрд. долл. и «WCI Steel» за 140 млн. долл.). По данным журнала «Эксперт», с приобретением этих активов доля зарубежной составляющей в «Северстали» достигнет 60% [16, c. 30]. Однако зарубежные заводы имеют огромную долговую нагрузку и отличаются почти полным отсутствием прибыли. Это означает, что убыточные американские активы фактически будут дотироваться за счет прибыльных российских предприятий, поддерживая на плаву весь холдинг в целом. Аналогичная ситуация и в других российских компаниях, приобретающих за рубежом сомнительные с точки зрения эффективности активы.

В отличие от развитых и ряда развивающихся стран, Россия не только испытывает недостаток эффективных крупных компаний мирового уровня, но еще больше страдает от отсутствия растущих, перспективных компаний в новых высокотехнологичных отраслях. Согласно международной классификации «технологичности» отраслей (по показателю отношения НИОКР к условно-чистой продукции), они подразделяются на: 1) высокотехнологичные: авиакосмическая, фармацевтика, производство вычислительной техники и средств связи, производство медицинских инструментов; 2) относительно высокотехнологичные: автомобильная, электротехническая, химическая, общее машиностроение; 3) относительно низкотехнологичные: судостроение, производство пластмасс, нефтепереработка, металлургия и металлообработка; 4) низкотехнологичные: прочая обрабатывающая промышленность, деревообработка, пищевая, легкая и текстильная. В табл. 4. представлена разбивка российских компаний в соответствии с такой классификацией [13, c. 17].

Таблица 4.

Уровень технологической интенсивности отраслей и российских компаний обрабатывающей промышленности

| Отрасль | НИОКР/условно чистая продукция | Число компаний и их капитализация, млрд. долл. |

| 1 | 2 | 3 |

| Высокотехнологичные, в т.ч.: | 23,9 | 7 (5,4) |

| авиакосмическая | 29,1 | 3 (1,6) |

| фармацевтика | 22,3 | 2 (2,5) |

| вычислительная техника и офисное оборудование | 25,8 | 1 (0,2) |

Продолж. таблл.4.

| 1 | 2 | 3 |

| медицинское оборудование и инструмент | 24,6 | нет |

| оборудование средств связи | 17,9 | 1 (1,1) |

| Относительно высокотехнологичные, в т.ч.: | 9,1 | 21 (29,5) |

| электротехническая | 13,3 | 2 (1,8) |

| автомобильная | 9,1 | 7 (12,4) |

| химия | 8,3 | 9 (14,4) |

| общее машиностроение | 5,8 | 3 (0,9) |

| Относительно низкотехнологичные, в т.ч.: | 2,3 | 21 (118,5) |

| судостроение | 3,1 | нет |

| производство пластмасс и резинотехническая | 2,7 | нет |

| нефтепереработка | 1,9 | 2 (1,2) |

| металлургия и металлообработка | 1,6 | 19 (117,3) |

| Низкотехнологичные, в т.ч.: | 1,0 | 7 (15,1) |

| прочая обрабатывающая промышленность | 1,3 | 2 (1,1) |

| пищевая | 1,1 | 5 (14,0) |

| деревообработка | 1,0 | нет |

| текстильная, легкая | 0,8 | нет |

| Обрабатывающая промышленность в среднем | 56 (168,5) |

На основе анализа табл. 4 можно сделать вывод, что к высокотехнологичному сектору в России относятся лишь 7 компаний из 56, и на них приходится только 3% всей корпоративной капитализации страны. Зато на относительно низкотехнологичные секторы промышленности, прежде всего металлургию и металлообработку, приходится 50% всех компаний и почти 80% капитализации. Более того, в ближайшей и среднесрочной перспективе не ожидается появления новых высокотехнологичных компаний. Достаточно взглянуть на долгосрочные (до 2020 г.) инвестиционные планы ведущих российских корпораций, чтобы убедиться в этом. Таким образом, государственное вмешательство оказывает позитивное воздействие на благосостояние потребителей. Вхождение новой компании на рынок приводит к повышению конкуренции. Доходы уже существующих на рынке компаний снижаются, но общее благосостояние потребителей возрастает. Необходимость государственного вмешательства обусловлена также неэффективным фондовым рынком и несовершенством рыночной информации. Одной из важнейших задач российской экономики становится завершение процесса формирования полноценного корпоративного сектора во всех ее сегментах и создание компаний нового типа, способных конкурировать с ведущими мировыми производителями.

Заключение

В мировой экономике, как и в любой другой области социальной жизни, сквозь хаос и нагромождение случайностей проявляются закономерности развития. Общее направление изменений мировой политики и мировой экономики представляет собой результат сложнейшего переплетения разнородных и разнонаправленных действий и интересов, среди которых выделяются исторические тенденции объективного характера. От того, как Россия сможет адаптироваться к этим изменениям, зависит ее будущее, роль и место в мире. Безусловно, в мире есть немало стран, оценка которых нередко зависит от субъективных факторов и может изменяться в зависимости от времени. Это положение неприменимо к потенциалу России, размеры, территория, многообразие климатических зон и ландшафта, а также населения на протяжении большей части ХХ в. неизменно получали самые высокие оценки со стороны практически всех мировых экспертов. Россия является самой большой страной в мире, занимая одну восьмую часть всей суши (более 17 млн. кв. км); протяженность ее сухопутных границ составляет почти 20 тыс. км, а береговая линия достигает почти 38 тыс. км. Одиннадцать часовых поясов проходят по территории России с востока на запад. Имея в своей основе население с европейскими традициями, Россия представляет собой единственное в своем роде евразийское государство, занимающее значительную часть территории как Европы, так и Азии. Своеобразное расположение России дает стране потенциальную возможность играть активную роль в этих двух частях света.

В настоящей контрольной работе был рассмотрены современные тенденции развития мирового хозяйства, включая экономический потенциал России. Анализ места России в мировом сельскохозяйственном и промышленном производстве говорит о том, что и в настоящее время возможность постепенного превращения страны в аграрно-сырьевой и топливо-энергетический придаток промышленно развитых стран Запада отнюдь не снят с повестки дня. Равноправным членом мирового экономического сообщества страна может стать только тогда, когда она сумеет в полной мере раскрыть свой экономический потенциал, размеры, формы и методы использования которого будут сопоставимы с аналогичными характеристиками потенциала наиболее развитых стран мира.

Библиографический список

Основной

1. Глобализация: человеческое измерение: Учебное пособие. – М.: РОССПЭН, 2005.

2. Мировая экономика: Учеб. пособ./Под ред. И.П. Николаевой. – М.: ЮНИТИ-ДАНА, 2003.

3. Многомерная глобализация: новые горизонты, вызовы и угрозы. – М., 2006.

4. Нартов Н.А. Геополитика: Учебник. – М.: ЮНИТИ, 2005.

5. Ойкен В. Основные принципы экономической политики. - М.: Универс, 2005.

6. Тэтчер М. Искусство управления государством. Стратегия для меняющегося мира/Пер. с англ. - М.: Альпина Паблишер, 2004.

Дополнительный

7. Бергер Я.М. Инновационные перспективы Китая//Проблемы современной экономики. 2008. № 1. С. 15-19.

8. Григорьев Л., Салихов М. Финансовый кризис-2008: вхождение в мировую рецессию//Вопросы экономики. 2008. № 12. С. 30-35.

9. Ершов М. Кризис 2008 года: «момент истины» для глобальной экономики и новые возможности для России//Вопросы экономики. 2008. № 12. С. 5-12.

10. Зубченко Л. Финансовый кризис и перспективы России//Проблемы современной экономики. 2008. № 3. С. 20-25.

11. Иностранные инвестиционные фонды в России: слагаемые успеха и факторы риска// Обзор экономики России. 2008. Вып. 1. – М., 2008. С. 121-127.

12. Институт региональной политики//Российская газета. 2008. 12 февраля.

13. Кондратьев В. Конкурентоспособность российских корпораций на глобальных рынках// Проблемы современной экономики. 2007. № 4. С. 14-18.

14. Люхто К., Юмппонен Я. Международная деятельность российских корпораций - направленная экспансия российского бизнеса//Обзор экономики России. 2008. I. С. 45-49.

15. Маслов О. Мировой кризис начала ХХI века в высказываниях современников//Вопросы экономики. 2007. № 12. С. 66-71.

16. Эксперт. № 21, 26 мая - 1 июня 2008 г., стр. 30.

Интернетресурсы

17. Концепции развития российской экономики до 2020 г.// http://www.economy.gov.ru (сайт Минэкономразвития).

18. Долгосрочный прогноз развития экономики России на 2007-2030 гг.: Доклад Института народнохозяйственного прогнозирования Российской Академии Наук // http://www.ecfor.ru/ (сайт (ИНП РАН).

19. Материалы сайта Интерфакс// http://www.interfax.ru/

20. Материалы сайта МВФ в России// http://www.un.org/russian

21. Материалы с сайта «McKinsey»// http://www.mckinsey.com

22. Потоки прямых иностранных инвестиций в мире за 2008 г.: Обзор Конференции ООН по торговле и развитию (ЮНКТАД)// http://www.naco.ru/news/2008-09-24.html

23. Forbes // http://www. Forbes.com

24. The Global Competitiveness Report 2007 – 2008.

25. World Economic Forum, Geneva, Switzerland, 2007 Palgrave Macmillan, N 4, 2007//http://www.weforum.org

26. World Economic Outlook //http://www.vesmirbooks.ru

Приложение 1.

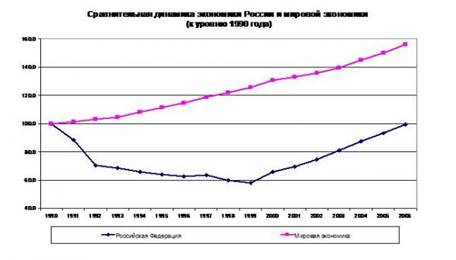

Рис. 1. Сравнительная динамика экономики России и мировой экономики к уровню 1990 г.

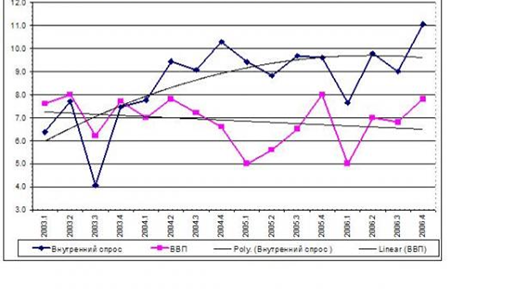

Рис. 2. Тем прироста внутреннего спроса и ВВП, %

( к соответствующему кварталу предыдущего года)

Приложение 2.

Главные конкуренты в глазах руководителей ведущих корпораций развитых стран (в % от числа опрошенных)

Источник: CompetitionfromChina. McKinseyQuarterly. April 2008

9-09-2015, 02:38