Содержание

1. Система внутреннего контроля…………………………………………3

2. Понятие «бизнес-риск». Определение величины риска……………..10

Список использованной литературы….....................................................17

1. Система внутреннего контроля.

В настоящее время создание системы внутреннего аудита на предприятии приобретает особенно важное значение. В частности, система внутреннего аудита актуальна для открытых акционерных обществ с разветвленной сетью филиалов и структурных подразделений, региональных сетевых компаний, холдингов, объединяющих в себя большое количество юридических лиц, а также компании, составляющие свою финансовую отчетность в формате МСФО.

Рост конкуренции на рынке, а также работа компаний в условиях крайней нестабильности, приводит к необходимости постоянно снижать издержки предприятия, изыскивая потенциальные резервы на всех стадиях производства и реализации продукции. В условиях постоянно развивающегося российского рынка наблюдаются следующие тенденции:

- отход собственников предприятий от управления и передача управленческих функций наемным менеджерам;

- укрупнение предприятий, вследствие чего разрастается их структура, увеличивается численность сотрудников и количество сделок;

- появление новых технологий, миграция кадров.

Все это делает крайне трудным сохранение прозрачности бизнеса для руководителей и собственников предприятия. Таким образом, внутренний контроль является одной из составляющих эффективного функционирования и управления предприятием.

Система внутреннего контроля – это система мер, направленных на выявление и устранение финансовых, правовых, производственных и прочих рисков, а также на выявление фактов хозяйственной деятельности, связанных с преднамеренным или непреднамеренным нарушением сотрудниками своих обязанностей, повлекшим за собой ухудшение финансового состояния предприятия или его деловой репутации.

Системы бухгалтерского учета и внутреннего контроля должны быть согласованы. Система двойной записи, лежащая в основе любой коммерческой учетной системы (включая большинство весьма сложных компьютерных систем), определяет порядок регистрации и обеспечивает контроль, целью которого является предупреждение ошибок, злоупотреблений или возникновения случайных убытков.

Руководство предприятия обязано обеспечить существование надежной системы внутреннего контроля.

Система внутреннего контроля может включать в себя:

- контроль соответствия деятельности предприятия российскому законодательству;

- контроль сохранности активов предприятия;

- контроль полномочий;

- контроль документального оформления;

- контроль процесса материально-технического снабжения;

- контроль процесса продажи продукции;

- контроль рационального и экономного расходования ресурсов;

- контроль исполнения приказов и распоряжений;

- контроль эффективности и исполнения отдельных договоров/групп договоров;

- внутренний аудит;

- другие направления исходя из потребностей предприятия.

Контроль соответствия деятельности предприятия российскому законодательству направлен на избежание рисков, связанных с нарушением гражданского, налогового, семейного, уголовного, др. законодательства. С этой целью целесообразно проведения процедуры унифицирования повторяющихся бизнес-процедур - создание типовых форм договоров, пакетов бухгалтерских проводок, комплекта кадровых документов, алгоритмов действий ответственных сотрудников. Нестандартные сделки и виды деятельности должны подвергаться особому изучению и детальному анализу.

Контроль сохранности активов предприятия направлен на недопущение:

- неполного оприходования производственных ресурсов на склады предприятия;

- необоснованного списания ресурсов на затраты или в убыток;

- не утвержденных в соответствующем порядке платежей.

Контроль полномочий – контроль, обеспечивающий выполнение только тех операций, которые действительно способствуют развитию организации. Такой контроль должен предотвращать злоупотребления и отсеивать операции, в которых нет необходимости. Здесь также отслеживаются изменения и исправления учетных записей на предмет обязательного наличия соответствующих разрешений.

Контроль документального оформления – контроль, обеспечивающий отражение всех разрешенных операций в учетных регистрах. Этот вид контроля создает такие условия, чтобы операции правильно оформлялись учетными записями (в правильной сумме, на правильном счете, на правильную дату и т. д.) и не удалялись без соответствующего разрешения.

Контроль процесса материально-технического снабжения предполагает деятельность по:

- проверке соответствия номенклатуры, количества, качества, стоимости закупаемых сырья, материалов, оборудования, услуг реальным потребностям предприятия;

- недопущению сговора в корыстных целях сотрудников предприятия, ответственных за материально-техническое снабжение, с представителями контрагентов-поставщиков, могущего привести к намеренному завышению цен и снижению качества закупаемых ресурсов, влиянию на количество и состав контрагентов-поставщиков;

- избежанию или снижению производственных рисков, возникающих вследствие сотрудничества с контрагентами, не выполняющими условия договора;

- избежанию налоговых рисков, возникающих вследствие сотрудничества с контрагентами - недобросовестными налогоплательщиками.

Контроль процесса продажи продукции предполагает деятельность по:

- недопущению сговора в корыстных целях сотрудников предприятия, ответственных за продажи, с представителями контрагентов-покупателей, способного привести к намеренному влиянию на количество и состав контрагентов-покупателей, отпускные цены, предоставление эксклюзивных условий;

- недопущению убытков предприятия от занижения объемов продаж или продаж, деньги за которые не поступают на счета предприятия;

- избежанию финансовых рисков, возникающих вследствие сотрудничества с контрагентами, не выполняющими условия договора.

Контроль рационального и экономного расходования ресурсов предполагает проверку:

- обоснованности и экономности текущих расходов предприятия в целом и его подразделений в частности – на рекламу, консультационные услуги, средства связи, прочее;

- эффективности выплат в пользу сотрудников предприятия (премий, материальной помощи, оплаты обучения, предоставления займов, пр.);

- обоснованности и своевременности расходования подотчетных сумм;

- эффективности использование сотрудниками рабочего времени.

Контроль исполнения приказов и распоряжений внедряется с целью повышения дисциплины предприятия и, как следствие, эффективности его работы, выявления причин, препятствующих исполнению приказов и распоряжений.

Контроль эффективности и исполнения отдельных договоров/групп договоров предполагает документальные и фактические проверки соответствия условий договоров выгодам предприятия, обоснованности заключения договоров, соблюдения контрагентами номенклатуры, количества, сроков и полноты поставки и оплаты, стоимости, других условий договоров.

Система внутреннего аудита предполагает:

- выявление налоговых рисков, связанных с внедрением новых направлений деятельности, заключением нетиповых договоров;

- контроль однотипности, своевременности и полноты отражения оборотов в бухгалтерском учете обособленных подразделений и головной организации, компаний, входящих в одну группу (холдинг);

- контроль правильности составления бухгалтерской отчетности и исчисления и уплаты налогов.

Внутренний контроль в компьютеризированных системах обычно подразделяется на общие и прикладные средства контроля.

Общие средства контроля определяются как средства, благодаря которым компьютеризированная система может развиваться и функционировать, следовательно, они совместимы со всеми прикладными средствами контроля.

Цель общих средств внутреннего контроля – обеспечить должную разработку и функционирование прикладных средств, а также целостность программ, банков данных и надежность компьютеризированных операций.

Прикладные средства контроля определяются как средства, связанные с текущими операциями и постоянными данными конкретной компьютеризированной системы учета, и, следовательно, они являются специфическими.

Цель прикладных средств контроля – обеспечить полноту и точность учетных записей, а также законность документов, являющихся результатом как ручной, так и программной обработки. Прикладной контроль может осуществляться на этапах ввода, обработки и вывода информации из компьютера, а также на этапе контроля банка данных и нормативно справочной информации.

Общие средства контроля относятся к компьютерной среде в целом, тогда как прикладные являются принадлежностью конкретных учетных систем. Общие средства контроля, таким образом, служат оболочкой для прикладных.

В процессе контроля перед осуществляющими его работниками ставится семь задач:

1) полнота учета данных (данные по всем хозяйственным операциям должны быть отражены в бухгалтерских регистрах и соответствовать задачам анализа);

2) точность учета данных (данные по всем хозяйственным операциям должны быть отражены в бухгалтерских регистрах правильно и в соответствующий временной промежуток);

3) законность хозяйственных операций (данные по всем хозяйственным операциям, записанные в бухгалтерских регистрах, должны отражать события экономического характера, которые действительно имели место, должны быть определенным образом организованы и утверждены персоналом, имеющим соответствующие полномочия);

4) полнота записей (данные, содержащиеся в архивах, документах и отчетах, должны отражать все хозяйственные операции);

5) точность ведения записей (данные по всем хозяйственным операциям должны быть отражены в нужных суммах);

6) хранение бухгалтерских документов на бумажных носителях и (или) в памяти ЭВМ;

7) защита активов.

Защита активов представляет собой ограничение доступа к активам и документам, которые контролируют их движение, а также к документам, свидетельствующим об их существовании. Ограничение не распространяется на персонал, имеющий соответствующее разрешение.

Все семь целей контроля могут быть применены к любому предприятию. Их действие распространяется на все хозяйственные операции, а также на все файлы и активы независимо от мероприятий и процедур структуры контроля, установленных для достижения указанных целей.

Хорошо действующая система внутреннего контроля не возникает случайно. На ее образование влияет ряд непременных условий, среди которых:

1) качество управления, т.е. способность руководства эффективно планировать и контролировать работу;

2) квалификация персонала и его способность четко следовать должностным инструкциям;

3) наличие трудовых ресурсов (необходимое условие для разделения и ротации обязанностей);

4) качество внутреннего аудита.

При отсутствии вышеперечисленных факторов эффективность внутреннего контроля не будет достигнута.

2. Понятие «бизнес-риск». Определение величины риска.

Бизнес-риск - вероятность (угроза) потери части своих активов (инвестиций) в результате неправильно выбранного направления в бизнес-деятельности - возникает, как правило, при воздействии на производственно-хозяйственную деятельность предпринимательской фирмы определенных факторов, делающих в условиях неопределенности эту деятельность менее успешной (по сравнению с тем, что запланировано).

За последние несколько лет, значение управления рисками для стабильного корпоративного управления признается все в большей и большей степени. Организациям приходится определять все виды бизнес-рисков, с которыми они сталкиваются, а именно социальные, этические, экологические, а также финансовые и рабочие, и объяснять, как они управляют этими рисками, чтобы те имели приемлемый уровень.

Внутренний аудит в своих обеих ипостасях - подтверждении достоверности информации и консалтинге – вносит свой разнообразный вклад в управление рисками. В 2002 году Институт Внутренних Аудиторов Великобритании и Ирландии выпустил меморандум о «Роли внутреннего аудита в управлении рисками» для обеспечения акционеров руководством о допустимых ролях и мерах безопасности, необходимых для защиты независимости и объективности внутреннего аудитора.

Внутренний аудит представляет собой независимую деятельность по подтверждению достоверности информации и консалтингу. Основной ролью внутреннего аудита в отношении управления рисками компании является объективное подтверждение совету директоров эффективности управления рисками. Совет директоров и внутренние аудиторы соглашаются с тем, что самый важный способ, с помощью которого внутренний аудит придает ценность организации, состоит в предоставлении объективного подтверждения того, что основные бизнес-риски управляются надлежащим образом, и управление рисками и внутренний контроль работают эффективно.

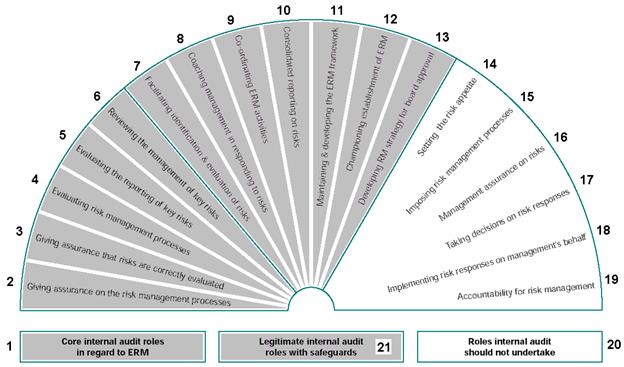

На рис. 1 представлены виды деятельности по управлению рисками в масштабе предприятия, и показана роль, которую должен играть профессиональный эффективный внутренний аудит, равно как и та роль, которую он не должен на себя брать. Ключевые факторы, которые необходимо принимать во внимание при определении роли внутреннего аудита, состоят в том, не угрожает ли деятельность независимости и объективности функции внутреннего аудитора, и возможно ли улучшить управление рисками организации, процессы контроля и управления (рис.1).

Рис.1 Роль внутреннего аудита в управлении рисками в масштабе предприятия

1- Ключевая роль внутреннего аудита в управлении рисками в масштабе предприятия

2- Подтверждение достоверности информации по процессу управления рисками

3- Подтверждение достоверности правильной оценки рисков

4- Оценка процесса управления рисками

5- Оценка отчетов по ключевым рискам

6- Проверка управления ключевыми рисками

7- Ускорение процесса выявления и оценки рисков

8- Тренировка руководства в ответных действиях на риск

9- Координация деятельности по управлению рисками в масштабе предприятия

10- Консолидированные отчеты по рискам

11- Поддержка и развитие механизма управления рисками в масштабе предприятия

12- Поддержка создания управления рисками в масштабе предприятия

13-Разработка стратегии управления рисками для утверждения Советом Директоров

14- Установление «рискового аппетита»

15- Внедрение процесса управления рисками

16- Обеспечение управления рисками

17- Принятие решений в отношении ответных действий на риски

18- Реализация ответных действий на риски от имени руководства

19- отчетность за управление рисками

20- Роль, которую не должен брать на себя внутренний аудит

21- Законная роль внутреннего аудита с мерами предосторожности

Виды деятельности с левой стороны рис.1 относятся к подтверждению достоверности. Они образуют более широкую цель – подтверждение достоверности по управлению рисками. В функции внутреннего аудита в соответствии с Международными стандартами профессиональной практики внутреннего аудита могут и должны входить хотя бы некоторые из этих видов деятельности.

Внутренний аудит может обеспечивать предоставление консалтинговых услуг, улучшающих управление организацией, управление рисками и контроль. Объем консалтинговых услуг, предоставляемых внутренним аудитом по управлению рисками в масштабе предприятия, зависит от других внутренних и внешних источников, доступных совету директоров, полного развития риска организации и вероятно будет меняться с течением времени.

В международной практике сформировался подход, согласно которому знание бизнеса аудируемого субъекта базируется на ряде составляющих.

1. Внешние факторы (понимание отрасли клиента, ее текущего состояния и перспектив развития; осознание общеэкономической ситуации и влияния ее на отрасль в целом; знание специфических норм законов, имеющих отношение к рассматриваемой отрасли и т.д.)

2. Основные характеристики организации (форма собственности; организационная структура; стиль управления организацией; операционная, инвестиционная, финансовая деятельность и т.д.)

3. Стратегия развития организации и поставленных ею целей, а также бизнес-рисков. В контексте данного раздела следует рассмотреть положение организации в отрасли, понимание руководством тенденций развития отрасли, экономики страны в целом. Отсутствие должного внимания со стороны аудитора к данным вопросам может свести на нет всю последующую работу, так как будут упущены существенные искажения управленческого характера. Например, поставленные нереалистичные для достижения цели являются риском существенного искажения отчетности, так как руководство клиента может поддаться соблазну фальсифицировать отчетность, с тем чтобы выдать желаемое за действительное. Необходимо отметить, что бизнес-риск представляет собой более широкое понятие, чем риск, который интересует аудитора, т.е. риск существенного искажения отчетности. Прежде всего указанные обстоятельства имеют отношение к обзорной аудиторской проверке.

4. Оценка системы внутреннего контроля. В международной практике этому вопросу отводится одна из главных ролей. Суть внутреннего контроля можно определить как совокупность применяемых организацией средств и методов, позволяющих снизить бизнес-риски в целом. Эти риски приводят к несоответствию данных финансовой отчетности экономического субъекта фактическому состоянию дел, неэффективности и низкой продуктивности осуществляемых операций, а также к нарушению требований законодательства. В ходе проведения как обзорной проверки, так и комплексного аудита следует помнить, что любая, даже очень качественная, система внутреннего контроля имеет ограничения, которые при определенных обстоятельствах не позволят ей предотвратить искажения отчетности.

Одним из основных объектов внутреннего контроля является оценка рисков. В это понятие включается процесс контроля со стороны администрации проверяемого субъекта за рисками и методикой управления ими. Во время подготовки аудиторской проверки для понимания направленности развития бизнеса в целом аудитор формирует мнение о риск-менеджменте в организации. Для этого он должен уяснить, фиксируются ли бизнес-риски управляющим звеном, верно ли они интерпретируются и какого рода реакция на них следует в каждой из ситуаций.

В отношении оценки рисков международные стандарты предлагают аудитору совершить следующие действия:

· выявить риски, принимая во внимание особенности бизнеса экономического субъекта, его систему внутреннего контроля, среду деятельности, а также типичные классы операций, раскрытия, сделанные в отчетности;

· проанализировать, как выявленные риски могут негативно повлиять на финансовую отчетность на уровне утверждений (предпосылок), сделанных руководством при ее подготовке;

· оценить значительность выявленных рисков; при этом важно точно определить их природу, причину возникновения и характер воздействия на достоверность отчетности с точки зрения тех или иных ее возможных пользователей;

· установить, имеются ли значительные риски, требующие особого внимания со стороны аудитора;

· определить рисковые области, в которых процедуры по существу не позволяют получить достаточных надлежащих аудиторских доказательств.

После того как аудитор выявил значительные риски, ему необходимо оценить степень надежности процедур контроля, направленных на их снижение.

Оценка рисков, произведенная на этапе планирования, должна пересматриваться и уточняться в результате аудиторских процедур.

В целом бизнес-риски, которые могут привести к возникновению существенных искажений финансовой отчетности, связаны с:

1) установлением организацией определенных целей в области:

- развития отрасли. Соответствующий бизнес-риск может быть обусловлен тем, что организация не имеет персонала или опыта, необходимых для реагирования на происходящие в отрасли изменения;

- новых продукции или услуг. Бизнес-риск может быть вызван повышением ответственности организации за качество выпускаемой продукции (оказываемых услуг);

- расширения бизнеса. Бизнес-риск может быть обусловлен неверной оценкой потенциального спроса;

- новых требований в области бухгалтерского учета. Может существовать риск неполного или неверного применения новых положений, а также увеличения затрат на ведение учета;

- требований регулирующих документов. Бизнес-риск может быть связан с их ужесточением;

- текущей и будущей потребности в финансировании. Возможен бизнес-риск неспособности организации удовлетворить эти потребности;

- использования информационных технологий.

Бизнес-риск может быть обусловлен несовместимостью применяемых систем;

2) реализацией выбранной стратегии. Особое значение имеют решения, которые приводят к изменению применяемых правил бухгалтерского учета. При этом потенциальный бизнес-риск может быть связан с неполным или неверным применением изменившихся правил.

Список использованной литературы

1. Аудит: Учебник для вузов / В.И. Подольский, Г.Б. Поляк, А.А. Савин и др.; Под ред. проф. В.И. Подольского. — 2-е изд., перераб. и доп. — М.: ЮНИТИ-ДАНА, 2001. — 655 с.

2. Сотникова Л.В. Внутренний контроль и аудит. Учебник / ВЗФЭИ.- М.: ЗАО «Финстатинформ», 2000. – 239 с.

3. "Аудиторские ведомости", 2008, N 12

4. "Экономический анализ: теория и практика", 2007, N 8

5. www.tsak-audit.ru

8-09-2015, 13:22