СОДЕРЖАНИЕ

ВВЕДЕНИЕ

Иностранный экономический и зарубежный сектор в США: сравнительный анализ

ВЫВОДЫ

ИСПОЛЬЗОВАННЫЕ ИСТОЧНИКИ

ВВЕДЕНИЕ

В работе рассмотрены вопросы, связанные с анализом организации специфических иностранных секторов в национальных экономиках и на примере США выяснены особенностиих формирования и функционирования, исследована материальная основа их образования и развития, также приведено сравнительную характеристику организационной, отраслевой игеографической структур иностранного сектора в США и зарубежногосектора американских корпораций.

На современном этапе экономической глобализации важнейшей формой экономических отношений является транснациональное перемещение капиталов. Этой теме посвящено много работ как зарубежных, так и отечественных ученых. Однако есть вопросы, которые не исследованы или недостаточно проанализированы в научной литературе. Проблема заключается в том, что в наше время происходит не просто перемещение капиталов, а межнациональное, транснациональное перемещение предпринимательской деятельности, в том числе собственно процесса производства товаров и услуг. В результате в национальных экономиках формируются специфические сегменты. И поскольку сейчас все страны в большей или меньшей степени выступают и как объект, и как субъект подобного перемещения бизнеса, можно выделить две категории таких сегментов. Первая - это иностранный сектор в национальной экономике, или в принимающей стране, вторая - это зарубежный сектор страны, перемещающей определенную часть своего бизнеса. Следует отметить, что в современной зарубежной экономической литературе (в частности, в англоязычной) используется один термин для обозначения обеих категорий секторов - "foreign", который переводится и как иностранный, и как зарубежный. По нашему мнению, это некорректно. Однако при этом там же используется два специальных термина, различающих две категории стран, участвующих в процессе международного перемещения капиталов и бизнеса, - "homecountry", или страна, осуществляющая подобные перемещения, и "hostcountry", или страна, в которую перемещаются капиталы из других государств. Кроме того, используются специальные термины, разграничивающие направленность и местонахождение перемещаемых капиталов, - "inward" (внутренний) и "outward" (внешний). Словосочетание "inwarddirectinvestment" равнозначно понятию "foreigndirectinvestment", то есть прямые иностранные инвестиции (ПИИ) в данную страну, a "outwarddirectinvestment" - понятию "directinvestmentabroad", то есть прямые инвестиции за границей. При этом в данном случае речь идет о накопленных инвестициях в отличие от перемещаемых инвестиций, когда используются термины "inflow" (приток) и "outflow" (отток). Так или иначе, в нынешних условиях любая страна располагает двумя экономическими секторами: иностранным в своей стране и зарубежным в других странах, поэтому важно проанализировать соотношения между ними. Особый интерес в этом вопросе представляют США. Выбор именно этой страны в качестве объекта исследования данной проблемы вполне объясним: ее иностранный экономический сектор внутри страны и ее зарубежный сектор имеют длительную историю, являются наиболее развитыми по своим количественным показателям, структуре и результатам функционирования.

Таким образом, цель данной контрольной работы - выяснить особенности обеих категорий экономических секторов США и дать их сравнительный анализ. Для этого экономические секторы США необходимо исследовать с точки зрения:

- материальной основы их формирования и развития;

- их организационной, отраслевой и географической структур.

Иностранный экономический и зарубежный сектор в США: сравнительный анализ

Материальной основой формирования и развития экономических секторов в национальной экономике выступают инвестиции, осуществляемые в различных формах. Среди последних выделяют: прямые инвестиции, портфельные инвестиции, кредиты и займы. С учетом данной классификации рассмотрим соотношение между материальными основами формирования двух категорий экономических секторов (см. табл. 1).

Анализ данных позволяет выделить основные особенности в соотношении между материальными основами двух категорий секторов США. Главная особенность заключается в том, что зарубежный сектор США превосходит иностранный сектор в американской экономике по объему накопленных инвестиций. Так, в 2006 г. общая сумма активов зарубежного сектора США на 1098,5 млрд. дол. превышала накопленную сумму иностранных инвестиций в США (в 1976 г. - на 199 млрд. дол.), достигнув астрономической цифры в 12,8 трлн. дол. И, что особенно важно, именно реальный сектор финансово-экономических вложений США за рубежом, то есть сектор, формирующийся и функционирующий на основе реальных, или прямых, инвестиций, все еще превосходит иностранный сектор. К началу 2007 г. зарубежные прямые инвестиции США достигли 2936 млрд. дол., что на 36,5% больше прямых иностранных инвестиций, накопленных в США. Здесь важно обратить внимание на одно обстоятельство. Дело в том, что некоторые американские аналитические институты используют в своих отчетах данные о различных типах ПИИ. В частности, Бюро экономического анализа (BureauofEconomicAnalysis - BEA) выделяет две их формы: "directinvestmentatcurrentcost" (прямые инвестиции в текущих ценах) и "directinvestmentatmarketvalue" (прямые инвестиции в рыночных индексах). При определении первой формы учитываются текущие цены на капитальное оборудование, общие индексы цен на земельные участки, стоимость замещаемых материально-производственных запасов. При определении второй формы во внимание принимаются индексы цен на фондовых биржах. Иными словами, учитываются или рыночные цены, или капитализация фондов прямых инвестиций. С развитием рыночной экономики объемы второй формы прямых инвестиций, или капитализированные инвестиции, значительно увеличиваются и превосходят первую, номинальную, форму инвестиций. Такое превышение наблюдается со второй половины 1980-х годов. Так, рыночная стоимость прямых инвестиций зарубежного сектора США в 1990 г. была выше их номинальной стоимости на 115,1 млрд. дол., в 2000 г.- на 1162,4 млрд., в 2006 г. - на 1518,6 млрд., в 2007 г. - на 1815,2 млрд. дол. Подобное превышение прямых иностранных инвестиций в США составляло, соответственно, 34,3 млрд., 1362,2 млрд., 1142,1 млрд. и 1100,8 млрд. дол.

Таблица 1 - Структура накопленных зарубежных частных инвестиций США (А) и иностранных инвестиций в США (Б) (млрд. дол.)

| Формы инвестиций | 1976 г. | 1986 г. | 1996 г. | 2006 г. | ||||

| А | Б | А | Б | А | Б | А | Б | |

| Прямые инвестиции | 222,3 | 47,5 | 404,8 | 284,7 | 989,8 | 745,6 | 2936,0 | 2151,6 |

| Портфельные | ||||||||

| инвестиции | 44,2 | 54,9 | 158,1 | 309,8 | 1487,5 | 1165,1 | 5604,5 | 5372,4 |

| в том числе | ||||||||

| - облигации | 34,7 | 12,0 | 85,7 | 140,9 | 481,4 | 539,3 | 1275,5 | 2824,9 |

| - корпоративные | ||||||||

| акции | 9,5 | 42,9 | 72,4 | 168,9 | 1006,1 | 625,8 | 4329,0 | 2547,5 |

| Кредиты, займы | 101,4 | 66,5 | 674,7 | 523,7 | 1308,1 | 1175,0 | 4309,8 | 4227,8 |

| в том числе: | ||||||||

| - банковские | 81,1 | 53,5 | 507,3 | 433,0 | 857,5 | 828,2 | 3146,7 | 3430,3 |

| - небанковские | 20,3 | 13,0 | 167,4 | 90,7 | 450,6 | 346,8 | 1163,1 | 797,5 |

| Всего | 367,9 | 168,9 | 1237,6 | 1118,2 | 3785,4 | 3085,7 | 12850,3 | 11751,8 |

Вторая важная сравнительная особенность материальных основ формирования и развития рассматриваемых экономических секторов заключается в том, что иностранный сектор в США более успешно проводит политику по расширению и укреплению своих позиций в экономике страны. Это проявляется в том, что он опережает зарубежный сектор США по темпам накопления инвестиций, то есть темпам накопления материальной основы своего развития. Так, за тридцать лет (1976-2006) накопленная сумма иностранных инвестиций в США выросла в 69,6 раза, а зарубежных - в 34,9 раза. При этом важно подчеркнуть, что иностранный сектор проводит более активную политику по накоплению именно реальных, то есть прямых, инвестиций. За этот период накопленная сумма таких инвестиций увеличилась более чем в 45 раз, а зарубежных прямых инвестиций США - лишь в 13 раз. И если в 1976 г. прямые иностранные инвестиции в США были в 4,7 раза меньше накопленной суммы американских прямых инвестиций за рубежом, то в 2006 г. - лишь в 1,4 раза.

Имеются существенные отличительные особенности и в системе портфельных инвестиций сравниваемых экономических секторов. Если по общему объему накопленных портфельных инвестиций оба сектора почти равнозначны, то по структуре они сильно отличаются. Так, в зарубежном секторе США преобладают (и продолжают расти) вложения в корпоративные акции: если в 1976 г. они составляли 21,5% (остальные 78,5% приходились на вложения в долговые ценные бумаги - облигации), то в 1986 г. - уже 45,8% (54,2%), в 1996 г. - 67,6% (32,4%), в 2006 г. -77,2% (22,3%). Эти данные свидетельствуют о том, что портфельные инвесторы зарубежного сектора США расширяют свои инвестиции в системе частной корпоративной собственности в различных странах, преследуя стратегическую цель - увеличивать степень контроля над нею и в отдельных случаях превращать портфельные инвестиции в прямые, устанавливая таким образом контроль над отдельными корпорациями. Иностранные портфельные инвесторы, в свою очередь, все чаще отдают предпочтение другой форме портфельных инвестиций - долговым ценным бумагам (облигациям). Удельный вес этой формы в общей сумме накопленных портфельных инвестиций в иностранном секторе в США возрос с 21,9% в 1976 г. до 45,5% в 1986 г., 46,3% в 1996 г. и 52,6% в 2006 г. Подобное предпочтение во многом объясняется тем, что такая форма инвестиций менее рискованна и обеспечивает более устойчивые доходы.

Что касается третьей формы материальных основ создания и развития двух рассматриваемых экономических секторов, то здесь можно выделить две характерные черты. Во-первых, иностранный сектор в США опережает зарубежный сектор США по темпам накопления предоставляемых кредитов. В результате в 2003 г. общая сумма задолженности США по иностранным банковским кредитам впервые превысила (на 148,5 млрд. дол.) общую сумму требований американских банков к зарубежным заемщикам, достигнув цифры 1921,4 млрд. дол. Во-вторых, подавляющая часть кредитов, предоставляемых институтами обоих секторов, приходится на банковские учреждения. В среднем в иностранном секторе в США в 2007 г. на долю банков приходилось 80,7%, на небанковские концерны - 19,3%; в зарубежном секторе - соответственно, 76,5 и 23,5%.

Анализ структуры материальной основы формирования иностранного сектора в США и зарубежного экономического сектора США выявляет одну общую особенность: растет удельный вес второй формы (портфельных инвестиций) и сокращаются доли первой и третьей форм (прямых инвестиций и кредитов). В зарубежном секторе удельный вес портфельных инвестиций увеличился с 12% в 1976 г. до 39,3% в 1996 г. и 43,6% в 2006 г.; в иностранном секторе в США - соответственно, с 32,5% до 37,8% и 45,7%. Такая тенденция во многом объясняется тем, что в систему портфельного инвестирования все активнее включаются средние и мелкие инвесторы.

Суть, место и роль рассматриваемых секторов в современной рыночной экономике наглядно проявляются в их структуре, исследовать которую необходимо с организационной, отраслевой и географической точек зрения.

Организационная структура данных экономических секторов представляет собой совокупность определенных категорий компаний. Выделяют две основные категории: головные компании и контролируемые ими подразделения. В настоящее время большинство головных компаний - это транснациональные корпорации (ТНК). Контролируемые транснациональными корпорациями подразделения, с учетом характера контроля, могут выступать в различных формах: дочерние компании (юридически самостоятельные, но общий контроль над ними осуществляют головные компании); филиалы (не обладают юридической самостоятельностью, полностью управляются ТНК); совместные компании (активы могут принадлежать различным независимым фирмам, которые осуществляют контроль на паритетных началах). С развитием рыночной экономики, усилением степени интернационализации хозяйственных связей, углублением экономической глобализации возрастает число как ТНК, так и контролируемых ими подразделений: количество ТНК увеличилось с почти 35 тыс. в начале 1990-х годов до 70 тыс. в 2003 г. и практически до 79 тыс. в 2007 г., а количество контролируемых ими зарубежных подразделений - соответственно, со 170 тыс. до 690 тыс. и 795 тыс..

Анализ данных ЮНКТАД свидетельствует о том, что значительная часть ТНК и контролируемых ими подразделений приходится на США. Так, по состоянию на 2007 г. в США насчитывалось 2418 американских ТНК и 24456 их подразделений за рубежом; в иностранном секторе в США начитывалось 5331 подразделение неамериканских ТНК.

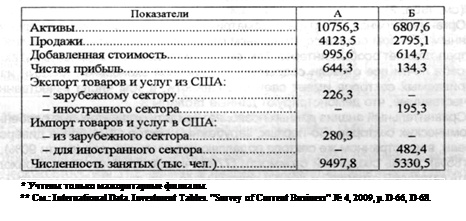

Зарубежный сектор США превосходит иностранный в США не только по количеству подразделений, но и, что особенно важно, по основным показателям их деятельности (см. табл. 2).

Как свидетельствуют данные, зарубежный сектор США значительно превосходит иностранный сектор в стране по всем показателям за исключением импортной торговли. В частности, по общей сумме активов зарубежный сектор опережает иностранный на 58,1%, по объему продаж - на 47,5, по величине добавленной стоимости - на 62, по численности занятых - на 78,2%. В целом эффективность зарубежного сектора США намного выше иностранного сектора. Достаточно сказать, что общий объем чистой прибыли первого в 4,8 раза превышает сумму чистой прибыли второго. Важно отметить, что в зарубежном секторе на 1 дол. чистой прибыли приходится 16,7 дол. активов и 6,4 дол. продаж, а в иностранном секторе - соответственно, 50,7 и 20,8 дол.; на одного занятого в первом случае приходится 67,8 тыс. дол. чистой прибыли, во втором - только 25,2 тыс. дол.

Таблица 2 - Основные показатели деятельности подразделений зарубежного сектора США (А) и иностранного сектора в США (Б) в 2006 г. (млрд. дол.)

Причем наблюдается тенденция к увеличению разрыва по этим показателям. В частности, по уточненным данным, если в 2000 г. объем вновь созданной стоимости в иностранном секторе в США составлял 75,7% этого показателя в зарубежном секторе США, то в 2003 г. - 70,1% , а в 2006 г. - лишь 61,7%. Относительно большая эффективность зарубежного сектора США во многом объясняется тем, что американские головные ТНК оказывают значительную научную и технологическую помощь своим зарубежным подразделениям в форме лицензий, ноу-хау и т. д. Об этом наглядно свидетельствуют объемы доходов в виде роялти и лицензионных платежей, получаемых головными ТНК от продажи патентов, лицензий, ноу-хау (технического опыта) своим подразделениям. Сумма таких доходов американских ТНК от зарубежных подразделений возросла с 28,3 млрд. в 2000 г. до 39,3 млрд. дол. в 2006 г.; сумма платежей американских филиалов своим иностранным головным ТНК составила, соответственно, 10,1 млрд. и 18,7 млрд. дол.. Вместе с тем следует заметить, что иностранный сектор в США расходует на НИОКР значительно больше средств, чем американский зарубежный сектор. В 2004-2005 гг. такие расходы мажоритарных филиалов первого сектора составили почти 62 млрд. дол., а второго - 56 млрд. дол..

Особого внимания заслуживает экспортно-импортная деятельность рассматриваемых экономических секторов, которые оба отрицательно (и это важно) влияют на формирование торгового баланса США. Однако в большей мере это касается иностранного сектора. Если экспортно-импортные связи США с зарубежным сектором сводятся с отрицательным для США сальдо в размере 54 млрд. дол., то иностранный сектор увеличивает дефицит торгового баланса страны на 287,1 млрд. дол. (см. табл. 2).

Организационная структура рассматриваемых экономических секторов определенным образом связана с отраслевой структурой, сравнительный анализ которой представляет особый интерес. Так, она характеризуется сложностью и включает в себя почти все отрасли современной рыночной экономики. Каждый из рассматриваемых секторов имеет свои особенности, в том числе качественные и количественные, что демонстрируют данные таблицы 3.

Сравнительный анализ данных позволяет увидеть отличительные особенности экономических секторов. Во-первых, зарубежный сектор США более диверсифицирован, в иностранном же секторе подавляющая часть активов (почти 90%), продаж (85%), вновь созданной стоимости (77%), чистой прибыли (71%) приходится на пять категорий отраслей и сфер и совсем мало - на другие сферы современной экономики. В зарубежном секторе США на другие сферы приходится свыше 30% активов и 54% чистой прибыли. Более высокая степень отраслевой диверсификации зарубежного сектора США во многом объясняется тем, что он размещен почти во всех странах мира.

Во-вторых, зарубежный сектор США проявляет гораздо больший по сравнению с иностранным интерес к отраслям обрабатывающей промышленности. Иностранных инвесторов в основном привлекают различные сферы финансовых и торговых услуг в США. Это вполне объяснимо, так как США располагают крупнейшим в мире рынком финансовых услуг, а также объемным потребительским рынком с высокой покупательной способностью. Поэтому не случайно, что в сфере финансов (включая страхование) сосредоточено почти 60% всех активов иностранного сектора в США, а на сферу оптовой торговли приходится свыше 30% общей стоимости продаж всех подразделений иностранного сектора и более 20% получаемой ими чистой прибыли.

Таблица 3 - Отраслевая структура зарубежного сектора США (А) и иностранного сектора в США (Б) по состоянию на 2006 г.

| Активы | Чистая | Вновь создан- | |||||||||

| Продажи | |||||||||||

| Отрасли | приоыль | ная стоимость | |||||||||

| А | Б | А | Б | А | Б | А | Б | ||||

| Обрабатывающая промышленность.., 14,9 | 18,0 | 45,2 | 39,4 | 17,5 | 32,9 | 45,7 | 43,4 | ||||

в том числе: химическая........................................ 3,8 |

3,9 | 8,6 | 7,6 | 4,7 | 8,2 | 8,7 | 9,6 | ||||

| транспортное оборудование............ 2,3 | 4,0 | 9,5 | 8,8 | 0,6 | 1,6 | 6,3 | 6,1 | ||||

| компьютеры и электронные продукты........................................... 2,0 | _ | 6,9 | 2,3 | 3,1 | 0,8 | 4,7 | 3,3 | ||||

| пищевая............................................. 1,0 | 1,3 | 3,2 | 2,3 | 1,2 | 3,6 | 2,8 | 2,5 | ||||

| машиностроение............................... 0,9 | u | 2,6 | 1,9 | U | 1,6 | 2,8 | 2,2 | ||||

| металлургическая............................. 0,7 | 1,0 | 1,6 | 2,8 | 0,8 | 3,8 | 1,9 | 3,1 | ||||

| электрооборудование....................... 0,5 | 0,8 | 1,1 | 1,8 | 0,3 | 0,8 | 1,2 | 2,2 | ||||

| остальные.......................................... 3,7 | 5,8 | 11,7 | 11,9 | 5,6 | 12,5 | 17,3 | 14,4 | ||||

| Финансы, страхование......................... 39,4 | 58,1 | 7,4 | 9,2 | 9,3 | 13,5 | 3,8 | 6,7 | ||||

| Оптовая торговля................................. 5,8 | 8,2 | 25,2 | 30,9 | 7,5 | 21,4 | 14,3 | 17,4 | ||||

| Профессиональные, научные, технические услуги.............................. 2,1 | 1,5 | 3,3 | 2,2 | 2,8 | 0,5 | 5,8 | 3,7 | ||||

| Информационные услуги.................... 1,9 | 3,0 | 3,2 | 2,9 | 1,5 | 2,9 | 4,1 | 5,4 | ||||

| Добывающие отрасли.......................... 4,1 | — | 4,8 | — | 7,6 | - | 13,0 | - | ||||

| Остальные............................................. 31,8 | 11,2 | 10,9 | 15,4 | 53,8 | 28,8 | 13,3 | 23,4 | ||||

| Всего...................................................... 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | ||||

Отраслевая структура исследуемых секторов во многом обусловливает их географическую структуру. Проведенный анализ позволяет выделить одну общую для обоих секторов черту. С одной стороны, это значительная географическая диверсификация, а с другой - достаточно высокая географическая концентрация. Но между этими секторами имеются и значительные отличия, региональные особенности и особенности по отдельным странам (см. табл. 4).

Среди отличительных особенностей географической структуры рассматриваемых экономических секторов необходимо выделить следующие. Во-первых, зарубежные секторы США по абсолютным показателям превосходят в целом каждый из шести региональных иностранных секторов в США. Однако по отдельным категориям абсолютных показателей иностранные секторы некоторых стран и регионов выше соответствующих показателей американских секторов в этих странах. В частности, европейский сектор в США в целом опережает американский сектор в Европе по такому показателю, как внешнеторговый оборот. В 2005 г. у первого он составлял 275,5 млрд. дол., а у второго - около 112 млрд. дол.10

. Кроме того, немецкий сектор в США превосходит американский сектор в Германии по объему активов (на 224 млрд. дол.), по объему продаж (на 71 млрд. дол.), но отстает по сумме чистой прибыли (на 4,1 млрд. дол.) и по вновь созданной

9-09-2015, 01:43