Глава 3 Рынок банковских услуг в Республике Беларусь и перспективы его развития

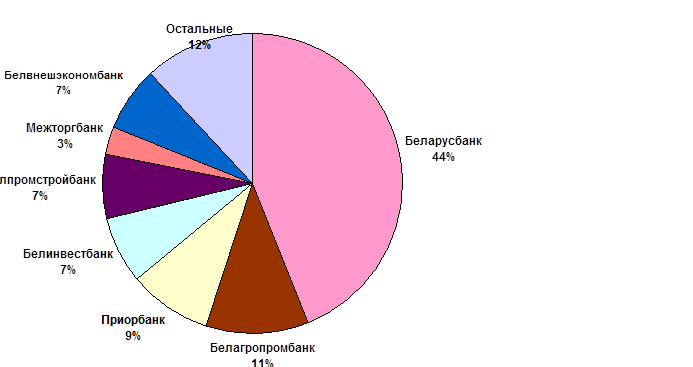

Деятельность белорусских банков в области торговли услугами можно с некоторыми оговорками назвать успешной. В этой сфере постоянно наблюдается выполнение большинства прогнозных показателей и приращение прибыли [14, с. 10]. Совершенствование качества обслуживания стимулирует растущая конкуренция. Это связано со снятием ряда ограничений на деятельность в нашей стране иностранных кредитных организаций. Стараясь расширить свою клиентскую базу как внутри страны, так и за рубежом отечественные банки стали действовать более активно и целенаправленно, многие стали внедрять новые технологии. В целом распределение рынка банковских услуг между белорусскими банками можно представить на следующей диаграмме.

Диаграмма 1

Распределение рынка банковских услуг между белорусскими банками [13, с. 12]

Каждый из 30 работающих на белорусском рынке банков предлагает около сотни различных услуг в области внешнеэкономической деятельности. Чаще всего корпоративные клиенты пользуются расчетно-кассовым сервисом в сфере корреспондентских отношений. В гораздо меньшей степени востребованы консультирование, кредитование, факторинг и обслуживание экспортно-импортных сделок [6, с. 11].

Если на международном рынке возрастает конкуренция между банками, небанковскими кредитно-финансовыми и нефинансовыми предприятиями, то в Беларуси данная тенденция не просматривается. Роль финансовых посредников при осуществлении основных трансакций в республике остается за банками [13, 13].

В целом к тенденциям развития белорусского рынка банковских услуг можно отнести следующие:

1.ориентация банков на обслуживание предприятий, которые обеспечивают увеличение экспортного потенциала страны (Белорусский металлургический завод, производственные объединения «Беларуськалий», «Полимир», «Белнефтехим»);

2.развитие услуг белорусских банков при работе с экспортными кредитными агентствами зарубежных стран (банки выступают заемщиком перед иностранными банками-партнерами на внешнем рынке кредитных ресурсов при реализации крупных инвестиционных проектов в нашей стране) [8, с. 13].

Наряду с инвестиционным кредитованием в последние годы успешно решаются вопросы финансирования оборотного капитала с использованием линий международных финансовых организаций. В данном случае использование банковских гарантий дает возможность экспортерам полностью избежать предоплаты за сырье и материалы, и тем самым значительно удешевить сделку. Для снижения рисков в сфере международной торговли банки предоставляют самые разнообразные услуги для экспортеров и импортеров. На сегодняшний день белорусские банки могут предоставить гарантии, подтвержденные первоклассными европейскими банками, среди которых банки Австрии, Германии, Италии, Франции, Польши, России и др. стран [10, с. 2].

Развитие данного вида банковских услуг связано с тем, что в международной торговле для деловых партнеров часто возникает сложная задача: продавцу трудно оценить платежеспособность покупателя, покупателю нелегко оценить готовность поставщика выполнить обязательство, а также его профессиональные и финансовые возможности. Таким образом, основной потребностью импортера является обеспечение выполнения обязательств по поставке товара продавцом, а экспортера - обеспечение выполнения платежных обязательств покупателем. В данном случае гарантия является тем инструментом, который учитывает интересы и той, и другой стороны.

Одним из наиболее перспективных вариантов предоставления подтвержденных гарантий являются гарантии, выставляемые в рамках Программы финансирования торговых операций (Trade Facilitation Programme - TFP) Европейского Банка Реконструкции и Развития. Основными преимуществами данной программы являются возможность выбора подтверждающего банка по месту нахождения получателя гарантии и уменьшение стоимости гарантии для заказчика данной услуги.

Важной проблемой является комплексность предоставляемых банковских услуг, формирование индивидуального портфеля банковских услуг для корпоративных клиентов. Тенденция комплексности и универсальности предоставления услуг уже нашла свое отражение в деятельности белорусских банков. Еще в 2001 году в банковскую практику был внедрен персональный менеджмент, позволяющий предлагать клиенту не разрозненные банковские услуги, рассредоточенные по узкоспециализированным подразделениям банка, а комплексное решение всех вопросов [9, с.26].

Также, следует отметить, что Национальный банк приступил к разработке Программы развития банковских услуг на национальном и международном уровне, которая будет включать минимальный перечень услуг, оказываемых банками клиентам, план мероприятий по внедрению новых банковских услуг и продуктов [2, с. 8]. Почти во всех белорусских банках существует управление развития. Основная его задача состоит не только в разработке тактических решений для получения максимальной прибыли. Работники управления обязаны решать и стратегические задачи, выбирать на рынке международных банковских услуг интересные технологии, позволяющие привлечь новых клиентов, получить дополнительные доходы от операций некредитного характера [7, с. 3].

Достигнутые результаты являются хорошей базой для постоянного совершенствования банковской деятельности в области торговли услугами, повышения их роли в реализации государственных экономических и социальных программ, проектов поддержки отечественного экспорта, укрепления позиций на внутреннем и внешних рынках.

Однако на мировом рынке сейчас идет ожесточенная борьба за деньги иностранного клиента. Внедряются прогрессивные методы обслуживания. К одной из перспектив развития белорусского рынка банковских услуг можно отнести интернет-банкинг. 2003 год стал переломным для республики в этом плане. На сегодняшний день 3 белорусских банка ввели либо значительно расширили пакет электронных услуг, а еще 7 финансовых учреждений заявили о том, что в ближайшем будущем их клиенты также смогут воспользоваться услугами интернет-банкинга [6, с. 12].

Однако в нашей стране развитию и-банкинга мешают некоторые факторы:

1. Малодоступность Интернета для большинства потенциальных пользователей, в том числе - банковских (в большинстве белорусских банков слабо развиты внутренние системы электронного документооборота, далеко не у всех банковских работников есть собственные адреса электронной почты);

2. Принудительное кредитование некоторых отраслей национальной экономики (белорусские банки не в полной мере вольны распоряжаться своими средствами, что мешает им вкладывать средства в смелые новации) [19, с. 4].

Интернет-банкинг в стране начнет развиваться лишь тогда, когда он будет кому-нибудь нужен. На этот счет существуют различные мнения. Исследования показывают, что типичный клиент интернет-банка - более или менее состоятельный человек, живущий в достаточно крупном городе, пользующийся мобильным телефоном, Интернетом и задумывающийся о том, каким образом облегчить себе жизнь при помощи технических новшеств [19, с. 3]. Таких людей становится все больше, и именно они являются основной целевой группой для банков, внедряющих Интернет-обслуживание. К тому же интернет-банкинг может стать источником привлечения иностранного капитала, если белорусские банки смогут обеспечить достаточный уровень безопасности и качества обслуживания.

Важным и актуальным в настоящее время становится использование опыта зарубежных банков по оказанию консультационных услуг при обслуживании бизнеса клиентов. К консультационным услугам банков в сфере внешнеэкономической деятельности относятся:

¨ анализ внешнеэкономических контрактов клиентов;

¨ анализ кредитоспособности и текущего финансового состояния иностранных банков;

¨ разработка индивидуальных схем по организации сделок клиентов [12, с. 142-143].

Данный вид услуг в первую очередь может заинтересовать компании малого и среднего бизнеса. Крупная компании на мировом рынке может работать самостоятельно, за счет собственных консультантов и отделов. А мелкой или средней фирме для того, чтобы выйти на международную арену и заставить свои средства эффективно там работать, необходимо воспользоваться услугами сторонних организаций. И именно банки могут стать подобными организациями.

С этой точки зрения, не менее перспективным является создание подразделений, ответственных за развитие торговых операций клиентов, выполняющих исследовательскую, маркетинговую и посредническую функцию между производителями и потребителями товаров и услуг (в западной банковской практике такие подразделения носят название TradePromotionDepartment) [18, с. 113].

Развитие белорусского рынка инвестиционных услуг является перспективным видом деятельности банков, способствующим диверсификации кредитных и инвестиционных рисков, поиску альтернативных источников привлечения ресурсов в реальный сектор экономики. Участие банковских учреждений в этом процессе будет способствовать привлечению иностранных инвесторов, развитию услуг по управлению активами, ценными бумагами. Белорусский рынок инвестиционных услуг находится на начальном этапе своего развития. В настоящее время к ним можно отнести обслуживание операций с государственными и корпоративными ценными бумагами и фонды совместных инвестиций, которые представляют собой банковскую услугу, позволяющую объединить денежные средства средних и мелких инвесторов для формирования инвестиционного портфеля с заранее объявленными параметрами (уровень риска, тип инвестиций, ликвидность и т.п.) и профессионального управления им [7, с. 2]. В этой связи использование мирового опыта приобретает особую актуальность, поскольку его применение к условиям белорусского рынка инвестиционных услуг ускорит процесс перераспределения инвестиционных ресурсов и внедрения новых технологий, интеграцию Беларуси в международную систему торговли инвестиционными ресурсами.

К основным инвестиционным банковским услугам с учетом особенностей белорусской экономики можно отнести:

¨ информационно-аналитические услуги в процессе слияний и поглощений компаний;

¨ поиск стратегического инвестора или партнера;

¨ консультации при создании совместных предприятий;

¨ финансовое консультирование – анализ рынка совершаемой сделки, составление бизнес-плана компании, структурирование сделки, выбор потенциальных инвесторов;

¨ подготовка контрактной и юридической документации [12, с.152 -153].

В итоге, можно заключить, что целью белорусских банковских учреждений на настоящий момент является совершенствование качества обслуживания, расширение клиентской базы как внутри страны, так и за рубежом. Это стимулируется растущей конкуренцией и снятием ряда ограничений на деятельность в нашей стране иностранных кредитных организаций. Стараясь достичь этих целей отечественные банки стали действовать более активно и целенаправленно, многие стали внедрять новые технологии. Сейчас каждый из работающих на белорусском рынке банков предлагает около сотни различных услуг в области внешнеэкономической деятельности. В целом к тенденциям развития белорусского рынка банковских услуг можно отнести ориентацию на обслуживание предприятий, которые обеспечивают увеличение экспортного потенциала страны, работа с экспортными кредитными агентствами зарубежных стран, финансирования оборотного капитала с использованием линий международных финансовых организаций, предоставление гарантий с целью снижения рисков в сфере международной торговли. Тенденция комплексности и универсальности предоставления услуг также нашла свое отражение в деятельности белорусских банков, что выражается во внедрении персонального менеджмента, позволяющего предлагать клиенту не разрозненные банковские услуги, а комплексное решение всех вопросов. Однако с целью получения средств иностранного клиента необходимо внедрение новых технологий и банковских услуг, среди которых выделяется интернет-банкинг, консультационные услуги при обслуживании бизнеса клиентов, исследовательские, маркетинговые и посреднические услуги между производителями и потребителями товаров и услуг, а также участие белорусских банков в инвестиционной деятельности. Реализация перечисленных задач является одним из условий успешного развития отечественного рынка банковских услуг, противостояния возрастающей конкуренции иностранных банков как на внутреннем, так и на внешнем рынке.

Заключение

В результате проведенного исследования можно сделать следующие выводы. В настоящее время все большее число людей нуждаются в современных и своевременных финансовых услугах, и это приводит к тому, что развитие международных банковских услуг идет быстрыми темпами. Во многих странах совершенствование деятельности банков, как на национальном, так и на международном уровне стало одним из приоритетных направлений социально-экономического развития. Традиционной и наиболее прибыльной сферой банковского предпринимательства являются банковские услуги. Под банковской услугой подразумевается деятельность, способствующая оптимальному выполнению банковских операций. С целью максимизации прибыли от банковской деятельности необходимо формирование портфеля банковских услуг, который, в свою очередь нуждается в рынке банковских услуг. Данный рынок состоит из определенных секторов, а основными типами продавцов на нем являются центральные и коммерческие банки, а также небанковские кредитно-финансовые институты и нефинансовые предприятия. В настоящее время рынок банковских услуг занимает особое место в мировой экономике и международных экономических отношениях. На глобальном уровне в него входят услуги в сфере корреспондентских отношений, управления рисками, обслуживания внешнеэкономической деятельности, а также глобальные инвестиционные услуги. Они обычно предусматривают комиссионное вознаграждение и приносят основной доход банкам. Развитие этих видов услуг вызвано увеличением объемов мировой торговли, интеграцией финансовых, валютных и кредитных рынков, развитием новых технологий в банковской деятельности, обострением конкуренции между однотипными банковскими учреждениями, между банками, нефинансовыми и небанковскими кредитно-финансовыми институтами. При этом с одной стороны наблюдается тенденция к переориентации обслуживания с крупных компаний на предприятия малого и среднего бизнеса, а с другой стороны имеет место вхождение банков в отрасль с целью оказания услуг конкретным корпорациям. Основой банковского обслуживания становится сегментный подход к продаже услуг, портфельный принцип их предоставления, в том числе при помощи информационных технологий и сети Интернет, что ведет к снижению издержек и, как следствие, их стоимости. Также возрастает потребность в консультационных услугах, при этом банковские клиенты предъявляют повышенный спрос на их качество. К перспективам развития банковских услуг следует отнести проблему услуг по хеджированию рисков, а также универсализацию банковской деятельности.

В результате исследования этих тенденций и зарубежного опыта оказания банковских услуг можно выработать следующие рекомендации по обслуживанию клиентов для белорусских банковских учреждений:

¨ повышение качества существующих банковских услуг в области внешнеэкономической деятельности, расширение клиентской базы как внутри страны, так и за рубежом;

¨ активное внедрение новых технологий и развитие новых банковских услуг (интернет-банкинг, консультационные, инвестиционные услуги);

¨ формирование комплексного и универсального портфеля банковских услуг;

Реализация данных рекомендаций является одним из условий успешного развития отечественного рынка банковских услуг, повышения их конкурентоспособности и качества, создания либерализованного и открытого рынка банковских услуг в нашей стране.

Список литературы

1. Банки и банковское дело / Под ред. И.Т. Балабанова. – Спб.: Питер, 2001. – 256 с.: ил.

2. Банковская система РБ в первом квартале 2003 года: итоги работы и задачи на предстоящий период. Доклад заместителя Председателя Правления Национального банка Владимира Сенько на расширенном заседании правления // Банкаýскi веснiк, Май 2003

3. Банковское дело: Учебник / Под ред. д-ра экон. наук, Г.Г. Коробовой. – М.: Юристъ, 2002. – 751 с.

4. Банковское дело: Учебник / Под ред. О.И. Лаврушина. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2001. – 652 с.: ил.

5. Барбаш А. Три мифа об интернет-банкинге // http://e-commerce.com.ua/banking/bank6.html

6. Бенко А. Спрос на деньги корпоративного клиента // ДЕЛО (Восток+Запад) - №1, 2004

7. Воробьев И. В «Белбизнесбанке» делают ставку на фонды совместных инвестиций // http://bdg.press.net.by/2001/01_09_08.400/fondinw.htm

8. Воробьев И. Точки роста // ДЕЛО (Восток+Запад) - №7/8’, 2001

9. Гамзунов А. Рынок банковских услуг: конкуренция по качеству // Банкаýскi веснiк, Люты 2004

10. Документарные операции. Гарантии // http://www.priorbank.by /rus/info/default.asp?item=3500621

11. Заико Л. Переходный возраст. Финансового сектора // ДЕЛО (Восток+Запад) - №1, 2004.

12. Иванов А.Н. Банковские услуги: зарубежный и российский опыт. – М.: Финансы и статистика, 2002. – 176 с.: ил.

13. Ковалев М. Стакан полон. Наполовину // ДЕЛО (Восток+Запад) -№4, 2003

14. Коршевич К. Подъем. Без переворота // ДЕЛО (Восток+Запад) - №1, 2004

15. Кузьменко А. Интернет-банкинг: смена ориентиров или второе дыхание? // http://dit.perm.ru/articles/management/data/021308.htm

16. Основы маркетинга банковских услуг // http://dit.perm.ru/articles/marketing/data/011505.htm

17. Охота на клиента не знает границ // ДЕЛО (Восток+Запад) - №1, 2004

18. Почекина В.В. Услуги в международной экономике / В.В. Почекина, Ю.П. Якубук; Под ред. В.Ф. Медведева – Мн.: НО ООО «БИП-С», 2003. – 178 с.

19. Радкевич В. Щелчок мыши – и деньги в банке. Виртуальном // http://www.delobelarus.com/view.html?r=7&p=10&archiv=25102000

9-09-2015, 01:53