· рационализация товарной структуры ввоза товаров в Российскую Федерацию;

· поддержание рационального соотношения вывоза и ввоза товаров, валютных доходов и расходов на территории Российской Федерации;

· создание условий для прогрессивных изменений в структуре производства и потребления товаров в Российской Федерации;

· защита экономики Российской Федерации от неблагоприятного воздействия иностранной конкуренции;

· обеспечение условий для эффективной интеграции Российской Федерации в мировую экономику.

2. Формирование цен на импортные товары

2.1. Таможенная стоимость и методы её определения

В законе «О таможенном тарифе» четко установлены порядок и методика определения таможенной стоимости перемещаемых через границу России товаров. За основу приняты правила, разработанные с 1995 года Всемирной торговой организацией, изложенные в Кодексе о таможенной оценке. Эти правила обеспечивают справедливую единообразную и нейтральную оценку таможенной стоимости товара, отражающую сложившуюся практику и позволяющую определить реальную цену товара при нормальных условиях его реализации на мировом рынке.

Законом предусмотрены шесть методов определения таможенной стоимости:

· по цене сделки с ввозимыми товарами;

· по цене сделки с идентичными товарами;

· по цене сделки с однородными товарами;

· оценка на основе вычитания стоимости;

· оценка на основе сложения стоимости;

· резервный метод.

Первым основным методом является определение таможенной стоимости по цене сделки . Для этого используются данные содержащиеся в счет-фактуре, а также сведения о некоторых иных суммах расходов (стоимость транспортировки, погрузочно-разгрузочных работ, страхования, комиссионных и брокерских вознаграждений, плата за использования объектов интеллектуальной собственности).

Как показывает опыт , этот метод оценки используется в 90% импортных сделок. Однако в некоторых случаях его применение не допускается. Это те случаи, когда продавец и покупатель исключительно тесно связаны в бизнесе и в своих взаимоотношениях, что серьезно может повлиять на цену,

Цена сделки не применяется, если существуют ограничения в отношении прав покупателя на оцениваемый товар (за исключением географического района, в котором товары могут быть перепроданы), ограничения, не влияющие на цену сделки.

Кроме того, цена сделки не может быть базой определения таможенной стоимости, если она зависит от соблюдения условий, влияние которых не может быть учтено, и если не подтверждены документально либо не определены количественные данные, используемые декларантом.

При не возможности использовать первый метод декларант должен избрать один из оставшихся пяти путем последовательных проб, т.е. если таможенная стоимость не может быть определена посредством использования второго по счету метода, то применяется третий и т.д.

Применение произвольной последовательности допускается только при использовании вычитания и сложения стоимости (четвертый и пятый метод).

Второй метод (по цене сделки с идентичными товарами, одинаковыми во всех отношениях с оцениваемыми, в том числе и по физическим характеристикам, качеству репутации на рынке страны происхождения, производителя) применяется при соблюдении следующих условий:

· Идентичные товары должны быть импортированы и проданы не ранее 90 дней до ввоза оцениваемых товаров на тех же коммерческих условиях и примерно в тех же количествах. Если количество или коммерческие условия иные, то декларант должен документально обоснованно произвести соответствующую корректировку цены.

· Должны быть учтены документально подтвержденные расходы, которые учитываются при определении таможенной стоимости по первому методу.

Если выявляется более одной цены сделки, то для определения стоимости применяется самая низкая.

Третий метод (по цене сделки с однородными товарами , т.е. товарами, которые не являются одинаковыми во всех отношениях, но имеют сходные характеристики и состоят из сходных компонентов) применяется с учетом следующих положений:

1. Используются принципы второго метода.

2. Товары не считаются однородными с оцениваемым товаром, если они не произведены в той же стране.

3. Принимаются во внимание товары, произведенные не производителем оцениваемых товаров, только в том случае, если нет идентичных или однородных товаров, произведенных производителем оцениваемых товаров.

4. Товары не считаются идентичными или однородными, если их проектирование, опытно-конструкторские работы над ними, их художественное оформление, дизайн, эскизы, чертежи и иные аналогичные работы выполнены в России.

Четвертый метод (вычитания стоимости) применяется в Ом случае, если оцениваемые идентичные или однородные товары будут продаваться в России без изменения их первоначального состояния.

В качестве основы применяется цена единицы товара, по которой оцениваемые идентичные или однородные товары продаются в России наибольшей партией не позднее 90 дней с даты ввоза оцениваемых товаров участнику сделки, не взаимозависимому от продавца.

При этом из цены единицы товара вычитаются: расходы на комиссионные вознаграждения, обычные надбавки на прибыль и общие расходы в связи с продажей в России ввозимых товаров того же класса и вида; таможенные пошлины, налоги, сборы и иные платежи, связанные с ввозом и продажей товаров; обычные расходы, понесенные в России на транспортировку, погрузочно-разгрузочные работы и страхование.

Пятый метод (сложения стоимости) предусматривает принятие за основу цены товара, которая рассчитывается путем сложения стоимости материалов и издержек понесенных изготовителем при производстве оцениваемых товаров, общих затрат, характерных для продажи в России из страны-экспортера товара, страхование до таможенной границы и другие виды, прибыль, которую обычно получает экспортер при поставке в Россию таких товаров.

Шестой метод (резервный) применяется в случаях, если таможенная стоимость не может быть определена декларантом последовательном применением перечисленных выше методов, а также, если таможенный орган аргументировано считает, что упомянутые методы не могут быть применены. При использовании этого метода Российский таможенный орган представляет в распоряжение декларанта имеющуюся в его распоряжении ценовую информацию.

При этом не допускается использование: цены товара на внутреннем российском рынке; цены товара, поставляемого из страны-экспортера в третьи страны; цены на внутреннем рынке России на товары российского происхождения; цены товара, произвольно установленной или достоверно не подтвержденной.

Изложенный порядок определения таможенной стоимости применяется с 1 января 1993 года в соответствии с Постановлением Правительства Российской Федерации № 856 от 5 ноября 1992 года. Его использование обязательно при ввозе товаров определенного перечня, включающего рыбу, крабы, лангусты, шоколад, пиво, вина, спирт, сигареты, одежду из кожи и меха, ковры и некоторые другие товары.

По остальной номенклатуре ввозимых товаров такой порядок применяется в случае, если заявленная декларантом стоимость ввозимых товаров на 30 и более процентов отличается от сложившегося уровня цен. Распространение предусмотренного законом «О таможенном тарифе» порядка определения таможенной стоимости на всю номенклатуру импортного товара будет осуществляться таможенными органами по мере подготовки необходимых условий, оформленных соответствующим приказом ГТК РФ.

2.2. Таможенная пошлина

Таможенные пошлины (тарифы) устанавливаются в соответствии с Законом Российской Федерации от 21 мая 1993 г. «О таможенном тарифе» с учетом изменений и дополнений.

Закон устанавливает порядок формирования и применения таможенного тарифа Российской Федерации – инструмента торговой политики и государственного регулирования внутреннего рынка товаров Российской Федерации при его взаимосвязи с мировым рынком, а также правила обложения товаров пошлинами при их перемещении через таможенную границу Российской Федерации.

Таможенный тариф применяется в отношении ввоза товаров на таможенную территорию Российской Федерации и вывоза товаров с этой территории.

Ставки таможенных пошлин являются едиными и не подлежат изменению в зависимости от лиц, перемещающих товары на таможенную границу Российской Федерации, видов сделок и других факторов, за исключением случаев, предусмотренных настоящим Законом.

Таможенный тариф – свод ставок таможенных пошлин, применяемых к товарам, перемещаемым через таможенную границу.

В Российской Федерации применяются следующие виды ставок пошлин:

· Адвалорные, начисляемые в процентах к таможенной стоимости облагаемых товаров;

· Специфические, начисляемые в установленном размере за единицу облагаемых товаров;

· Комбинированные, сочетающие оба названных вида таможенного обложения.

Для оперативного регулирования ввоза и вывоза товаров Правительство Российской Федерации может устанавливать сезонные пошлины. При этом ставки таможенных пошлин, предусмотренные тарифом, не применяются. Срок действия сезонных пошлин не может превышать шести месяцев в году.

В целях защиты экономических интересов Российской Федерации к ввозимым товарам могут временно применяться особые виды пошлин:

· Специальные;

· Антидемпинговые;

· Компенсационные.

Специальные пошлины применяются:

· В качестве защитной меры, если товары ввозятся на территорию Российской Федерации в количествах и на условиях, наносящих или угрожающих нанести ущерб отечественным производителям подобных или непосредственно конкурирующих товаров;

· Как ответная мера на дискриминационные и иные действия, ущемляющие интересы Российской Федерации, со стороны других государств или их союзов.

Антидемпинговые пошлины применяются в случаях ввоза на таможенную территорию Российской Федерации товаров по цене более низкой, чем их номинальная стоимость в стране вывоза в момент этого ввоза, если такой ввоз наносит или угрожает нанести материальный ущерб отечественным производителям подобных товаров либо препятствует организации или расширению производства подобных товаров в Российской Федерации.

Компенсационные пошлины применяются в случаях ввоза на таможенную территорию Российской Федерации товаров, при производстве или вывозе которых прямо или косвенно использовались субсидии, если такой ввоз наносит или угрожает нанести материальный ущерб отечественным производителям подобных товаров либо препятствует организации или расширению подобных товаров в Российской Федерации.

Ставки особых пошлин (специальных, антидемпинговых, компенсационных) устанавливаются Правительством Российской Федерации по итогам проведенного расследования для каждого отдельного случая, их размер должен быть соотносим с величиной установленного расследованием демпингового занижения цены, субсидий и выявленного ущерба.

2.3. Акциз

Акцизы – косвенные налоги, включаемые в цену товара. В настоящее время акцизы применяются во всех странах рыночной экономики. Акцизы имеют два основных налоговых признака: первый обязательность(принудительность) и второй – индивидуальная безвозмездность.

Обязательность акциза означает юридическую обязанность его плательщика перед государством; акциз устанавливается в установленном порядке, без исключения договора, и взыскивается в случае уклонения от его не уплаты в принудительном порядке.

Индивидуальная безвозмездность акциза означает отсутствие встречного удовлетворения; уплата акциза не приводит к возникновению у государства обязанности возместить его плательщику понесенные затраты в каком либо виде в полном размере.

В отличие от многоступенчатого НДС акциз уплачивается в бюджет один раз производителем подакцизного товара и фактически перекладывается на потребителя. Поэтому косвенные налоги, в том числе акцизы, носят регрессивный характер. С целью ослабить их негативное влияние на малообеспеченные слои населения в число подакцизных товаров включают предметы роскоши (легковые автомобили и т.п.) и товары, пользующиеся повышенным спросом но не дорогие в производстве (спиртные напитки и табачные изделия, бензин и т.п.).

Акцизы препятствуют образованию сверхвысокой прибыли и устанавливаются, как правило, на высокорентабельные товары для изъятия в доход государственного бюджета полученной производителями сверхприбыли.

Действующий порядок исчисления и уплаты акцизов регламентируется гл.22 «Акцизы» ч.IIНалогового кодекса Российской Федерации (с измен. В ред. Законов: от 30.06.05 г. №74-ФЗ « О внесении изменений в статью 182 части второй Налогового кодекса Российской Федерации», от 21.07.05 г. №107-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и о признании утратившими силу некоторых положений законодательных актов Российской Федерации» и от 22.07.05 г. №117-ФЗ «О внесении изменений в некоторые законодательные акты в связи с принятием Федерального закона «Об особых экономических зонах в Российской Федерации».

Налогоплательщиками акцизов определены:

· Организации;

· Индивидуальные предприниматели;

· Лица, признаваемые налогоплательщиками налога в связи с перемещением товаров через таможенную границу.

Объектом налогообложения является:

· Реализация на территории РФ подакцизных товаров, в том числе передача прав собственности на эти товары на юезвозмездной основе и использование их при натуральной оплате;

· Реализация организациями с акцизных складов алкогольной продукции, приобретенной у налогоплательщиков – производителей указанной продукции, либо с акцизных складов других организаций;

· Ввоз подакцизных товаров на таможенную территорию РФ и др.

2.4. Налог на добавленную стоимость

Налог на добавленную стоимость (НДС) представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и реализации товаров (работ, услуг). Добавленной стоимостью является разница между стоимостью реализованных товаров (работ, услуг) и стоимостью материальных услуг, отнесенных на себестоимость и издержки обращения.

НДС облагаются многие виды товаров и услуг. Основные ставки НДС – 10 и 18%. Налогообложение по пониженной 10%-ной ставке применяется при реализации: продовольственных товаров (мясо, молоко, яйца, сахар, соль, овощи, крупа, мука и т.д.); товаров детского ассортимента; научной книжной продукции, на редакционные и издательские услуги, а также на лекарства и изделия медицинского назначения.

Налогообложение по общей 18%-ной процентной ставке производится при реализации всех товаров, работ и услуг, не упомянутых выше.

Законодательно установлены так называемые расчетные ставки НДС, которые используют организации розничной торговли, общественного питания и другие предприятия, получающие доход в виде разницы в ценах, наценок, надбавок. Алгоритм определения расчетной ставки достаточно прост: НДС = (НДС Х 100) / (100+НДС). Так, в зависимости от размера основной ставки (18%) и пониженной ставки (10%) размеры расчетных ставок составляют соответственно 18% / 118% и 10% / 110%.

2.5. Торговая надбавка

Надбавки выступают в качестве цены особой сферы экономики (посредничество, торговля). В сфере услуг надбавки формируются в соответствии с общими принципами ценообразования. На их величину влияют затраты в сфере обмена, соотношение между спросом и предложением, ценовая политика посреднических и торговых предприятий, политика Правительства РФ, субъектов РФ, местных органов самоуправления, проводимая в сфере обмена, и другие факторы.

Вместе с тем надбавки на практике самостоятельно не функционируют, а включаются непосредственно в цену товара в качестве одного из ее элементов. Надбавки, выступающие в качестве цены услуги, тесно связаны с движением товара. Надбавки бывают трех видов:

· Снабженческо-сбытовые;

· Оптовые;

· Торговые.

Применение той или иной надбавки зависит от звеньев товародвижения.

Снабженческо-сбытовая надбавка применяется при реализации товаров через снабженческо-сбытовые, заготовительные, торгово-закупочные предприятия, кооперативы, различные общества, товарищества и т.д.

Оптовую надбавку применяют бывшие предприятия оптовой торговли Комитета по торговли РФ (в настоящее время это фирмы «Одежда», «Обувь», акционерные общества «Росмясомолторг» и др.),оптовые предприятия Роспотребсоюза, оптовые предприятия УРСов, ОРСов и других управлений рабочего снабжения, а также оптовые предприятия, основной задачей которых является обеспечение товарами предприятий розничной торговли, массового питания и бытового обслуживания. Как правило, оптовые предприятия имеют сеть своих магазинов.

Торговая надбавка применяется при реализации товаров непосредственно населению. Ее устанавливают сами предприятия розничной торговли исходя из конъюнктуры рынка в данном регионе. Для нехозрасчетных предприятий розничной торговли, входящих в состав оптового звена, торговые надбавки устанавливают оптовые предприятия.

Торговая надбавка включает издержки обращения, прибыль, НДС. В настоящее время торговые надбавки регулируются органами исполнительной власти субъектов РФ на лекарственные средства и изделия медицинского назначения.

Торговые надбавки устанавливаются в процентах к ценам приобретения товаров предприятиями розничной торговли с НДС.

Все надбавки должны регистрироваться предприятиями в соответствующих документах – в протоколах согласования цен, надбавок, в реестрах розничных цен и т.д.

Торговые надбавки являются последним элементом в структуре розничных цен, которые устанавливают сами предприятия розничной торговли путем прибавления их к:

· Свободно отпускной цене (с НДС);

· Цене закупки (с НДС);

· Закупочной цене на сельскохозяйственную продукцию, не прошедшую стадию промышленной переработки.

3. Расчет цен на импортные товары

3.1. Расчет цены

Комитет цен при Министерстве экономике РФ разъясняет порядок определения цен на импортные товары народного потребления, закупаемые организациями, предприятиями и объединениями РФ за счет собственных валютных средств или по товарообмену.

Свободные (рыночные) цены на импортные товары устанавливаются самостоятельно организациями и предприятиями закупившими их. В затраты по закупке, транспортировке и реализации этих товаров, учитываемые в ценах входят:

1. Внешнеторговая (контрольная) цена, включая расходы в иностранной валюте по доставке товаров до границы России пересчитанная в рубли по курсу ЦБР на момент составления таможенной документации.

2. Таможенные пошлины, сборы за таможенное оформление, другие таможенные платежи.

3. Прочие расходы по закупке, транспортировке и реализации, включая транспортные расходы, стоимость погрузо-разгрузочных работ, страховые платежи, комиссионные вознаграждения, расходы по хранению, проценты по ссудам банков, расходы по реализации и д.р.

Помимо этих затрат, определяющий минимальный уровень цен при их формировании следует учитывать различия в качестве товаров, конъюнктуру рынка, сложившийся уровень цен на товары.

Положительная разница, сложившаяся между свободной ценой и фактическими затратами по закупке и реализации импортных товаров относится на прибыль предприятий и облагается налогом на прибыль.

Пример расчета цен на импортный товар

(цифры условные)

сосиски 1 упаковка

курс доллара 25 руб.

контрактная цена – 0,96$;

таможенная пошлина – 5%;

прочие расходы – 6,6 руб.;

торговая надбавка – 30%.

НДС в соответствии с НК РФ – 10%

1. Контрактная цена в рублях

![]()

2. Таможенная пошлина

![]()

3. Сборы за таможенное оформление 0,15% от таможенной стоимости

![]()

4. Сумма НДС 10% уплаченная таможенному органу

![]()

5. Прочие расходы – 6,6 руб.

6. НДС на прочие расходы

![]()

7. Цена расчетная

![]()

8. Сумма НДС к цене расчетной

![]()

9. Цена расчетная с НДС

![]()

10. Свободная цена – 65 руб. за упаковку

11. Сумма НДС к свободной цене

![]()

12. Свободная цена с НДС

![]()

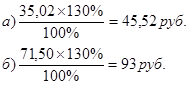

13. Свободная отпускная цена, надбавку предприятие установило 30%

3.2. Расчет цены на подакцизный товар

Пример определения цены на импортный подакцизный товар

(цены условные )

шампанское ёмк. 1 литр

курс доллара 25 руб.

акциз 10.50 за литр

1. Таможенная стоимость – 2 доллара

2. Таможенная стоимость в

9-09-2015, 01:59