Введение

Пожалуй, нигде так остро, как в России, не стоит проблема, как сохранить свои сбережения и не остаться в старости за чертой бедности. Трудно встретить человека, которого бы полностью устраивала его пенсия. Уход на заслуженный отдых обычно сопряжен с резким падением жизненного уровня. Банковские проценты по вкладам тоже невелики и не позволяют обеспечить себе достойную старость. Какой же выход? Смириться с грядущей скудностью существования, работать, невзирая на возраст, сколько сил хватит, или позаботиться о своем будущем заблаговременно?

Старость может стать спокойным и радостным периодом жизни, если не нужно экономить каждую копейку, есть возможность не отказывать себе в любимых привычках, ездить на отдых и при необходимости, помогать своим родственникам.

Сегодня в России, по различным подсчетам, почти 40 миллионов пенсионеров. С каждым годом пожилых людей становится все больше - это мировая тенденция. Нужно сделать все, чтобы они могли жить с достатком. Конечно, трудно думать о пенсии, когда Вы молоды и полны сил, но если пенсионный возраст уже не за горами и времени на накопление средств все меньше и меньше, то выбора не остается. Надо что-то делать!

В национальных системах социальной защиты населения важная роль принадлежит негосударственному пенсионному обеспечению, которое призвано служить важным дополнением к государственным пенсионным институтам. Организующая роль в системе негосударственного пенсионного обеспечения принадлежит негосударственным пенсионным фондам (НПФ), функционирование которых в нашей стране, хотя имеет и непродолжительный период (всего 15 лет), однако уже продемонстрировало их значительный потенциал для социальной защиты населения.

Финансовые и правовые механизмы НПФ позволяют проводить дополнительное пенсионное страхование населения, используя при этом гибкие формы коллективного и личного страхования.

Негосударственные пенсионные фонды - это испытанный метод обеспечения пенсионеров во многих развитых странах с рыночной экономикой. Там государство платит всем, кто достиг пенсионного возраста, лишь минимум. Все остальное у каждого человека за долгие годы работы скапливается на его персональном счете в негосударственном пенсионном фонде (при этом значительную часть средств вносит предприятие). Пора уже и России приблизиться к этим стандартам.

Целью данной курсовой работы является изучение негосударственных пенсионных фондов РФ в системе коллективного инвестирования, проблем и перспектив их развития.

Для достижения цели были поставлены и решены следующие задачи:

- изучить особенности негосударственных пенсионных фондов в системе коллективного инвестирования;

- проанализировать деятельность негосударственных пенсионных фондов РФ;

- выявить проблемы и определить перспективы НПФ в российской практике

1. Негосударственные пенсионные фонды в системе коллективного инвестирования

С 1 января 2002 г. в Российской Федерации проводится пенсионная реформа, которая предоставила возможность гражданам впервые непосредственно участвовать в формировании собственной пенсии. Суть проводимой в стране пенсионной реформы заключается в том, что с одной стороны, правительство гарантирует целостность пенсионных накоплений, а, с другой стороны, граждане имеют возможность самостоятельно их наращивать, т.е. заниматься обеспечением своей старости.

Второе положение касается мужчин моложе 1953 года рождения и женщин - 1957. Эта возрастная категория граждан, к 2010-2020 годам, то есть ко времени "собирания камней", разбросанных пенсионной реформой, будет составлять большинство среди населения страны. Именно им предоставлена возможность распорядиться своими пенсионными накоплениями в соответствии с законом от 24 июля 2002 года №111-ФЗ "Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации". Оговоримся сразу, что с 2005 пенсионерам. Деньги, поступающие на формирование СЧ, учитываются на лицевом счете работника, компьютер подсчитывает пенсионный капитал, который будет выплачен при выходе на пенсию. "Живые" деньги также уходят на выплаты сегодняшним пенсионерам. А вот средства, аккумулирующиеся на НЧ лицевого счета, не являются виртуальными, их можно инвестировать, приращивая тем самым третью составляющую пенсии. О сумме, которой располагает будущий пенсионер для этих целей, ему ежегодно сообщают из Пенсионного фонда Российской Федерации (ПФР). Вот тут и начинаются основные проблемы. Получив "Извещение о состоянии индивидуального лицевого счета (ИЛС) застрахованного лица в системе обязательного пенсионного страхования", которое с чьей-то легкой руки названо "письмом счастья", граждане просто не знают, что с ним дальше делать.

Вариантов всего три. Первый - ничего не предпринимать. Он оказался самым популярным, этой возможностью воспользовались более 90% россиян. Второй - связан с выбором частной управляющей компании (УК). В третьем случае средствами пенсионных накоплений распоряжается негосударственный пенсионный фонд (НПФ).

Средства тех, кто не воспользовался правом выбора частной организации (УК или НПФ), автоматически направляются в государственную управляющую компанию (ГУК), в качестве которой выбран Внешэкономбанк. ГУК обязана придерживаться консервативной стратегии инвестирования, т. е. покупать ценные бумаги и держать их до погашения. В этой связи Внешэкономбанк вкладывает пенсионные средства, в основном, в максимально надежные государственные ценные бумаги, доходность которых, например, в 2006 году составила менее 6% годовых. При существующей инфляции, результаты говорят сами за себя.

Доходность негосударственной УК или НПФ потенциально выше. Во-первых, закон позволяет негосударственным компаниям инвестировать средства в более доходные бумаги: корпоративные акции и облигации. Во-вторых, НПФ или УК будут придерживаться активной политики.

Для будущего пенсионера, принявшего решения разместить свои пенсионные накопления в этой организации, наиболее сложным вопросом является выбор одной из 55 компаний, работающих в системе обязательного пенсионного страхования.[13, с. 26]

Рассмотрим далее, в чем отличия негосударственного пенсионного фонда от управляющей компании.

Негосударственный пенсионный фонд – особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой являются:

‑ деятельность по негосударственному пенсионному обеспечению участников фонда в соответствии с договорами негосударственного пенсионного обеспечения;

‑ деятельность в качестве страховщика по обязательному пенсионному страхованию;

- деятельность в качестве страховщика по профессиональному пенсионному страхованию.

Деятельность фонда в качестве страховщика по обязательному пенсионному страхованию включает в себя аккумулирование средств пенсионных накоплений, организацию инвестирования средств пенсионных накоплений, учет пенсионных накоплений застрахованных лиц на индивидуальных лицевых счетах, назначение и выплату накопительной части трудовой пенсии застрахованным лицам.

Негосударственные пенсионные фонды организуют инвестирование средств пенсионных накоплений путем заключения с управляющими компаниями договоров доверительного управления. Негосударственный пенсионный фонд может заключить такие договоры с несколькими управляющими компаниями, тем самым снижая риски. Если деятельность какой либо управляющей компании вызывает сомнения, НПФ может в любой момент расторгнуть с ней договор доверительного управления и перевести пенсионные накопления в другую управляющую компанию. Передача средств пенсионных накоплений в доверительное управление не влечет перехода права собственности на них к управляющим компаниям.

Управляющая компания – акционерное общество, общество с ограниченной ответственностью, созданное в соответствии с законодательством РФ, имеющее лицензию на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами.

Управляющая компания не ведет индивидуальные лицевые счета застрахованных лиц, не выплачивает накопительную часть трудовой пенсии. В этом случае накопительная часть трудовой пенсии будет выплачиваться непосредственно Пенсионным фондом России.

С 2003 года застрахованное лицо может выбрать одну из управляющих компаний, прошедших конкурс по отбору управляющих компаний, и с которыми ПФР заключил договоры. На основании заявления застрахованного лица «О выборе Управляющей компании» ПФР переводит пенсионные накопления в выбранную управляющую компанию. При этом в соответствии с законодательством пенсионные накопления застрахованных лиц остаются собственностью ПФР, который ведет учет пенсионных накоплений застрахованных лиц на индивидуальных лицевых счетах, назначает и выплачивает накопительную часть трудовой пенсии застрахованным лицам.

Хотелось бы так же обратить внимание на тот факт, что процедура перевода накопительной части из частной управляющей компании в государственную управляющую компанию ПФР осложняется тем, что для этого необходимо сначала перевести накопительную часть в какой-либо НПФ, где она будет находиться на протяжении целого года, и только после этого накопительную часть будет возможным перевести в ПФР.

Сменить управляющую компанию само застрахованное лицо может только один раз в год, в отличие от НПФ, которые при необходимости, в любой момент, могут перевести пенсионные накопления в другую управляющую компанию.

Известно, что в большинстве стран с развитыми экономиками, на которые можно ориентироваться в области социального и пенсионного обеспечения, пенсия не формируется только из государственных источников. Последние исследования Организации экономического сотрудничества и развития показали, что почти половина так называемого коэффициента замещения в этих странах формируется из частных пенсионных систем.

Напомним, что коэффициент замещения - это соотношение зарплаты работника и его будущей пенсии. Коэффициент в 40 процентов означает, что при зарплате условно в 20 тысяч рублей пенсия должна составить 8 тысяч.

Но, к сожалению, в менталитете нашего населения пенсия ассоциируется в основном с государством. В отношении тех 7 миллионов человек, которые имеют накопления в негосударственных фондах, можно сказать, что у них коэффициент замещения приближается к тому, что в мировом сообществе признается минимально достойным, - к 40 процентам. К сожалению, у остальных граждан ситуация гораздо хуже - коэффициент замещения в среднем по стране за последние пять лет снизился с 37 до 25-26 процентов.

Именно поэтому президент России В.В. Путин предложил стимулировать граждан откладывать дополнительные деньги на старость путем софинансирования со стороны государства. В том числе - через негосударственные пенсионные фонды. Эта инициатива направлена на то, чтобы заставить работающее сегодня население задуматься о будущем своем пенсионном обеспечении, поскольку государство вряд ли сможет выплачивать достойные пенсии через 20-30 лет только за счет системы государственного страхования. Реализация этих инициатив даст мощный толчок развитию как самой системы негосударственных пенсионных фондов, так и развитию сознания граждан. [11, с. 45]

Негосударственный пенсионный фонд – особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой является деятельность по негосударственному пенсионному обеспечению и обязательному пенсионному страхованию. Они занимают достойное место в российской системе коллективного инвестирования.

2. Анализ деятельности негосударственных пенсионных фондов

Сегодня в нашей стране действует почти 250 негосударственных пенсионных фондов, из которых более ста ведут активную работу с населением, то есть с частными лицами. За последние десять лет НПФ удалось увеличить свои активы более чем в 130 раз. Сегодня активы частной пенсионной системы составляют почти 550 миллиардов рублей, это полтора процента валового внутреннего продукта страны.

За эти годы в негосударственные пенсионные фонды вовлечены на добровольной основе почти 7 миллионов человек. Почти миллион человек сегодня получают пенсию из НПФ, и размер этой пенсии сопоставим и даже несколько превышает базовую часть трудовой пенсии. А покупательная способность негосударственной пенсии с учетом инфляции за последние пять лет выросла в два с половиной раза.

Кроме того, негосударственные пенсионные фонды вместе с Пенсионным фондом РФ являются страховщиками по обязательному пенсионному страхованию в накопительной части трудовой пенсии. На сегодняшний день уже более двух миллионов человек перевели свои накопления из государственного ПФР в негосударственные пенсионные фонды. И что особенно радует, это то, что резко увеличилась динамика перехода граждан в частные пенсионные системы: в этом году - в два с половиной раза по сравнению с прошлым годом.

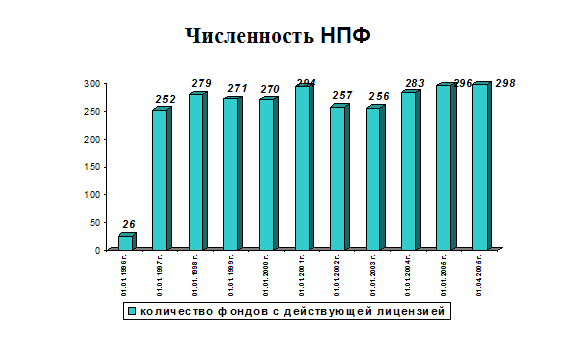

На конец 2005 года в стране насчитывалось 298 НПФ (рисунок 2.1), которые обслуживали более 6 млн. граждан. На 9 самых крупных из них приходится более 85% общей суммы пенсионных резервов (237 млрд. рублей), резервы каждого из которых превышают 3 млрд. рублей. За 2005 год пятерка крупнейших НПФ по объему резервов не изменилась, и безусловным лидером по-прежнему является НПФ «Газфонд», пенсионные резервы которого на конец 2005 года составили 163,4 млрд. рублей. На втором месте – НПФ «Благосостояние» с объемом резервов в 27,9 млрд. рублей. Третье место занимает Ханты-Мансийский НПФ (18,61 млрд. рублей), четвертое – НПФ «ЛУКОЙЛ-Гарант» (6,06 млрд. рублей), замыкает пятерку лидеров НПФ «Электроэнергетика» с резервами в 5,18 млрд. рублей.

За 2004 год рост пенсионных резервов НПФ составил почти 90%. Размер собственного имущества НПФ вырос в 2005 году на 60% - с 215,8 млрд. рублей до 344,34 млрд. рублей. В течение 2004 года число участников НПФ выросло на 6%, а численность получателей пенсий – на 15%. Если в начале 2005 года пенсии в системе НПФ получали 500 тыс. человек, то к концу года их численность уже составляла 704,8 тыс. человек. [9]

Рис. 2.1 Анализ численности НПФ [10]

Обобщающие характеристики и динамика изменения активов НПФ приведены в таблице 2.1.

В настоящее время НПФ работают в 54 субъектах Российской Федерации, однако, почти половина из них находится в Москве и Санкт-Петербурге.

Среднее число участников в расчете на один НПФ составляет около 21 тыс. человек, при этом дифференциация между самими НПФ крайне высокая: у лидера по этому показателю (НПФ «Благосостояние») численность участников составила почти 1,4 млн. человек, тогда как у двух десятков НПФ участников (физических лиц) - вообще практически нет. Число массовых по охвату НПФ, с численностью застрахованных более 10 тыс. человек, составляет всего 78 НПФ, или 31% от их общего числа. Концентрация по данному показателю весьма велика: на верхние 19 НПФ, каждый из которых имеет более 50 тыс. застрахованных, приходится 67% от общей численности участников, тогда как на остальные 237 НПФ - 33%.

Таблица 2.1 Основные направления и характеристики деятельности негосударственных пенсионных фондов в Российской Федерации с 1998 г. по 2005 г.[4, с. 12]

| 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2005 | |

| Собственное имущество, млрд. руб. | 8210,4 | 17029,5 | 23331,5 | 45103,0 | 63162,2 | 125818,0 | 215849,1 | 236880,1 |

| Пенсионные резервы, млрд. руб. | 4240,0 | 10525,5 | 15642,4 | 33640,3 | 51226,8 | 89806,0 | 169829,2 | 189687,6 |

| Количество участников, тыс. чел. | 1824,2 | 2390,9 | 3341,1 | 3953,1 | 4272,3 | 5256,5 | 5546,7 | 5856,7 |

| Количество участников, получающих пенсию, тыс. чел. | 174,1 | 259,3 | 281,0 | 330,5 | 344,8 | 435,9 | 500,6 | 665,4 |

| Пенсионные выплаты, млн. руб. | 253,5 | 370,2 | 605,3 | 1025,3 | 1978,5 | 3325,6 | 4961,4 | 3208,0 |

Средний размер выплачиваемой НПФ пенсии составил в 2003 г. всего около 7,7 тыс. рублей в год, или около 650 рублей в месяц. Это составляет всего третью-четвертую часть от размера государственной пенсии.

По-прежнему большую часть пенсионных взносов вносят юридические лица. В 2003 году поступления от них составили более 19,5 млрд. рублей, против 1,5 млрд. рублей взносов от физических лиц, что свидетельствует о весьма скромных результатах. Деятельность НПФ по-прежнему остается дорогостоящей: расходы на обеспечение уставной деятельности составляют до 10% от собираемых взносов.

В 2004 г. НПФ боролись за пенсионные накопления граждан впервые. Федеральная служба по финансовым рынкам подвела итоги кампании по выбору негосударственных пенсионных фондов. По последним данным, договоры с НПФ о переводе пенсионных накоплений заключили 210 тыс. человек. Из 77 фондов, которые имели право привлекать пенсионные накопления граждан, договоры обязательного пенсионного страхования удалось заключить 39 фондам.

Финансовые активы НПФ достаточно динамично прирастали в последние годы (после 2003 года) в связи с введением в действие Федерального закона от 24 июля 2002 года № 111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации» и упорядочением в связи с этим деятельности НПФ (таблица 2.2).

Таблица 2.2 Показатели, характеризующие деятельность НПФ [4, с. 15]

| 01.04.05 | Все фонды | Более 500 млн. руб. | % к общему показа-телю | Более 1 млрд. руб. | % к общему показа-телю | Фонды от 50 до 500 млн. руб. | % к общему показа-телю | Фонды менее 50 млн. руб. | % к общему показа-телю |

| Количество НПФ | 298 | 32 | 10,7% | 21 | 7,0% | 94 | 31,5% | 172 | 57,7% |

| СИФ | 222267309,7 | 205341248 | 92,4% | 197549170 | 88,9% | 14415637 | 6,5% | 2510424 | 1,1% |

| ПР | 176339002,7 | 164840235 | 93,5% | 158084413 | 89,6% | 10456509 | 5,9% | 1042258 | 0,6% |

| СВУ | 9858275,3 | 5497325 | 55,8% | 4809376 | 48,8% | 2953972 | 29,9% | 1406978 | 14,3% |

| Количество участников (КУ) | 5709330 | 3966311 | 69,5% | 3338302 | 58,5% | 1335799 | 23,4% | 407220 | 7,1% |

| Количество участников получающих пенсию | 523255 | 388778 | 74,3% | 321901 | 61,5% | 109250 | 20,9% | 25227 | 12,4% |

| ПВ | 1390001,3 | 1190305 | 85,6% | 1061966 | 76,4% | 171855 | 12,4% | 27841 | 4,8% |

| ПН | 1200000 | 1177200 | 98,1% | 838800 | 69,9% | 204000 | 1,7% | 2400 | 2,0% |

Для анализа деятельности НПФ в рамках данной курсовой работы рассмотрим методики (простая и интегральная), с помощью которых будущий пенсионер сможет осуществить осознанный выбор. В основе методик лежит оценка каждого НПФ по определенным критериям. Сравнивая компании между собой, гражданин, имеющий желание разместить свою накопительную часть, отберет тот НПФ или УК, которая, по его мнению, достигает оптимального соотношения между максимальной доходностью и минимальным риском.

Все предлагаемые критерии разбиваются на две группы (качественные и количественные показатели).

К качественным (нерыночным) показателям относятся:

- открытость компании;

- учредители и прочие родственные структуры;

- возраст компании, дата получения лицензии;

- количество фондов, которыми управляет УК;

- доходность, получаемая при управлении активами;

- издержки компании;

- размер собственного капитала;

- объем средств под управлением.

Количественные (рыночные) показатели представлены:

- коэффициентом Шарпа;

- коэффициентом Альфа;

- коэффициентом Бета;

- коэффициентом Звездности.

Простая методика подразумевает выбор НПФ с использованием критериев, которые отнесены, только к одной группе. Гражданам, имеющим слабое представление о фондовом рынке в целом и о процессах, происходящих на нем, может быть рекомендовано воспользоваться методикой, основанной на применении нерыночных (качественных) показателей. Рассмотрение НПФ, исходя из количественных (рыночных) показателей требует минимальных представлений о деятельности НПФ, об организованных ими паевых инвестиционных фондах и т.п.

Если осуществлять выбор НПФ только по одной группе критериев (простая методика), то рекомендуется придерживаться алгоритма, при котором постепенный переход от критерия к критерию (в предлагаемой последовательности) приводит шаг за шагом к сужению выбора. Как показывает практика, в итоге остается 5-8 НПФ при первоначальном предложении в 55 компаний.

При использовании интегральной методики применяется сначала одна простая методика, потом следующая. По результатам рассмотрения, как правило, обнаруживается, что на данный момент времени наилучшие показатели наблюдаются у одних и тех же компаний. Другими словами, обе методики коррелируются между собой.

Рассмотрим подробнее анализ деятельности негосударственных пенсионных фондов исходя из качественных показателей.

1. Открытость (транспарентность). Соблюдение компанией требования закона об открытости НПФ практически проверяется следующим образом:

- насколько легко найти информацию о ней ("раскручена" ли в прессе);

- доступна ли финансовая отчетность, есть ли контактные телефоны и какую информацию можно по ним получить;

- какая информация о компании размещена на ее собственном сайте;

- есть ли отдельная

10-09-2015, 16:28