Федеральное агентство по образованию Российской Федерации

Южно-Уральский Государственный Университет

Кафедра «Экономической теории и мировой экономики»

Курсовая работа

По курсу: «Бухгалтерский учет»

На тему: «Учет распределения и использования прибыли»

Выполнил:

Шипин Алексей ЭиУ-374

Проверила:

Герасименко Л. Б.

Челябинск, 2007г.

Аннотация

Шипин Алексей Станиславович,

Учет распределения и использования прибыли: Курсовая работа

Челябинск, ЮУрГУ, ЭиУ, 2006. – 35 стр.

Библиография – 14 наименований.

В курсовой работе было проведено исследование учета распределения и использования прибыли. В работе две части: теоретическая и практическая часть, приложение. В теоретической части дана классификация, нормативно-правовая база, отражена характеристика аналитического и синтетических счетов, в практической – приведен цифровой пример учета распределения и использования прибыли. В приложении даны образцы применяемых документов.

Содержание 3

Введение 4

1. Теоретические аспекты учета прибыли 5

1.1. Понятие прибыли и ее классификация 5

1.2. Нормативно-правовая база 10

2. Методика учета 12

2.1. Характеристика аналитических и синтетических счетов 12

2.2. Оценка распределяемой прибыли 18

2.3. Особенности учета прибыли, отражаемые в учетной

политике предприятия 24

3. Цифровой пример учета прибыли. 26

4. Задача 28

Заключение. 30

Список использованной литературы. 31

Приложения 33

Введение

Федеральным законом «О бухгалтерском учете» от 21 ноября 1996 г. (с изменениями и дополнениями от 23 июля 1998 г.), Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ установлено, что целью деятельности организации является прибыль. Такой подход к предмету исследования настоящей работы означает, что прибыль или положительный финансовый результат деятельности организации и есть, то ради чего эта деятельность ведется – это первооснова существования хозяйственного субъекта с точки зрения его устремлений.

Актуальность выбранной темы заключается в огромной важности предмета исследования для финансовой системы предприятия и ее стабильного функционирования.

Задачами написания настоящей работы является описание учетного процесса формирования результата деятельности.

Бухгалтерский учет, то есть система взаимосвязанных показателей отражающих деятельность организации в стоимостном (денежном) выражении (финансовый учет) существует, разумеется, не сам для себя и не для налоговой инспекции. Конечным его выражением должен стать процесс извлечения через анализ и синтез полезной для руководства информации.

Предприятие самостоятельно определяет направления своей хозяйственной деятельности и после уплаты налогов в бюджет, распоряжается прибылью в соответствии с действующим законодательством.

Предприятие самостоятельно планирует свою хозяйственную деятельность, исходя из спроса на его услуги.

Прибыль предприятия образуется из договорного планового объема работ после возмещения затрат и расчетов с бюджетом в соответствии с установленным Законодательством РФ нормативами.

Предприятие самостоятельно по установленным формам ведет бухгалтерскую и статистическую отчетность и несет ответственность за ее достоверность предоставления.

1. Теоретические аспекты учета прибыли

1.1. Понятие прибыли и ее классификация

Прибыль отражает чистый доход, созданный в сфере материального производства в процессе предпринимательской деятельности. Результатом соединения факторов производства (труда, капитала, природных ресурсов) и полезной производительной деятельности хозяйствующих субъектов является произведенная продукция, которая становится товаром при условии ее реализации потребителю.

На стадии продажи выявляется стоимость товара, включающая стоимость овеществленного труда и живого труда. Стоимость живого труда отражает вновь созданную стоимость и распадается на две части. Первая представляет собой заработную плату работников, участвующих в производстве продукции. Ее величина определяется рядом факторов, обусловленных необходимостью воспроизводства рабочей силы. В этом смысле для предпринимателя она представляет часть издержек по производству продукции. Вторая часть вновь созданной стоимости отражает чистый доход, который реализуется только в результате продажи продукции, что означает общественное признание ее полезности.

На уровне предприятия в условиях товарно-денежных отношений чистый доход принимает форму прибыли. На рынке товаров предприятия выступают как относительно обособленные товаропроизводители. Установив цену на продукцию, они реализуют ее потребителю, получая при этом денежную выручку, что не означает получение прибыли. Для выявления финансового результата необходимо сопоставить выручку с затратами на производство и реализацию, которые принимают форму себестоимости продукции.

Когда выручка превышает себестоимость, финансовый результат свидетельствует о получении прибыли. Предприниматель всегда ставит своей целью прибыль, но не всегда ее извлекает. Если выручка равна себестоимости, то возмещены лишь затраты на производство и реализацию продукции. Реализация состоялась без убытков, но отсутствует и прибыль как источник производственного, научно-технического и социального развития. При затратах, превышающих выручку, предприятие получает убытки - отрицательный финансовый результат, что ставит его в достаточно сложное финансовое положение, не исключающее и банкротство.

Прибыль как важнейшая категория рыночных отношений выполняет определенные функции.

Во-первых, прибыль характеризует экономический эффект, полученный в результате деятельности предприятия. Но все аспекты деятельности предприятия с помощью прибыли в качестве единственного показателя оценить невозможно. Такого универсального показателя и не может быть. Именно поэтому при анализе производственно-хозяйственной и финансовой деятельности используется система показателей.

Значение прибыли состоит в том, что она отражает конечный финансовый результат. Вместе с тем, на величину прибыли и ее динамику воздействуют факторы, как зависящие, так и не зависящие от усилий предприятия. Практически вне сферы воздействия предприятия находятся конъюнктура рынка, уровень цен на потребляемые материально-сырьевые и топливно-энергетические ресурсы, нормы амортизационных отчислений. В некоторой степени зависят от предприятия такие факторы, как уровень цен на реализуемую продукцию и заработная плата. К факторам, зависящим от предприятия, относятся уровень хозяйствования, компетентность руководства и менеджеров, конкурентоспособность продукции, организация производства и труда, его производительность, состояние и эффективность производственного и финансового планирования.

Перечисленные факторы влияют на прибыль не прямо, а через объем реализуемой продукции и себестоимость, поэтому для выявления конечного финансового результата необходимо сопоставить стоимость объема реализуемой продукции и стоимость затрат и ресурсов, используемых в производстве.

Во-вторых, прибыль обладает стимулирующей функцией. Ее содержание состоит в том, что прибыль одновременно является финансовым результатом и основным элементом финансовых ресурсов предприятия. Реальное обеспечение принципа самофинансирования определяется полученной прибылью. Доля чистой прибыли, остающейся в распоряжении предприятия после уплаты налогов и других обязательных платежей, должна быть достаточной для финансирования расширения производственной деятельности, научно-технического и социального развития предприятия, материального поощрения работников.

В-третьих, прибыль является одним из источников формирования бюджетов разных уровней. Она поступает в бюджеты в виде налогов и наряду с другими доходными поступлениями используется для финансирования совместных общественных потребностей, обеспечения выполнения государством своих функций, государственных инвестиционных, производственных, научно-технических и социальных программ.

В условиях рыночной экономики значение прибыли огромно. Стремление к получению прибыли ориентирует товаропроизводителей на увеличение объема производства продукции, нужной потребителю, снижение затрат на производство. При развитой конкуренции этим достигается не только цель предпринимательства, но и удовлетворение общественных потребностей. Для предпринимателя прибыль является сигналом, указывающим, где можно добиться наибольшего прироста стоимости, создает стимул для инвестирования в эти сферы. Свою роль играют и убытки. Они высвечивают ошибки и просчеты в направлении средств, организации производства и сбыта продукции.

В Российской практике, в отличие от зарубежной, сложилось тенденция не показывать убытки во внешней отчетности, так как это, по мнению налоговых органов, убытки вызваны сокрытием прибыли и уходом от налога на прибыль, работой предприятия в теневой экономике. В реальном положении убытки могут быть вызваны не компетенцией руководства предприятия, отсутствием объемов работ (в строительстве), порчей продукции (в торговле), системой неплатежей сложившейся в последние годы в России и т.д.

Экономическая нестабильность, монопольное положение товаропроизводителей искажает формирование прибыли как чистого дохода, приводит к стремлению получения доходов главным образом в результате повышения цен. Устранению инфляционного наполнения прибыли способствует финансовое оздоровление экономики, развитие рыночных механизмов ценообразования, оптимальная система налогов. Эти задачи должно выполнять государство в ходе осуществления экономических реформ.

Валовая прибыль - сумма прибылей (убытков) от реализации продукции (работ, услуг), основных фондов (включая земельные участки) иного имущества предприятия доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. Валовая прибыль, как конечный финансовый результат выявляется на основании бухгалтерского учета всех хозяйственных операций предприятия и оценки статей баланса.

Валовая прибыль включает три укрупненные элемента:

* прибыль (убыток) от реализации продукции, выполнения работ (услуг);

* прибыль (убыток) от реализации основных средств, их прочего выбытия, реализации

иного имущества предприятия (включая земельные участки);

*финансовые результаты от внереализационных операций, уменьшенные на суммы расходов по этим операциям.

Прибыль от реализации продукции (работ, услуг) характеризует чистый доход, созданный на предприятии. Остальные элементы валовой прибыли отражают в основном перераспределение ранее созданных доходов.

При определении финансового результата предприятия и распределении прибыли используют понятия:

Налогооблагаемая прибыль - часть прибыли предприятия, облагаемая налогом в соответствии с законодательством.

Чистая прибыль - прибыль предприятия, остающаяся в его распоряжении после уплаты налогов, акцизов и платежей в федеральный и местные бюджеты.

В зависимости от доходов предприятия имеют различные размеры прибыли, остающейся в распоряжении. Следовательно, инвестиционные возможности предприятия не всегда совпадают с их потребностями, что особенно относится к предприятиям малорентабельным, технически отсталым. Возникает опасность двоякого рода: избыточность инвестиционного спроса, когда финансовые возможности предприятия намного превышают его реальные потребности, и наоборот, опасность инвестиционного перерыва, когда потребности значительно превышают собственные финансовые возможности. В современных условиях в России финансовые возможности промышленных предприятий истощены в результате: общего упадка экономики в России, технологической отсталости предприятий, непомерного налогового бремени, созданной системы неплатежей и т.д. Промышленные предприятия России остро нуждаются в инвестициях, как внутренних, так и зарубежных.

Самофинансирование является неотъемлемым элементом рыночных отношений. Это более высокая ступень развития хозрасчёта, предлагающая не только самоокупаемость затрат, но и закрепление за предприятием полученных им накоплений за вычетом платежей в госбюджет.

Прибыль является основным показателем безубыточной работы предприятия. Ее относят к показателям экономического эффекта, но не эффективности, так как абсолютная сумма прибыли не позволяет судить об отдаче вложенных средств. Вместе с тем, анализ динамики валовой прибыли, темпов ее прироста в сопоставлении с динамикой величины и прироста чистой прибыли представляет значительный интерес. Результаты анализа могут свидетельствовать о снижении темпов прироста чистой прибыли по сравнению с валовой и наоборот. Полезную информацию можно почерпнуть из анализа динамики доли чистой прибыли в валовой. Если доля чистой прибыли растет, это свидетельствует об оптимальной величине уплачиваемых налогов, заинтересованности предприятия в результатах работы и эффективном хозяйствовании.

1.2. Нормативно-правовая база.

Основными нормативными документами, определяющими порядок учета формирования и распределения прибыли являются:

1. Федеральный закон «О бухгалтерском учете» от 21.11.96 г. № 129-ФЗ.

2. Гражданский кодекс Российской Федерации; Части Г и П. — М.: Проспект, 1998.

3. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. Утверждено приказом Минфина РФ от 29.07.98 г. № 34 н (в ред. приказа Минфина РФ. от 24.03.2000 г. №31н).

4. План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкция по его применению. Утверждены приказом Минфина РФ от 31.10.2000 г. № 94н.

5. Положение о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли. Утверждено постановлением Правительства Российской Федерации от 05.08.92 г. № 552, с последующими изменениями и дополнениями, утвержденными Правительством Российской Федерации.

6. Положение по бухгалтерскому учету «Доходы организации». ПБУ 9/99. Утверждено приказом Минфина РФ от 06.05.99 г. № 32н.

7. Положение по бухгалтерскому учету «Расходы организации». ПБУ 9/99. Утверждено приказом Минфина РФ от 06.05.99 г. № ЗЗн.

8. Положение по бухгалтерскому учету «Бухгалтерская отчетность организации». ПБУ 4/99. Утверждено приказом Минфина РФ от 06.07.99 г. № 43н.

9. «О формах бухгалтерской отчетности организаций». Приказ Минфина РФ от 13.01.2000 г. № 4н.

10. Методические указания по инвентаризации имущества и финансовых обязательств. Утверждены приказом Минфина РФ от 13.06.95 г. №49.

11. «О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций». Инструкция Министерства РФ по налогам и сборам от 15.06.2000 г. № 62.

2. Методика учета

2.1. Характеристика аналитических и синтетических счетов.

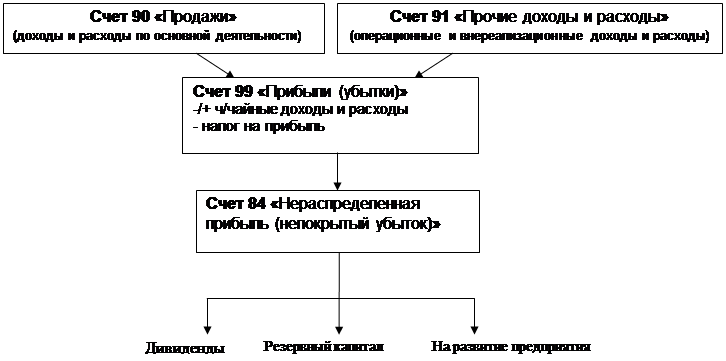

Счета финансовых результатов включают в себя счета:

90 «Продажи»

91 «Прочие доходы и расходы»

99 «Прибыли и убытки»

84 «Нераспределенная прибыль (непокрытый убыток)»

В рамках этих счетов ведется наблюдение в течение года за формированием финансового результата деятельности фирмы.

Формирование финансовых результатов идет по следующей схеме:

Счет 90 «Продажи» предназначен для обобщения информации о доходах и расходах, связанных с обычными видами деятельности организации, а так же для определения финансового результата по ним. На этом счете отражаются в частности, выручка и себестоимость по:

- готовой продукции и полуфабрикатам собственного производства

- работам и услугам промышленного характера

- работам и услугам непромышленного характера

- покупным изделиям (приобретенным для комплектации)

- строительным, монтажным, проектно-изыскательным, геолого-разведочным, научно-исследовательским и тому подобным работам

- товарам

- услугам по перевозке грузов и пассажиров

- транспортно-экспедиционным и погрузочно-разгрузочным операциям

- услугам связи

- предоставлению за плату во временное пользование своих активов по договору аренды (если это является предметом деятельности организации)

- предоставление за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности

- участию в уставных капиталах других организаций (если это является предметом деятельности организации) и т.п.

К 90 счету открываются следующие субсчета:

90-1 – Выручка (на данном субсчете учитываются поступления активов, признаваемых выручкой)

90-2 – Себестоимость (учитывается себестоимость продаж, по которым на субсчете 90-1 признана выручка)

90-3 – НДС (учитывается сумма налога на добавленную стоимость, причитающиеся к получению от покупателя)

90-4 – Акциз (учитываются суммы акцизов, включенных в цену проданной продукции)

90-9 – Прибыль/ убыток от продажи (предназначен для выявления финансового результата (прибыль или убыток) от продаж за отчетный месяц)

Организации – плательщики экспортных пошлин могут открывать к счету 90 субсчет 90-5 «Экспортные пошлины» для учета сумм экспортных пошлин.

В течение месяца по счету могут быть сделаны следующие записи:

Д 62 К 90-1 – отражена выручка от продажи продукции основной деятельности

Д 90-2 К 20, 41, 43, 44 – списывается себестоимость реализованной продукции, включая коммерческие расходы.

Д 90-3 К 68 (76) – отражается НДС по реализованной продукции

Д 90 - 4 К 68 – отражается акциз.

По окончании месяца сопоставляются итоги оборотов по 90 счету и выявляется прибыль или убыток, которая формируется:

Д 90 - 9 К 99 – прибыль

Д 99 К 90 - 9 – убыток.

По окончании месяца счет 90 сальдо не имеет, однако все субсчета имеют дебетовое или кредитовое сальдо, величина которого накапливается с начала года.

В конце декабря субсчета закрываются:

Д 90-1 К 90-9

Д 90–9 К 90-2, 3, 4, 5.

Аналитический учет по счету 90 «Продажи» ведется по каждому виду проданных товаров, продукции, выполняемых работ, оказываемых услуг и др. Кроме того, аналитический учет по этому счету может вестись по регионам продаж и другим направлениям, необходимым для управления организацией.

Счет 91 «Прочие доходы и расходы» предназначен для обобщения информации о прочих доходах и расходах (операционных, внереализационных) отчетного периода, кроме чрезвычайных доходов и расходов.

По кредиту счета 91 в течении отчетного периода отражаются все поступления и доходы, относящиеся к операционным, или внереализационным.

По дебету счета 91 в течении отчетного периода отражаются все расходы, затраты и убытки, относящиеся к операционным, или внереализационным.

К счету 91 «Прочие доходы и расходы» могут быть открыты субсчета:

91-1 – Прочие доходы (на данном субсчете учитываются поступления активов, признаваемые прочими доходами, за исключением чрезвычайных)

91-2 – Прочие расходы (учитываются прочие расходы, за исключением чрезвычайных)

91-9 – Сальдо прочих доходов и расходов (предназначен для выявления сальдо прочих доходов и расходов за отчетный месяц).

Записи по субсчетам 91-1 и 91-2 производятся накопительно в течении отчетного года. Ежемесячно сопоставлением дебетового оборота по субсчету 91-2 и кредитового оборота по субсчету 91-1 определяется сальдо прочих доходов и расходов за отчетный месяц. Это сальдо ежемесячно списывается с субсчета

91-9 на счет 99 «Прибыли и убытки»:

Д 91-9 К 99 прибыль

Д 99 К 91-9 убыток

Таким образом синтетический счет 91 сальдо на отчетную дату не имеет.

По окончании отчетного года все субсчета, открытые к счету 91 (кроме субсчета 91-9) закрываются внутренними записями на субсчет 91-9:

Д 91-1 К 91-9

Д 91-9 К 91-2

Аналитический учет по счету 91 «Прочие доходы и расходы» ведется по каждому виду прочих доходов и расходов. При этом построение аналитического учета по прочим доходам и расходам, относящимся к одной и той же финансовой, хозяйственной операции, должно обеспечивать возможность выявления финансового результата по каждой операции.

Счет 99 «Прибыли и убытки» предназначен для обобщения информации о формировании конечного финансового результата деятельности организации в отчетном году.

Конечный финансовый результат слагается из финансового результата от обычных видов деятельности, а также прочих доходов и расходов, включая чрезвычайные. По дебету счета 99 отражаются убытки (потери, расходы), а по кредиту прибыли (доходы) организации. Сопоставление дебетового и кредитового оборотов за отчетный период показывает конечный финансовый результат отчетного периода.

На счете 99 в течении года отражаются:

- Прибыль, или убыток от обычных видов деятельности – в корреспонденции со счетом 90 «Продажи»

- Сальдо прочих доходов и расходов за отчетный месяц – в корреспонденции со счетом 91 «Прочие доходы и расходы»

- Потери, расходы и доходы в связи с чрезвычайными обстоятельствами хозяйственной деятельности (стихийное бедствие, пожар, авария, национализация и т.п.) – в корреспонденции со счетами учета материальных ценностей, расчетов с персоналом по оплате труда, денежных средств и т.п.

- Суммы начисленного условного расхода по налогу на прибыль, постоянных обязательств и платежи по перерасчетам по этому налогу из фактической прибыли, а так же

8-09-2015, 12:44