ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УЧЁТА ФИНАНСОВЫХ РЕЗУЛЬТАТОВ

1.1 Правовое регулирование учета финансовых результатов

Основным показателем финансово-хозяйственной деятельности организации является финансовый результат, который представляет собой прирост (уменьшение) стоимости собственного капитала организации за отчётный период. Финансовый результат представляет собой конечный экономический итог хозяйственной деятельности предприятия и выражается в форме прибыли или убытка, который определяется как разница между доходами и расходами организации. [2, c. 295]

Основными нормативными документами, регулирующими порядок формирования финансовых результатов организации, являются

♦ Приказ Минфина России от 6 мая 1999 г. № 33н «Об утверждении положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99,

♦ Приказ Минфина России от 6 мая 1999 г. № 32н «Об утверждении положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99,

♦ Положение о ведении бухгалтерского учёта и отчётности в РФ (утвержденное Приказом МФ РФ №34н от 26.07.98),

♦ Приказ МФ РФ «о годовой отчетности организаций» № 97 от 12.11.1996 с последующими изменениями и дополнениями. [11, c. 257]

В соответствии с п. 12 ПБУ 9/99 выручка признаётся в бухгалтерском учёте при следующих условиях:

♦ Организация имеет право на получение этой выручки, вытекающее из конкретного договора или подтверждённое иным соответствующим образом;

♦ Сумма выручки может быть определена;

♦ Имеется уверенность в увеличении экономических выгод в результате конкретной операции;

♦ Право собственности (владения, пользования, распоряжения) на продукцию (товар) перешло к покупателю или работа принята заказчиком (услуга оказана);

♦ Расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены. [1, c. 172]

Если в отношении денежных средств или иных активов, полученных в организацией в оплату, не исполнено хотя бы одно из названных условий, то в бухгалтерском учёте признаются не выручка, а кредиторская задолженность.

Для признания выручки от предоставления за плату во временное пользование своих активов и от участия в уставных капиталах других организаций должны быть одновременно соблюдены условия подпунктов «а», «б» и «в» п. 12 ПБУ 9/99.

Выручка от выполнения работ, оказания услуг, продажи продукции с длительным циклом изготовления может признаваться по мере готовности работы, услуги, продукции или по завершении выполнения работы, оказания услуги, изготовления продукции в целом.

Если сумма выручки от продажи продукции (работ, услуг) не может быть определена, то она принимается к учёту в размере признанных в учёте расходов по изготовлению этой продукции, выполнению работ, оказанию услуг, которые будут впоследствии возмещены организации. [11, c. 448]

Внереализационными доходами и расходами в соответствии с ПБУ 9/99 и ПБУ 10/99 являются:

♦ Штрафы, пени, неустойки за нарушения условий хозяйственных договоров полученные (плаченные);

♦ Поступления (расходы) в возмещение причинённых организацией убытков;

♦ Активы, полученные безвозмездно, в том числе по договору дарения;

♦ Прибыль (убытки) прошлых лет, выявленные в отчётном году;

♦ Суммы кредиторской и депонентской (дебиторской) задолженности, по которым срок исковой давности истёк;

♦ Положительные (отрицательные) курсовые разницы;

♦ Прочие внереализационные доходы и расходы (убытки от списания стоимости материальных ценностей в результате хищений, виновники которых по решению суда не установлены; недостачи (излишки) материальных ценностей, выявленные при инвентаризации; судебные издержки и арбитражные сборы; суммы созданных резервов по сомнительным долгам и под обесценение ценных бумаг и т.д.). [5, c. 361]

Курсовые валютные разницы (положительные или отрицательные) возникают в связи с пересчётом по действующему курсу Банка России наличной валюты на банковских счетах и расчётов, осуществляемых в конвертируемой валюте.

С января 2000 г. введена в действие новая редакция Положения по бухгалтерскому учёту «Учёт активов и обязательств организации, стоимость которых выражена в иностранной валюте» (ПБУ 3/2000). Согласно этому Положению курсовые разницы следует отражать как внереализационные доходы и расходы по мере их возникновения. Таким образом, начиная с января 2000 г. организации не могут использовать в учёте для предварительного отражения курсовых разниц счёт 83 «Доходы будущих периодов». [4, c. 316]

К чрезвычайным доходам ПБУ 9/99 относит поступления, возникающие как последствия обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т.п.): страховое возмещение, стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов, и т.п.

В соответствии с ПБУ 10/99 в составе чрезвычайных расходов отражают расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии и т.п.) [3, c. 280]

1.2 Классификация и первичный учет доходов и расходов

В соответствии с ПБУ 9/99 (14) «доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества)».

В соответствии с ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации» все доходы и расходы подразделяются на:

а) доходы и расходы по обычным видам деятельности

б) прочие поступления (доходы) и расходы.

Доходы и расходы подпункта б) в свою очередь могут быть:

♦ операционными,

♦ внереализационными,

♦ чрезвычайными. [1, c. 296]

Такая же группировка доходов и расходов дана в отчете о прибылях и убытках (форма № 2). Для учета вышеуказанных доходов и расходов используются следующие счета (Табл. 1).

Таблица 1

Счета для учета доходов и расходов

| Группы доходов и расходов |

Счета бухгалтерского учета |

|

| Доходы и расходы по обычным видам деятельности |

90 «Продажи» |

|

| Прочие доходы и расходы |

Операционные |

91 «Прочие доходы и расходы» |

| Внереализационные |

||

| Чрезвычайные |

99 «Прибыли и убытки» |

|

Основную часть прибыли (убытка) организация получает от продажи готовой продукции, товаров, работ и услуг. Финансовый результат от их продажи определяет как разницу между выручкой от продажи продукции (работ, услуг) без налога на добавленную стоимость, акцизов, экспортных пошлин, налога с продаж и других вычетов, предусмотренных законодательством, и затратами на её производство и реализацию. Так как затраты, связаннее с производством и продажей продукции (работ, услуг), оказывают непосредственное воздействие на себестоимость, их перечень строго регламентирован. Прибыль от реализации продукции (работ, услуг) определяют как разницу между выручкой от реализации продукции (работ, услуг) в действующих ценах без НДС и акцизов, экспортных пошлин и других вычетов, предусмотренных законодательством Российской Федерации, и затратами на ее производство и реализацию.

Торговые, снабженческие и сбытовые организации определяют результат от продажи товаров путём вычитания из их продажной стоимости, покупной стоимости и сумм расходов на продажу, относящихся к проданным товарам за отчётный месяц. [6, c. 469]

В организациях, предметом деятельности которых является предоставление за плату во временное пользование своих активов по договору аренды, предоставление за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, участие в уставных капиталах других организаций, выручкой считаются поступления, получение которых связано с указанными видами деятельности. Доходы, получаемые организацией от указанных видов деятельности, когда это не является предметом деятельности организации, относятся к операционным доходам.

Доходы и расходы по обычным видам деятельности определяются исходя из допущения временной определенности фактов хозяйственной деятельности. [3, c. 283]

Прочие поступления признаются в бухгалтерском учёте в следующем порядке:

♦ Штрафы, пени, неустойки – в отчётном периоде, в котором судом вынесено решение об их взыскании или он признаны должником;

♦ Суммы кредиторской и депонентской задолженности, по которой истёк срок исковой давности, - в отчётном периоде, в котором истёк срок исковой давности;

♦ Суммы дооценки активов – в отчётном периоде, к которому относится дата переоценки;

♦ Иные поступления – по мере образования (выявления).

Размер выручки определяется:

♦ по цене продукции (товара, работы, услуги), установленной договором,

♦ по цене продукции (товара, работы, услуги), по которой в сравнимых обстоятельствах организация обычно определяет выручку в отношении аналогичной продукции (товаров, работ, услуг) при отсутствии цены в договоре и невозможности ее установления по условиям договора.

Величина расходов определяется исходя:

♦ из цены и условий договора;

♦ из цены, в которой в сравнимых обстоятельствах организация обычно определяет расходы в отношении аналогичных материально-производственных запасов и иных ценностей, работ, услуг, при отсутствии цены в договоре и невозможности ее установления по условиям договора.

Расходы по обычным видам деятельности группируются по элементам:

- материальные затраты;

- затраты на оплату труда;

- отчисления на социальные нужды;

- амортизация;

- прочие затраты.

Расходы по обычным видам деятельности признаются в учете при наличии следующих условий:

♦ расход производится в соответствии с конкретным договором, требованием законов, обычаями делового оборота;

♦ сумма расхода может быть определена;

♦ имеется уверенность в уменьшении экономических выгод организации в результате конкретной операции (когда организация передала актив либо отсутствует неопределенность в отношении передачи актива). [8, c. 298]

Если в отношении денежных средств и иных активов, полученных организацией в оплату, не исполнено хотя бы одно из названных условий, в бухгалтерском учете признается дебиторская задолженность.

Величина прочих расходов определяется следующим образом:

♦ расходы, связанные с продажей, выбытием имущества, со сдачей объектов в аренду, предоставлением прав на нематериальные активы, участием в уставных капиталах других организаций (когда это не является предметом деятельности организации), уплатой процентов за кредиты и займы, расходы, связанные с услугами кредитных организаций, – в сумме, равной величине оплаты в денежной и иной форме или величине кредиторской задолженности, т.е. так же, как расходы по обычным видам деятельности;

♦ штрафы, пени, неустойки за нарушения условий договоров, возмещения причиненных организацией убытков – в суммах, присужденных судом или признанных организацией;

♦ дебиторская задолженность, по которой истек срок исковой давности, – в сумме, в которой она была отражена в бухгалтерском учете организации;

♦ суммы уценки активов – в соответствии с правилами, установленными для проведения переоценки активов. [3, c. 285]

К чрезвычайным доходам и расходам относятся потери, расходы и доходы, связанные с чрезвычайными обстоятельствами (стихийное бедствие, пожар, авария, национализации и.т.п.).

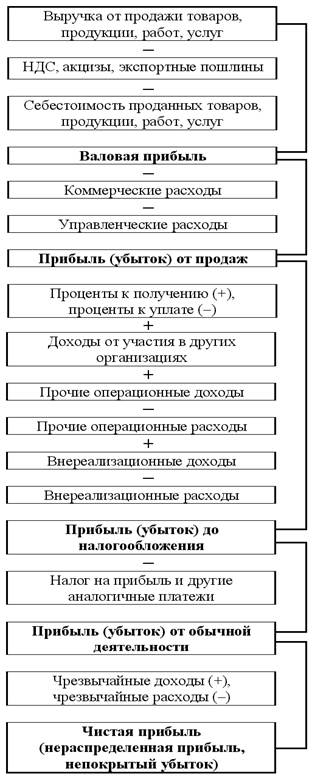

В конечном итоге формирование прибыли (убытка) происходит следующим образом: [11, c. 258]

Схема 1 Формирование прибыли (убытка)

1.3 Синтетический и аналитический учёт финансовых результатов

Учет доходов и расходов, связанных с обычными видами деятельности и определение финансового результата по ним ведется на счете 90 «Продажи». Счёт активно-пассивный. На счёте 90, как по дебету, так и по кредиту отражается один и тот же объём продажи, включая НДС и акцизы, по дебету – по полной себестоимости, включая расходы на продажу, НДС, акцизы, по кредиту отражается выручка. [6, c. 471]

Учёт ведётся по субсчетам:

♦ 90.01 «Выручка» - учитываются поступления активов, признаваемых выручкой;

♦ 90.02 «Себестоимость продаж» - себестоимость продаж, по которым на субсчёте 90-1 признана выручка;

♦ 90.03 «Налог на добавленную стоимость»;

♦ 90.04 «Акцизы»;

♦ 90.05 «Налог с продаж»;

♦ 90.06 «Экспортные пошлины» и др.;

♦ 90.09 «Прибыль/убыток от продаж» - предназначен для выявления финансового результата от продаж за отчётный месяц. [4, c. 319]

В течение года записи по субсчетам счета 90 ведутся нарастающим итогом. По кредиту субсчета 90.01 и дебету счета 62 отражается выручка от продажи продукции, товаров, выполнения работ, оказания услуг (с учетом скидок, суммовых разниц, расчетов неденежными средствами).

Одновременно себестоимость проданной продукции, товаров, работ, услуг списывается с кредита счетов 40, 43, 41, 44, 20 и др. в дебет субсчета 90.02. Причитающиеся к получению от покупателя (заказчика) налог на добавленную стоимость, акцизы и налог с продаж учитываются по дебету субсчетов 90.03, 90.04, 90.05 и кредиту счета 68 (76) Экспортные пошлины учитываются по дебету субсчета 90.06 и кредиту 68.

По окончании месяца расчетным путем (без закрытия субсчетов) на счете 90 определяется финансовый результат путем сопоставления кредитового оборота по субсчету 90.01 «Выручка» с общим дебетовым оборотом по субсчетам 90.02 «Себестоимость продаж», 90.03 «Налог на добавленную стоимость», 90.04 «Акцизы», 90.05 «Налог с продаж», 90.06 «Экспортные пошлины». Полученный результат ежемесячно списывается с субсчета 90.09 «Прибыль/убыток от продаж» на счет 99 «Прибыли и убытки» (Дт 90.09 Кт 99 – прибыль; Дт 99 Кт 90.09 – убыток).

Таким образом, в течение года субсчета 90.01, ..., 90.09 счета 90 на отчетную дату имеют сальдо, а синтетический счет 90 – сальдо не имеет.

По окончании отчетного года субсчета 90.01, 90.02, 90.03, 90.04, 90.05, 90.06 и др. (кроме субсчета 90.09), открытые к счету 90, списываются на субсчет 90.09 «Прибыль/убыток от продаж» (Дт 90.01 Кт 90.09 – выручка; Дт 90.09 Кт 90.02 – себестоимость продаж; Дт 90.09 Кт 90.03 – НДС; Дт 90.09 Кт 90.04 – акцизы»; 90.09 Кт 90.05 – налог с продаж; Дт 90.09 Кт 90.06 – экспортные пошлины и др.). [9, c. 126]

Списан результат (определяется по каждому виду продукции):

- убыток Дт 99 «Прибыли и убытки» Кт 90 «Продажи»

- прибыль Дт 90 «Продажи» Кт 99 «Прибыли и убытки».

Регистры учёта счёта 90 «Продажи»:

♦ Реестр – Дт и Кт счёта 90 – заполняется на основании Товарно-транспортных накладных и квитанции, каждый документ по видам продукции.

♦ Ведомость 11 – Дт и Кт счёта 90.

a) Итог по видам продукции из реестра и затраты по Дт на основании документов;

b) Ведомость является основанием для определения результата от продажи.

♦ Журнал-ордер №11 – Кт счёта 90 из ведомости в разрезе корреспондирующих счетов. [3, c. 282]

Доходы, отличные от доходов от обычных видов деятельности, считаются прочими поступлениями, к которым относятся такие чрезвычайные доходы, возникающие как последствие чрезвычайных обстоятельств хозяйственной деятельности.

Учет прочих доходов и расходов (операционных и внереализационных) отчетного периода, кроме чрезвычайных доходов и расходов, ведется на счете 91 «Прочие доходы и расходы». На нём систематизируется информация о внереализационных доходах и расходах. На этом счёте отражается не относящиеся к предмету основной деятельности организации доходы и расходы, связанные с предоставлением за плату во временное владение и (или) пользование активов организации и от участия в уставных капиталах других организаций; обусловленные продажей и прочим списанием основных средств и иных активов, отличных от денежных средств в российской валюте, продукции, товаров, другие доходы и расходы. [8, c. 231]

Счёт активно – пассивный, сальдо на конец месяца не имеет. Учёт ведётся по субсчетам:

♦ 91.01 «Прочие доходы» - учитываются операционные и внереализационные доходы. Поступление доходов отражается по кредиту этого субсчёта;

♦ 91.02 «Прочие расходы» - операционных и внереализационные расходы. Расходы отражают по дебету этого субсчёта;

♦ 91.09 «Сальдо прочих доходов и расходов» - предназначен для выявления финансовых резервов, обусловленных прочих доходов и расходов.

По кредиту субсчета 91.01 отражаются:

♦ поступления, связанные с предоставлением за плату активов организации, прав на интеллектуальную собственность, участием в уставных капиталах других организаций (когда это не является предметом деятельности организации) (Дт 51, 52, 76, Кт 91.01);

♦ проценты и иные доходы по ценным бумагам (Дт 76, Кт 91.01);

♦ прибыль по договору простого товарищества (Дт 76, Кт 91.01);

♦ поступления от продажи и списания основных средств и иных активов (Дт 76, Кт 91.01);

♦ проценты за предоставление в пользование денежных средств организации, за использование кредитной организацией денежных средств, находящихся на счете организации в этой кредитной организации (Дт 51, 52, 58, Кт 91.01);

♦ штрафы, пени, неустойки за нарушение условий договоров, полученные или признанные к получению (Дт 51, 76, Кт 91.01);

♦ безвозмездно полученные активы (Дт 98, Кт 91.01);

♦ прибыль прошлых лет, выявленная в отчетном году (Дт 60, 76, Кт 91.01);

♦ суммы кредиторской задолженности, по которым истек срок исковой давности (Дт 60, 76 Кт 91.01);

♦ курсовые разницы (Дт 50, 52, 58, 62 и др. Кт 91.01) и другие доходы.

По дебету субсчета 91.02 в течение года отражаются:

♦ расходы, связанные с предоставлением за плату активов организации, прав на интеллектуальную собственность, участием в уставных капиталах других организаций, когда это не является предметом деятельности организации (Дт 91.02 Кт 02, 05, 51 и др.);

♦ остаточная стоимость амортизируемых активов и фактическая себестоимость других активов, списываемых организацией (Дт 91.02 Кт 01, 04, 10);

♦ расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов (Дт 91.02 Кт 60, 69, 70 и др.);

♦ суммы налогов, уплачиваемых по законодательству за счет финансовых результатов (Дт 91.02 Кт 68);

♦ проценты по кредитам и займам (Дт 91.02 Кт 66,

8-09-2015, 15:40