Бухгалтерский учет и аудит расчетов по экспортным сделкам

Содержание

1. Бухгалтерский и налоговый учет расчетов по экспортным сделкам

2. Аудит расчетов по экспортным сделкам

3. Практическое задание

1. Бухгалтерский и налоговый учет расчетам по экспортным сделкам

бухгалтерский учет аудит экспорт сделка

Либерализация внешнеэкономической деятельности позволила многим организациям с различным статусом участвовать в международной торговле. Значительное число среди этих участников - торговые предприятия, у которых преобладает экспорт товаров, закупленных у отечественных производителей.

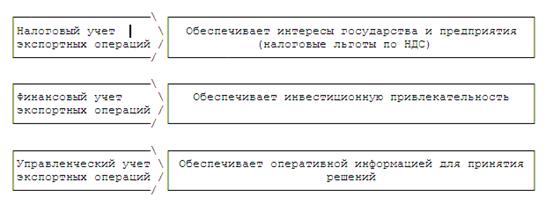

Экспортная деятельность как объект учета содержательнее в связи со сложным механизмом ее регулирования. Кроме того, экспорт находится под влиянием норм международного права. Поэтому при формировании системы бухгалтерского учета должны быть учтены следующие принципы (рис. 1).

Рисунок 1 - Принципы формирования системы бухгалтерского учета экспортных операций

В целях организации бухгалтерского и налогового учета экспортных операций организации должны формировать учетную политику для целей бухгалтерского и налогового учета.

Особенности учетной политики организации, осуществляющей экспортные операции, связаны с отражением в бухгалтерском и налоговом учете валютных операций, экспортных сделок, а также других активов и обязательств, выраженных в иностранной валюте.

Для обособленного ведения бухгалтерского учета экспортных сделок рекомендовано использование субсчетов к соответствующим синтетическим счетам (41 "Товары", 44 "Расходы на продажу", 19 "НДС по приобретенным ценностям" и др.).

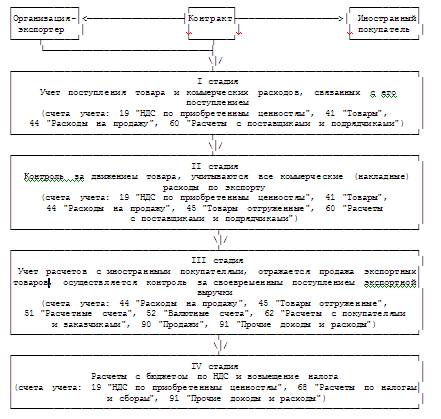

Условно деятельность по учету экспортной операции можно разделить на четыре этапа (рис. 2):

Рисунок 2. - Схема организации учета экспортных операций

Рассмотрим каждый из этапов осуществления экспортной сделки и порядок отражения тех или иных фактов в бухгалтерском учете, а также особенности налогообложения НДС.

На первом этапе торговые организации в первую очередь должны организовать учет в соответствии с требованиями, утвержденными Приказом Минфина России от 9 июня 2001 г. № 44н (ред. от 27 ноября 2006 г.) "Об утверждении Положения по бухгалтерскому учету "Учет материально-производственных запасов" ПБУ 5/01", а в части формирования стоимости приобретаемых товаров - в соответствии с выбранной учетной политикой.

При разработке рабочего плана счетов организация должна выбрать способ ведения учета поступления и движения товара по фактической себестоимости или по плановым ценам.

Для организации раздельного учета товаров, приобретенных для экспорта, открывается отдельный субсчет к счету 41 "Товары" - субсчет "Товары экспортируемые".

Отражения на счетах бухгалтерского учета:

1) Оприходован по покупной стоимости поступивший на основании товарной накладной товар:

дебет 41 "Товары", субсчет "Товары экспортируемые"

кредит 60 "Расчеты с поставщиками и подрядчиками"

2) Отражен НДС на основании выставленного счета-фактуры:

дебет 19 "НДС по приобретенным ценностям", субсчет "НДС по приобретенным товарам на экспорт"

кредит 60 "Расчеты с поставщиками и подрядчиками"

3) Оплачен поступивший товар:

дебет 60 "Расчеты с поставщиками и подрядчиками"

кредит 51 "Расчетные счета" .

На втором этапе осуществляется контроль за движением товара на экспорт, и отражаются возникающие в связи с этим расходы на продажу. При этом важно своевременно отразить отгрузку товара и выручку от продаж, так как эти факты хозяйственной деятельности, как правило, не совпадают по времени. Как в бухгалтерском, так и в налоговом учете для целей налогообложения выручка от продаж должна отражаться на момент перехода права собственности. Однако при установлении этого момента часто допускают ошибки.

В международной торговле принято увязывать переход права собственности с переходом риска случайной гибели товаров от продавца к покупателю в соответствии с Международными правилами толкования торговых терминов Инкотермс. То есть происходит сдача товара (продукции) перевозчику. Однако в соответствии с Гражданским кодексом РФ (ст. 458, ч. 2) сдача товара перевозчику и момент перехода права собственности совпадают только в том случае, если иное не предусмотрено договором.

Таким образом, доход в виде экспортной выручки с одновременным отражением в виде дебиторской задолженности иностранного покупателя должен быть отражен на момент перехода права собственности.

До наступления момента перехода права собственности отгруженный на экспорт товар должен находиться на балансе экспортера. Однако в бухгалтерском учете его необходимо перевести со счета 41 "Товары" на счет 45 "Товары отгруженные", субсчет "Товары, отгруженные на экспорт", иначе его фактическое местонахождение не будет соответствовать данным бухгалтерского учета. Стоимость товаров, учтенных на счете 45 "Товары отгруженные", субсчет "Товары, отгруженные на экспорт" показывает, что эти товары находятся в пути, хотя право собственности на них пока принадлежит российскому продавцу.

К расходам на продажу относятся затраты на тару, упаковку на складах готовой продукции; расходы по погрузке, разгрузке, хранению, перевалке товаров, их транспортировке, страхованию, таможенному оформлению и прочие расходы, связанные с доставкой товаров.

По внешнеторговым сделкам состав таких расходов у продавца и покупателя, а также порядок распределения между сторонами сделки определяется условиями поставки Инкотермс.

Несоблюдение оговоренных в контракте терминов может привести к необоснованному завышению произведенных расходов.

Если экспортный контракт заключен на условиях "FCA"/"Франко перевозчик" склад продавца, это означает, что продавец осуществляет передачу товара, прошедшего таможенную очистку, для вывоза указанному покупателем перевозчику на складе. Таким образом, в данном случае, учитывая, каким образом определен момент перехода права собственности (в момент отгрузки со склада), использование счета 45 "Товары отгруженные" не обязательно.

Выбор места передачи товара имеет значение в отношении обязательств по погрузке и разгрузке товара в этом месте. При осуществлении поставки в помещениях продавца он отвечает за погрузку товара. При осуществлении поставки в любом ином месте продавец не несет ответственности за разгрузку товара.

В данном случае предприятие обязано:

- оплатить все относящиеся к товару расходы до момента его поставки;

- оплатить, если потребуется, все расходы, связанные с выполнением таможенных формальностей, оплатой всех пошлин, налогов и иных сборов, взимаемых при вывозе.

В соответствии с п. 8 "Переход рисков и расходов, связанных с товаром" Введения Инкотермс 2000 "риск потери или повреждения товара, а также обязательство нести расходы, связанные с товаром, переходит от продавца к покупателю, когда продавец выполнил свои обязательства поставки товара". Таким образом, непредвиденные расходы оплачивает сторона, на которой лежит риск случайной гибели товара.

Для учета расходов, связанных с экспортом, используют специальный субсчет к счету 44 "Расходы на продажу" - субсчет "Расходы на продажу, связанные с экспортом":

1) Начислены таможенные сборы согласно грузовой таможенной декларации:

дебет 44 "Расходы на продажу", субсчет "Расходы на продажу, связанные с экспортом"

кредит 68 "Расчеты по налогам и сборам"

2) Начислены расходы по привлечению брокера и услуг экспертизы согласно актам:

дебет 44, субсчет "Расходы на продажу, связанные с экспортом"

кредит 60 "Расчеты с поставщиками и подрядчиками"

3) Отражен НДС за услуги на основании выставленных счетов-фактур:

дебет 19, субсчет "НДС по приобретенным товарам на экспорт"

кредит 60 "Расчеты с поставщиками и подрядчиками"

Итак, по дебету субсчета 44 "Расходы на продажу, связанные с экспортом" в разрезе выполняемых контрактов будут собраны все расходы по сбыту и продаже товара.

На третьем этапе осуществляется учет расчетов с иностранными покупателями, отражается продажа, осуществляется контроль за своевременным поступлением экспортной выручки.

Учет реализации товаров, в том числе экспортируемых, ведут на основании требований, отраженных в ПБУ 9/99 "Доходы организации". Отражая выручку в бухгалтерском учете, организации исходят из допущения временной определенности фактов хозяйственной деятельности, в соответствии с которым доходы и расходы отражаются на момент их признания (совершения) независимо от факта оплаты.

В соответствии с Планом счетов бухгалтерский учет финансовых результатов от продажи товаров осуществляют на счете 90 "Продажи". Для учета реализации экспортного товара рекомендуется на счете 90 "Продажи" выделить соответствующие субсчета.

Расчеты с иностранными покупателями отражаются в системе бухгалтерского учета на субсчетах к счету 62 "Расчеты с покупателями и заказчиками". Для контроля за своевременным поступлением экспортной выручки организуется аналитический учет, в котором за учетную единицу может быть принят счет на оплату, предъявленный иностранному покупателю. При этом необходимо обособить разные виды расчетов, в том числе расчеты с иностранными покупателями и заказчиками. Для выполнения этого условия могут использоваться следующие субсчета:

- 62 "Расчеты с покупателями и заказчиками", субсчет "Расчеты с покупателями и заказчиками в рублях";

- 62 "Расчеты с покупателями и заказчиками", субсчет "Расчеты с покупателями и заказчиками в валюте".

Бухгалтерский учет имущества, обязательств и хозяйственных операций организаций ведется в валюте РФ - в рублях. Поэтому при осуществлении организацией операций в иностранной валюте возникает необходимость пересчета выраженной в иностранной валюте стоимости активов и обязательств в рубли по курсу ЦБ РФ для этой валюты по отношению к рублю.

Пересчет выраженной в иностранной валюте стоимости активов и обязательств в рубли осуществляется на дату совершения операции в иностранной валюте, а также на отчетную дату составления бухгалтерской отчетности.

Курсовая разница подлежит зачислению на финансовые результаты организации как прочие доходы или прочие расходы. Исключение составляет курсовая разница, связанная с формированием уставного (складочного) капитала организации, которая подлежит отнесению на ее добавочный капитал.

В регистрах бухгалтерского учета после перехода права собственности к покупателю, то есть на момент отгрузки, составляются записи:

1) Начислена выручка от продажи на экспорт

дебет 62, субсчет "Расчеты с покупателями и заказчиками в валюте"

кредит 90, субсчет "Выручка от продаж вне территории РФ";

2) Списывается фактическая себестоимость проданных товаров:

дебет 90, субсчет "Себестоимость продаж вне территории РФ"

кредит 41, субсчет "Товары, отгруженные на экспорт";

3) На сумму коммерческих расходов, приходящихся на данный контракт:

дебет 90, субсчет "Себестоимость продаж вне территории РФ"

кредит 44, субсчет "Расходы на продажу, связанные с экспортом"

4) Финансовый результат от экспортной сделки:

дебет 90, субсчет "Прибыль (убыток) от продаж вне территории РФ"

кредит 99 "Прибыли и убытки".

Для осуществления расчетов по внешнеэкономическим операциям организации открывают валютные счета в порядке, предусмотренном Центральным Банком РоссийскойФедерации.

Для осуществления экспортных операций должны быть открыты два валютных счета:

- транзитный валютный счет;

- текущий валютный счет.

Бухгалтерский учет осуществляется с использованием счета 52 "Валютные счета". К данному счету открывают субсчета:

- 52 "Валютные счета", субсчет "Текущий валютный счет" - применяется для учета движения иностранной валюты по текущим операциям;

- 52 "Валютные счета", субсчет "Транзитный валютный счет" - предназначен для учета поступившей валютной выручки от иностранного покупателя с целью дальнейшей перепродажи.

Аналитический учет движения валютных средств по счету 52 "Валютные счета" ведется в разрезе указанных субсчетов и по видам валют.

Отражение операций по счету:

1) Получена выручка от иностранного покупателя:

дебет 52, субсчет "Транзитный валютный счет"

кредит 62, субсчет "Расчеты с покупателями в валюте"

2) Начислена курсовая разница (отрицательная), возникшая по расчетам с иностранным покупателем:

дебет 91 "Прочие доходы и расходы", субсчет "Прочие расходы"

кредит 62, субсчет "Расчеты с покупателями в валюте"

На четвертом этапе осуществляются расчеты с бюджетом и возмещение НДС. При реализации товаров в таможенном режиме экспорта применяется налоговая ставка НДС 0% (п. 1 ст. 164 НК РФ).

Перечень документов, представляемых в налоговые органы, при реализации товаров в режиме экспорта для подтверждения обоснованности применения налоговой ставки 0% и налоговых вычетов установлен ст. 165 НК РФ. В общем случае представляются следующие документы:

1) контракт (копия контракта) налогоплательщика с иностранным лицом на поставку товара (припасов) за пределы таможенной территории Российской Федерации;

2) выписка банка (копия выписки), подтверждающая фактическое поступление выручки от иностранного лица - покупателя указанного товара (припасов) на счет налогоплательщика в российском банке.

В случае если контрактом предусмотрен расчет наличными денежными средствами, налогоплательщик представляет в налоговые органы выписку банка (копию выписки), подтверждающую внесение налогоплательщиком полученных сумм на его счет в российском банке, а также копии приходных кассовых ордеров, подтверждающие фактическое поступление выручки от иностранного лица - покупателя указанных товаров (припасов);

3) грузовая таможенная декларация (ее копия) с отметками российского таможенного органа, осуществившего выпуск товаров в режиме экспорта, и российского таможенного органа, в регионе деятельности которого находится пункт пропуска, через который товар был вывезен за пределы таможенной территории Российской Федерации (далее - пограничный таможенный орган);

4) копии транспортных, товаросопроводительных и (или) иных документов с отметками пограничных таможенных органов, подтверждающих вывоз товаров за пределы территории Российской Федерации.

Необходимые документы представляются налогоплательщиками для обоснования применения налоговой ставки 0% одновременно с представлением налоговой декларации по налогу на добавленную стоимость. Причем данные документы (их копии) представляются налогоплательщиками для подтверждения обоснованности применения налоговой ставки 0% при реализации товаров (работ, услуг) в срок не позднее 180 дней, считая с даты оформления региональными таможенными органами грузовой таможенной декларации на вывоз товаров в таможенном режиме экспорта (п. 9 ст. 165).

Если по истечении 180 дней, считая с даты выпуска товаров региональными таможенными органами в режиме экспорта или транзита, налогоплательщик не представил указанные документы (их копии), указанные операции по реализации товаров (выполнению работ, оказанию услуг) подлежат налогообложению по ставкам соответственно 10% или 18%.

Если впоследствии налогоплательщик представляет в налоговые органы документы (их копии), обосновывающие применение налоговой ставки в размере 0%, уплаченные суммы налога подлежат возврату налогоплательщику в порядке и на условиях, которые предусмотрены ст. 176 НК РФ.

В момент представления налоговой декларации по НДС и документов, подтверждающих экспорт, в бухгалтерском учете предприятия будет сделана запись:

дебет 68 "Расчеты по налогам и сборам"

кредит 19, субсчет "НДС по приобретенным товарам на экспорт".

Однако рассчитывать на имеющуюся переплату НДС в бюджет или на возврат налога организация сможет после принятия положительного решения налоговым органом не раннее 20 июля года, следующего за отчетным.

2. Аудит расчетов по экспортным сделкам

В процессе происходящей в настоящее время активной интеграции России в мировое сообщество все большее количество отечественных предприятий самостоятельно выходит на внешний рынок, устанавливая тесные контакты с иностранными партнерами. Специфика законодательства, регулирующего экспортные операции, повышенное внимание государства к деятельности организаций-экспортеров, а также разнообразные формы экспортных операций требуют разработки специального инструментария аудитора, основу которого составляет методика аудита экспортных операций. Однако на сегодняшний день такого инструментария нет. Большинство специалистов предлагают пообъектный подход в аудите, поэтому рассматривают данный участок работ как подраздел проверки процесса реализации продукции или расчетов с покупателями и заказчиками, но не как самостоятельную область. В результате исследование экспортных операций осуществляется в рамках нескольких этапов разными участниками: аудит операций по валютному счету, расчетов с бюджетом, расчетов с покупателями, расчетов с поставщиками и т.д. Это не позволяет сформировать общий вывод, поэтому целесообразнее применять циклический подход к сегментированию участков проверки, так как аудитор проверяет не какой-либо объект учета, а направление деятельности фирмы в целом, которое включает ряд объектов, сгруппированных в циклы. Если же экспортные операции носят единичный характер, то они вполне могут быть исследованы в рамках проверки по указанным взаимосвязанным участкам.

Каждый аудитор вправе самостоятельно определять область циклов (сегментов), учитывая в первую очередь специфику проверяемой организации. В общем случае выделяют следующие циклы:

- формирование себестоимости экспортируемой продукции;

- продажа продукции на экспорт;

- расчеты с бюджетом по НДС;

- операции по валютным счетам.

Однако в некоторых случаях этого недостаточно. Например, в цикл расчетов с бюджетом кроме НДС необходимо включить и проверку расчетов по акцизам, таможенным сборам и пошлинам. При высоком удельном весе экспортных операций с участием посредников, бартерных экспортных операций целесообразно выделять их из цикла продажи. В то же время не всегда целесообразно выделять цикл формирования себестоимости продукции, например, при реализации на внутреннем и внешнем рынках одних товаров (работ, услуг). Порядок формирования их себестоимости рассматривается при проверке соответствующего участка бухгалтерии, поэтому в программу проверки следует внести некоторые корректировки, обусловленные спецификой деятельности хозяйствующего субъекта.

Конкретный перечень вопросов, решаемых в рамках каждого из циклов, представляет собой, по сути, программу проверки (см. таблицу 1). Представим некоторые рекомендации по проведению указанных аудиторских процедур. Во-первых, в отношении цикла прочих экспортных операций целесообразно проводить сплошной аудит ввиду значительных трудностей отражения их в бухгалтерском и налоговом учете, часто возникающих ошибок. Особенно это касается товарообменных внешнеэкономических сделок. Проверку пересчета сумм доходов и расходов по экспортной сделке, выраженных в иностранной валюте, будет удобно проводить не в цикле валютных операций, а в каждом из пунктов, где присутствуют такие пересчеты. Сверка итогов, представленная в программе аудита как второй этап, не является отдельным циклом. Она производится на основе уже проверенных данных учетных регистров и позволяет оценить правильность переноса сведений из них в бухгалтерскую отчетность.

Таблица 1.- Программа аудита экспортных операций

N п/п |

Наименование цикла |

Аудиторские процедуры |

Содержание аудиторских процедур |

| Этап первый: сбор аудиторских доказательств | |||

| 1 | Цикл формирования расходов по экспортным операциям |

1. Проверка формирования себестоимости экспортируемой продукции (работ, услуг) |

1. Изучение методов калькулирования и учета затрат на производство продукции. 2. Изучение порядка раздельного учета затрат на производство экспортной и иной продукции. 3. Проверка состава затрат, включенных в себестоимость продукции (работ, услуг), на предмет их экономической оправданности, документального подтверждения, своевременности отражения |

2. Проверка формирования расходов на продажу по экспортированной продукции (работам, услугам) |

1. Изучение внешнеторговых контрактов для оценки выбранного базиса поставки (момента перехода риска случайной гибели товара, который определяет состав коммерческих расходов поставщика и покупателя по внешнеэкономической сделке). 2. Проверка состава затрат, включенных в себестоимость продукции (работ, услуг), на предмет их экономической оправданности, документального подтверждения, своевременности отражения, соответствия указанному в контракте базису поставки. 3. Проверка состава расходов на продажу в иностранной валюте, расчета их сумм, отражения по ним

Разделы сайта | ||