Для цілей бухгалтерського обліку в закордонній практиці залежно від терміну погашення зобов’язання поділяються на короткострокові (поточні) та довгострокові. В одних країнах (наприклад, у Великобританії) короткострокові зобов'язання - це зобов'язання, які повинні бути погашені протягом одного року. З іншої точки зору, акцент робиться на "узагальненість" зобов'язань, і тоді короткостроковими вважаються вже зобов'язання, які погашаються протягом операційного циклу [1, с. 53]. Тому на практиці вироблено наступне правило:

короткостроковими вважаються зобов'язання, які будуть погашені чи ліквідовані протягом одного року (з дати складання річного балансу) чи операційного циклу залежно від того, що триваліше. Такий підхід прийнятий, зокрема, в США. Відповідно всі інші зобов'язання вважаються довгостроковими.

Найголовніша відмінність поточних зобов'язань від довгострокових полягає в тому, що їх погашення вимагає використання тих ресурсів, які за відсутності останніх могли бути використані в поточній діяльності компанії. Ще одна відмінна ознака поточних зобов'язань полягає в тому, що вони обертаються в грошові кошти чи використовуються протягом одного циклу діяльності компанії чи протягом року після дати складання балансового звіту (залежно від того, який з даних проміжків часу довший). Нормальний цикл діяльності організації являє собою середній проміжок часу з моменту витрачання грошових коштів на придбання товарів чи послуг до моменту, коли ці товари чи послуги знову обертаються в грошові кошти (після їх продажу, переробки). Даний цикл включає наступні фази: витрачання грошових коштів на придбання запасів, їх переробку в готову продукцію, продаж продукції в кредит (шляхом відкриття дебіторської заборгованості), погашення дебіторської заборгованості покупцем і надходження грошових коштів.

У Франції зобов'язання поділяються залежно від строків погашення (один рік, від двох до п'яти років і більше п'яти років); причому їх поділ наводиться в примітках до річної звітності, а також за видами їх розбиття за строками (поточні борги, банківські овердрафти, заборгованість перед постачальниками, за податками і соціальними платежами тощо). В частині пенсійного забезпечення працівників багато організацій покладаються, в першу чергу, на участь у державних пенсійних програмах і на спеціальні галузеві схеми. Існують також додаткові пенсійні схеми, які фінансуються в добровільному порядку. Зобов'язання за пенсійним забезпеченням дозволено покривати в балансі та відображати відповідні витрати. На даний час обов'язковою вимогою є лише розшифрування вказаних зобов'язань в примітках [5, с. 44].

Окремі зобов'язання можуть вимірюватися тільки із застосуванням попередніх оцінок. Такі зобов'язання називаються забезпеченням. В окремих країнах таке забезпечення не визнається зобов'язанням, оскільки концепція зобов'язання викладена вузько й охоплює тільки ті суми, які можуть бути визначені без застосування попередніх оцінок. Визначення зобов'язання, наведене у параграфі 49 Концептуальної основи МСБО, базується на ширшому підході. Таким чином, якщо забезпечення містить існуюче зобов'язання і відповідає решті визначення, воно розглядається як зобов'язання, навіть якщо його сума оцінена попередньо. Прикладом є забезпечення платежів, що мають бути зроблені згідно з існуючими гарантіями та забезпеченням пенсійних зобов'язань.

Відповідно до ЗПБО США фінансова звітність компанії повинна містити інформацію щодо зобов'язань, які можуть з'явитися у компанії при виникненні певних подій в майбутньому. Такі зобов'язання називаються умовними зобов'язаннями або умовними пасивами, тобто зобов'язаннями, що виникають за певних умов. В якості таких умов вказуються "...ситуація або набір обставин, що передбачають наявність невизначеності щодо можливого прибутку (умовний прибуток) або збитку (умовний збиток) підприємства, яка в кінцевому підсумку вирішиться, коли в майбутньому виникне або не виникне певна подія чи кілька подій. Вирішення невизначеності може стати підтвердженням придбання активу чи зниження зобов'язання або втрати (зниження) вартості активу чи прийняття зобов'язання".

В ЗПБО США зазначається декілька видів умовних збитків, які повинні бути певним чином відображені в обліку: можливі збитки від невиплата дебіторської заборгованості (резерв сумнівних боргів), оціночні затрати на виконання гарантійних зобов'язань, збитки в зв'язку з результатом судових позовів і правових спорів, очікувані збитки від ліквідації сегменту (одного з напрямів) діяльності компанії [4, с. 37].

Якщо можливість будь-якого вибуття при погашенні не є віддаленою, підприємству слід розкривати для кожного класу непередбаченого зобов'язання на дату балансу стислу інформацію про характер непередбаченого зобов'язання і, якщо це можливо:

- оцінку його фінансового впливу;

- знаку невизначеності, пов'язану із сумою або визначенням часу будь-якого вибуття;

- можливість будь-якої компенсації.

В МСБО питання, пов'язані з обліком та відображенням в звітності короткострокових зобов'язань, розглянуті в Концептуальній основі (п. 47-52, 60-64, 91), МСБО 1 "Подання фінансових звітів" (п. 53-56, 60-65) та МСБО 37 "Забезпечення, непередбачені зобов'язання та непередбачені активи" (п. 18-19).

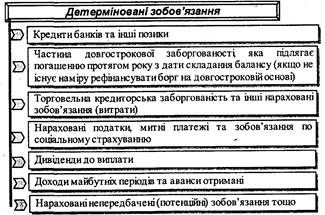

Короткострокові зобов'язання в більшості країн поділяються на дві групи:

- детерміновані або чітко визначені зобов'язання;

- можливі, чи непередбачені, умовні потенційні зобов'язання.

Іноді в складі другої групи виділяють оціночні зобов'язання.

До складу першої групи короткострокових зобов'язань входять наступні їх види (рис. 2.1).

У Великобританії до короткострокових зобов'язань належать письмово оформлені і, як правило, забезпечені позики, кредити банків та овердрафти, аванси отримані, торгові кредити, переказні векселі до оплати, 131-192 заборгованість перед іншими компаніями, в яких є частки участі, інші кредитори, в тому числі заборгованість по податках та соціальному страхуванню, доходи майбутніх періодів та інвентаризація.

Рис. 2.1. Складові першої групи короткострокових зобов'язань в більшості країн

В Люксембурзі кредити відображають в сумі, яка належить до фактичного погашення, тобто суми кредиту, які з будь-яких причин не будуть погашені, списуються на рахунок нерозподіленого прибутку. Якщо первісне отримані суми кредиту менше, ніж суми, належні до повернення (насамперед, відсотки), то різницю відображають в балансі та списують в міру погашення кредиту.

Відповідно до ЗПБО США короткострокові або поточні зобов'язання визначаються як зобов'язання, для ліквідації яких використовуються. ресурси, що класифікуються як поточні активи, чи прийняття інших поточних зобов'язань [4, с. 40]. Найхарактернішими видами поточних зобов'язань є:

- кредиторська заборгованість;

- короткострокові векселі;

- дивіденди до виплати;

- нараховані зобов'язання, віднесені до витрат періоду;

- аванси та депозити, що повертаються;

- попередньо оплачені незароблені доходи;

- податкові платежі;

- умовні платежі;

- частина довгострокової заборгованості, що підлягає погашенню в поточному періоді;

- кредиторська заборгованість до запитання.

Короткострокові зобов'язання як в Україні, так і в зарубіжному обліку погашаються в результаті використання поточних (оборотних) активів або за рахунок утворення нових короткострокових зобов'язань.

МСБО, спеціально присвяченого питанням обліку та відображення в звітності довгострокових зобов'язань, не існує. Стандарт 17 "Оренда" визначає зобов'язання, що виникають в результаті довгострокової оренди; зобов'язання по пенсійному забезпеченню зазначаються в стандарті 19 "Виплати працівникам"; фінансові зобов'язання регулюються стандартом 32 "Фінансові інструменти: розкриття та подання".

В Польщі довгострокові зобов'язання поділяються на боргові, кредитні та інші гарантії; кредити банків; інші довгострокові зобов'язання. Величина довгострокового періоду спеціально не обговорюється, але передбачається, що вона повинна перевищувати 12 місяців.

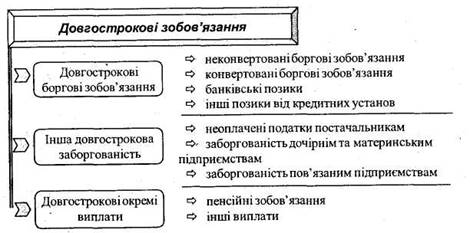

В Естонії в балансі довгострокові зобов'язання подаються наступним чином (рис. 2.2).

Рис. 2.2. Складові довгострокових зобов'язань в Естонії

У Великобританії до довгострокової відносять заборгованість, яка повинна бути погашена протягом строку більше одного року з дати складання балансу. В звітності вона повинна бути представлена в тих же розділах, що й короткострокова. В примітках повинні бути відображені:

заборгованість, яка підлягає погашенню протягом періоду більше п'яти років та підлягає нарахуванню в розстрочку; умови погашення та ставка відсотку;

розподіл заборгованості за часом погашення (1-2 роки, 2-5 років, більше 5 років).

В США визначення довгострокових зобов'язань випливає із загального визначення зобов'язань та принципу поділу на короткострокові та довгострокові. Їх можна визначити як можливе майбутнє зменшення економічних вигод, які витікають із існуючих на даний момент зобов'язань даної економічної одиниці по передачі активів чи інших ресурсів контрагентам в майбутньому, які виникли як результат минулих подій, не повинні бути погашені протягом одного року чи операційного циклу (залежно від того, що триваліше).

В США та інших зарубіжних країнах розміщення довгострокової заборгованості представляє собою основне джерело фінансування капіталовкладень, що здійснюються компаніями. При залученні цінних паперів (боргових зобов'язань) кредитори не отримують право голосу на відміну від власників акцій, що дозволяє компаніям залучати інвестиції, зберігаючи при цьому контроль над прийняттям важливих господарських рішень в руках їх теперішнього керівництва. Крім того, на відміну від дивідендів виплати відсотків по довгостроковій заборгованості відносяться до витрат компанії і вираховуються із суми її доходу, що оподатковуються податком на прибуток [1, с. 54].

При успішному розміщенні довгострокової заборгованості і веденні господарської діяльності поточний прибуток перебільшує розмір виплат відсотків за такими ж зобов'язаннями. Але при зниженні доходності операцій фірми як наслідок дії кон'юнктурних, структурних, циклічних та інших факторів різниця між прибутком і виплатами за довгостроковими зобов'язаннями зменшується і може бути від'ємною величиною. В цьому випадку компанія повинна буде здійснювати ці виплати за рахунок зниження дивідендів власників або відмови від будь-яких активів.

В цьому розділі ми детальніше зупинимося саме на американській практиці обліку довгострокових зобов'язань.

Зазвичай оформлення будь-якого виду довгострокової заборгованості достатньо формалізовано і вимагає дотримання різних умов і обмежень. Така практика обумовлена необхідністю захисту кредиторів від несплати боргу. Ці умови і обмеження (наприклад, кількість дозволених до випуску облігацій, ставка відсотка, дата погашення, забезпечення тощо) обумовлюються або в контракті на випуск облігацій, або у вексельній угоді, або в іншому документі, який регулює випуск. Якщо вони суттєві, то повинні бути відображені у звітності (як правило, ця інформація розкривається в примітках).

В ряді випадків з метою безпеки кредиторів управління зобов'язанням ведеться третьою особою-довірителем - (банком, трастовою компанією тощо), що також зазвичай відображається у примітках до звітності.

Як правило, довгострокова заборгованість розміщується і погашається відповідно до договору про її розміщення протягом всього терміну дії боргових зобов'язань. Відповідно на дату погашення боргу повністю амортизуються премії або знижки, що виникли при його розміщенні, а прибутки чи збитки при цьому не нараховуються [6, с. 29].

Головними типами довгострокових зобов'язань в зарубіжній практиці є облігації до виплати, векселі до сплати, закладні до сплати, лізингові зобов'язання, пенсійні зобов'язання.

Список використаних джерел

1. Бутинець Ф.Ф., Горецька Л.Л. Бухгалтерський облік у зарубіжних країнах. — Житомир: ПП "Рута", 2002. — 544с.

2. Войнаренко М.П. Системи обліку в Україні: трансформація до міжнародної практики. — К.: Наукова думка, 2002. — 718с.

3. Голов С.Ф., Костюченко В.М. Бухгалтерський облік за міжнародними стандартами: приклади та коментарі. — К.: Лібра, 2001. — 840с.

4. Губачова О.М. Облік у зарубіжних країнах. — К.: Укоопосвіта, 1999. — 226с.

5. Єфіменко В.І., Лук'яненко Л.І. Облік у зарубіжних країнах. — К.: КНЕУ, 2005. — 212 с.

6. Князь С.В., Георгіаді Н.Г. Облік у зарубіжних країнах. — Л.: Видавництво Національного університету "Львівська політехніка", 2002. — 88 с.

8-09-2015, 11:45