Оценка надежности системы внутреннего контроля может считаться завершенной, если аудитор выявил вероятность того, что существующие политика и процедуры внутрифирменного контроля помогут или не помогут обнаружить существенные искажения информации по расчетам с поставщиками и покупателями. В связи с тем, что риск неэффективности системы внутреннего контроля затруднительно выразить количественно, аудитор должен отразить в рабочих документах описание вероятности такого риска и использовать ее в дальнейшем как оценочный показатель. [12, с. 27]

На этапе знакомства и оценки систем бухгалтерского учета и внутреннего контроля в качестве основных методов получения аудиторских доказательств аудитор применяет опрос, проверку арифметических расчетов, соблюдения правил учета операций, прослеживание, наблюдение, проверку документов. Важным методом получения информации должно стать непосредственное наблюдение за сотрудниками, которые выполняют учетную и контрольную работу.

1.4 Аудит состояния расчетов с поставщиками, покупателями,

дебиторами и кредиторами, подотчетными лицами

Непосредственную проверку начинают с установления соответствия данных бухгалтерского баланса, Главной книги, регистров синтетического и аналитического учета по счету 60 «Расчеты с поставщиками и подрядчиками», актов сверки расчетов с данными по счетам 50 «Касса», 51 «Расчетный счет», 52 «Валютный счет».

Проверка по счетам расчетов должна осуществляться по следующим основным направлениям: наличие и правильность оформления документов, определяющих права и обязанности сторон по поставке материальных ценностей (работ, услуг); правильность оплаты или получения сумм за полученные или отгруженные материальные ценности; полнота оприходования и списания полученных ценностей.

При проверке следует обратить внимание на следующее:

- имеются ли договора на поставку продукции (выполнение работ, услуг) и правильность их оформления;

- при наличии дебиторской и кредиторской задолженности необходимо установить дату возникновения и причину образования;

- имеется ли задолженность с истекшим сроком исковой давности, принимаются ли меры к ее взысканию.

При этом следует иметь в виду, что к важнейшим основам правопорядка при осуществлении сделок на поставку товаров (выполнения работ или оказания услуг) относятся соблюдение формы договора, полнота и своевременность исполнения обязательств сторонами соответствующих договоров вне зависимости от срока договора. Обязательным условием договоров, предусматривающих поставку товаров (выполнение работ или оказание услуг), является определение срока исполнения обязательств по расчетам за поставленные по договору товары (выполненные работы или оказанные услуги). [9, с. 247]

Установлено также, что предельный срок исполнения обязательств по расчетам за поставленные товары (выполненные работы, оказанные услуги) равен трем месяцам с момента фактического получения товаров (выполнения работ, оказания услуг).

Суммы, не истребованной кредитором задолженности по обязательствам, порожденным указанными сделками подлежат списанию по истечении четырех месяцев со дня фактического получения предприятием-должником товаров (выполнения работ, оказания услуг) как безнадежная дебиторская задолженность на убытки предприятия-кредитора, за исключением случаев когда в его действиях отсутствует умысел;

- при поступлении товарно-материальных ценностей, на которые не получены расчетные документы (неотфактурованные поставки), необходимо проверить, не числятся ли эти поступившие ценности как оплаченные, но находящиеся в пути или не вывезенные со складов поставщиков, и не числится ли стоимость этих ценностей как дебиторская задолженность;

- проводилась ли инвентаризация расчетов. Посмотреть ее результаты, а в необходимых случаях провести встречную проверку расчетов;

- полнота оприходования материальных ценностей;

- правильность установления цен на материальные ценности, соответствуют ли они ценам, указанным в договорах поставки;

- правильность списания затрат с кредита расчетов с дебиторами и кредиторами на себестоимость продукции (работ, услуг);

- правильность списания задолженности с истекшим сроком исковой давности.

Суммы кредиторской и депонентской задолженности, по которым исковая давность истекла, подлежат отнесению на результаты хозяйственной деятельности или на увеличение финансирования (фондов). [5, с. 164]

Проверяя расчеты, аудитор должен обратить внимание на наличие всех оправдательных документов, а в отдельных случаях – провести встречные проверки на предприятиях, при необходимости запросить в банках копии документов.

На практике бывают случаи, когда подлинные акцептные поручения – например, на перечисление денежных средств отделениями связи, на выплату почтовых переводов – уничтожают, а списанные суммы по учету относят на взаимные расчеты с другими предприятиями. Результаты проверки расчетов с поставщиками и подрядчиками можно отразить в ряде рабочих документов (таблицах, справках).

Проверка реальности дебиторской и кредиторской задолженности является одной из важных процедур аудита, так как операции с кредиторской задолженностью и погашением ее наличными деньгами представляют возможности для мошенничества, растрат и искажений данных финансовых отчетов. Необходимо принимать это во внимание и знать типичные методы совершения и скрытия подобных действий.

В сфере текущих обязательств мошеннические и ошибочные действия значительно отличаются от аналогичных действий в отношении текущих активов. Зачастую служащие подделывают документы, содержащие обязательства, составляют фиктивные обязательства для обеспечения неверных кассовых выплат.

Кроме определения реальной задолженности необходимо определить срок просроченных платежей на счетах дебиторов и сопоставить этот срок с показателями прошлых лет.

Так же как и при проверке расчетов с поставщиками непосредственную проверку расчетов с покупателями начинают с установления соответствия данных бухгалтерского баланса, Главной книги, регистров синтетического и аналитического учета по счету 62 «Расчеты с покупателями и заказчиками», актов сверки расчетов с данными по счетам 50 «Касса», 51 «Расчетный счет», 52 «Валютный счет».[10,с 226]

При сверке обращают внимание на соблюдение следующих правил:

- аналитический учет по счету 62 "Расчеты с покупателями и заказчиками" ведется по каждому предъявленному покупателям (заказчикам) счету, а при расчетах плановыми платежами - по каждому покупателю и заказчику. При этом построение аналитического учета должно обеспечивать возможность получения необходимых данных по: покупателям и заказчикам по расчетным документам, срок оплаты которых не наступил; покупателям и заказчикам по не оплаченным в срок расчетным документам; авансам полученным; векселям, срок поступления денежных средств по которым не наступил; векселям, дисконтированным (учтенным) в банках; векселям, по которым денежные средства не поступили в срок.

- дебиторская задолженность, по которой создан резерв по сомнительным долгам, должна быть уменьшена на сумму резерва.

Одновременно на основе данных аналитического учета по соответствующим счетам расчетов проверяют правильность группировки дебиторской задолженности на краткосрочную и долгосрочную с выделением "просроченной", а из нее - длительностью свыше 3 месяцев и более чем через 12 месяцев. Исходя из требований составления отчетности к долгосрочной относится задолженность, которая должна быть погашена в течение 12 месяцев, а не на дату заключения договора.

Для определения реальности задолженности анализируются материалы инвентаризации. В случае отсутствия материалов по инвентаризации или если данные инвентаризации вызывают сомнения, аудиторы проводят сплошную или выборочную инвентаризацию расчетов.

Реальность задолженности определяют также проверкой документальной обоснованности остатков дебиторской и кредиторской задолженности по каждому виду расчетов. Суммы задолженности, не подтвержденные документами, относятся к нереальной задолженности. К нереальной задолженности относятся также суммы задолженности с истекшими сроками давности, выявляемые при анализе задолженности по срокам возникновения.

По фактам обнаружения нереальной задолженности аудитор устанавливает причины, виновных лиц и влияние на достоверность соответствующих статей баланса.

Согласно Положению о бухгалтерском учете и отчетности в РФ, дебиторская задолженность, по которой срок исковой давности истек, а также другие долги, нереальные для взыскания, списываются по решению руководителя предприятия и относятся соответственно на счет средств резерва сомнительных долгов, либо на результаты хозяйственной деятельности. Списание долга в убыток вследствие неплатежеспособности должника не является аннулированием задолженности. Эта задолженность должна отражаться за балансом в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника.

Аудитор проверяет наличие доказательств фактов истребования дебиторской задолженности (предъявление иска в арбитражный суд не позднее 4 месяцев с момента отпуска товаров, работ, услуг, документы об оплате госпошлины, признание должника банкротом, постановление правоохранительных органов о прекращении уголовного дела и т.п.).

Истребованная дебиторская задолженность может числиться на балансе до истечения срока исковой давности - 3 года.

По фактам списания не истребованной дебиторской задолженности покупателей в связи с истечением предельного срока исполнения обязательств по расчетам за поставленные товары (работы, услуги) проверяется правильность определения налогооблагаемой прибыли. Сумма списания такой задолженности не уменьшает финансового результата, учитываемого при налогообложении прибыли.

Процедуры проверки состояния дебиторской задолженности и ее списания пересекаются с проверкой правильности образования и использования резерва по сомнительным долгам. Проверка обоснованности использования резерва по сомнительным долгам рассматривается при проверке списания дебиторской задолженности. [11, с. 83]

Также как и при аудите расчетов с поставщиками и подрядчиками проверяя расчеты с покупателями, аудитор должен обратить внимание на наличие всех оправдательных документов на реализацию товарно-материальных ценностей, а в отдельных случаях – провести встречные проверки на предприятиях покупателях, при необходимости запросить в банках копии документов.

2. Формы расчетов с поставщиками, покупателями, дебиторами и кредиторами

2.1 Совершенствование организации расчетов с поставщиками,

покупателями, дебиторами и кредиторами

К сожалению, на практике не редко возникают ситуации, когда одна из сторон плохо выполняет или вовсе не выполняет своих обязательств по договору. Случается что предприятие заключив договор на приобретение необходимой ГП и оплаты ее стоимости и доставку, не может не получить эту ГП не разыскать закрывшуюся фирму поставщика. Или же напротив, поставщик, отправивший в соответствии с договором партию ГП покупателю, в течении не может вытребовать причитающиеся ему деньги.

Все это заставляет искать такие формы расчетов и договором, которые позволяли бы избежать подобных ситуации. Одной из таких форм является аккредитив, который ставит покупателя и поставщика практически в равные условия.

Суть аккредитива – в особом договорном порядке расчетов между поставщиком и покупателем.

Поставщик получит деньги лишь, после того как выполнены заранее оговоренные условия и наступит событие, которое и будет служить сигналом к зачислению денег на его счет. Эти условия и «сигнальное» событие стороны определяют заранее по взаимному согласию и точно фиксируют их в договоре поставки.

Покупатель формирует эти условию и «сигнальное» событие в заявлении на открытие аккредитива в своем банке. В соответствии с заявлением и договором банка покупателя перечисляет денежные средства в банк, обсуживающий поставщика. Но непосредственно на счет поставщика эти средства не зачисляются. Он получит их лишь после того, как представит в свой банк документы, доказывающие, что условия аккредитива выполненные «сигнальное» событие наступило.

Что является такими документами, стороны за ранее определяют в договоре поставки. Это могут быть как, например, железнодорожная накладная, подтверждающая факт отгрузки готовой продукции, так и акт заключения (независимого эксперта) о соответствии фактического качества отправленной готовой продукции договорному.

Расчеты по аккредитиву регулируются №3 главы 46 Гражданского кодекса РФ. Кроме того, могут применяться Унифицированные правила и обычаи для документарных аккредитивов. Но надо помнить, что эти правила на территории РФ рассматриваются всего лишь как обычаи делового оборота и применяются в части, не противоречащей ТК РФ.

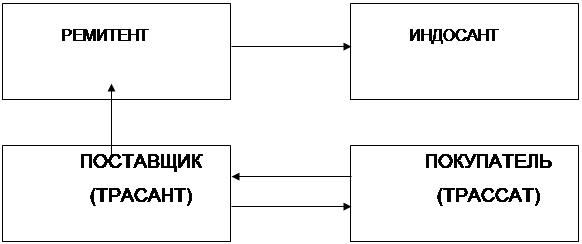

К расчетом по кредитивом во всем мире применяется следующая терминология: банк покупателя называется банком-эмитентом; покупатель (плательщик)- приказодателем или клиентом банка-эмитента; поставщик (получатель)- бенефициаром; банк поставщика – исполняющим банком.

Существуют несколько видов аккредитивов. Покрытый и не покрытый аккредитивы затрагивают интересы только покупателя и не как не касаются поставщика. [8, с. 115]

Аккредитив считается покрытым, когда денежные средства списываются с расчетного счета покупателя (или представляются ему в кредит) и депонируются банком для последующих платежей поставщику. В результате оборотные средства покупателя отвлекаются на довольно длительный срок. По этому более выгодно использовать для расчетов не покрытый (гарантированный) аккредитив. В этом случае банк поставщика спишет денежные средства прямо с открытого у него счета банка покупателя. Средства же самого покупателя будут оставаться в обороте до момента расчета с поставщиком. Но прибегать к расчетом в форме не покрытого аккредитива можно лишь в том случае, когда банк покупателя и банк поставщика имеют корреспондентские отношения друг с другом. Кроме того, покупатель должен числиться на хорошем счету у банка - в качестве добросовестного и честного клиента.

У непокрытого (гарантированного) аккредитива есть и недостаток – плата банку за непокрытый аккредитив значительно превышает плату за покрытый.

Безотзывный и отзывной аккредитив представляют собой интерес, прежде всего для поставщика. При отзывном аккредитиве банк покупателя может в любой момент без уведомления поставщика изменить условие провидения расчетов или же и вовсе отменить их. Соответственно в случае без отзывного аккредитива для изменений условий расчетом или отмены платежа требуется согласие поставщика.

1. заключение договора – контракта с указанием аккредитивной формы расчетов;

2. заявление на открытие аккредитива (сумма, срок, условия использования его поставщиком);

3. выписка из расчетного счета об открытии аккредитива;

4. извещение об открытии аккредитива, его условия;

5. сообщение поставщику условий аккредитива;

6. отгрузка готовой продукции по условиям аккредитива;

7. поставщик предоставил платежные документы на оплату за счет аккредитива;

8. извещение об использование аккредитива;

9. выписка из расчетного счета – зачислен платеж;

10. выписка со счета аккредитива об использовании аккредитива.

Порядок бухгалтерского учета операций по аккредитиву напрямую зависит от того, на каких условиях открывается аккредитив, а так же от вида аккредитива.

У покупателя открытия покрытого аккредитива отражается на субсчете «Аккредитивы» к сч.55 «специальные счета в банках». Для учета, не покрытого аккредитива используется за балансовый счет 009 «Обеспечение обязательств и платежей выданные». Могут быть сделаны бухгалтерские проводки:

| Содержание операций | Корреспонденция счетов | |

| Дебет | Кредит | |

| 1 | 2 | 3 |

1. депонированные кредитные средства согласно заявке (основание – банковская выписка) 2. отраженна оплата поставщику согласно извещению банка об исполнении аккредитива 3. отраженна курсовая разница по депонированным средствам 4. отраженна курсовая разница по кредиторской задолженности 5. с валютного счета удержана плата за обслуживание аккредитива 6. начислены проценты за пользование кредитом |

55 60 55 83(80) 08 08 |

80 55 83(80) 60 52 90 |

Согласно статье 223 ГК РФ, право собственности у покупателя возникает с момента передачи готовой продукции, если иное не предусмотрено законом или договором.

Передачей признается не только вручение продукции непосредственно покупателю, но и сдача перевозчику для отправки покупателю. Как правило, исполнение аккредитива не совпадает с моментом перехода право собственности на отгороженную готовую продукцию.[12, с. 67]

Поставщик для учета открытого на него аккредитива может использовать за балансовый счет 008 «Обеспечение обязательств и платежей полученные». Помимо этого могут быть сделаны следующие бухгалтерские записи.

| Содержание операций | Корреспонденция счетов | |

| Дебет | Кредит | |

1. отражен финансовый результат от реализации 2. зачислена на валютный счет оплата за ГП 3. зачтен полученный аванс 4. отражена курсовая разница при погашении дебиторской задолженности |

46 52 64 62 |

80 62 62 83(80) |

В заключении отметим, что аккредитив в равной степени учитывает интересы обеих сторон договора. И в этом его основное преимущество перед другими формами безналичных расчетов. Кроме того, использование аккредитива для расчетов уменьшает риски, как поставщика готовой продукции, так и покупателя. При этом сохраняется высокая степень оперативности расчетов. Особенно удобно использовать аккредитивную форму расчетов, если поставщик и покупатель имеют счета в одном банке. Тогда расходы по аккредитиву будут минимальны.

Возрождение рыночной экономикой финансового рынка привело к восстановлению вексельного обращение в России, и прежде всего это относится к использованию векселя по взаимоотношениях покупателя, заказчика и продавца в сделках, связанных с поставкой готовой продукции. В этом случае применяется товарный (коммерческий) вексель, который имеет двойственный характер, проявляющийся в том, что он функционирует и как ценная бумага, и как средство расчетов, учитываемых на счетах учета расчетов с покупателями и заказчиками.

Бухгалтерский учет векселей, применяемых при расчетах между организациями за поставленную продукцию осуществляется:

- у векселедателя – на сч.60 «Расчеты с поставщиками и подрядчиками» или на сч.76 «Расчеты с разными дебиторами кредиторами» субсчет «Векселя выданные» в сумме, указанной в векселе, в корреспонденции с дебетом счетов учетом материальных ценностей или издержек производства (обращение);

Векселедатель сумму причитающихся к уплате по векселю процентов за полученную продукцию в зависимости от конкретного содержания хозяйственной операции отражает либо в составе производственных затрат, т.е. по дебету счетов 20,23,25,26,31,44-если речь идет о приобретении продукции, имеющих производственный характер, либо относит в дебет тех счетов, на которых учитываются получаемые те или иные материальные ценности.

До наступления срока погашения товарный вексель может быть передан векселедержателям третьему лицу, который может быть любое юридическое или финансовое лицо. Передача может осуществляться в порядке взаиморасчетов за полученную готовую продукцию, в качестве средств расчетов за кредиты и займы, оказания финансовой помощи или продаваться за деньги. С момента получения векселя третьими лицами он теряет свойство товарного, и его обращение будет регламентироваться правилами, действующими для финансовых векселей, т.е. в зависимости от срока действия он будет учитываться на счете 06 или счете 58.

Рассмотрим расчет чеками на схеме

В данном вопросе будут отражены изменения, произошедшие в учете и налогообложении готовой продукции, что повлияло на совершенствования бухгалтерского учета в данной сфере.

С принятием Федерального закона от 2.01.2000г.№36-ФЗ «О внесении изменений в закон РФ «О налоге да добавленную стоимость» рекомендуется предприятием, одновременно реализующие готовую продукцию, закупленную ими как у физических лиц (индивидуальных предпринимателей), так и аналогичную продукцию, закупленную у юридических лиц вести раздельный учет покупной стоимости такой готовой продукции, а также оборотов по ее реализации. В случае отсутствия раздельного учета сложится ситуация, когда облагаемый оборот будет определяться на основе полной стоимости реализуемой продукции или результатов ее переработки без включения НДС, т.е. в общеустановленном порядке без определения разницы в ценах. [5, с. 132]

Теперь для всех предприятий торговли действует общий порядок,

8-09-2015, 11:56