Поскольку в 2009 году снизилась сумма валовой прибыли, полученной предприятием, то и все показатели рентабельности, которые вычисляются на основе этого показателя, также снизились.

Так, рентабельность продукции (окупаемость издержек), которая показывает, что предприятие в 2008 году имело 0,21 руб. прибыли с каждого рубля, затраченного на производство и реализацию продукции, в 2009 году снизилась до 0,16 руб.

Также наблюдается снижение эффективности использования основных производственных фондов предприятия.

Надо отметить, что для предприятия основными источниками увеличения рентабельности является увеличение объема реализации продукции при одновременном снижении ее себестоимости.

Платежеспособность и финансовая устойчивость (ликвидность)

Для оценки платежеспособности рассчитывают следующие показатели:

- коэффициент текущей ликвидности (коэффициент покрытия долгов) — отношение всей суммы текущих активов, включая запасы и незавершенное производство, к общей сумме краткосрочных обязательств. Он показывает степень, в которой текущие активы покрывают текущие пассивы. Такое перекрытие обеспечивает резервный запас для компенсации убытков, которые может понести предприятие при размещении и ликвидации всех своих текущих активов, кроме наличности.

- коэффициент срочной ликвидности — отношение ликвидных средств первой и второй групп к общей сумме краткосрочных долгов предприятия. Удовлетворяет обычно соотношение 0.7-1.0.

- коэффициент абсолютной ликвидности — определяется отношением ликвидных средств первой группы ко всей сумме краткосрочных долгов предприятия. Чем больше его величина, тем выше гарантия погашения долгов.

Оценка платежеспособности предприятия (ликвидность баланса) представлена в табл. 3.

Таблица 3

Динамика показателей платежеспособности

| Показатели | Расчет | 2008 | 2009 | Отклонение |

1.Коэффициент текущей ликвидности 2.Коэффициент срочной ликвидности 3.Коэффициент абсолютной ликвидности |

Оборотные активы Краткосрочные пассивы Оборотные активы-Запасы Краткосрочные пассивы Денежные средства Краткосрочные пассивы |

3,5 0,26 0,001 |

3,7 0,47 0,024 |

0,20 0,21 0,023 |

По данным таблицы можно сделать следующие выводы.

Рассчитанный коэффициент абсолютной ликвидности значительно ниже нормативного значения. Его значение признается достаточным, если он выше 0,25-0,30. Т. е. если предприятие в текущий момент может погасить 25-30% всех своих долгов, его платежеспособность считается нормальной.

На рассматриваемом предприятии коэффициент абсолютной ликвидности в 2008 и 2009 году равен 0,001 и 0,024 соответственно, что свидетельствует о низком уровне его ликвидности.

Коэффициент текущей ликвидности составил на конец 2008 года 3,5, однако на конец 2009 года его величина поднялась до 3,7, т. е. на 0,2. Нормативное значение данного показателя находится в пределах 1,0-2,0.

Коэффициент срочной ликвидности меньше нормативного значения (должен быть не менее 0,7-0,8). Однако к концу 2009 года он увеличился и составил величину 0,47.

Таким образом, ликвидность баланса данного предприятия низкая из-за недостаточности наиболее ликвидных активов для покрытия срочных обязательств.

3. Анализ прочих доходов и расходов

3.1 Учет прочих доходов и расходов

Рассмотрим порядок учета прочих доходов и расходов в Параньгинском ДРСГУП.

Так как прочие доходы и расходы отличны от доходов и расходов по обычным видам деятельности, их учет ведется на счете 91 «Прочие доходы и расходы». Этот счет используется для обобщения информации о прочих доходах и расходах организации (операционных и внереализационных), произведенных в течение отчетного периода, кроме чрезвычайных доходов и расходов. Согласно Плану счетов к счету 91 «Прочие доходы и расходы» открыты три субсчета: 1 «Прочие доходы»; 2 «Прочие расходы»; 9 «Сальдо прочих доходов и расходов».

Поступление доходов отражается по кредиту счета 91 «Прочие доходы и расходы», субсчет «Прочие доходы» в зависимости от их характера в корреспонденции с разными счетами, например: 10 «Материалы», 73 «Расчеты с разными дебиторами и кредиторами», счетами учета денежных средств и др.

Прочие расходы отражаются по дебету счета 91 «Прочие доходы и расходы», субсчет «Прочие расходы» в корреспонденции со счетами 01 «Основные средства», 58 «Финансовые вложения» и др.

Операции по субсчетам 1 и 2 накапливаются в течение отчетного года, как и при определении результата по обычным видам деятельности. По окончании месяца сопоставляются дебетовый оборот по субсчету 2 «Прочие расходы» и кредитовый оборот по субсчету 1 «Прочие доходы». Разница между оборотами дает сальдо прочих доходов и расходов за отчетный месяц. Это сальдо ежемесячно записывается по дебету субсчета 9 «Сальдо прочих доходов и расходов» и кредиту счета 99 «Прибыли и убытки». Таким образом, в течение года сальдо на субсчетах, открытых к счету 91 «Прочие доходы и расходы» следует считать нарастающим итогом, а сальдо по синтетическому счету 91 «Прочие доходы и расходы» сворачивается, то есть оно должно быть равно нулю. По окончании отчетного года два первых субсчета закрываются внутренними записями на субсчет 9 «Сальдо прочих доходов и расходов».

Аналитический учет по счету 91 «Прочие доходы и расходы» ведется по каждому виду прочих доходов и расходов. При этом построение аналитического учета по прочим доходам и расходам, относящимся к одной и той же финансовой, хозяйственной операции, должно обеспечивать возможность выявления финансового результата по каждой операции.

Состав операционных доходов и расходов достаточно разнообразен, а это требует их более детальной группировки. Например, к субсчету 1 открыты счета 1-1 «Доходы от сдачи имущества в аренду», 1-2 «Доходы от реализации основных средств» и др. В развитие каждого такого счета открыты аналитические счета по каждой группе расходов.

Вторая группа прочих доходов и расходов — внереализационные доходы и расходы. К внереализационным доходам и расходам относят результаты от операций, непосредственно не связанных с производственной деятельностью Параньгинского ДРСГУП. Учет внереализационных доходов и расходов, как и операционных, ведется на счете 91 «Прочие доходы и расходы».

При бухгалтерском учете в Параньгинском ДРСГУП к операционным относят доходы:

- от реализации металлолома;

- от сдачи имущества в аренду.

К операционным расходам относят:

- себестоимость реализованного металлолома;

- расходы от сдачи имущества в аренду (начисление амортизации сдаваемого в аренду имущества, оплата труда занятых служащих и рабочих);

- расчетно-кассовое обслуживание банков;

- сумма начисленного налога на имущество;

- сумма начисленного транспортного налога.

К внереализационным доходам на предприятии относятся доходы:

- от оказания услуг по перевозке грузов;

- от оприходования металлолома на складе;

- прибыль прошлых лет, выявленная в отчетном году;

- возмещение убытков (обучение работников предприятия по договору).

К внереализационным расходам в Параньгинском ДРСГУП относятся:

- затраты по отпуску энергоносителей субабонентам (на сумму счетов, выставленных «Водоконалом», «Энергосбытом», «Теплосбытом»);

- расходы от оказания услуг по перевозке грузов (оплата отработанных водителем часов);

- расходы от порчи имущества без виновника;

- госпошлина;

- выплаты работникам из прибыли (материальная помощь, разовые премии);

- пени и штрафы;

- убытки прошлых лет, выявленные в отчетном году;

- благотворительная помощь;

- списание дебиторской задолженности.

Чрезвычайные доходы и расходы также учитываются на счете 91 «Прочие доходы и расходы». К таким доходам относятся страховое возмещение, стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов. К расходам относят убытки, возникающие от чрезвычайных обстоятельств.

3.2 Анализ показателей прибыли

Одним из важных этапов анализа прочих доходов и расходов является анализ экономических показателей финансовой деятельности предприятия, т. е. прибыли. Анализируя ее состав и изменение за несколько периодов и долю в ней прочих доходов и расходов, можно выявить резервы повышения прибыли за счет тех или иных факторов хозяйственной деятельности.

Данные для анализ прибыли представлены в таблице 4.

Таблица 4

Анализ прибыли Параньгинского ДРСГУП за 2007-2009 гг., тыс. руб.

| Показатели | 2007 | 2008 | 2009 | Отклонение 2009/2007 | |

| т. руб. | % | ||||

| Выручка от реализации | 5356 | 8557 | 13421 | 8065 | 250,6 |

| Себестоимость реализации | 4525 | 6728 | 12292 | 7767 | 271,6 |

| Валовая прибыль | 831 | 1828 | 1129 | 298 | 135,9 |

| Коммерческие и управленческие расходы | 0 | 0 | 0 | 0 | 0,0 |

| Прибыль от реализации | 831 | 1828 | 1129 | 298 | 135,9 |

| Операционные доходы | 44 | 25 | 29 | -15 | 65,9 |

| Операционные расходы | 46 | 40 | 96 | 50 | 208,7 |

| Внереализационные доходы | 14 | 1 | 29 | 15 | 207,1 |

| Внереализационные расходы | 17 | 0 | 0 | -17 | 0,0 |

| Прибыль до налогообложения | 826 | 1814 | 1091 | 265 | 132,1 |

| Налог на прибыль и иные обязательные платежи | 193 | 394 | 233 | 40 | 120,7 |

| Прибыль (убыток) от обычной деятельности | 633 | 1420 | 858 | 225 | 135,5 |

| Чрезвычайные доходы | 0 | 0 | 0 | 0 | 0,0 |

| Чрезвычайные расходы | 0 | 0 | 0 | 0 | 0,0 |

| Чистая прибыль | 633 | 1420 | 858 | 225 | 135,5 |

По этим данным видно, что в 2009 году по сравнению с 2007 годом, выручка от реализации увеличилась на 8065. руб. Также выросла и прибыль от реализации — на 298 руб., что является значительным успехом финансовой деятельности предприятия — проводимая финансовая политика, несмотря на кризис, позволила получить прибыль в отчетном году в размере 1129 тыс. руб.

Прибыль до налогообложения увеличилась на 265 тыс. руб., подавляющая ее часть получена от реализации основной продукции. Несмотря на значительные отвлечение средств из прибыли, предприятие рационально распоряжается финансами.

3.3 Анализ динамики прочих доходов и расходов

Как было показано, на формирование показателя прибыли в Параньгинском ДРСГУП некоторое влияние оказывают финансовые результаты деятельности, не связанные с реализацией продукции. Это, прежде всего, операционные и внереализационные доходы и расходы, так как чрезвычайных доходов и расходов предприятие не имеет.

Как мы видели выше, величина прочих доходов и расходов в целом повлияла отрицательно на величину прибыли Параньгинского ДРСГУП. Поэтому мы должны проанализировать, за счет чего произошло снижение.

Вначале на основе данных формы №2 «Отчета о прибылях и убытках» проанализируем внереализационные и операционные доходы предприятия. В процессе анализа изучим состав, динамику и факторы полученных прочих доходов по каждому конкретному случаю.

Данные для оценки динамики показателей прибыли в разбивке по основным и прочим доходам и расходам приводятся в таблице 5.

Таблица 5

Анализ динамики финансовых результатов деятельности предприятия

| Показатели | 2008 | 2009 | Изменение | |||

| т. руб. | % к итогу | т. руб. | % к итогу | т. руб. | % к итогу | |

| 1.Финансовый результат от основной деятельности | 1828 | 100,8 | 1129 | 103,5 | -699 | 61,8 |

| В том числе | ||||||

| 1.1.Прибыль от реализации продукции | 1828 | 100,8 | 1129 | 103,5 | -699 | 61,8 |

| 2.Финансовый результат от прочей деятельности | -14 | -0,8 | -38 | -3,5 | -24 | 271,4 |

| В том числе | ||||||

| 2.1.Проценты к получению | 0 | 0,0 | 0 | 0,0 | 0 | 0,0 |

| 2.2.Проценты к уплате | 0 | 0,0 | 0 | 0,0 | 0 | 0,0 |

| 2.3.Доходы от участия в других организациях | 0 | 0,0 | 0 | 0,0 | 0 | 0,0 |

| 2.4.Прочие операционные доходы | 25 | 1,1 | 29 | 5,3 | 4 | 223,1 |

| 2.5.Прочие операционные расходы | 40 | 2,2 | 96 | 8,8 | 56 | 240,0 |

| 2.6.Внереализационные доходы | 1 | 0,01 | 29 | 5,3 | 28 | 2900,0 |

| 2.7.Внереализационные расходы | 0 | 0 | 0 | 0 | 0 | 0,0 |

| 3.Финансовый результат (прибыль до налогообложения) | 1814 | 100 | 1091 | 100 | -723 | 39,9 |

По данным таблицы 5 видно, что сумма прибыли до налогообложения снизилась на 723 тыс. руб., или 39,9%.

Наибольшую долю среди прочих доходов в Параньгинском ДРСГУП занимают операционные доходы. Так, в 2008 году их доля составляла 96% прочих доходов, а к 2009 года их доля снизилась на 46% и составила 50% с одновременным увеличением суммы доходов на 4 тыс.руб.

Прочие операционные расходы также увеличились — на 56 тыс.руб.

В 2008 году Параньгинское ДРСГУП получило убыток от операционной деятельности в размере 14 тыс.руб. (25 – 40), а в 2009 году предприятие получило убыток от операционной деятельности в размере 67 тыс.руб. (29 – 96).

Как в 2008, так и в 2009 году предприятие получило прибыль от внереализационной деятельности в размере 1 тыс.руб. и 29 тыс.руб. соответственно, так как в этот период не было произведено внереализационных расходов.

Прибыль до налогообложения снизилась на предприятии на 723 тыс.руб. или на 39,9%.

Чистая прибыль снизилась на 562 тыс.руб.

Уменьшение общей суммы прибыли обусловлено как снижением прибыли от реализации — на 699 тыс. руб., или 61,8%, так и за счет сокращения общей суммы прочих доходов — на 24 тыс. руб., и увеличением суммы прочих расходов — 56 тыс. руб.

У предприятия среди прочих доходов нет процентов к получению и уплате, а также доходов от участия в других организациях

Вместе с тем динамика финансовых результатов включает и положительные изменения, в частности, увеличение прочих доходов на 32 тыс. руб., или 56,1%.

Анализ структуры прибыли до налогообложения позволяет установить, что основную ее часть составляет прибыль от реализации продукции — 103,5% за отчетный год, что на 2,7% больше по сравнению с предыдущим периодом. Однако ее снижение происходит за счет прочих расходов.

При этом положительным фактом является увеличение темпов роста прочих доходов (в 5 раз) по сравнению с темпами роста прочих расходов (в 4 раза).

Используя данные таблицы 5, можно дать оценку влияния факторов на относительное изменение суммы прибыли до налогообложения. Для этого абсолютное изменение каждого показателя следует разделить на величину прибыли предыдущего периода. Если изменение показателя способствует увеличению прибыли, то фактор имеет положительное значение, и наоборот.

Влияние увеличения суммы прибыли от продаж на величину прибыли до налогообложения: -699 / 1814 * 100% = -38,5%.

Влияние уменьшения прочих доходов на величину прибыли до налогообложения определим по формуле: +32 / 1814 * 100% = +1,76%.

Влияние сокращения прочих расходов на величину прибыли до налогообложения определим по формуле: +56 / 1814 * 100% = +3,08%.

Результаты факторного анализа показали, что наибольшее влияние на снижение прибыли до налогообложения оказало уменьшение прибыли от реализации (на 38,5%). Снижение прочих расходов способствовало увеличению прибыли (на 3,08%). Положительное влияние на величину прибыли до налогообложения оказало увеличение прочих доходов (на 1,76%).

Следовательно, резервами роста прибыли предприятия — это увеличение доходов от основной деятельности и сокращение прочих расходов.

3.4 Качественный анализ состава прочих доходов и расходов

В процессе анализа изучаются качественный состав, динамика и факторы изменения суммы полученных прочих доходов и расходов по каждой конкретной статье (таблица 6).

Таблица 6 Анализ фактических операционных и внереализационных доходов и расходов

| Показатели | 2008 | 2009 | Изменение | |||

| т. руб. | % к итогу | т. руб. | % к итогу | т. руб. | % к итогу | |

| Операционные доходы | 25 | 100 | 29 | 100 | 4 | 223,1 |

| В том числе | ||||||

| от реализации основных средств | 19 | 77 | 23 | 78 | 3 | 117,5 |

| от реализации металлолома | 6 | 23 | 6 | 22 | 1 | 111,0 |

| от сдачи имущества в аренду | 0 | 0 | 0 | 0 | 0 | 0 |

| Операционные расходы | 40 | 100 | 96 | 100 | 56 | 240 |

| В том числе | ||||||

| себестоимость реализованного металлолома | 3 | 7 | 8 | 8 | 5 | 274,3 |

| расходы от сдачи имущества в аренду | 0 | 0 | 0 | 0 | 0 | 0 |

| расчетно-кассовое обслуживание банков | 31 | 77 | 83 | 86 | 52 | 268,1 |

| сумма начисленного налога на имущество | 4 | 9 | 4 | 4 | 0 | 106,7 |

| сумма начисленного транспортного налога | 2 | 6 | 2 | 2 | 0 | 80,0 |

| Внереализационные доходы | 1 | 100 | 29 | 100 | 28 | 2900 |

| В том числе | ||||||

| от оказания услуг по перевозке грузов | 0 | 0 | 0 | 0 | 0 | 0 |

| от оприходования металлолома на складе | 1 | 100 | 21 | 73 | 20 | 2117,0 |

| прибыль прошлых лет, выявленная в отчетном году | 0 | 0 | 8 | 27 | 0 | 0 |

| обучение работников предприятия по договору | 0 | 0 | 0 | 0 | 0 | 0 |

| Внереализационные расходы | 0 | 100 | 0 | 100 | 0 | 0 |

| В том числе | ||||||

| затраты по отпуску энергоносителей субабонентам | 0 | 0 | 0 | 0 | 0 | 0 |

| расходы от оказания услуг по перевозке грузов (оплата отработанных водителем часов) | 0 | 0 | 0 | 0 | 0 | 0 |

| расходы от порчи имущества без виновника | 0 | 0 | 0 | 0 | 0 | 0 |

| госпошлина | 0 | 0 | 0 | 0 | 0 | 0 |

| выплаты работникам из прибыли (материальная помощь, разовые премии) | 0 | 0 | 0 | 0 | 0 | 0 |

| пени и штрафы | 0 | 0 | 0 | 0 | 0 | 0 |

| убытки прошлых лет, выявленные в отчетном году | 0 | 0 | 0 | 0 | 0 | 0 |

| благотворительная помощь | 0 | 0 | 0 | 0 | 0 | 0 |

| списание дебиторской задолженности | 0 | 0 | 0 | 0 | 0 | 0 |

| Чрезвычайные доходы | 0 | 100 | 0 | 100 | 0 | 0 |

| Чрезвычайные расходы | 0 | 100 | 0 | 100 | 0 | 0 |

Что касается конкретных статей операционных доходов, то здесь в 2009 году наибольшая доля (78%) пришлась на реализацию основных средств, а остальная сумма поступила от реализации предприятием металлолома.

Среди операционных расходов большую часть в 2009 году занимают расходы за расчетно-кассовое обслуживание банков — они составили более 86%. Эти расходы постоянные и снизить их маловероятно. Только находя источники доходов, можно уменьшить сумму расходов за расчетно-кассовое обслуживание банков.

Наибольшие суммы во внереализационных доходах составляет оприходование металлолома на складе предпритяия. По данной статье прибыль за 2009 г. составила 21 тыс. руб. Также было выявлено 8 тыс. руб. прибыли, неучтенной в прошлые периоды. Наличие прибылей прошлых лет, выявленных в отчетном году, говорит о недостатках в учете и другой экономической работе.

Как видно из данных таблицы, предприятие не выплачивало штрафы и пени за нарушение договорных обязательств, и не производило других расходов от внереализационной деятельности.

Далее по результатам проведенного анализа разрабатываются конкретные мероприятия, направленные на предупреждение и сокращение убытков и потерь от прочих операций и увеличение показателей прибыли.

4. Прогнозирование прочих доходов и расходов предприятия и возможные меры по их оздоровлению

Различие между операционными и внереализационными расходами в большей части основано на их связи с наличием признака реализации активов организации. Продажа активов является следствием планируемых сделок, санкционированных администрацией организации.

Внереализационные доходы и расходы в меньшей степени относятся к событиям, планируемым и контролируемым администрацией организации (штрафы, пени, неустойки за нарушение условий договоров, поступления в возмещение причиненных организации убытков; прибыль и убытки прошлых лет, выявленные в отчетном году, курсовые разницы и т.д.).

Таким образом, результат операционных доходов и расходов в большей мере зависит от качеств менеджмента организации, и по прибыли до внереализационных доходов и расходов (ее можно определить расчетным путем, это называется «операционная прибыль») можно делать выводы об эффективности управления организацией.

Внереализационные доходы и расходы в большей степени стихийны, поэтому качества управленческого персонала влияют на их возникновение в меньшей степени (тем не менее, за штрафные санкции покупателям управленческий персонал несет ответственность, поскольку должен был предпринять все меры, чтобы выполнить условия договора).

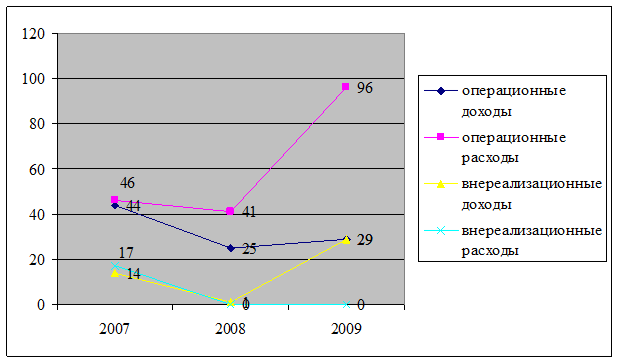

На рис. 1 приведены графические данные о значениях прочих доходов и расходов за 2007-2009 гг.

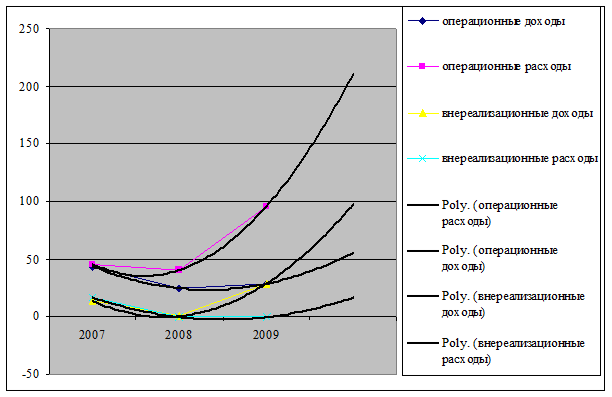

Чтобы спрогнозировать будущие значения этих показателей, прибегнем к построению линий тренда.

С помощью построения линии тренда дадим прогноз значений прочих доходов и расходов на будущий отчетный период — 2010 год (рис. 2).

Рис. 1. Динамика показателей прочих доходов и расходов за 2007-2009 гг.

Рис. 2. Прогнозные значения показателей прочих доходов и расходов на 2010 г.

Таким образом, графический анализ показывает высокую вероятность увеличения как операционных, так и внереализационных расходов на основании данных за предыдущие периоды. При этом значения операционных и внереализационных доходов будут расти не такими высокими темпами, поэтому существует вероятность, что в будущем отчетном периоде прочие расходы еще больше будут негативно влиять на общий финансовый результат деятельности предприятия.

Чтобы этого избежать, рассмотрим пути увеличения прочих доходов и снижения прочих расходов в обеспечение роста прибыли.

Резервы роста прибыли — это количественно измеримые возможности ее увеличения за счет роста объема товарооборота, уменьшения расходов, недопущения внереализационных убытков, совершенствование организационной структуры. Резервы выявляются на стадии планирования и в процессе выполнения планов.

Определение резервов роста прибыли базируется на научно обоснованной методике их расчета, мобилизации и реализации.

Выделяют три этапа этой работы: аналитический, организационный и функциональный. На первом этапе выделяют и количественно оценивают резервы; на втором разрабатывают комплекс организационных, экономических и социальных мероприятий, обеспечивающих использование выявленных резервов; на третьем этапе практически реализуют мероприятия и ведут контроль за их выполнением.

Сопоставление возможного объема продаж, установленного по результатам маркетинговых исследований, с возможностями предприятия позволяет спрогнозировать увеличение объема реализации предприятия в следующем году.

Дополнительным источником повышения прибыли для Параньгинского ДРСГУП является снижение всех видов прочих расходов.

Также необходимо усовершенствовать систему бухгалтерского учета с целью недопущения неучтенной прибыли за прошлые периоды.

Основной недостаток счета 91 «Прочие доходы и расходы» состоит в том, что он носит слишком обобщенный характер.

8-09-2015, 13:50