Введение

Определение «бивалютной корзины»

Бивалютная корзина — операционный ориентир курсовой политики Центрального Банка России, введенный 1 февраля 2005 года для определения реального курса рубля по отношению к основным валютам: доллару и евро. В момент введения бивалютная корзина складывалась из 0,1 евро и 0,9 доллара США. Текущие значения установлены 8 февраля 2007 года; бивалютная корзина состоит из 0,45 евро и 0,55 доллара США.

Первоначально соотношение евро и доллара в бивалютной корзине было установлено как €0,1 и $0,9. В 2005 году ЦБ активно оптимизировал соотношение валют в корзине и всего через полтора месяца доля евро увеличилась до 0,2, а ещё через два месяца до 0,3. Первого августа 2005 года соотношение евро/доллар достигло 0,35/0,65, а ещё через три месяца 0,4/0,6. В таком виде корзина просуществовала полтора года, до 7 февраля 2007. С 8 февраля 2007 года ЦБ установил бивалютную корзину из 0,45 евро и 0,55 доллара.

Бивалютная корзина – индикатор, который устанавливает Центробанк РФ, чтобы оценивать курс рубля по отношению к евро и доллару одновременно. Это основа формирования курса, ориентир для валютных операций.

В основу соотношения должен быть положен объем внешнего товарооборота со странами Еврозоны и США. Следовательно, стоимость корзины зависит от экспорта и импорта, от спроса и предложения товаров. Банк России определяет официальный курс рубля, он умножается на валюту и получается стоимость корзины.

Бивалютная корзина на сегодняшний день складывается по следующей формуле: 0.45*курс евро + 0.55*курс доллара.[1]

Пример: если курс бивалютной корзины низкий (т.е. курс рубля растет по отношению к доллару и евро), то это уменьшает стоимость отдыха за границей, импортных товаров и прибыль России от экспорта, например, нефти. Именно для этого и была проведена девальвация рубля – чтобы компенсировать потери от продажи нефти, стоимость которой резко снизилась.

Коридор колебаний «бивалютной корзины»

Равновесное положение текущей корзины принято на уровне 30 рублей, однако для гибкости курсообразования ЦБ РФ не проводит жёсткую привязку к такому уровню, а позволяет бивалютной корзине двигаться в допустимом коридоре колебаний.

Управляя курсами, до 14 мая 2008 года, ЦБ вмешивался в торги лишь в крайних случаях, когда либо предложение валюты слишком велико и нецелесообразно допускать сильного укрепления рубля, либо наоборот, спрос на валюту слишком велик и нецелесообразно допускать резкого ослабления курса рубля. В первом случае ЦБ выкупал валюту с рынка и эмитировал рубли, во втором, наоборот, выкупал рубли, отдавая валюту из резервов. С 14 мая 2008 года проводится также практика регулярных интервенций ЦБ внутри коридора.

В ноябре-декабре 2008 последовала очередная серия расширений коридора, на этот раз на 30 копеек в каждую сторону, коридор расширялся 11, 24 и 28 ноября, 5, 11, 15 декабря 2008 года. 17, 18, 22, 24, 26 и 29 декабря также производились расширения, однако, официально не заявлены их размеры.

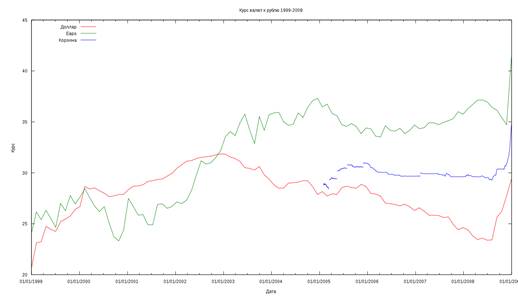

Рис.1. График колебаний курсов доллара (красным) и евро (зеленым) с 2000 по 2009 года.

Синим цветом показана стоимость бивалютной корзины с февраля 2005 года. Скачки на графике соответствуют изменению формулы расчета стоимости корзины.

Январь 2009 года начался ещё одной серией расширений коридора, коридор был расширен 11, 12, 14, 15, 16, 19, 20 и 21 числа. 22-го числа было заявлено о расширении верхней границы коридора колебаний до 41 рубля, а также обозначена нижняя граница на уровне 26 рублей. Минимальный уровень текущей корзины по официальным курсам был зафиксирован 5 августа 2008-го года и составил 29.27, максимальный - 6 февраля 2009 года, что составило 40.93.

Механизм работы «бивалютной корзины» [2]

Нет ничего удивительного в том, что механизм бивалютной корзины большинству населения непонятен. В последнее время рассказы Центрального Банка России про бивалютную корзину не столько объясняют его действия, сколько вносят еще большую путаницу.

Изначально идея бивалютной корзины состояла в том, чтобы определить принцип которым руководствуется ЦБ при установлении курса рубля, дабы сделать свою валютную политику более предсказуемой. В феврале 2005 года, когда впервые было объявлено о бивалютной корзине, в нее входили доллар и евро в соотношении 0,1 евро + 0,9 доллара. Равновесное соотношение было установлено на уровне 30 рублей за такую "корзину". При этом ЦБ не привязал рубль к бивалютной корзине жестко, а определил диапазон, интервал, в пределах которого рубль мог "гулять" вверх-вниз относительно среднего значения (напомню, 30 руб.).

Позже доля евро в бивалютной корзине постепенно увеличивалась и к настоящему времени формально объявленная бивалютная корзина выглядит как 0,45 евро + 0,55 доллара. Однако в настоящее время 0,45 евро + 0,55 доллара никак не равняется 30 рублям. ЦБ объясняет это просто: не отменяя сам принцип бивалютной корзины, ЦБ регулярно (в последнее время чуть ли не ежедневно) объявлял об увеличении границ коридора бивалютной корзины.

Очевидно, что в таких условиях рассказы ЦБ про бивалютную корзину плохо способствуют пониманию и предсказуемости валютной политики ЦБ. Более того, складывается ощущение, что все разговоры про "очередное расширение границ коридора бивалютной корзины" преследуют лишь одну цель: избежать употребления другого, гораздо более понятного и грустного термина: "девальвация".

Нужно также понимать, что бивалютная корзина - это не более чем ориентир. А реальные (или, точнее, официальные) курсы ЦБ определяются по результатам торгов на Московской Межбанковской Валютной Бирже (ММВБ). По результатам сегодняшних торгов определяется официальный курс ЦБ на завтрашний день. Однако основным игроком на данном рынке является ЦБ, и именно от действий ЦБ, главным образом, и зависит курс рубля, поскольку ЦБ располагает огромными ресурсами, несопоставимыми с капиталами других участников биржевых валютных торгов. Поэтому можно сказать, что ЦБ устанавливает тот курс, который захочет, хотя и вполне рыночными методами - через участие в торгах. Располагая третьим по величине объемом золотовалютных резервов в мире (после Китая и Японии) российский ЦБ может отражать практически любые спекулятивные атаки на рубль.

Чтобы убедиться в этом, достаточно взглянуть, к примеру, на Казахстан, располагающий существенно меньшим объемом золотовалютных резервов. Несмотря на это, курс тенге к доллару США жестко выдерживается на протяжении последних месяцев. Так что и российский ЦБ, если бы захотел, мог бы держать рубль очень долгое время.

Почему же тогда курс рубля падает? Потому, что такова сознательная политика ЦБ. Зачем же ЦБ ослабляет рубль?

Есть две категории, заинтересованные в совершенно разном поведении курса рубля - население и бизнес. Можно было бы написать "импортеры и экспортеры", но "население и бизнес", как мне кажется, будет понятнее. Основным импортером как раз является население, а основным экспортером - бизнес. Населению выгодно, чтобы рубль был сильным. В этом случае на заработанные рубли население может приобрести больше товаров и услуг. Скажем, выезжая на отдых в Турцию и обменивая заработанные рубли на иностранную валюту, население сможет приобрести больше товаров. Бизнесу выгодно, чтобы рубль был слабым. В этом случае производимые отечественным бизнесом товары становятся более конкурентоспособными, как на внутреннем рынке, так и за рубежом.

Специально отмечу, что под "бизнесом" я понимаю отнюдь не олигархов, а действия ЦБ объясняются вовсе не заботой об их состоянии. "Бизнес" - это предприятия: АвтоВАЗ, НорНикель, Лукойл, Газпром, Северсталь, и огромное множество других, размером поменьше, с миллионами сотрудников. В том числе и средний и малый бизнес. Если продукция отечественных предприятий будет плохо продаваться, проигрывая зарубежным аналогам, то работникам нечем будет платить зарплату, неизбежен рост безработицы и другие негативные последствия.

С точки зрения развития экономики страны (развития бизнеса, производительности труда, сбора налогов и т.п.), оказывается лучше, чтобы ее национальная валюта была слабой. К примеру, скажем, наибольшие темпы роста российской экономики в последнее время наблюдались в начале 2000-х годов и объяснялись эффектом девальвации, произошедшей в августе 1998-го года. Китай уже долгие годы сознательно удерживает низкий курс юаня, что стимулирует рост китайского экспорта. Есть и другие примеры.

Поэтому можно уверенно предположить, что в настоящее время российский ЦБ сознательно ослабляет курс рубля (мягко девальвирует рубль), приводя его к некоему значению, которое, по мнению наших финансовых властей, будет разумным компромиссом между интересами населения и интересами бизнеса.

Таблица 1. Текущая структура бивалютной корзины [3]

| Дата | Число единиц иностранной валюты в составе корзины | |

| Доллар США | Евро | |

| на 08.02.2007 | 0,55 | 0,45 |

Таблица 2. Структура бивалютной корзины (история) [4]

| Период действия | Число единиц иностранной валюты в составе корзины |

| 8 февраля 2007 г. - | 0,55 долларов США / 0,45 евро |

| 1 декабря 2005 г. - 7 февраля 2007 г. | 0,6 долларов США / 0,4 евро |

| 1 августа 2005 г. - 30 ноября 2005 г. | 0,65 долларов США / 0,35 евро |

| 16 мая 2005 г. - 31 июля 2005 г. | 0,7 долларов США / 0,3 евро |

| 15 марта 2005 г. - 15 мая 2005 г. | 0,8 долларов США / 0,2 евро |

| 1 февраля 2005 г. - 14 марта 2005 г. | 0,9 долларов США / 0,1 евро |

Политика валютного курса

Валютное регулирование в качестве инструмента денежно-кредитной политики стало применяться центральными банками с 30-х годов ХХ века как реакция на «бегство капиталов» в условиях экономического кризиса и Великой депрессии. Под валютным регулированием понимается управление валютными потоками и внешними платежами, формирование валютного курса национальной денежной единицы. На валютный курс оказывает влияние множество факторов: состояние платежного баланса, экспорта и импорта, доля внешней торговли в валовом внутреннем продукте, дефицит бюджета и источников его покрытия, экономическая и политическая ситуация и др.

Реальный в конкретных условиях валютный курс может быть определен в результате свободных предложений по купле и продаже валюты на валютных биржах. Эффективной системой валютного регулирования является валютная интервенция. Она заключается в том, что Центральный банк вмешивается в операции на валютном рынке с целью воздействия на курс национальной валюты путем купли или продажи иностранной валюты. Для повышения курса национальной валюты Центральный банк продает иностранную валюту, для снижения этого курса скупает иностранную валюту в обмен на национальную. Центральный банк проводит валютные интервенции для того, чтобы максимально приблизить курс национальной валюты к его покупательной способности и в то же время найти компромисс между интересами экспортеров и импортеров. В некотором занижении курса национальной валюты заинтересованы фирмы-экспортеры, они обеспечивают основную часть поступающей валютной выручки. В некотором завышении курса национальной валюты заинтересованы предприятия, получающие сырье, материалы, комплектующие детали из-за рубежа, а также отрасли промышленности, производящие продукцию, которая неконкурентоспособна по сравнению с иностранной продукцией.

Наряду с валютной интервенцией Банк России предпринимает ряд административных мер, позволяющих регулировать валютный курс в направлении, отвечающем укреплению денежного обращения и повышению эффективности межгосударственных экономических отношений. Введение валютного коридора способствовало улучшению управляемости валютного курса. Нерегулируемая динамика валютного курса оказывает негативное влияние на развитие внутреннего денежного обращения, финансовое положение предприятий, осуществляющих внешнеэкономическую деятельность банков.

Правительство РФ и Банк России придерживаются системы плавающего обменного курса, ограничивая интервенцию на валютном рынке операциями по сглаживанию курсовых колебаний, адекватными кредитно-денежной программе.[5]

Валютный курс — цена (котировка) денежной единицы одной страны, выраженная в денежной единице другой страны, драгоценных металлах, ценных бумагах.

Понятие «обмен валюты» связано с такой ее характеристикой, как конвертируемость. Степень конвертируемости валюты определяется механизмом государственного регулирования валютных операций. Валюту называют свободно конвертируемой, если в стране этой валюты к резидентам и нерезидентам не применяют какие-либо ограничения на осуществление валютных сделок, и неконвертируемой, если в стране этой денежной единицы действуют законодательно установленные ограничения почти на все виды операций с ней. Частично конвертируемой считается валюта стран, в которых действуют ограничения и регламентации на некоторые виды обменных операций или для некоторых участников этих операций. Свобода конвертации валюты должна опираться на экономическую стабильность страны, то есть одного законодательного разрешения обмена валюты недостаточно, необходимы доверие к валюте и оценка экономической состоятельности страны. Таким образом, конвертируемость — это способность валюты свободно обмениваться на другие валюты и обратно на национальную валюту на валютных рынках.

Для конвертированных валют в основе курса лежит валютный паритет. Однако курсы валют почти никогда не совпадают с их валютным паритетом. В условиях международной торговли и других внешнеэкономических акций отношение поступлений и платежей в иностранной валюте и, соответственно, спрос и предложение иностранной валюты не находится в равновесии. При активном платежном балансе курсы иностранных валют на валютном рынке данной страны падают, а курс национальной денежной единицы повышается. Обратное происходит в случае, когда страна имеет пассивный платежный баланс. Потому в большинстве стран вместе с твердым официальным курсом национальной валюты также существует свободный. По официальному паритету осуществляются расчеты центральных национальных банков и других валютно-финансовых учреждений между разными странами и с международными организациями. Расчеты между частными лицами и организациями осуществляются по свободному курсу.

В России официальный курс рубля устанавливается Центральным Банком РФ для использования в расчетах доходов и расходов государственного бюджета, всех видов платежно-расчетных отношений государства с организациями и гражданами, а также целей налогообложения и бухгалтерского учета.

Фиксирование национальной денежной единицы в иностранной называется валютной котировкой. Принято различать прямую и обратную (косвенную) котировку. Прямая котировка — это цена иностранной валюты, сложившаяся на национальном рынке. Она показывает количество валюты-измерителя, приходящегося на единицу котируемой валюты. Обратная (косвенная) котировка отражает количество единиц котируемой валюты, приходящееся на единицу валюты-измерителя. Курс одной валюты по отношению к другой может быть определен также через третью валюту. В этом случае он называется кросс-курсом. Необходимость в таких котировках возникает в тех случаях, когда объем прямых обменных операций между двумя валютами относительно мал, и, следовательно, не складываются достаточно представительные прямые котировки. Кроме того, даже при наличии надежных прямых котировок расчет кросс-курса может дать несколько отличную величину курса. При наблюдении за уровнем валютного курса фиксируют два курса:

• Курс продавца (по которому банк продает валюту);

• Курс покупателя (по которому банк покупает валюту).

Они различаются, поскольку здесь валютные операции рассматриваются как средство получения прибыли. Разность между этими курсами образует маржу.

Формы валютного курса:

· Колеблющийся — свободно меняется под влиянием спроса и предложения и основан на использовании рыночного механизма.

· Плавающий — разновидность валютного курса, который колеблется, что обусловлено использованием механизма валютного регулирования. Так, для ограничения резких колебаний курсов национальных валют, которые вызывают неприятные последствия валютно-финансовых и экономических отношений, страны, вошедшие в Европейскую валютную систему, ввели в практику согласование относительных взаимных колебаний валютного курса.

· Фиксированный — официально установленное отношение между национальными валютами, основанное на определенных в законодательном порядке валютных паритетах. Он допускает закрепление содержания национальных денежных единиц непосредственно в золоте или долларах США при строгом ограничении колебаний рыночных курсов валют в оговоренных границах (порядка одного процента).

Основным понятием, используемым для пояснения валютных курсов, является паритет покупательной способности ППС (purchasing power parity — РРР), для формулирования которого обычно применяют закон одной цены: цена товара в одной стране должна быть равна цене товара в другой стране; а поскольку эти цены выражаются в разных валютах, это соотношение цен и определяет курс обмена одной валюты на другую.

Пускай Pd — внутренняя цена (domestic price) данного товара, а Pf — его цена за рубежом, в соседней стране (foreign price). Эти цены представляют собой количество валюты, национальной для данной страны и иностранной, которое дают за единицу товара в стране и за рубежом. Отношение цен и будет тем курсом, по которому одну валюту будут обменивать на другую ради покупки данного товара.

![]()

Пример: если цена единицы товара в России 30 рублей, а в США — 2 доллара, то курс рубля к доллару должен составлять 15 рублей за доллар. Если курс составляет 25 рублей за доллар, то покупая товар в России (за 30 рублей), продавая в США (за 2 доллара) и обменивая 2 доллара на 50 рублей по текущему курсу, на каждой такой сделке можно получать доход, составляющий 20 рублей на единицу товара. Соответственно, цены на товар в США будут снижаться, цена на товар в России — расти, а курс доллара к рублю — также снижаться. В итоге будет достигнуто равновесие на новом уровне цен и курса (к примеру, товар стоит 1,7 долларов в США, 34 рубля в России, курс доллара — 20 рублей за доллар).

Валютный коридор — это пределы колебания валютного курса, устанавливаемые как способ его государственного регулирования и поддерживаемые центральным банком посредством покупки и продажи валюты.

Характерная особенность валютного коридора состоит в том, что изменение курсовых соотношений и установление самого валютного курса могут колебаться исключительно в строго ограниченных и закреплённых нормативно-правовыми документами пределах. Следовательно, валютный коридор позволяет более точно прогнозировать экономическую ситуацию и тем самым значительно снижать риск в процессе осуществления внешнеэкономических операций, что является достаточно стабилизирующим фактором для всей экономики страны.

В Российской Федерации валютный коридор впервые введён 8 июля 1995 года и действовал до 1 октября 1995 года. Затем "коридор" был продлён до конца 1995 года в пределах от - 5,7 до +

9-09-2015, 02:15