Содержание

Введение

Глава 1. Понятие и основные характеристики мирового валютного рынка

1.1 Понятие валютного рынка

1.2 Участники валютного рынка

1.3 Классификация валютных рынков

Глава 2. Современное состояние валютного рынка

2.1 Валютные операции, совершаемые на международном валютном рынке

2.2 Факторы, оказывающие влияние на валютный рынок

2.3 Хеджирование и спекуляция

Глава 3.Перспективы развития валютного рынка

Вывод

Список использованной литературы

Приложения

Введение

Бурный рост валютной торговли начался совсем недавно в 1973 г., когда валютам было разрешено свободно плавать друг относительно друга. Хотя она и является, по сути, новой сферой деятельности, но ее следы можно обнаружить еще в глубокой древности, когда начали обменивать иностранные монеты. Поскольку акции и облигации появились лишь несколько тысячелетий спустя, то валютный рынок фактически является старейшим финансовым рынком.

Едва ли можно назвать иную отрасль финансовой индустрии, которая порождает столь сильное волнение и такие большие прибыли, как валютный обмен. Трейдеры по всему миру открывают позиции на срок в несколько недель, дней, часов или долей секунды. Рынок может претерпевать взрывное движение или почти не меняться. Деньги быстро переходят из рук в руки в фантастических объемах, достигающих в среднем 1 трлн долл. США в день.

О прибыльности операций валютного обмена ходят легенды. Так, фонд Quantum Джорджа Сороса реализовал прибыль, превышающую 1 млрд долл. за пару недель сентября 1992 г. А Ганс УХуфшмид из SolomonBrothersInc. за 1993 г. заработал чистый доход 28 млн долл. Даже по стандартам Уолл-стрита эти цифры ошеломляют.

Невозможно представить себе мир без валютного рынка. Даже самые незначительные сделки, выходящие за национальные границы, хотя бы по некоторым своим позициям непременно требуют валютного обмена. В любом случае, импортируются или экспортируются сырье, рабочая сила, промышленные товары или услуги, валютный обмен - составная часть операций.

Но не только корпорации предъявляют высокий спрос на валютные операции. Валютная торговля является основным источником дохода большинства финансовых институтов. Исходя из соображений прибыльности операций коммерческие банки все большее внимание переключают с операций кредитования на валютную торговлю. Они, как, впрочем, и инвестиционные банки, организуют у себя торговые комнаты, напоминающие центры управления полетами NASA.

В числе тех, кто пришел на валютный рынок в последнюю очередь и к началу 1990-х годов занял его значительную долю - хеджевые фонды. Будучи весьма агрессивными, они в состоянии сосредоточивать миллиарды долларов в одной единственной позиции, опираясь не только на свою способность верно "читать" рынок, но и на способность "делать" его благодаря исключительно большим торговым объемам. Из-за размеров своих позиций ведущие хеджевые фонды могут вызвать значительный обвал рынка, подобный тому, что произошел в октябре 1998г., когда доллар за один день потерял в стоимости 11,8 иен.

Несмотря на свои значительные торговые объемы и свою фундаментальную роль, валютный рынок редко находится в центре внимания. Поскольку лишь очень небольшая доля валютных операций проводится на регулярных биржах, валютные рынки обычно менее заметны и в меньшей степени находят отражение в средствах массовой информации, чем фондовые или фьючерсные рынки.

Целью настоящей курсовой работы является исследование современной международной валютной системы, ее эволюции, структуры и происходящих в валютной системе процессов.

Исследование предполагает постановку и решение следующих задач курсовой работы:

1. Раскрыть значение валюты в международных экономических отношениях и дать представление об особенностях и этапах развития мировой валютно-финансовой системы, а также о ведущей организации современной международной валютно-финансовой системы (МВФС) - Международном валютном фонде.

2. Показать значение валютного курса для оценки положения стран в МВФС, раскрыв причины, его колебаний в зависимости от политики правительства и конъюнктуры мирового рынка.

3. Дать понятие международного валютного рынка и рассмотреть основные международные валютные операции.

4. Проанализировать роль интеграции валютной системы в современных интеграционно-экономических процессах.

Работа состоит из двух частей:

- теоретической, где дается определение, назначение валютного рынка, его структура, участники и функции;

- практической, где иллюстрируется деятельность международных финансовых центров на валютном рынке в настоящее время

Глава 1. Понятие и основные характеристики мирового валютного рынка

1.1 Понятие мирового валютного рынка

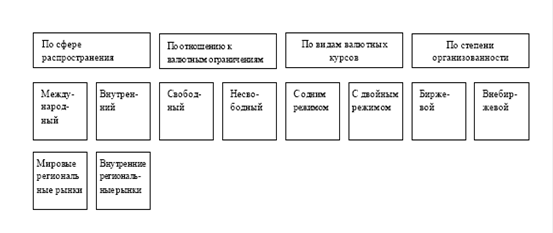

Мировой валютный рынок - это совокупность отношений, возникающих между фирмами, домохозяйствами, коммерческими банками и другими финансовыми учреждениями по поводу международных сделок с валютами разных стран, образует мировой валютный рынок (виды валютных рынком указаны на рис.1). Важнейшими экономическими агентами этого рынка являются коммерческие банки, государственные финансовые учреждения, многонациональные корпорации, небанковские финансовые учреждения. По объему операций мировой финансовый рынок является крупнейшим среди всех прочих рынков. Современные средства связи и телекоммуникаций связывают мировые финансовые центры в единое целое. Развитие мирового валютного рынка характеризуется усилением интернационализации связей, расширением спектра предоставляемых услуг, непрерывностью осуществления операций, растущими масштабами спекулятивных сделок и арбитражных операций. Равновесие мирового валютного рынка обеспечивается в том случае, если депозиты, выраженные в различных валютах, обеспечивают получение равного сопоставимого дохода. Это условие получило название паритета процентных ставок. Валютные курсы изменяются таким образом, чтобы сохранялся паритет процентных ставок. На изменение валютного курса оказывает влияние также характер ожиданий его будущего значения.

Рис.1.1 Виды валютных рынков

Понятие "валюта" (ит. valuta - "цена, стоимость") многозначно и включает, с одной стороны, установленные законом денежные средства данной страны (национальная валюта), с другой - резервные мировые деньги в виде одной или нескольких валют ведущих держав и, наконец, в последние тридцать лет - международные валютные единицы, которые используются в многосторонних расчетах членов Международного валютного фонда и Европейской валютной системы.

Виды валютных курсов

Валютные отношения поддерживаются на национальном и международном уровнях. При этом связующим звеном между ними являются валютный курс и паритет.

Паритет - это соотношение между национальными валютами на базе официально установленного золотого содержания, которое хотя и формально (после демонетизации золота в 70-х гг.), но сохраняет свое значение в валютной сфере.

Валютный курс - это соотношение между национальными валютами или, говоря другими словами, цена валюты данной страны, выраженная в иностранных денежных единицах. Таким образом, сам по себе, абстрактно, валютный курс существовать не может, будучи относительной величиной, например: курс рубля к доллару, курс марки к фунту стерлингов и т. п.

Номинальный курс

S= S единиц от иностранной валюты / S единиц от национальной валюты

валютный нефть хеджирование спекуляция

Реальный валютный курс – стоимость репрезентативной потребительской корзины, состоящей из иностранных товаров и услуг, исчисленная с точки зрения стоимости отечественных товаров и услуг

S реал = (S * Pf) / P

И еще должны исключить инфляцию

Реальный валютный курс – это номинальный курс, рассчитанный с учетом изменений уровня цен в двух странах. Он показывает соотношение стоимости потребительской корзины за рубежом и на отечественном рынке. Реальный курс может превышать номинальный курс, если темпы инфляции в стране выше, чем за рубежом.

Спот-курс – курс, по которому обмениваются валюты в течение не более двух дней с момента заключения сделки

Форвардный курс – на определенную дату в будущем

1.2 Основные участники рынка

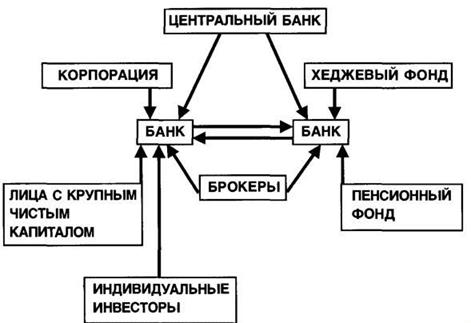

Основными участниками валютного рынка являются коммерческие банки, инвестиционные банки, центральные банки, торговые организации, хеджевые фонды, корпорации, лица с крупным чистым капиталом и индивидуальные инвесторы (см. рис.2)

Рис. 1.2 Основные участники рынка

Коммерческие и инвестиционные банки

Естественно, что коммерческие и инвестиционные банки должны быть участниками валютного рынка, так как все прочие участники должны иметь дело с банками, если они желают торговать валютой. Торговля валютой для банков вначале была занятием, побочным к их основной коммерческой деятельности -привлечению депозитов и предоставлению кредитов. Когда валютам разрешили свободно изменяться, а предоставление ссуд превратилось из исключительного мероприятия в рутинное занятие, банки начали присматриваться к другим источникам получения прибыли.

Валютный рынок в этом смысле является идеальным для банков. Он приносит прибыль, наличный рынок характеризуется ограниченным кредитным риском, форвардный рынок - меньшим кредитным риском, чем предоставление ссуд, и, наконец, поскольку интерес в мире сконцентрирован на небольшой группе валют, ликвидность рынков превосходна.

Коммерческие и инвестиционные банки участвуют на валютный рынокном рынке от своего имени и от имени своих клиентов.

Центральные банки

Центральные банки представляют собой другой тип участников. Хотя в большинстве случаев они самые крупные банки, они присутствуют на рынке не ради того, чтобы зарабатывать деньги. Эти банки являются бесприбыльными организациями. Крупные центральные банки не занимаются спекуляцией. Их основная цель в отношении валютный рынока - обеспечение адекватных торговых условий. Они могут также осуществлять вмешательство на рынке для устранения экономических и финансовых диспропорций, а также из коммерческих соображений.

Хотя получение прибыли для них не самоцель, центральные банки стремятся быть прибыльными, поскольку их торговые операции обычно носят долгосрочный характер. Например, после Соглашения Плаза в сентябре 1985 г. все крупные центральные банки продавали доллары США против иены, когда обменный курс был около 245 йен за доллар, и они же выкупали их обратно, начиная с курса в 121 иену за доллар в январе 1988 г. до курса в 80 иен за доллар в апреле 1995 г.

Валютные кризисы в сентябре 1992 г. и июле 1993 г. оказали серьезное негативное воздействие на прибыльность европейских центральных банков.

Хеджевые фонды

Хеджевые фонды относительно недавно обратились к валютной торговле. К ним относятся товарищества, образованные лицами с крупным чистым капиталом, инвестирующие суммы по меньшей мере в 1 млн долл. Используя эти деньги в качестве обеспечения, такие фонды заимствуют в несколько раз большую сумму для начальной инвестиции. Фонды исследуют потенциальные инвестиции на рынках по всему свету и вкладывают свой капитал в один или несколько инструментов. Они привносят на рынок значительные объемы валюты и гибкость. С увеличением инвестиционных возможностей по всему миру на валютные рынки приходит больше фондов.

Воздействие на рынки крупных фондов, таких, как фонд Джорджа Сороса "Квантум" (Quantum), является для регулятивных органов предметом изучения. Фонд Сороса получил прибыль, превышающую 1 млрд долл., в сентябре 1992 г. на операциях против Британского фунта и потерял 600 млн долл. по длинной позиции доллар/иена в феврале 1994 г.

Исторические книги будут описывать панику, охватившую рынки в октябре 1998 г., когда лидирующий хеджевый фонд был вытеснен из своих позиций и при этом курс доллар/иена упал на 11,8 иен.

Корпорации

Ранее корпорации к валютному рынку, как правило, относились амбивалентно. Считалось, что им трудно управлять, и он непредсказуем. Глобализация деловой активности и усиление конкуренции вынудили их более обстоятельно приглядеться к валютному рынку. Сегодня корпорации становятся все более искусными в управлении рисками. Кажется, что дни, когда решения по хеджированию принимались по принципу "все или ничего", уже прошли. Некоторые корпорации выходят за рамки своих коммерческих потребностей и используют спекулятивные позиции, когда возникают для этого возможности.

Лица с крупным чистым капиталом

Лица с крупным чистым капиталом получают доступ на валютные рынки либо через инвестиционные банки, либо через банковские отделы по предоставлению частных услуг. Такие частные банковские услуги обычно предоставляются европейским, азиатским и южноамериканским инвесторам. Интерес североамериканских частных инвесторов к валютный рыноку пока еще невелик.

1.3 Функции и операции валютного рынка

Валютные рынки одно из важных звеньев хозяйства чутко реагируют на изменения в экономике и политике, оказывая на них обратное влияние. Интернационализация хозяйственной жизни способствует развитие валютных рынков.

Валютный рынок – это сфера экономических отношений, возникающих при осуществлении операций по купле-продаже иностранной валюты, а также операций по движению капитала иностранных инвесторов.

С организационной точки зрения валютные рынки это совокупность банков, брокерских фирм, корпораций, особенно ТНК. Банки совершают 85-95% валютных сделок между собой на межбанковском рынке, а также с торгово-промышленной клиентурой. В соответствии с национальным банковским или валютным законодательством или валютным законодательством права банков осуществлять международные операции и валютные сделки при кризисах ограничиваются или требуется специальное разрешение (лицензия).

Валютный рынок выполняет определенные функции, в которых оказывается его назначения и экономическая роль. Основными его функциями являются:

· Обеспечение условий и механизмов для реализации валютной политики государства;

· Создание субъектам валютных отношений предпосылок для своевременного осуществления международных платежей за текущими и капитальными расчетами и содействия благодаря этому развитию внешней торговли;

· Обеспечение прибыли участникам валютных отношений;

· Формирование спроса и предложения валюты и регулирование валютного курса;

· Страхование валютных рисков;

· Диверсификация валютных резервов.

Названные функции реализуются через выполнение субъектами рынка широкого круга валютных операций. Под валютными операциями обычно понимают любые платежи, связанные с перемещением валютных ценностей между субъектами валютного рынка.

Эти операции классифицируются по нескольким критериям:

1. По сроку осуществления платежа по купле-продаже валюты:

· Кассовые или сделки с немедленной поставкой;

· Срочные.

2. По механизму осуществления операций:

· Операции спот;

· Форвардные сделки;

· Фьючерсные сделки;

· Опционные сделки.

3. По целевому назначению:

· Операции с целью получения валюты для осуществления платежей по международным расчетам;

· Операции с целью страхования от валютных рисков (операции хеджирования);

· Операции с целью получения прибыли или спекулятивные операции.

4. По форме осуществления:

· Безналичные;

· Наличные.

5. По масштабам операций:

· Оптовые (осуществляются между банками);

· Розничные (осуществляются между банками и их клиентами.

Глава 2. Современное состояние валютного рынка

2.1 Валютные операции, совершаемые на валютном рынке

Операции спот

Конверсионные операции делятся на наличные и срочные в зависимости от сроков расчетов. Наличные конверсионные операции делятся на:

• сделка TОD – конверсионная операция с датой валютирования в день сделки;

• сделка TОM - конверсионная операция с датой валютирования на следующий за днем заключения сделки рабочий банковский день;

• сделка SPОT - конверсионная операция с датой валютирования на второй за днем заключения сделки рабочий банковский день.

Спот-рынок – это рынок поставки валюты. Поставляться она должна немедленно. Основные участники этого рынка коммерческие банки, которые ведут операции на спот-рынке со следующими партнерами:

• напрямую с другими коммерческими банками на межбанковском рынке;

• с банками и клиентами через брокеров;

• напрямую с фирмами-клиентами;

Операции своп

Своп – это банковская сделка, которая состоит из двух противоположных конверсионных операций, заключаемых в один и тот же день на определенную сумму. При этом одна из указанных сделок является срочной, а вторая является сделкой с немедленной поставкой.

Своп означает обмен одной валюты на другую на некоторый период времени. Представляет собой комбинацию кассовой операции - спот и срочной - форвард. Обе сделки заключаются с одним и тем же партеров в одно и тоже время .

Свопы бывают процентные и валютные. 70% свопов имеют срок до одной недели. Валютный своп - это комбинация сделок спот и форвард.

Своп используется как средство исключения риска процентных ставок, а также как средство исключения риска колебания валютных курсов. Преимущество операций своп заключается в том, что они почти полностью устраняют валютный риск. Если валюты, были проданы и куплены в разные даты, то они фактически образуют обратный своп. Именно поэтому, непокрытая позиция легко может быть уменьшена или покрыта полностью, если она возникает только из-за разницы расчетных дат.

Операции "своп" используются в следующих целях:

· для совершения коммерческих сделок (продажа валюты при условии немедленной поставки и покупки на определенный срок);

· для приобретения необходимой валюты без валютного риска (в основе покрытие контрсделкой) для обеспечения международных расчётов, диверсификации валютных активов;

· для взаимного межбанковского кредитования в двух валютах.

Документация операций "своп" стандартизирована и включает условия их прекращения при неплатежах, технику обмена обязательствами, а также обычные пункты кредитного соглашения. В форме сделки "своп" банки осуществляют обмен валютами, кредитами, депозитами, ценными бумагами или другими ценностями. Операции "своп" проводятся еще и с золотом.

Форвардные валютные контракты

Форвардные операции (fоrward оperatiоn или сокращенно – fwd) – это сделки по обмену валют по заранее согласованному курсу, которые заключаются сегодня, но дата валютирования отложена на определенный срок в будущем. При этом валюта, сумма, обменный курс и дата платежа фиксируются в момент заключения сделки. Срок форвардных сделок колеблется от 3 дней до 5 лет, однако наиболее распространенными являются даты в 1, 3, 6 и 12 месяцев со дня заключения сделки.

Форвардный контракт является банковским контрактом, поэтому он не стандартизирован и может быть подобран под конкретную операцию. Рынок форвардных сделок срочностью до 6 месяцев в основных валютах достаточно стабилен, на срок более 6 месяцев – неустойчив, при этом отдельные операции могут вызывать сильные колебания обменных курсов.

Форвардный курс обычно отличается от спот-курса и определяется дифференциалом процентных ставок по двум валютам. Форвардный курс не является предсказанием будущего спот-курса. Если исполнение форвардного контракта происходит до 1 месяца, то он считается заключенным на короткие даты.

Существуют также Финансовые фьючерсные контракты. Это фьючерсные контракты по сделкам с валютой, процентными ставками, краткосрочным и долгосрочным казначейским обязательствам и депозитам. Они заключаются на поставку определенных активов по цене продажи на определенную будущую дату.

Опционные сделки

Сделки с опционами принципиально отличаются от форвардных и фьючерсных операций.

В совершении опционной сделки принимают участие две стороны: продавец опциона (надписатель опциона) и его покупатель (держатель опциона). У держателя опциона (покупателя) есть право, а не обязательство реализовать сделку.

В отличие от форварда опционный контракт не является обязательным для исполнения, его держатель может выбрать один из трех вариантов действий:

· исполнить опционный контракт;

· оставить контракт без исполнения;

· продать его другому лицу до истечения срока опциона.

Надписатель опциона принимает на себя обязательство купить или продать актив, лежащий в основе опционной сделки, по заранее определенной

9-09-2015, 02:36