До того ж, варто зауважити, що наприкінці року долар почав падати разом із стрімким ростом цін на нафту. Пояснення цьому можна дати тим, що для забезпечення внутрішніх потреб США у нафті, Сполученим Штатам було вигідніше знизити долар у ціні, щоб розплатитися по ціні 128 доларів за барель. Закриття 13 жовтня 2009 сесії на торгах у Нью-Йорку ознаменувалося падінням долара до позначки серпня 2008 року. Курс американської валюти ослабів до 1, 4887 долара за євро. Протягом дня на біржі була зафіксована відмітка 1,4890 доларів за євро. Також 14 жовтня курс євро зменшився на 0,6% по відношенню до ієни через зниження японських фондових індексів і цін виробників, що збільшили попит на валюту Японії через її відносну безпеку [11]. За день до цього, 13 жовтня, євро і долар зросли по відношенню до ієни за рахунок відновлення глобальної економіки від рецесії. Відновлення з рецесії автоматично означає зниження попиту на низькодохідні малоризиковий операції. (На біржах відображаються коливання курсів валют, що залежать від ступеня довіри і недовіри.)

Щодо аналізу динаміки євро у 2009 році, то майже на протязі всього року євро щодо долару дешевшав і лише після вересня почав рости у ціні. Позиція європейських владних структур щодо виходу з кризи в частині витрачених фінансів, досить ясно прозвучала на зустрічі міністрів фінансів G20, що підкосили безтурботне сходження європейської валюти. Грошей витрачено достатньо, а, значить, на швидкі чергові вливання розраховувати економіці не доводиться, що у свою чергу знову викликало побоювання інвесторів з приводу долі євро [13].

Консервативна політика фінансової влади Європи, що проводиться не тільки регулятором, але і правлячими урядовими структурами знову зробила негативний вплив на позиції єдиної валюти регіону. Більшість представників єврозони прийшли до єдиної думки про те, що грошей, витрачених на боротьбу з кризою цілком достатньо, а подальше збільшення фінансування економічних структур, що терплять фіаско, лише додасть проблем основним фінансовим документом країни - бюджетам. Природно, роздувати бюджет жодна з країн не має наміру. Агресивна політика США в даному напрямку абсолютно не співвідноситися з обережністю європейського регіону. Хто опиниться правий в кінцевому результаті, і хто швидше вибереться з кризової ями, з найбільшою часткою ймовірності, можна було спостерігати восени. (Саме на осінь зорієнтував економічне співтовариство глава ФРС Бен Бернанке.) А тоді, відкрито заявлене небажання вливати в економіку ресурси відправило євро в легкий нокдаун.

Вперше за 5 останніх сесій європейська валюта перейшла в червону зону. Причому не тільки по відношенню до долара, але і до ще 9 з 16 найбільш активно торгованих валют світу.

«Очікування подальшого пом'якшення кредитно-грошової політики і небажання збільшити держвитрати негативно позначаться на курсі євро, - відзначив валютний аналітик і економіст Credit Suisse Group у Токіо Сатору Огасавара. - Подібні політичні рішення означають зниження для євро» [28].

Втрата євро своїх позицій підживлювалася і очікуваним черговим засіданням європейського регулятора. Ринок знову чекає від ЄЦБ зниження ставки, яка на даний момент складає 1,5 %. Очікування, відзначимо, досить сумнівні (оскільки не варто сподіватися на несподівану агресію в одній із найбільш консервативних організацій). Проте зростання євро вони навряд чи посприяють.

Просліджується цікава тенденція у динаміці євро. Якщо навесні курс долара виріс до $ 1,25 за євро, то протягом вересня відзначена протилежна динаміка: євро зміцнився до долара до $ 1,42 за євро. Чому ж валюта єврозони набирає силу?

Фундаментально нічого не змінилося: інвестори як і раніше згортають carry-trade, ліквідність все так само не поступає на кредитні ринки, проте євро в останні два тижні почав зміцнюватися. Все дуже просто. Надлишок ліквідності по долару, сформований вливаннями ФРС США, і дефіцит по інших валют природним чином приводять до продажів доларів. На даний момент доларова ліквідність найбільш активно переходить в євро, оскільки євро посідає друге місце після долара з використання центральними банками як резервної валюти, що визначає достатню довіру до нього як до об'єкта інвестицій. Крім того, сильна інтеграція європейської та американської банківських систем породила дірки ліквідності на балансах європейських банків, які потрібно закривати [20].

Втім, на думку експертів, попит на євро найближчим часом може зійти нанівець. Закриття дірок ліквідності, номіновані в євро, за рахунок конвертації доларів має цілком природні межі, що визначаються нормативами Basel II. Справа в тому, що фінансування активів за рахунок зобов'язань, номінованих в іншій валюті, утворює відкриту валютну позицію, величина якої обмежена рівнем капіталу. Тому при закритті всіх дір у європейській банківській системі явно не обійтися без вливань Європейського центрального банку. На сьогоднішній день ЄЦБ повідомляв про додаткові планах "закачування" у фінансову систему (мова йде про програму викупу забезпечених облігацій на 60 млрд євро), І, швидше за все, цією сумою стабілізаційні заходи ЄЦБ не вичерпаються. Цілком виправдано очікувати, що зі вступом ліквідності в євро тиск на долари значно знизиться, а додаткову підтримку долару буде надавати триваюче згортання carry trade.

Мабуть, ФРС США, будучи, по суті, світовим центром емісії грошової бази, буде діяти більш інтенсивно, ніж ЄЦБ, що грає на руку євро. Проте в середньостроковій перспективі такі фактори, як "жорстка посадка" економіки єврозони, зниження ставки ЄЦБ і зростаючі дефляційні ризики будуть надавати підтримку долару. Як це зазвичай буває, здуте одного міхура неминуче веде до появи іншого. Отримавши вливання з боку центральних банків, фінансові інститути не поспішають направляти ліквідність на кредитний ринок, очікуючи списань "токсичних" активів, а також відтоку клієнтських коштів.

А поки отримана ліквідність акумулюється в високоліквідних активах, тобто казначейських облігаціях США. Таким чином, пузир на кредитному ринку трансформується в пузир на ринку КВ [4]. Зростанню цін КВ сприяють дефляційні ризики, які збережуться в середньостроковій перспективі на тлі рецесії в розвинених країнах. Однак при перших ознаках наростання інфляційних ризиків ситуація може різко змінитися. Інвестори почнуть направляти свої ліквідні активи, розпродаючи КВ, на кредитні ринки, оскільки зростання інфляції означає початок відновлення, що збільшує схильність інвесторів до ризику.

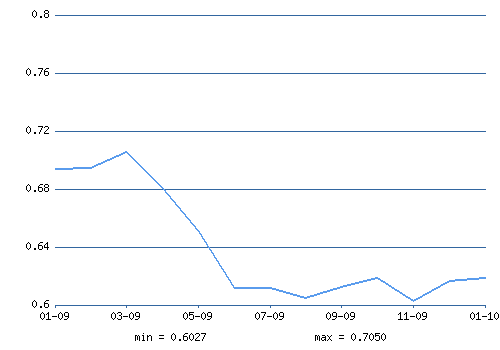

Тепер розглянемо динаміку англійського фунта стерлінгів за останній рік (рис.2.2). На початку року простежується стабільність курсу, а у березні фунт вже впав . За словами експертів, британський фунт падає на тлі похмурих перспектив банківської системи Великобританії, незважаючи на те, що напередодні уряд країни оголосив, що надасть комерційним банкам країни допомогу в розмірі 300 млрд. фунтів стерлінгів. Новий етап допомоги банкам з боку держави спрямований на відновлення системи кредитування банками бізнесу та позбавлення кредитно-фінансових установ від так званих 'токсичних активів' - незабезпечених цінних паперів і кредитів, у тому числі іпотечних.

Рис. 2.2 Динаміка англійського фунта стерлінгів по відношенню до долара США січень 2009-січень 2010

Проте вже на початку другого кварталу, фунт поступово стабілізувався. Як висновок – за останні місяці 2009 року ставка фунту зросла на 12%. Яких-небудь фундаментальних переваг у британської економіки та її валюти проти американського конкурента немає. Навпаки, незважаючи на порівнянні розміри бюджетних дефіцитів (у відсотках від ВВП), економіці Туманного Альбіону за підсумками III кварталу 2009 року так і не вдалося продемонструвати квартальне зростання, на відміну від США. У липні-вересні ВВП Сполученого Королівства впав на 0,3%, за рік на 5,1%. Тобто стимулюючі заходи, що вживаються урядом Великобританії, поки менш ефективні, ніж у США (хоча і Америка не може похвалитися високою «ефективністю» бюджетних витрат).

Немає істотних відмінностей у двох держав і в грошово-кредитній політиці. Ключова ставка в Сполученому Королівстві в даний момент знаходиться на рівні 0,5%. При цьому, згідно зі звітом британського Центру економічних і ділових досліджень, Банк Англії не стане підвищувати поточне значення ставки аж до 2011 року. І навіть до 2014 р. вартість рефінансування у ЦБ, на думку експертів Центру, не перевищить 2,0% [20].

Подібні перспективи не лякають валютних спекулянтів, яких цікавить виключно ситуація з розряду «тут і зараз», і наразі дохідність фунта все-таки вище, ніж у долара (наприклад, ставки по 3-місячному USD Libor в 2,5 рази нижче, ніж по позиками в британській валюті), зростаючий тренд по парі збережеться.

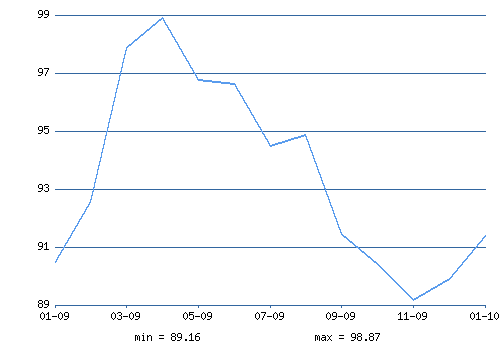

Рис. 2.3 Динаміка японської ієни по відношенню до долара США січень 2009-січень 2010

Японська ієна входить до числа базових валют, а курс ієни по відношенню до основних світових валют є однією з базових величин. Японська ієна часто грає роль валюти-притулки, тому курс ієни є своєрідним індикатором поведінки великих гравців на ринку капіталу.

У 2008 році курс ієни значно зріс по відношенню до світових валют (рис 2.4). Причиною цьому з'явився міжнародна фінансова криза. У результаті фінансового колапсу багатьом банкам терміново знадобилися гроші, вони виводили їх з акцій і згортали свої операції керрі-трейд. Логічно, що вони продавали національні валюти інших країн і купували ієну. Багато йшли в резервні валюти. Ми бачимо як виріс долар США, але ми бачимо, що ще більше виросла японська ієна(рис. 2.3). І якби не численні валютні інтервенції центробанку Японії проти власної національної валюти, то курс ієни міг би зміцнитися ще більше.

Рис. 2.4 Курс USD/JPY в періоді 2007-2010 рр

Рис. 2.4 Курс USD/JPY в періоді 2007-2010 рр

За станом на середину 2009 року практично всі можливі операції керрі-трейд згорнуті або припинені [15]. Легко припустити, що як тільки стане зрозуміло, що дно світової фінансової кризи пройдене і починається новий виток економічного розвитку, очолить який до речі кажучи технологічний сектор, знову почнуть відкриватися операції керрі-трейд. До того часу центробанки більшості країн почнуть знову закручувати гайки, підвищуючи відсоткові ставки для боротьби з інфляцією. Зростання інфляції - це неодмінно атрибут завершення всіх кризових періодів. Вона викликається простим підвищенням купівельної спроможності і зростанням грошової маси. У Японії ж історично з 70-х років ХХ століття панує дефляція, що і призводить до такої низької процентної ставки. Підвівши підсумок можна сказати, що завершення кризи сприяло падінню курсу японської ієни. Японський уряд не перешкоджав цьому, оскільки так ситуація для експортної економіки Японії стане більш ніж сприятливою.

Проте за даними графіка (рис 2.3, рис. 2.4) очевидно, що в період травень-листопад 2009 року ієна стабільно йшла вгору. Причиною цього рекордного падіння долару проти ієни називають масові застереження щодо нестабільності економіки США. Зростанню ієни проти долара також сприяли спекуляції щодо подальшого погіршення ситуації на ринку нерухомості та ринку праці США. Тобто, можна сказати, що не ієна зросла, а потерпів крах долар у цій парі.

Проте Міністерство фінансів Японії ще раз підкреслило, що уряд не зацікавлений в таких коливаннях валюти, і що можливими будуть проведення валютних інтервенцій, що у листопаді 2009 вже знизило курс ієни и дещо стабілізувало її. За даними на початок 2010 року ієна все ще продовжувала падати в ціні щодо основних світових валют [19].

2.2 Аналіз проведення валютних операцій

Ринок валютних операцій поділяється на: ринок спот (spot)oneрацій і ринок строкових операцій.

На валютному ринку строкових операцій розрізняють:

а) ринок форвардних угод (forward);

б) ринок угод «своп» (swap);

в) ринок ф'ючерсних контрактів (futures);

г) ринок опціонів (options).

Отже, фінансовими інструментами строкового валютного ринку є форвардні, свопівські, ф'ючерсні та опціонні угоди. Оскільки строковий валютний ринок є похідним від валютного ринку «спот», зазначені фінансові інструменти називають ще похідними інструментами, або деривативами (derivatives) [21].

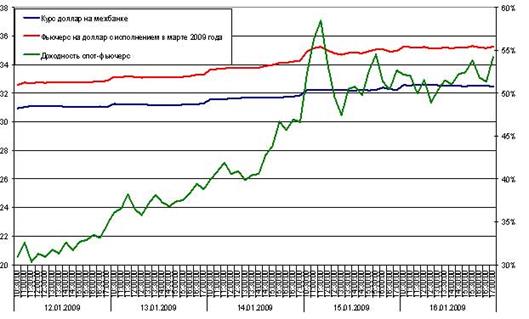

За даними Bank of International Settlements (BIS), на початок 2009 року щоденний обсяг операцій «спот» становив більш як $700 млрд збільшившись за останні 10 років на 70 %; форвардні операції та операції «своп» складали $900 млрд, збільшившись у зазначений період у 3,75 рази (рис.2.5). Для порівняння: обсяг торгівлі біржовими ф'ючерсами в середньому за день складає $12 млрд. Слід зазначити, що на біржі стандартного розміру угодою є сума приблизно в $100 тис, а не $5 млн як на ринку «спот» угод. «Дрібні» інвестори віддають перевагу ф'ючерсам та опціонам, а великі — ринку Forex [21].

Рис. 2.5 Динаміка ф’ючерсних операцій та операцій «спот» на долар у 2009 році

На світовому ринку торгівля валютою в основному зосереджена на міжбанківському валютному ринку (Forex); торгівля строковими угодами здійснюється на біржі (Chicago Mercantile Exchange, CME) та у позабіржовий час на позабіржовому електронному ринку (GLOBEX). Торгівля ф'ючерсними угодами на індекс долара США (Dollar Index), яка використовується для хеджування різноманітних портфельних інвестицій, здійснюється у Нью-Йорку на NYBOT (New York Board of Trade). Forex є цілодобовим міжбанківським валютним ринком, який не припиняє свою роботу навіть у вихідні дні та різдвяні свята, незважаючи на те, що у робочі дні ліквідність та активність ринку набагато вищі. У сучасному вигляді цей ринок існує з липня 1973 року, коли управляючі центральних банків «Групи десяти» домовилися перейти на режим плаваючих обмінних валютних курсів. Виділяють три основні географічні регіони цього ринку: Азія з центром у Японії; Європа з центрами у Лондоні та Франкфурті-на-Майні; Америка з центром у США [6, c. 190-198].

Одночасно зі сходом Сонця починаються перші валютні торги в Австрії та Новій Зеландії. Але справжньої активності ринок набуває з відкриттям ринків Японії — близько 2 години ночі (тут і далі — київський час) з невеликим затишшям приблизно о 5—6 годині ранку (обідня перерва). У цей час в основному торгують австралійським доларом, доларом США, євро, японською ієною та іншими валютами країн Азії. Перші європейські валютні дилери починають працювати о 8 годині ранку зі сплеском активності о 9 годині. У цей час починається одночасна перехресна торгівля європейського та азіатського фінансових ринків, ведеться активна торгівля крос-курсами за участю японської єни, з одного боку, та євро і фунта стерлінгів — з іншого. Робочий час з 9 до 12 години є чи не найпліднішим для торгівлі на Forex. З 12 години, із закриттям ринків Азії, спостерігається поступове скорочення обсягів торгівлі та сповільнення рухомості ринку. Низька активність ринку триває до 15 години, коли починають роботу перші американські валютні дилери.

Серйозний вплив на європейську торгову сесію фінансових ринків США розпочинається з 15 год. 30 хв. Початківцям на ринку Forex не рекомендують здійснювати угоди у цей час, оскільки перехресний ринок Європа—Америка є одним із найнепередбачуваніших і найдинамічніших. Європейська складова валютного ринку закривається о 20 годині (поняття «закривається» щодо ринку Forex розуміється не буквально, а тільки як пониження активності до мінімуму). Далі діяльність ринку продовжує поступово затухати з практично повним завмиранням приблизно о 1 годині ночі, коли на сцені знову з'являються країни Тихоокеанського регіону. За даними Bank of International Sattlements (BIS), обсяг торгів міжбанківського валютного ринку в середньому за день складав у квітні 2008 р. 3 трлн дол. США, збільшившись за останні 10 років у 2,5 рази. Приблизно 50 % усього обсягу торгівлі припадає на час активної роботи європейських фінансових ринків. Азіатські та американські ринки забезпечують приблизно по 25 % обсягів торгівлі.

Характерними рисами міжнародного ринку обміну валют є:

— ліквідність. Величезні обсяги грошових коштів, що обертаються на ринку, та велика кількість його учасників обумовлюють можливість у будь-який момент купити або продати практично необмежену кількість валюти; спред між ціною купівлі та продажу становить 0,001—0,05 %;

— доступність. Ринок працює 24 години на добу шість днів на тиждень;

— прозорість. Більшість учасників ринку дізнаються про події одночасно, що ставить всіх їх у рівні умови. Основні економічні показники регулярно публікуються, їх можна спрогнозувати;

— прогнозованість. Методи наукового та технічного аналізу дають змогу оцінити можливий розвиток подій;

— термін виконання угоди. З моменту прийняття рішення щодо купівлі-продажу відповідної валюти до його реалізації проходить 20—60 секунд.

У межах окремих країн існують національні валютні ринки, які можуть бути поділені на вільні — в країнах, де відсутні обмеження щодо поточних операцій з валютою, та обмежені (не вільні) — в країнах, де такі обмеження існують. Тут валютні операції здійснюються лише на офіційному валютному ринку, уповноваженими установами і

9-09-2015, 01:23