Нетарифні (технічні) бар’єри — це інструменти зовнішньоторговельної політики, за допомогою яких імпорт до країни певних виробів утруднюється. До цих інструментів належать надмірні стандарти щодо якості товару, санітарні обмеження, квотування, норми безпеки, бюрократична тяганина під час митних процедур, вимоги ліцензування тощо. Наприклад, у деяких країнах вітчизняні імпортери іноземних товарів зобов'язані мати ліцензії. О6меженням видання таких ліцензій можна ефективно перешкоджати імпортові тощо.

Серед нетарифних інструментів зовнішньоторговельної політики найважливіше значення мають квоти на імпорт та квоти на експорт. Імпортна квота – обмеження кількості або сумарної вартості конкретних імпортних товарів. Квотування зовнішньої торгівлі здійснюється через її ліцензування, коли уряд видає ліцензії на імпорт обмеженого обсягу продукції та водночас забороняє неліцензовану торгівлю. Якщо квоту вичерпано, припиняється імпорт товарів, яким споживачі могли б віддати перевагу над вітчизняними. У стримуванні зовнішньої торгівлі квоти на імпорт ефективніші, ніж мито. Деякі продукти можуть імпортуватися у великих кількостях, незважаючи на високе мито. Низька квота на імпорт повністю забороняє імпорт понад квоту.

Експортна квота, використовується як інструмент регулювання попиту та пропозиції на внутрішньому ринку, а також для обмеження експорту стратегічних товарів.

Торгівельне ембарго – заборона урядом ввезення до певної країни або вивезення із певної країни товарів, надзвичайна форма обмеження урядом зовнішньоторговельного обороту запровадження. Ембарго вводиться здебільшого з політичних мотивів — здійснити тиск на країну для досягнення певних політичних цілей, а не для стабілізації національної економіки. Іноді економічні санкції щодо певної держави ухвалюються ООН, тобто вони мають колективний характер.

Більшість економістів уважають, що будь-який метод обмеження зовнішньої торгівлі спричиняє зниження добробуту, але ці методи використовують практично усі країни світу. Сучасне становище на світовому ринку чорних металів знаходиться на порозі нової глобальної торгової війни. Тому для країн з металургійною промисловістю є важливим активізація економічних бар’єрів на шляху дешевого імпорту та посилене субсидіювання галузі для захисту вітчизняного виробника на час нестабільності на світовому ринку. Втрати від покупки більш дорогих товарів окупляться через розвитку відповідних галузей та надання ними робочих місць та заробітних плат.

Аналізуючи сучасний стан світового ринку чорних металів ми можемо відзначити, що він зараз знаходиться в певній депресії. Величезне число незалежних виробників і наявність надлишкових потужностей зараз робить світовий ринок чорних металів практично неконтрольованим. Це призводить до цінових війн, антидемпінгових процесів і циклічних змін розквіту й спаду. Процес пошуку компромісу по світових проблемах сталеливарної галузі давно переріс корпоративні рамки.

Розділ 2. Сучасний стан функціонування світового ринку чорних металів

2.1 Регіональні особливості розміщення чорної металургії

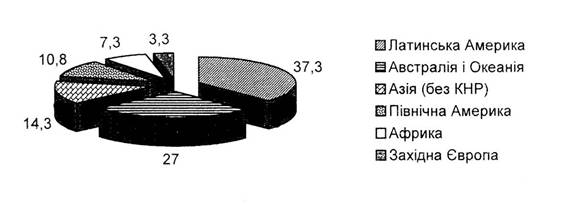

Світові підтверджені запаси залізних руд становлять близько 198,9 млрд. т. Понад 64°/о усіх світових запасів зосереджена в країнах Латинської Америки, Австралії та Океанії (Рис. 2). Залізна руда видобувається в 50 країнах, однак основний обсяг (більше 70%) припадає на невелику кількість країн – Бразилію, Австралію, КНР, Росію й Індію.

Рисунок 2. Регіональний розподіл видобутку залізної руди у світі за 2005 р. Джерело: Мазаракі А.А. «Світовий ринок товарів та послуг»

Хоча Бразилія залишається лідером у видобутку залізорудної сировини, її виробництво в країні не розширюється. Провідний продуцент компанія " CVRD", що поглинула ряд дрібних фірм. Частка другого за величиною продуцента – компанії "Mineracoes Brasileiras Reггnidas" ("МВА") дорівнює 15%.

Свої позиції на ринку продовжує закріплювати Австралія: її частка зростає як у видобутку залізної руди, так i світовому експорті до КНР, але дещо зменшуються поставки до Європи i Японії. В Австралія, другому за величиною продуценті в світі, видобуток залізної руди збільшується.

У СНД (трете місце в світі) видобуток руди на початку ХХІ ст. скорочується: 3 1990-2002 рр. він знизився на 36%. Питома вага Росії перевищує 55%. Російский експорт руди (в основному до країн Східної Європи) зменшується. У залізорудній промисловості РФ діє 6 основних компаній, частка яких у загальному виро6ництві складає 78%. Потужність видобутку залізної руди кожного з підприємств Лебединського, Михайлівського i Стойленского Г3Ків перевищує 10 млн. Т.

У Китаї видобувається низькосортна руда (вміст заліза складає 32-33%), за вмістом заліза вона поступається рудам із Бразилії та Австралії. За 1990-2001 рр. видобуток руди зріс при6лизно на 27%, хоча власні потреби чорної металургії КНР задовольняються лише на 53%, а решту становить імпорт. На сьогодні Китай е великим імпортером руди, i посідає перше місце в світі.

Світовий ринок сталі має дворівневий характер. На більш низькому знаходяться виробники з Китаю і країн СНД, які поставляють комерційну продукцію по відносно низьким цінам і відчувають тиск через обмеженість попиту на внутрішніх ринках. Верхній рівень утворюють США і країни ЄС, де ціни на стальну продукцію можуть на 20-30% перевищувати її вартість у китайських чи українських експортерів. У проміжку поки знаходиться Ближній Схід, однак ціни там достатньо швидко йдуть донизу через розширення об’єму поставок дешевої сталі.

Як вже було зазначено чорна металургія включає ряд виробництв, найважливішими серед яких є видобуток (підземний і відкритий) та збагачення рудної та нерудної сировини, виробництво чорних металів,труб,електросплавів, коксохімічне і вогнетривке виробництво, вторинна обробка чорних металів, виробництво металевих виробів. Все це, звичайно, здійснюється на певних підприємствах. І найпоширенішою формою організації виробництва чорної металургії є комбінати – об’єднання промислових підприємств різних галузей, в якому продукція одного слугує сировиною, або напівфабрикатом для іншого, або кілька спеціалізованих підприємств, що послідовно обробляють сировину, пов’язані технологічним ланцюжком. Всі вони відносяться до числа найбільш крупних промислових підприємств, а за характером внутрішніх технологічних зв’язків сучасні металургійні комбінати відносять до підприємств металургійно-енерго-хімічного профілю.

У чорній металургії, крім підприємств повного циклу, є й такі, що спеціалізуються на виплавлені чавуну й сталі або тільки сталі й прокату. Підприємства, які не мають чавунного виробництва, належать до переробної металургії. Особливе місце займають підприємства, що виробляють феросплави. Окремо виділяється “мала металургія”, яка організована на великих машинобудівних підприємствах і спеціалізується на виплавлені сталі й прокату.

Металургійні підприємства світу мають свої певні принципи розміщення.

1.) Орієнтація на наявність власного коксівного вугілля і довізну сировину.

2.) Розміщення з орієнтацією на сировину і довізне вугілля.

3.) Орієнтація на наявність прісної води і споживача металу і розміщення між сировиною та паливом. Таке розміщення зумовлює кращу територіальну організацію виробництва чорних металів.

4.) Дуже поширеною у розміщенні чорної металургії розвинутих країн світу є орієнтація на морські порти.

Всі вищезазначені чинники та принципи розміщення характерні в основному для підприємств повного циклу. Але металургія повного циклу, переробна металургія і “мала металургія” у розміщенні значно відрізняються між собою. Так, у переробній металургії використовують в основному ресурси металевого брухту. Наприклад, виробництво сталі перевищує виробництво чавуну. Орієнтуючись на джерела вторинної сировини, переробна металургія тяжіє до місць споживання готової продукції. “Мала металургія” орієнтується на винятково великі машинобудівні центри. Специфічні риси розміщення має виробництво феросплавів та електрометалів, які виплавляють як у доменних печах, так і електротермічним способом відповідно на металургійних комбінатах повного циклу або на переробних заводах. Феросплави електротермічним способом виплавляють на спеціалізованих заводах. Дешева енергія і наявність металів є основним фактором розміщення таких заводів. Виробництво електросталей є досить енергомістким і використовує металобрухт, тому воно зорієнтовано на райони з достатньою кількістю дешевої електроенергії і металевого брухту.

Отже, відзначимо, що регіональна концентрація чорної металургії припадає на нові індустріальні країни, країни Східної Європи та СНД через дешеву, але досить кваліфіковану робочу силу, а також, як правило, через достатню насиченість корисними копалинами. Цей відсоток чорної металургії у ВВП і зовнішньоторговельному обороті розвинених поступово скорочується і трансформується у галузі високоякісної металообробки з великим відсотком доданої вартості.

2. 2 Динаміка виробництва та торгівлі на світовому ринку чорних металів

Протягом останніх років ринок чорних металів розвивався досить високими темпами. У 2005 році виробництво сталі у світі збільшилось на 6,5%, темп приросту до попереднього року у 2006 склав 10,3% (Таблиця 1). Останнім часом переважна частка абсолютного приросту світового виробництвачорних металів припадає на Китай (65% за підсумками на кінець 2006 року). Питома вага цієїкраїни у структурі загальносвітового випуску сталі збільшилась до 34,6% за минулий рік, проти 26,4% у 2004 році.

Таблиця1.

Динам і к а світового виробництва сталі протягом 2004 – 200 6 рр.

| Країнарегіон | 2004 | 2005 | 2006 | ||||||

| млн. т | питома вага, % | темп приросту, % |

млн. т | питома вага, % | темп приросту, % |

млн. т | питома вага, % | темп приросту, % |

|

| Китай | 273 ` 930 | 26,40 | 24,80 | 348 ` 252 | 31,50 | 27,10 | 422`07 0 | 34,60 | 21,20 |

| Європейський союз | 193 ` 493 | 18,60 | 5,20 | 186 ` 180 | 16,80 | -3,80 | 198`476 | 16,27 | 6,60 |

| Японія | 112 ` 718 | 10,90 | 2,00 | 112 ` 476 | 10,20 | -0,20 | 116`227 | 9,53 | 3,33 |

| США | 98 ` 522 | 9,50 | 7,90 | 93 ` 610 | 8,50 | -5,00 | 98`539 | 8,08 | 5,27 |

| Росія | 65 ` 583 | 6,30 | 16,20 | 64 ` 450 | 5,80 | -1,70 | 70`755 | 5,80 | 9,78 |

| Південна Корея | 47 ` 523 | 4,60 | 2,60 | 47 ` 704 | 4,30 | 0,40 | 48`418 | 3,97 | 1,50 |

| Індія | 32 ` 626 | 3,10 | 2,70 | 39 ` 098 | 3,50 | 19,80 | 42`874 | 3,51 | 9,66 |

| Україна | 38 ` 738 | 3,70 | 4,90 | 38 ` 658 | 3,50 | -0,20 | 40`797 | 3,34 | 5,53 |

| Інші 30 країн | 175 ` 460 | 16,90 | 3,20 | 175 ` 696 | 15,90 | 0,10 | 181`774 | 14,90 | 3,46 |

| Разом | 1 ` 038 ` 593 | 100,00 | 9,70 | 1 ` 106 ` 124 | 100,00 | 6,50 | 1 ` 219`93 0 | 100 | 10,29 |

Джерело: International Institute of Steel and Iron, www.worldsteel.org

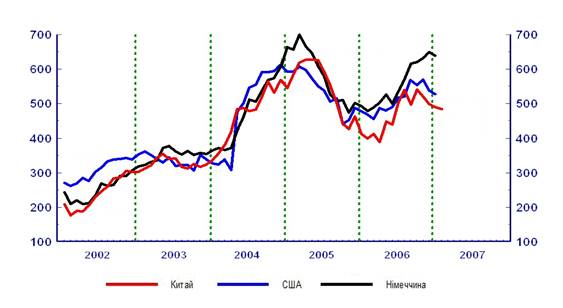

З початку минулого року світові ціни на сталевий прокат мали тенденцію до зростання після обвалу 2005. Але з середини літа китайська чорна металургія знов активізувало своє домінування на світовому ринку, як в вартісному, так і в кількісному значенні. Це призвело до порушення процесу стабілізації ринку і як наслідок до нового зниження цін (Рисунок 3). По прогнозам аналітиків відновлення росту цін на продукцію металургії тепер можна очікувати лише у другій половині поточного року, при дотриманні Китаєм своїх міжнародних зобов’язань щодо обмеження експансії на ринку чорних металів.

Рисунок 3. Динаміка середньомісячних цін на сталевий прокат протягом 2002 – початок 2007 року на ринках деяких країн, дол. США/т

Джерело: Iron and Steel Statistics Bureau, www.issb.co.uk

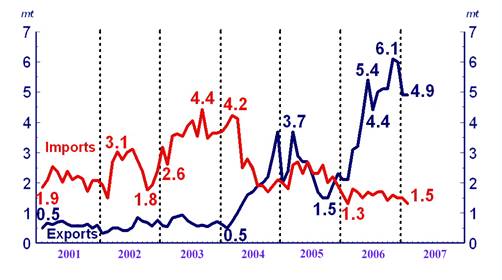

Одним з основних факторів, який впливав на ціноутворення на світовому ринку сталі протягом останніх років, був баланс внутрішнього споживання та виробництва продукції чорної металургії у Китаї. Так, зростання чистого імпорту цієї країни в 2004 році сприяло підвищенню цін на ринку (Рисунок 4). Як видно з наведеної інформації, обсяг китайського експорту сталі у кінці 2004 р . – на початку 2005 р. перевищив обсяг імпорту, що призвело до зниження цін на металургійнупродукцію на світовому ринку.

Рисунок 4. Динаміка китайського експорту/імпорту сталі протягом 2000 –2006 рр., млн. тонн.

Джерело: IronandSteelStatisticsBureau, www.issb.co.uk

З І півріччя 2006 року Китай стає найбільшим світовимекспортером продукції чорної металургії, а за обсягами імпорту його випередили США, Південна Корея та Європейський союз (Таблиця 2).

Таблиця 2. Найбіліші світові експортери та імпортери продукції чорної металургії у 2006 році

| Країна(регіон) | 2005 р., млн. т | 2006 р., млн. т | Темп приросту, % |

| Найбільші світові імпортери сталі | |||

| США | 28,5 | 40,4 | +42 |

| Європейський союз | 26,8 | 39,0 | +46 |

| Південна Корея | 18,4 | 21,9 | +19 |

| Китай | 26,8 | 18,6 | -31 |

| Турція | 9,8 | 11,7 | +19 |

| Найбільші світові експортери сталі | |||

| Китай | 25,7 | 49,2 | +91 |

| Японія | 31,7 | 34,2 | +8 |

| Росія | 30,4 | 31,0 | +2 |

| Європейський союз | 30,9 | 30,3 | -2 |

| Україна | 27,1 | 30,3 | +12 |

Джерело : Iron and Steel Statistics Bureau, www.issb.co.uk

Підвищення цін на продукцію чорної металургії у І півріччі поточного року було пов’язано як зі зростанням попиту на неї, так і з істотним подорожчанням основних видів сировини,зокрема металобрухту та залізної руди (Таблиця 3).

Таблиця 3. Динаміка середньосвітових цін на основні види сировини протягом ІV кв. 2005 – І кв. 2006 рр.

| Показник | Одиниця виміру | 10.2005 | 11.2005 | 12.2005 | 01.2006 | 02.2006 | 03.2006 | 04.2006 | 05.2006 | 06.2006 |

| Енергетичне | дол. США/т | 45,5 | 40,8 | 41 | 46,3 | 51,1 | 53,3 | 56,7 | 56,4 | 56,1 |

| Коксівне | дол. США/т | 83,24 | 83,24 | 83,24 | 90,22 | 90,22 | 90,22 | 94,23 | 94,23 | 94,23 |

| Залізна руда | дол. США/т | 65 | 65 | 65 | 77,35 | 77,35 | 77,35 | 77,35 | 77,35 | 77,35 |

| Природний | дол. США/м3 | 250,6 | 250,6 | 250,6 | 275,8 | 275,8 | 275,8 | 293 | 293 | 293 |

| Металобрухт | дол. США/т | 205-210 | 200-205 | 180-190 | 185-190 | 215-220 | 210-215 | 220-225 | 240-250 | 255-260 |

| Електроенергія | центів/кВт | 5,89 | 5,72 | 5,75 | 5,71 | 5,81 | 5,76 | 5,78 | н/д | н/д |

Джерело : InternationalInstituteofSteelandIron, www.worldsteel.org

Згідно з прогнозами Міжнародного інституту чавуну та сталі (InternationalInstituteofSteelandIron) темп приросту світового споживання кінцевої продукції чорної металургії у2007 році складе 5,9% – до 1 179 млн. тонн, що має позитивно вплинути на розвиток галузі в цілому(Таблиця 4). Ріст фінансових позицій і низький рівень концентрації в галузі призвели до активної глобальної консолідації у сталеливарному секторі за останні декілька років. Лідером процесу консолідації залишається Mittal Steel, яка стала першим світовим виробником сталі, який досяг рівня 100 млн. т за р. Піком M&A активності Mittal стало придбання в 2006 р. другого найбільшого виробника сталі – компанії Arcelor. Після цього придбання Mittal збільшила свій об’єм виробництва, який складає 60 млн. т за рік, на об’єм виробництва Arcelor, який у 2005 р. складав 53 млн. т. Однак у світовому масштабі сталеливарна галузь залишається відносно погано консолідованою: гіганту Mittal належать скромні 10% світового ринку. Частка десяти найбільших виробників у сталеливарній галузі складає менше 28% світових поставок. Цей показник трохи менше, ніж у галузях, які поставляють сировину для сталеливарної промисловості: перші 10 компаній постачальниць залізної руди складають 97%, а у здобування коксівного вугілля – 71%. По оцінкам експертів, к 2010 г. буде існувати від 5 до 10 глобальних сталеливарних компаній з продуктивністю від 50 до 125 млн. т стали. При цьому очікувається, що об’єм виробництва Mittal досягне 160 млн. т в рік.

Таблиця 4.

Прогноз світового споживання сталі на 2006-2007 рр., млн. тонн

| Регіон | 2005 | 2006 | 2007 | 2008 | Темп приросту | ||

| 2006 до 2005, % | 2007 до 2006, % | 2008 до 2007, % | |||||

| ЄС | 166,1 | 184,7 | 187,4 | 191,0 | 11,2 | 1,5 | 1,9 |

| СНД та інші країни Європи | 67,2 | 76,4 | 81,1 | 86,1 | 13,6 | 6,2 | 6,2 |

| НАФТА | 139,4 | 154,9 | 150,1 | 156,6 | 11,1 | -3,1 | 4,3 |

| Центральна та Південна Америка | 32,2 | 36,0 | 38,2 | 40,5 | 11,7 | 6,1 | 6,0 |

| Африка | 19,7 | 21,6 | 23,1 | 24,9 | 9,7 | 6,9 | 7,8 |

| Близький Схід | 33,4 | 36,8 | 40,2 | 43,6 | 10,3 | 9,1 | 8,4 |

| Китай | 326,8 | 356,2 | 402,5 | 442,8 | 9,0 | 13,0 | 10,0 |

| інші країни Азії | 241,4 | 246,6 | 256,0 | 265,2 | 2,2 | 3,8 | 3,6 |

| Світ | 1`026,0 | 1`113,2 | 1`178,6 | 1`250,5 | 8,5 | 5,9 | 6,1 |

Джерело : InternationalInstituteofSteelandIron, www.worldsteel.org

Як видно з наведеної у таблиці інформації, понад 70% абсолютного прогнозного приросту споживання сталі у цьому році припаде на Китай, питома вага якого у структурі світового попитуза підсумками 2007 року має збільшитись до 34%, проти 32% у 2006 році. При цьому,прогнозний темп приросту обсягів виробництва сталі у цій країні стабільно перевищує зростанняпопиту, що має посилити конкуренцію на міжнародних ринках. Неконтрольоване зростанняекспорту дешевої китайської сталі є суттєвою ринковою загрозою для металургійних компанійінших країн світу, які не отримують таких значних державних пільг та субсидій. Зміцненнюринкових позицій китайських металургійних заводів сприяє такожзанижений курснаціональної валюти. Під тиском різноманітних міжнародних організацій та урядів китайськавлада прийняла рішення щодо зниження ставки експортного відшкодування податків з 11% до8% з 15 вересня минулого року і пообіцяло закрити усі печі об’ємом менше 300 м3 , що має істотно зменшити обсяг виготовлення і збільшити ціни на металургійну продукцію цієї країни. Але щодо останнього положення, то місцева влада не поспішає виконувати рішення федеративного уряду, оскільки саме малі підприємства створюють велику кількість робочих місць і поповнюють місцеві бюджети.

У найближчі роки вірогідна стабілізація розвитку світової металургії, що пов'язано з освоєнням нових ринків або реанімацією раніше ефективних активів. При цьому не виключається, як узгодження Китаєм своєї металургійної політики з лідерами ринку, так і проведення ним дій з його обвалу. Також відбудеться загострення конкурентної боротьби на ринках Африки, Латинська Америка і Близького Сходу. Не виключається, що для освоєння ресурсів цих територій Китай активізує консолідацію з іншими партнерами, на зовнішніх ринках більшою мірою, ніж у власної металургії, де укрупнення активів матиме суто національний характер. Малоймовірно те, що боротьба з неефективними потужностями в КНР в найближчій перспективі призведе до зменшення частки Китаю на світовому ринку.

Через конкурентну боротьбу за індійський, австралійське і африканське ЗРС ініціюється розгортання Китаєм (BaosteelGroup і WuhanIronandSteelGroup) гірничо-збагачувальних комбінатів в Австралії та Африці чи з одночасним нарощуванням їм власних видобувних потужностей. У Західної Австралії BHPBilliton може запровадити додаткові потужності з виробництва ЗРС у сфері збільшення загального обсягу за 2006 р в 1,5 разу.

Можна зробити висновок, що розвиток металургійної галузі Китаю суттєво впливає на ціноутворення на світовомуринку. Ця країна є абсолютним лідером як за обсягами споживання, так і за обсягами виробництва й експорту сталі.Так, у 2004 році ціни на сталь зростали високими темпами переважно за рахунокзбільшення попиту на ринку Китаю. Однак, у 2005 році за рахунок значного зростання обсягіввнутрішнього виробництва ця країна перетворилася на чистого експортера металопродукції, що призвело до загострення конкуренції та зниження цін на світовому ринку сталі. Основнимиконкурентними перевагами китайських металургійних компаній єзначні державні пільги тасубсидії, а також занижений курс національної валюти. Згідно з прогнозами Міжнародногоінституту чавуну та сталі(InternationalInstituteofSteelandIron) попит на сталь на світовомуринку буде зростати протягом найближчих років. При цьому, прогнозний приріст випускупродукції чорної металургії у Китаї перевищує прогнозне зростання її споживання в цій країні,що є суттєвою ринковою загрозою для виробників з інших країн.

Розділ 3. Місце України на світовому ринку чорних металів

Чорна металургія є основним напрямком спеціалізації України у світовому поділі праці,питома вага галузі вструктурі сукупного вітчизняного промислового виробництва становить близько 30%. Це зумовлено тим, що Україна має досить сприятливі природні передумови для виплавки чорних металів. Загальні запаси залізних руд України становлять 27,4 млрд. тонн, що становить близько 19% розвіданих запасів у світі. На другому місці після України стоять Росія (16%), третє та четверте ділять Китай і Бразилія (13%). Втім, при перерахунку на місткість заліза, Україна займає четверте місце (11%) після Росії і Бразилії (18%) й Австралії (14%), замикає п’ятірку Китай (9%). Крім того Україна має великі запаси марганцевих руд, що складають 3,5 млрд. тонн, з них 2,5 млрд. тонн – промислові. За їх запасами Україна посідає друге місце в світі, після ПАР, забезпечуючи 32% світового виробництва марганцевих сплавів.

У територіальній структурі України металургійні підприємства – ядро регіональних систем, що становить основу економіки й забезпечує підтримку необхідного рівня соціального забезпечення населення території. Металургійні комбінати – найважливіші містоутворюючі об'єкти. Саме ці підприємства є основним

9-09-2015, 01:35