Вище були розглянуті положення теорії оптимальної валютної зони. На основі проведеного аналізу можна виділити ряд характеристик, які повинні враховуватися при розгляді питання про валютне об'єднання двох або декількох країн. Серед таких характеристик - мобільність факторів виробництва, рівень відкритості економіки і її розмір, ступінь диверсифікованості економіки, швидкість інфляційних процесів, рівень розвитку фіскальних інструментів, ступінь асиметричності шоків, що впливають на економіку держав. Кожний із цих критеріїв у тім або іншому ступені визначає вигоди або витрати, пов'язані з валютною інтеграцією. Адекватність перерахованих характеристик в основному підтверджується результатами, отриманими з формальних моделей теорії оптимальної валютної зони.

Немаловажну роль у процесі інтеграції грають різні політичні фактори, які, без сумніву, визначають можливість створення валютного союзу між країнами і його подальшою підтримкою. Деякі зміни в економічній політиці, необхідні для успішного початку процесу інтеграції, можуть бути сполучені зі значними витратами для окремих країн союзу. Саме готовність країн іти на поступки в благо всього союзу є визначальним чинником успіху й у той же час демонструє нерозривний зв'язок між економічною й політичною сторонами питання [10, с.66].

валютний зона національна

2. Емпіричний аналіз теорії ОВЗ

Існуюча теорія оптимальних валютних зон пропонує цілий ряд критеріїв або умов, при яких об'єднання країн у валютний союз буде виправдано з економічної точки зору або витрати від валютного об'єднання (або валютної інтеграції) виявляться менше потенційних вигід. Разом з тим, як було відзначено вище, емпірична перевірка висновків теорії ОВЗ скрутна через відсутність необхідної макроекономічної статистики, непорівнянності існуючих даній або розрахованих на їхній основі показників або неможливості безпосередньої оцінки потенційних вигід або витрат.

Незважаючи на істотні труднощі для повного емпіричного аналізу, у літературі по теорії оптимальних валютних зон, а також по питанню валютної інтеграції (переважно відносно європейських країн) можна виділити ряд підходів, що дозволяють у тім або іншому ступені оцінити привабливість валютної інтеграції для розглянутої країни або групи країн. Більше того, економічною основою валютної інтеграції в Європі стало Маастрихтська угода й, зокрема, так називані «критерії збіжності», які визначали умови, відповідність яким відкривало доступ країни в Європейський валютний союз. Нижче приводиться огляд вищевказаних підходів, що дозволить виділити серед них лише застосовні для аналізу можливостей валютної інтеграції на території країн СНД.

Існує досить велика кількість робіт, у яких розглядаються окремі критерії теорії ОВЗ і вживає спроба їхньої емпіричної перевірки.

У своїй роботі Байомі й Айхенгрін одні з перших спробували емпірично перевірити висновки теорії оптимальних валютних зон і, зокрема, умови для вступу у валютний союз стосовно до країн Європи. Була запропонована методика розрахунку показника, що відображає волатильність номінального обмінного курсу, що автори назвали індексом ОВЗ і на основі якого зробили висновки щодо готовності тієї або іншої країни із числа розглянутих країн Європи для входження в Європейський валютний союз. Відповідно до теорії ОВЗ можна виділити ряд характеристик, які визначають вигоди або витрати від стабілізації валютного курсу й грошової уніфікації, пов'язані з фіксацією обмінного курсу. Автори обмежилися розглядом асиметричних шоків випуску, показників зовнішньої торгівлі й переваг використання єдиної валюти для здійснення трансакцій. Гіпотеза, що перевіряє, полягала в тому, що перераховані вище характеристики різних європейських країн в остаточному підсумку визначають необхідність використання обмінного курсу як інструмент стабілізації. Це, у свою чергу, буде приводити до росту волатильності номінального обмінного курсу й, таким чином, визначати готовність (неготовність) країни до вступу у валютний союз. Слід зазначити, що деякі з розглянутих країн були членами Європейської валютної системи, у рамках якої коливання обмінних курсів були обмежені. Разом з тим при проведенні емпіричного аналізу в роботі передбачалося, що спостережувані розходження у волатильності обмінних курсів відображають не тільки розходження в режимах обмінного курсу (плаваючої або фіксованого), але й відмінності країн по фундаментальних економічних характеристиках [3, с.82].

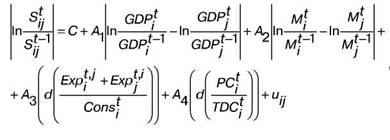

Для емпіричної оцінки використалося кілька показників. Як показник, що характеризує величину шоків випуску, розраховувалося стандартне відхилення логарифма відносини показників реального випуску двох країн. Відповідно до перевіряємої гіпотези для країн, у яких цикли ділової активності симетричні, тобто розрахований показник буде порівняно невеликим, волатильність двостороннього номінального обмінного курсу буде менше, оскільки в цьому випадку не повинне відбуватися частих змін обмінного курсу, необхідних для цілей економічної стабілізації. Для обліку асиметрії шоків також використався показник, що відображає розходження в товарному поїзді експорту: галузеві шоки будуть симетричні в тому випадку, якщо обидві країни спеціалізуються на експорті того самого товару або товарів однієї галузі промисловості. Середня величина відносини експорту до ВВП використався як показник, що відображає вплив зовнішньої торгівлі: більше тісні торговельні зв'язки між країнами повинні відповідати меншої волатильності номінального обмінного курсу й відповідно до більшій готовності країни до вступу у валютний союз. Крім того, приймалася гіпотеза, що мала країна більшою мірою виграє від використання однієї валюти: для обліку даного ефекту використається середнє значення логарифмів реального ВВП (у доларах США) для розглянутої пари країн. Передбачалося, що чим менше країна, тим меншої волатильністю характеризується динаміка обмінного курсу її національної валюти. У підсумку оцінювалася наступна економетрична модель для всіх країн відносно Німеччини як можливого якоря:

![]() (2.1)

(2.1)

де SD(eij ) - стандартне відхилення двостороннього номінального обмінного курсу валют країн i та j;

SD ln(yi )-ln(yj ) - стандартне відхилення різниці логарифмів показника реального випуску країн i та j;

DISSIMij - сума абсолютних значень різниці часток сільського господарства, мінеральної сировини й промислової продукції в експорті для пари країн i та j;

TRADEі j - середнє значення відносини експорту до ВВП длякраїн i та j;

SIZEij - середнє значення логарифмів реального ВВП, вираженого в доларах США, для країн iтаj [5, с.76].

Згідно висунутим у роботі гіпотезам про зв'язок перерахованих показників і волатильності номінального обмінного курсу повинні виконуватися наступні умови для знаків коефіцієнтів: β1 > 0, β2 > 0, β3 < 0, β4 > 0.

Оцінка рівняння проводилася для періоду з 1983 по 1999 р. Отримані результати свідчили про те, що всі чотири фактори виявилися статистично значимими на 1%-м рівні й мали необхідний знак, що, на думку авторів, свідчило про емпіричну застосовність висновків теорії оптимальних валютних зон.

Отримана модель була використана для прогнозування залежної змінної. Для цієї мети був побудований прогноз пояснюючих факторів. Для змінної SD ln(yi )-ln(yj ) прогноз будувався на основі оцінок регресійної моделі даної змінної на константу й часовий тренд за обраний підперіод (1971-1987р.). Показник подібності структури експорту прогнозувався шляхом екстраполяції темпів його зміни за два останніх періоди довжиною по 3 роки. Нарешті, для прогнозу показників розміру економіки й відносини експорту до ВВП використалися моделі тимчасових рядів. Прогнозне значення стандартного відхилення й було індексом ОВЗ для розглянутих країн. Використовуючи отримані ряди, автори розрахували значення стандартного відхилення номінального обмінного курсу в 1987, 1999 і 2000 р.

На основі розрахованих значень всі країни були розділені на три групи. Перша - це країни, готові приєднатися до Німеччини, у числі яких виявилися Австрія, Бельгія, Голландія, Ірландія й Швейцарія. Ці результати узгоджувалися із існуючим на той момент думкою про можливих кандидатів на участь у третій фазі європейської валютної інтеграції. Виключення становило присутність Швейцарії й відсутність Франції. Друга група - країни, показники яких свідчать про їхню готовність у майбутньому вступити в Європейський валютний союз. У їхнє число ввійшли Великобританія, Данія, Фінляндія й Франція. І, нарешті, третя група країн, які на момент проведення дослідження були не готові до вступу у валютний союз у рамках запропонованої моделі, - Швеція, Італія, Греція, Португалія й Іспанія. Для всіх цих країн отриманий прогноз динаміки індексу був як і раніше досить високим, відображаючи наявність істотних розходжень в економічних характеристиках цих країн і Німеччини як найбільш імовірного якоря Європейського валютного союзу.

У роботі Станоєвої застосовувався аналогічний підхід до аналізу валютної інтеграції. Були розглянуті основні критерії теорії оптимальних валютних зон і запропоновані відповідним цим критеріям показники, що дозволяють, на думку автора, провести емпіричний аналіз теоретичних висновків з теорії ОВЗ. Крім того, як і в роботі Байомі й Айхенгріна, досліджувався зв'язок між даними показниками й динамікою обмінного курсу. Зокрема, увагу автора залучили наступні висновки теорії ОВЗ стосовно до готовності країн Центральної й Східної Європи приєднатися до Європейського валютного союзу: про вплив асиметричних реальних і грошових шоків, про розмір економіки і її відкритості, про рівень розвитку фінансового сектора. Гіпотеза, що перевіряє, укладалася в тім, що перераховані показники відображають різні економічні характеристики країн, при яких виникає або, навпроти, пропадає необхідність зміни номінального обмінного курсу й, отже, залежно від знака коефіцієнта росте або падає волатильність обмінного курсу. Для економетричної оцінки використалася наступна модель:

(2.2)

(2.2)

де Sij t - номінальний обмінний курс країни i стосовно євро в період t;

GDPі t - реальний ВВП країни i (у постійних цінах) у період t;

Mi t - агрегат «широкі гроші» країни i у період t;

Expi t,j - експорт країни i у странуj у період t;

Consi t - обсяг кінцевого споживання (у поточних цінах) країни i у період t;

PCi t - обсяг кредитів приватним компаніям країни i у період t;

TDCi t - обсяг внутрішнього кредиту країни i у період t.

Відповідно до висновків теорії оптимальних валютних зон у роботі Станоєвої передбачалося, що А1 > 0, A2 > 0, A3 < 0, A4 < 0.

Необхідно відзначити, що модель оцінювалася на квартальні й місячному даних (в останньому випадку замість показника приросту ВВП використався приріст індексу промислового виробництва) за період з 2002 по 2005 р. Була виявлена стійка статистично значима залежність між показниками асиметричних шоків (реальним і грошових), а також рівнем розвитку фінансового сектора й волатильністю номінального обмінного курсу, що повністю узгоджувалося із висновками теорії ОВЗ. На думку автора, отримані результати підкреслюють необхідність розробки механізмів, що дозволяють в умовах єдиної валютної зони абсорбувати вплив асиметричних шоків. Зокрема, результати емпіричного аналізу дозволяють висунути гіпотезу про те, що в умовах більше розвиненого фінансового сектора (у цьому випадку банківського) вплив шоків на коливання номінального обмінного курсу буде менше [12, с.62].

На відміну від попередніх робіт, у статті фон Хагена й Ноймана досліджувалася волатильність реального обмінного курсу німецької марки стосовно валют деяких країн Європи (Австрія, Бельгія, Данія, Франція, Італія, Люксембург, Голландія, Великобританія), що, на думку авторів, повинна розглядатися країнами в якості одного з критеріїв валютної інтеграції. При цьому особливістю роботи є те, що аналіз ґрунтувався на зіставленні волатильності реального обмінного курсу німецької марки стосовно валют декількох країн Європи й волатильності відносних цін для декількох регіонів Німеччини, що по суті являє собою реальний обмінний курс для регіонів. Додаткові розрахунки показали, що більше висока волатильність реального обмінного курсу не є слідством недостатньо скоординованої грошово-кредитної політики між розглянутими країнами й Німеччиною, а, очевидно, обумовлена впливом різних реальних шоків попиту та пропозиції [12, с.85].

3. дослідження валютної інтеграції стосовно до країн

СНД

Аналіз робіт з емпіричної оцінки дозволив виділити методи, які могли б бути застосовані для аналізу можливостей валютної інтеграції на території країн СНД із погляду потенційних вигід і витрат.

По-перше, це аналіз показників, розрахованих на базі існуючої макроекономічної статистики й основних критеріїв, що характеризують, оптимальності валютних зон. Оскільки метою нашого дослідження є оцінка перспектив створення єдиної валютної зони в країнах СНД, для порівняння необхідно було визначити базу порівняння, або, іншими словами, розглянути альтернативні можливості валютної інтеграції. Передбачалося, що країни СНД мають три можливості:

1. Утворення єдиної валютної зони або валютного союзу з Росією;

2. Приєднання до вже існуючої зони євро;

3. Створення валютної зони на території ряду країн СНД без участі Росії.

Такого роду підхід дозволить проаналізувати порівняльні характеристики країн СНД і оцінити, принаймні в першому наближенні, відносний розмір вигід і витрат валютної інтеграції в рамках обраних критеріїв для розглянутих країн. При цьому буде проведений порівняльний аналіз розрахованих показників для обраних країн стосовно Росії й стосовно зони євро.

По-друге, це регресійний аналіз. Основним припущенням для проведення регресійної оцінки є зв'язок між волатильністю взаємного номінального обмінного курсу валют країн СНД і показниками, що характеризують ключові критерії теорії ОВЗ. Це пояснюється тим, що кожний з описаних вище критеріїв оптимальності валютних зон заснований на окремих економічних характеристиках країн, при яких немає необхідності використати змінний обмінний курс як інструмент економічної стабілізації. Тому й коливання обмінного курсу в таких умовах можуть виявитися досить незначними.

При проведенні аналізу використалися дані про динамік різних макроекономічних показників за період з 1999 по 2008 р. по 12 країнам (Азербайджан, Вірменія, Бєларусь, Грузія, Казахстан, Кыргызстан, Молдова, Росія, Таджикистан, Туркменістан, Узбекистан, Україна), а також по деяких країнах зони євро. Використалася інформація з баз даних МВФ (International Financial Statistics, IFS), Світового банку (World Development Indicators, WDI), а також матеріалів Європейського банку реконструкції й розвитку (Transition report2008, EBRD).

Вибір показників для проведення аналізу був в основному обумовлений доступністю необхідної макроекономічної статистики по вибірці країн. Були розглянуті такі критерії теорії оптимальних валютних зон, як волатильність номінального обмінного курсу, кореляція й волатильність реальних і монетарних шоків, кореляція й волатильність темпів інфляції, показники розміру економіки, інтенсивності зовнішньої торгівлі, а також рівня розвитку фінансового сектора для обраних країн. Нижче будуть описані кожний з обраних критеріїв ОВЗ, що відповідає йому показник і величина граничного рівня, використовуваного для виділення країн, що задовольняють обраному критерію. Необхідно відзначити, що в роботі проводилися лише парні зіставлення з Росією. Тому всі висновки щодо готовності або неготовності країн до валютного об'єднання з Росією отримані на основі парних порівнянь і ставляться до кожної окремої країни, а не до всієї групи країн, що задовольняють критерію.

При розрахунку показників, що представляють собою середнє значення за період, або показників волатильності використалася відповідна макроекономічна статистика за максимально можливий проміжок часу з 1999 по 2008 р..

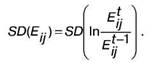

Волатильність взаємного обмінного курсу. Як показник, що характеризує волатильність номінального обмінного курсу валют, використалося стандартне відхилення значень логарифма темпу росту обмінного курсу національної валюти країни i до валюти країни j за розглянутий проміжок часу - SD(E):

(3.1)

(3.1)

Більше значення даного показника буде свідчити про більший волатильности двостороннього номінального обмінного курсу. Відповідно до теорії, при інших рівних, висока волатильность двостороннього обмінного курсу національних валют двох країн може свідчити про більше високі витрати, які прийде нести країні при вступі у валютний союз. Необхідно відзначити ряд припущень, які визначають справедливість описаного ефекту. Дана гіпотеза справедлива в рамках припущення про номінальну твердість цін і заробітних плат. Саме в цьому випадку коливання номінального обмінного курсу будуть робити реальний ефект на економіку країни, оскільки є інструментом коректування наслідків різних асиметричних шоків. У противному випадку, тобто при гнучкості цін і заробітних плат, наслідку впливу на економіку реальних шоків (наприклад, зниження попиту на експорт) коректувалися б не за рахунок зміни номінального обмінного курсу, що відновлює рівновагу платіжного балансу, а за рахунок зниження рівня заробітної плати й вартості експортованих товарів. Необхідні зрушення відносних цін і реальної заробітної плати забезпечують адаптацію економіки, так що гнучкість двосторонніх обмінних курсів усередині валютної зони перестає бути необхідною умовою підтримки рівноваги платіжних балансів і оптимального співвідношення інфляції й безробіття усередині зони. Крім того, варто обмовитися, що вибір того або іншого режиму обмінного курсу автоматично позначається на його волатильності. Проте передбачається, що, незважаючи на вибір тієї або іншої політики регулювання обмінного курсу, спостережувані коливання відображають структурні розходження між країнами.

Необхідно також відзначити, що в одних роботах використалася інформація про величину обмінного курсу на кінець розглянутого періоду, а в інші - про середній курс за період. Однак, на наш погляд, використання обмінного курсу на кінець року для аналізу його волатильності стосовно до країн СНД некоректно. Це пояснюється тим, що протягом розглянутого періоду часу спостерігалися значні внутрішньорічні коливання обмінних курсів. У цих умовах значення обмінного курсу на початок і кінець року могли істотно відрізнятися від середньорічного значення. Використання таких даних може привести до завищеної оцінки волатильності. Тому для подальшого аналізу використалася статистика по середньорічним обмінним курсам. Розраховане значення такого показника для 12 країн СНД представлене на рис. 3.1.

9-09-2015, 02:00