Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то необходимо сделать следующие записи на счетах бухгалтерского учета (см. табл. II.6).

Таблица II.6

| Содержание операции | Дебет | Кредит |

| Остаточная стоимость лизингового имущества (на основании первичного учетного документа лизингополучателя) | 03 «Доходные вложения в материальные ценности» | 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» |

Если при этом возвращается имущество с полностью погашенной стоимостью, то оно приходуется на счет 03 «Доходные вложения в материальные ценности» по условной оценке 1 рубль.

II.3.2 Бухгалтерский учет у лизингополучателя

Стоимость лизингового имущества, поступившего лизингополучателю, учитывается на забалансовом счете 001 «Арендованные основные средства». Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то необходимо сделать следующие записи на счетах бухгалтерского учета (см. табл. II.7).

Таблица II.7

| Содержание операции | Дебет | Кредит |

| На стоимость лизингового имущества, поступившего лизингополучателю | 08 «Капитальные вложения», субсчет «Приобретение отдельных объектов основных средств по договору лизинга» | 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства» |

| Отражены затраты, связанные с получением лизингового имущества, и стоимость поступившего лизингового имущества | 01 «Основные средства», субсчет «Арендованное имущество» | 08 «Капитальные вложения», субсчет «Приобретение отдельных объектов основных средств» |

| Начислены причитающиеся лизингодателю лизинговые платежи за отчетный период | счетов учета издержек производства (обращения) | 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» |

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то необходимо сделать следующие записи на счетах бухгалтерского учета (см. табл. II.8).

Таблица II.8

| Содержание операции | Дебет | Кредит |

| Начислены причитающиеся лизингодателю лизинговые платежи | 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства» | 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» |

Начисление амортизационных отчислений на полное восстановление лизингового имущества производится исходя из его стоимости и норм, утвержденных в установленном порядке, и отражается по дебету счетов учета издержек производства (обращения) в корреспонденции со счетом 02 «Износ основных средств», субсчет «Износ имущества, сданного в лизинг».

При возврате лизингового имущества лизингодателю его стоимость списывается c забалансового учета (счет 001 «Арендованные основные средства»).

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то возврат лизингового имущества лизингодателю при условии погашения всей суммы предусмотренных договором лизинга лизинговых платежей отражается на счете 47 «Реализация и прочее выбытие основных средств»:

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя то возврат лизингового имущества лизингодателю при условии погашения всей суммы предусмотренных договором лизинга лизинговых платежей отражается на счете 47 «Реализация и прочее выбытие основных средств» (см. табл. II.9).

Таблица II.9

| Содержание операции | Дебет | Кредит |

| Списана стоимость арендованного имущества | 47 «Реализация и прочее выбытие основных средств» | 01 «Основные средства», субсчет «Арендованное имущество» |

| Списана сумма начисленного износа имущества сданного в лизинг | 02 «Износ основных средств», субсчет «Износ имущества, сданного в лизинг» | 47 «Реализация и прочее выбытие основных средств» |

При выкупе лизингового имущества делаются следующие записи на счетах бухгалтерского учета (см. табл. II.10).

Таблица II.10

| Содержание операции | Дебет | Кредит |

| Стоимость лизингового имущества на дату перехода права собственности | 001 «Арендованные основные средства» | |

| Одновременно | 01 «Основные средства» | 02 «Износ основных средств», субсчет «Износ собственных основных средств» |

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя то при выкупе лизингового имущества и переходе его в собственность лизингополучателя при условии погашения всей суммы предусмотренных договором лизинга лизинговых платежей производится на счетах 01 «Основные средства» и 02 «Износ основных средств» внутренняя запись, связанная с переносом данных с субсчета по имуществу, полученному в лизинг на субсчет собственных основных средств.

В случае осуществления выкупа до истечения срока договора лизинга в бухгалтерском учете должны быть сделаны следующие записи на счетах (см. табл. II.11).

Таблица II.11

| Содержание операции | Дебет | Кредит |

| Досрочно начисленные платежи | 31 «Расходы будущих периодов» (счетов учета собственных источников организации) | 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» |

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то должны быть сделаны следующие записи на счетах (см. табл. II.12).

Таблица II.12

| Содержание операции | Дебет | Кредит |

| Досрочно перечисленные платежи | 31 «Расходы будущих периодов» (счетов учета собственных источников организации) | 02 «Износ основных средств», субсчет «Износ имущества, сданного в лизинг» |

| Одновременно | 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» | 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства» |

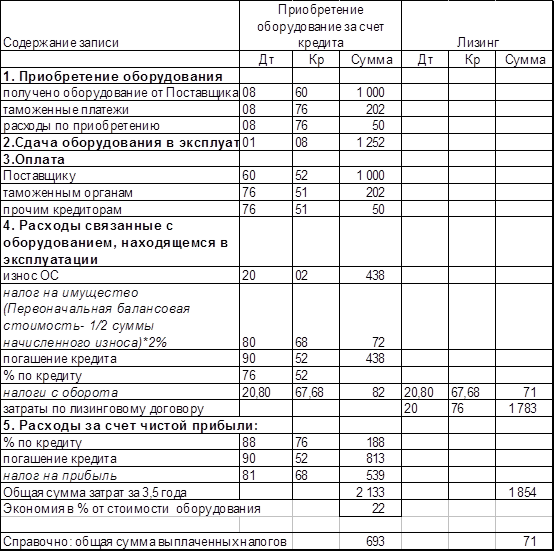

II.3.3 Сравнение различных финансовых схем

Предлагается сравнить финансовые схемы использования импортного оборудования, приобретенного предприятием в собственность за счет кредитных средств, и полученного по лизингу (без учета НДС). При этом мы рассматриваем период 3,5 года, за который лизинговая компания может полностью самортизировать оборудование; период кредитования 2 года; ставка по кредиту 15% годовых (см. табл. II.13).

Таблица II.13

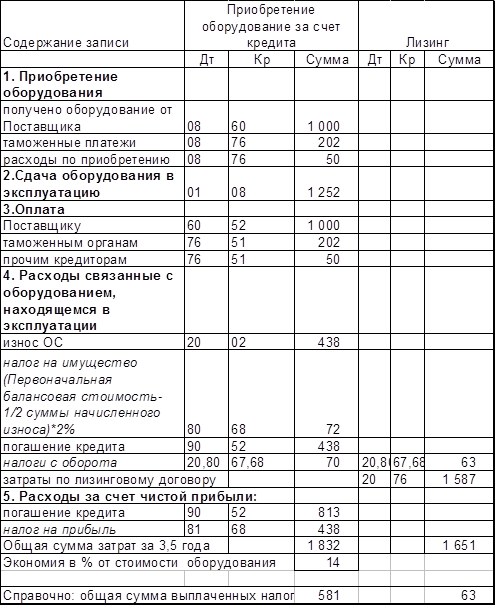

Предлагается сравнить финансовые схемы использования импортного оборудования, приобретенного предприятием в собственность за счет собственных средств, и полученного по лизингу (без учета НДС). При этом мы рассматриваем период 3,5 года, за который лизинговая компания может полностью самортизировать оборудование (см. табл. II.14).

Таблица II.14

II.3.4 Возвратный лизинг (ЛИЗ-БЭК)

ЛИЗ-БЭК — является разновидностью финансового лизинга, отличительная черта которого: приобретение лизинговой компанией оборудования у будущего лизингополучателя, с дальнейшей передачей этого оборудования в эксплуатацию последнему.

Данная финансовая операция позволяет лизингополучателю увеличить объем оборотных средств.

Лизинговая компания выкупает у Клиента оборудование, предварительно взяв кредит в банке. Договором поручительства или банковской гарантией Клиент гарантирует возвратность данного кредита. Согласно налоговому законодательству, продажа оборудования осуществляется с НДС по остаточной стоимости или по договорной цене.

Схема бухгалтерских проводок (см. табл. II.15).

Таблица II.15

| Выкуп лизинговой компанией основных средств лизингополучателя (по остаточной стоимости) | ||||||||

| Содержание операции | Дт | Кт | Сумма | |||||

| Реализация ОС (списание их с баланса) | 47 | 01 | 1 100 | |||||

| Списание износа (в уменьшение балансовой стоимости) | 02 | 47 | 100 | |||||

| Начислен НДС по реализации ОС | 47 | 68 | 200 | |||||

| Списание в доход результатов от реализации | 47 | 80 | __ | |||||

| Поступление денежных средств за реализованные ОС | 51 | 47 | 1 200 | |||||

| Выкуп лизинговой компанией основных средств лизингополучателя (по цене выше остаточной стоимости) | ||||||||

| Содержание записи | Дт | Кт | Сумма | Примечание | ||||

| 1. Реализация ОС: | ||||||||

| а) списание с баланса ОС | 47 | 01 | 1 100 | первоначальная стоимость ОС | ||||

| б) списание с баланса начисленного износа | 02 | 47 | 100 | |||||

| в) начислен НДС на цену реализованных ОС | 47 | 68 | 240 | |||||

| г) поступление денежных средств за ОС | 51 | 47 | 1 440 | цена реализованных ОС = 1200 | ||||

| 2. Списание в доход результатов от реализации ОС. | 47 | 80 | 200 | |||||

Выкуп лизинговой компанией основных средств лизингополучателя (по цене ниже остаточной стоимости) |

||||||

| Содержание записи | Дт | Кт | Сумма | Примечание | ||

| 1. Реализация ОС: | ||||||

| а) списание с баланса ОС | 47 | 01 | 1 100 | первоначальная стоимость ОС | ||

| б) списание с баланса начального износа | 02 | 47 | 100 | |||

| в) начисление НДС на цену реализации | 47 | 68 | 160 | цена реализованных ОС = 800 | ||

| д) получены денежные средства от реализации ОС | 51 | 47 | 960 | |||

| 2. Результат от реализации ОС: | 87, 88 | 47 | 200 | |||

Расчеты по лизинговым операциям производятся с учетом структуры лизингового платежа, который включает в себя две части:

- сумму начисленного износа и расходы лизинговой компании по оплате налогов;

- доход лизинговой компании.

Если график лизинговых платежей неравномерный, в связи с чем возможны резкие отклонения в плановой себестоимости готовой продукции (работ и услуг), допускается отнесение выплачиваемых лизинговой компании сумм на счет 31 (расходы будущих периодов) с равномерным списанием их на затраты в течение всего срока лизингового договора.

II.4 Амортизация как источник финансирования

Для более наглядной демонстрации выше изложенных теоретических преимуществ лизинга, рассмотрим практическое сравнение приобретения оборудования, используя кредит и используя лизинг с точки зрения экономии на налогах. В предыдущих примерах мною подразумевалось, что у предприятия есть какие-то источники из которых оно может погашать лизинговые платежи либо проценты за кредит. Таким источником например могут быть амортизационные отчисления[12].

Предположим, например, что предприятию необходимо приобрести оборудование стоимостью 610 д. е. Для покупки его можно получить кредит под 14% годовых Норма амортизации (линейная) - 12% Ставка налога на прибыль - 35%. Если же использовать лизинг и соответственно увеличенные в 2 раза нормы амортизации, ежегодно нужно будет платить 200 д. е. лизинговых платежей (условный расчет приведен в табл. II.16)

Таблица II.16

Расчет лизинговых платежей, д. е.

| Стоимость на конец года, остаточная | Год | Состав лизинговых платежей | |||

| АО - 24% | ПК - 14% | KB-6% | Всего ЛП | ||

| 610 | |||||

| 463,6 | 1-й | 146,4 | 75,152 | 32,208 | 253,76 |

| 317,2 | 2-й | 146,4 | 54,656 | 23,424 | 224,48 |

| 170,8 | 3-й | 146,4 | 34,16 | 14,64 | 195,2 |

| 24,4 | 4-й | 146,4 | 13,664 | 5,856 | 165,92 |

Всего Аванс Ежегодные |

76,128 | 839,36 | |||

24,4 + 39,36 платежи 200 |

|||||

Условные обозначения АО — амортизационные отчисления, ПК - проценты за кредит, KB - комиссионное вознаграждение лизингодателю (ПК и KB рассчитаны от среднегодовой стоимости оборудования), ЛП - лизинговые платежи

Сэкономленные на налогах средства (табл. 3) могут быть направлены на развитие производства, приобретение нового оборудования. А применение прогрессивной техники позволяет либо снижать себестоимость, либо повышать качество продукции и равнозначно - цену, что в любом случае приводит к росту доходов (см. табл. II.17).

Таблица II.17

Расчет экономии на налогах, д.е.

| 1-й год | 2-й год | 3-й год | 4-й год | Всего | Расчет | |

| А. ЛИЗИНГ | ||||||

| 1. Лизинговые платежи | 200 | 200 | 200 | 200 | ||

| 2. Экономия на налогах | 70 | 70 | 70 | 70 | 280 | Стр. 1 х 0, 35 |

| Б. ПОКУПКА | ||||||

| 3 Амортизация 12% | 73, 2 | 73, 2 | 73, 2 | 73, 2 | ||

| 4. Проценты за кредит | 85. 4 | 57, 4 | 29, 4 | 1, 4 | Стр. 7х0, 14 | |

| 5 Экономия на налогах | 55, 51 | 45, 71 | 35, 91 | 26, 11 | 163, 24 | (Стр. 3+ стр. 4) х 0. 35 |

| 6 Погашение кредита | 200 | 200 | 200 | 10 | ||

| 7 Долг на начало года | 610 | 410 | 210 | 10 |

Общая получаемая предприятием экономия на налогах при использовании лизинга превышает экономию при покупке соответственно 280 и 163, 24 д. е. Разница в 116, 76 д. е. компенсирует выплачиваемое лизинговой компании комиссионное вознаграждение.

Глава III. Анализ рисков возникающих при осуществлении лизинговой деятельности

Риски при осуществлении лизинговых операций могут быть рассмотрены с точки зрения основных субъектов лизинговой сделки.

III.1 С точки зрения кредитора

- Классические кредитные риски на клиента, связанные с возможностью невозврата выданных кредитов. В случае, когда банк финансирует сделку через неподконтрольную ему лизинговую компанию, этот риск распадается, собственно, на риск, связанный с клиентом – лизингополучателем и риск, связанный с самой лизинговой компанией.

Данная категория рисков управляется с помощью проведения качественного кредитного анализа финансового состояния клиента и анализа бизнес плана представленного проекта. Банк может диверсифицировать свои риски, требуя от клиента представления поручительств и гарантий, выставляемых за клиента третьими лицами. Одним из поручителей за лизинговую компанию перед банком должен быть лизингополучатель, что обеспечивает банку возможность обращения финансовых требований непосредственно на конечного должника. Другим важным инструментом, позволяющим снизить кредитные риски, может быть использование в качестве обеспечения платежей финансовых потоков (лучше экспортных потоков) лизингополучателя, которые аккумулируются на счете с особым режимом, открытым у кредитора.

- Технические риски, связанные с возможным нецелевым использованием выделяемых средств.

Данные риски могут быть минимизированы с помощью введения механизма режима счетов и порядка расчетов между участниками проекта, обеспечивающивающих банку достаточный контроль за движением средств в рамках проекта.

III.2 С точки зрения лизинговой компании

- Риск неплатежей по лизинговому договору, который, по сути, имеет всю ту же кредитную природу, и, следовательно, связан с кредитоспособностью/платежеспособностью лизингополучателя и/или качеством инвестиционного проекта.

По аналогии с банками, лизинговая компания может снизить данный риск с помощью проведения тщательного анализа финансового состояния лизингополучателя и бизнес плана проекта. Риски могут быть диверсифицированы, если по обязательствам лизингополучателя в пользу лизинговой компании выставляются гарантии или поручительства третьих лиц. Вышеупомянутое поручительство, выпускаемое лизингополучателем по обязательствам лизинговой компании в пользу банка, является также важным инструментом защиты интересов лизинговой компании.

- Целый ряд финансовых рисков, связанных с исполнением контракта на поставку имущества, заключаемого с поставщиком; эти риски включают в себя как возможность финансовой несостоятельности поставщика и, следовательно, возможность неисполнения оплаченного контракта, так и риски утраты имущества в процессе его доставки лизингополучателю.

Данные риски минимизируются за счет максимального снижения объема авансовых платежей, уплачиваемых поставщику. Возврат авансов должен быть гарантирован гарантией первоклассного банка, выпускаемой в пользу лизинговой компанией. Риски утраты имущества в процессе поставки лизингополучателю могут быть покрыты страховым полисом первоклассного страховщика, выгодоприобретателем по такому полису должна быть лизинговая компания.

- Частично риски, связанные с невозможность своевременного ввода оборудования в эксплуатацию и/или невозможностью нормальной эксплуатации оборудования лизингополучателем.

Такие риски управляются через создание надежной системы гарантий со стороны поставщика оборудования. Лизинговым договором и контрактом на приобретение имущества должно предусматриваться, что лизингополучатель обладает всеми правами по гарантиям, вытекающим из контракта на поставку. Тщательная проработка технических аспектов бизнес плана и контроль со стороны лизинговой компании за его реализацией позволяют минимизировать риск задержки ввода оборудования в эксплуатацию по вине лизингополучателя. Кроме того, по условиям лизингового договора ответственность по таким рискам должен нести сам лизингополучатель.

- Лизинговая компания также принимает на себя некоторые риски, связанные с кредитоспособностью банка-кредитора; в случае, если банк отказывается по тем или иным причинам продолжать финансирование сделки, лизинговая компания может оказаться не в состоянии выполнить возложенные на нее обязательства по лизинговому договору.

Управлять такими рисками достаточно сложно. Вместе с тем, некоторая нейтрализация этих рисков может быть достигнута, с помощью более широкого применения документарных операций, когда банк в силу унифицированных правил осуществления данных операций принимает на себя «безотзывные» и «безусловные» обязательства.

- В случае импорта оборудования и/или привлечения иностранного финансирования лизинговая компания как субъект валютного контроля несет соответствующие риски, связанные с валютным регулированием и валютным контролем.

Данные риски имеют юридическую природу и могут быть связаны с несовершенством законодательства и наличием в нем «серых пятен». Случаи недостаточной квалификации юристов мы здесь не рассматриваем. Проблемы могут быть отчасти разрешены, когда лизинговая компания как организатор сделки получает соответствующее разрешение (или разъяснение) регулирующих государственных органов (Центральный банк, ВЭК, Налоговая служба) в отношении всей структуры сделки, включая договора, носящие вспомогательный характер, и схему обеспечения.

III.3 С точки зрения лизингополучателя

- Риски, связанные с платежеспособностью банка-кредитора и лизинговой компании; в случае осуществления авансовых платежей по лизинговому договору со стороны лизингополучаятеля, у последнего возникает риск того, что, несмотря на полное выполнение им своих обязательств по лизинговому договору, в результате финансовых проблем у лизинговой компании и/или отказа банка-кредитора продолжать финансирование сделки, имущество, предназначенное для передачи в лизинг, не будет поставлено.

Основным инструментом уменьшения данных рисков для лизингополучателя является максимальное сокращение объема авансовых платежей по лизинговому договору (что, естественно, может противоречить интересам лизинговой компании) и принятие непосредственного участия в подготовке и реализации контракта на поставку имущества.

- В случае залога лизинговой компанией оборудования кредитору, лизингополучатель несет риски того, что, несмотря на своевременное исполнение им обязательств по лизинговому договору, лизинговая компания может в силу различных причин не исполнять своих обязательств перед кредитором, последний в этом случае может реализовать свое право на заложенное ему имущество, в итоге предмет лизинга будет изъят у лизингополучателя.

Во избежание данных рисков лизингополучатель сам заинтересован в отлаженном функционировании режима счетов и схемы расчетов, которые должны обеспечить подконтрольное банку-кредитору прохождение платежей по лизинговому договору и использование средств, поступающих от лизингополучателя, прежде всего для обслуживания платежей по кредиту. В интересах лизингополучателя в лизинговом договоре также должна быть предусмотрена опция о досрочном выкупе передаваемого в лизинг имущества.

В настоящем анализе нас, прежде всего, интересуют риски, возникающие у банков и лизинговых компаний при осуществлении лизинговых операций, поэтому сосредоточимся на особенностях лизинга, делающих его наиболее защищенным инструментом осуществления банковских инвестиций в реальный сектор.

ЗАКЛЮЧЕНИЕ

Целью работы являлось рассмотрение сущности лизинга, его преимущества и недостатки, а также сравнение с другими типами финансирования.

В результате анализа лизинговой деятельности было проведено исследование истории возникновения лизинга; построены классификационные признаки, по которым можно различить виды лизинга; были выведены преимущества и недостатки лизинга по сравнению с другими способами инвестирования; раскрыты причины и этапы широкого развития лизинговой деятельности в РФ, а так же причины возрастающего интереса российских предприятий к привлечению инвестиций посредством лизинга; проанализированы макроэкономические тенденции развития лизинга в России; дана характеристика правового и налогового регулирования этого вида деятельности в РФ.

1. Лизинг - это вид инвестиционной деятельности, направленный на приобретение имущества и сдачу его потенциальным лизингополучателям на основании договора лизинга за определенную плату и на определенный срок, обусловленный договором, с правом выкупа имущества.

2. Проведение лизинговых операций предусматривает как минимум двух сторон - владельца имущества (лизингодателя) и арендатора (лизингополучателя), каждая из которых стремится получить от сделки определенную ( в идеале - максимальную) выгоду. Поэтому анализ экономической привлекательности лизинговой операции должен проводиться с учетом интересов ее конкретных участников. С точки зрения арендатора, реализующего конкретный инвестиционный проект, проблема сводится к поиску наиболее выгодных источников финансирования и в данном случае может быть сформулирована следующим образом: что выгоднее, приобрести необходимые активы в собственность или арендовать их на условиях лизинга?

3. При рассмотрении видов лизинга можно выделить следующие классификационные признаки:

- По сроку использования имущества и связанным с ним условием амортизации различают: финансовый лизинг (лизинг с полной окупаемостью и, соответственно, с полной амортизацией имущества, когда срок договора равняется нормативному сроку службы имущества и происходит полная выплата лизингодателю стоимости лизингового имущества); оперативный лизинг (лизинг с неполной окупаемостью, и соответственно неполной амортизацией имущества, при котором срок договора меньше нормативного срока службы имущества, и в течение его действия окупается только часть стоимости лизингового имущества.

- Финансовый лизинг имеет несколько различных видов, которые получили самостоятельные названия: а) возвратный лизинг; б) левередж (кредитный, паевой, раздельный) лизинг или лизинге дополнительным привлечением средств, используется, как правило, для реализации дорогостоящих проектов; сублизинг (лизинг осуществляется

29-04-2015, 03:51