Overview

Диаграмма1Лист1

Sheet 1: Диаграмма1

|

||||||||||

Sheet 2: Лист1

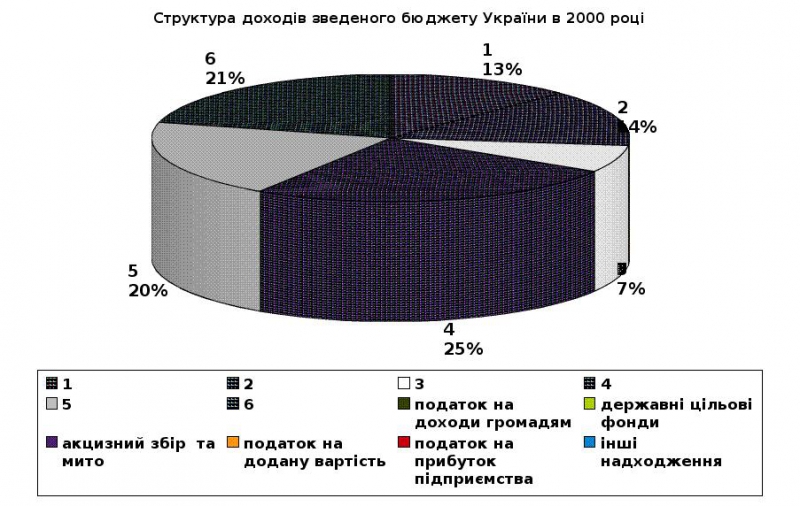

| 1 | податок на доходи громадям | 12.50% |

| 2 | державні цільові фонди | 14.40% |

| 3 | акцизний збір та мито | 6.90% |

| 4 | податок на додану вартість | 25.40% |

| 5 | податок на прибуток підприємства | 19.80% |

| 6 | інші надходження | 21.00% |

| Разом | 100.00% |

Overview

Диаграмма1Лист1

Sheet 1: Диаграмма1

|

||||||||||

Sheet 2: Лист1

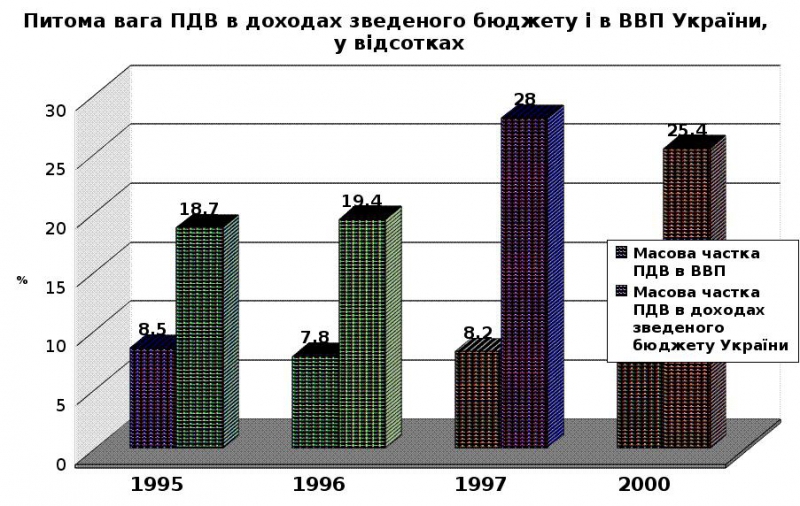

| роки | Масова частка ПДВ в ВВП | Масова частка ПДВ в доходах зведеного бюджету України |

| 1995 | 8.5 | 18.7 |

| 1996 | 7.8 | 19.4 |

| 1997 | 8.2 | 28 |

| 2000 | 8.5 | 25.4 |

I. Вплив податкової системи на економічні показники діяльності підприємства.

Система оподаткування — це продукт діяльності держави, її важливий атрибут. Кожна держава формує свою систему оподаткування з урахуванням досвіду інших країн, власних національних особливостей, стану економіки, розвитку ринкових відносин, необхідності вирішення конкретних економічних і соціальних завдань.

Становлення податкової системи України почалося з прийняття 25 червня 1991 року Закону України " Про систему оподаткування ". Цим Законом було створено передумови для її наступного розвитку. Система оподаткування в Україні являє собою сукупність податків, зборів, платежів до бюджету та внесків до бюджетних цільових фондів. що стягуються у визначеному порядку.

Податки та збори — це обов’язкові платежі до бюджету і державних цільових фондів, що здійснюються платниками у порядку і на умовах визначених законодавчими актами України. В Україні стягуються загальнодержавні податки та збори а також місцеві податки та збори.

До загальнодержавних належать такі податки та збори: податок на додану вартість ( ПДВ ); акцизний збір; податок на прибуток підприємств; податок на доходи фізичних осіб; мито; державне мито; податок за землю; податок на нерухоме майно; рентні платежі; податок з власників транспортних засобів та інших самохідних машин і механізмів; податок на промисел; збір на геологорозвідувальні роботи. здійснені за рахунок державного бюджету; збір на спеціальне використання природних ресурсів; збір за забруднення навколишнього середовища; збір на обов’язкове соціальне страхування; збір на обов’язкове державне пенсійне страхування; збір до Державного інноваційного фонду; плата за торговий патент на деякі види підприємницької діяльності.

Щодо місцевих податків і зборів, то законом встановлено перелік з двох податків (податок з реклами, комунальний податок) і чотирнадцяти зборів. Кожна селищна, сільська, міська рада може затверджувати такий перелік, який вважає доцільним на території, що підпорядкована їй, крім обов’язкових місцевих податків і зборів: комунальний податок, збору на паркування автотранспорту, ринкового збору, збору на видачу дозволу на розміщення об’єктів торгівлі і сфери послуг і збору з власників собак.

Платники, ставки податків і зборів, бази і порядок нарахування, обов’язки, права і відповідальність платників, строки сплати до бюджету або цільових фондів кожного з названих податків і зборів визначається певними законами або іншими законодавчими актами, так наприклад всі питання щодо податку на додану вартість регулюється Законом України "Про податок на додану вартість" від 3.04.97 № 168/97-ВР, акцизний збір — " Інструкцією про порядок відрахування акцизного збору у випадку ввозу товарів суб’єктами зовнішньоекономічної діяльності на митну територію України" затвердженої Наказом Державної митної служби України" від 21.01.00, податок на прибуток — Законом України “Про оподаткування прибутку підприємств” від 16.06.97 р.

Податки є формою фінансових відносин між державою і членами суспільства з метою створення загальнодержавного централізованого фонду грошових ресурсів, необхідних для здійснення державою її функцій.

Таблиця 1. Структура доходів бюджету.

|

Доходи |

Питома вага в структурі доходів бюджету |

|

|

1999р. |

2000р. |

|

| ПДВ | 24,2% | 27,5% |

| Податок на прибуток підприємств | 13,7% | 15,8% |

| Податок на прибуток з громадян | 15,3% | 10,8% |

| Державні цільові фонди | 8,5% | 8,8% |

| Інші надходження | 15,3% | 7,9% |

| Надходження від приватизації | 2,1% | 6,7% |

| Акцизний збір | 8,2% | 5% |

| Власні надходження бюджетних структур | - | 4,7% |

| Платежі за використання природних ресурсів | 5,4% | 4% |

| Мито | 4,6% | 3,5% |

| Відрахування за транзит | 5,3% | 3% |

| Надходження від НБУ | - | 1,2% |

| Місцеві податки та збори | 1,2% | 1,1% |

За рахунок податків державний бюджет України формує більшу частину доходів держави, що дозволяє фінансувати програми соціального захисту населення, соціально-культурні заходи, науку та державні капітальні вкладення у розвиток галузей і структурну перебудову економіки. З державного бюджету передбачені асигнування на фінансування житлово-комунального та дорожнього господарства, оборони, будівництва житла для військовослужбовців, утримання правоохоронних і митних органів та податкових служб, органів законодавчої і судової влади, зовнішньоекономічної діяльності.

Система державного оподаткування повинна не просто залучати частину вартості внутрішнього національного продукту на формування доходів Державного бюджету, але й активно впливати на підвищення ефективності суспільного виробництва, заохочувати окремого виробника, господарюючі суб’єкти до інвестування коштів у різні галузі діяльності Таким чином, соціально-економічне значення податків та зборів полягає у формуванні централізованих державних фінансових ресурсів, які акумулюються у бюджетах різних рівнів і перерозподіляються по витратних статтях відповідно з бюджетним розписом.

Податкова система, що склалася в Україні передбачає поділ податків і зборів за економічним змістом на:

податки і збори від реалізації продукції, виконання робіт та надання послуг;

податки на доходи (прибуток);

різні види плати (за природні ресурси, майно, тощо);

надходження від зовнішньоекономічної діяльності;

збори держави за вчинення дій, видачу документів, що мають юридичне значення, тощо.

Якщо розглядати вплив на економічні показники діяльності підприємства як ознаку, то всі податки і збори можна поділити на такі три групи

I група — податки та збори, що включаються у вартість товарів, тобто це непрямі податки, а саме: ПДВ, акцизний збір, мито, митний збір.

Їх вплив на господарську діяльність суб’єктів підприємницької діяльності має опосередкований характер. Це ті податки та збори, що входять у ціну товарів. Формально їх платниками є господарюючі суб’єкти, як посередники у їх перерахуванні, а фактично податки та збори сплачують кінцеві споживачі (фізичні особи), що купують товари і послуги.

Проте не зважаючи на це вони все ж мають значний вплив на діяльність підприємства, оскільки збільшення ціни за рахунок їх нарахування призводить до зменшення попиту на товар, а це в свою чергу зменшує валові доходи підприємства.

Податок на додану вартість визначається як різниця між вартістю реалізованих товарів, робіт, послуг та вартістю матеріальних та нематеріальних витрат, віднесених до валових витрат. Об’єктом оподаткування податком на додану вартість є: операції платників податку з продажу товарів, виконання робіт, надання послуг, в тому числі операції з оплати вартості послуг за договорами оперативної оренди (лізингу) та операцій з передачі права власності на об’єкти застави позичальнику (кредитору) для погашення кредиторської заборгованості заставодавця. Базою оподаткування податком на додану вартість є вартість операцій з продажу товарів, яка визначається виходячи з їх договірної вартості (контрактної), визначеної за вільними або регульованими цінами, з урахуванням акцизного збору, ввізного мита, інших податків і зборів, за винятком податку на додану вартість, що включається в ціну товару. Платники податку визначають суму податку на додану вартість самостійно в розмірі 20% від бази оподаткування.

ПДВ виконує функцію регулювання системи посередників і доданої вартості створеної ними, а акцизний збір, митний збір і мито регулюють попит на окремі групи товари через свідоме збільшення ціни на них. Вплив на фінансово-господарську діяльність підприємств акцизного збору, мита і митного збору має й інші особливості.

Так акцизний збір сплачують лише ті підприємства, що займаються виробництвом або реалізацією підакцизних товарів імпортованих на територію України, при чому ставки акцизного збору встановлюються відповідно до кожного виду підакцизних товарів. Щодо мита і митного збору, то вони сплачуються при перетині товарів і послуг митного кордону України. Особливістю впливу цих податків є те що сплачується він за рахунок оборотних коштів і тому на період від сплати мита до реалізації споживачам товарів, що були імпортовані відбувається відволікання оборотних коштів імпортерів.

II група — податки і збори, що включаються у склад валових витрат, а саме: збір за забруднення навколишнього середовища, податок з власників транспортних засобів і інших самохідних машин, комунальний податок, податок на землю, збір до Державного інноваційного фонду, збір на обов’язкове соціальне страхування, збір на обов’язкове пенсійне страхування.

Ця група податків та зборів впливає на фінансовий результат діяльності через збільшення валових витрат і відповідно зменшення суми валового прибутку. Кожен з цих податків має свої особливості нарахування, наприклад:

- збір за забруднення навколишнього середовища сплачується власниками джерел забруднення, в залежності від фактично використаного пального, виду палива і коректуючих коефіцієнтів;

- податок з власників транспортних засобів і інших самохідних машин і механізмів сплачується юридичними та фізичними особами, що мають зареєстровані в Україні власні транспортні засоби, ставка податку залежить від різновиду транспортного засобу;

- комунальний податок — місцевий податок, що сплачують усі юридичні особи, що перебувають на території України. Розмір податку визначається від розрахункової величини фонду оплати праці (середньоспискова кількість працівників помножена на місячний неоподаткований мінімум доходів громадян) у розмірі 10% від об'єкта оподаткування.

III група — податки, що безпосередньо зменшують суму чистого прибутку — це прямі податки, до яких відноситься податок на прибуток.

С пецифікою

податку на

прибуток як

прямого податку

є те, що він

відшкодовується

за рахунок

прибутку, кінцевого

фінансового

результату,

що залишається

у розпорядженні

підприємств

після сплати

непрямих податків,

відшкодування

валових витрат

та відрахувань

до амортизаційного

фонду (рис. 1)

пецифікою

податку на

прибуток як

прямого податку

є те, що він

відшкодовується

за рахунок

прибутку, кінцевого

фінансового

результату,

що залишається

у розпорядженні

підприємств

після сплати

непрямих податків,

відшкодування

валових витрат

та відрахувань

до амортизаційного

фонду (рис. 1)

Валовий дохід — загальна сума доходу від усіх видів діяльності, отриманого (нарахованого) протягом звітного періоду в грошовій, матеріальній або нематеріальній формах. як на території України, її континентальному шельфі, виключній (морській) економічній зоні, так і за її межами.

Валовий доход включає:

загальні доходи від реалізації товарів (робіт, послуг), в тому числі допоміжних та обслуговуючих виробництв, що не мають статусу юридичної особи, а також доходи від реалізації цінних паперів (крім операції їх первинного випуску (розміщення) та операцій з їх кінцевого погашення (ліквідації))

доходи від здійснення банківських, страхових та інших операцій з надання фінансових послуг; торгівлі валютними цінностями. цінними паперами, борговими зобов'язаннями та вимогами

прибуток від продажу (обміну, інших видів відчуження) основних фондів або нематеріальних активів, що підлягають амортизації

доходи від здійснення товарообмінних (бартерних) операцій

доходи від спільної діяльності та у вигляді дивідендів, отриманих від нерезидентів, процентів, роялті, володіння борговими зобов’язаннями, а також доходи від здійснення операцій лізингу

доходи, не враховані в обчисленні валового доходу періодів, що передують звітному, та виявлені у звітному періоді

доходи з інших джерел та від позареалізаційних операцій, у тому числі у вигляді:

1) сум безповоротної фінансової допомоги, отриманої платником податку у звітному періоді вартості товарів (робіт, послуг), безоплатно наданих платникам у звітному періоді за винятком випадків, коли така безповоротна фінансова допомога та безоплатні товари отримуються неприбутковими організаціями у певному порядку або такі операції здійснюються між платником податку та його підрозділами, що не мають статусу юридичної особи

2) суми невикористаної частини коштів, що повертаються із страхових резервів

3)сум заборгованості, що підлягає включенню до валових доходів

4) сум коштів страхового резерву, що використані не за призначенням

5) вартості матеріальних цінностей, переданих платнику податку згідно з договорами схову та використаних ним у власному виробничому чи господарському обороті

6) суми штрафів (неустойки, пені), одержаних за рішенням сторін договору або за рішенням відповідних державних органів

7) суми державного мита, попередньо сплаченого позивачам що повертається на його користь за рішенням суду

З валового доходу виключаються:

суми акцизного збору, ПДВ, отриманих підприємствами у складі ціни реалізації продукції, за винятком випадків, коли підприємство-отримувач не є платником податку на додану вартість

суми коштів або вартість майна, отриманого платником податку як компенсація за примусове відчуження державою іншого майна платника податку у випадках передбачених законодавством

суми коштів або вартість майна, отримані платником податку за рішенням суду (арбітражного суду) як компенсація прямих витрат або збитків, понесених таким платником податку в результаті порушення його прав та інтересів, що охороняються законом, у разі якщо вони не були віднесені таким платником податку до складу валових витрат або відшкодовані за рахунок коштів страхових резервів

суми коштів у частині надмірно сплачених податків, зборів (обов'язкових платежів), що повертаються або мають бути повернені платнику податку з бюджетів

суми коштів або вартість майна, що надходять платнику податків у вигляді прямих інвестицій або реінвестицій у корпоративні права, емітовані таким платником податку

суми доходів органів виконавчої влади та органів місцевого самоврядування від надання державних послуг

суми доходів, накопичуваних на пенсійних рахунках, у межах механізму додаткового пенсійного забезпечення;

кошти взаємного інвестування інвестиційних фондів і інвестиційних компаній, якщо жоден з їх засновників (учасників, акціонерів) та пов'язаних з ними осіб не володіє більше як 10 відсотками статутного фонду таких інвестиційних фондів або компаній та якщо такі інвестиційні фонди і компанії протягом 30 днів після закінчення податкового року розподіляють між акціонерами (засновниками) не менш як 90 відсотків суми річного доходу від інвестиційних операцій

суми одержаного платником податків емісійного доходу

номінальну вартість взятих на облік, але неоплачених цінних паперів, які засвідчують відносини позики

доходи від спільної діяльності на території України без створення юридичної особи, дивіденди отримані платником податку від інших платників податку

кошти або майно, які повертаються власнику корпоративних прав, емітованих юридичною особою, після повної і кінцевої ліквідації такої юридичної особи - емітента, або після закінчення договору про спільну діяльність, але не вище номінальної вартості акцій

кошти або майно, що надходять у вигляді міжнародної технічної допомоги, яка надається іншими державами відповідно до міжнародних угод

кошти, що надаються платнику податку з Державного інноваційного фонду на зворотній основі при здійсненні інноваційних проектів у порядку; визначеному Кабінетом Міністрів України

В результаті зменшення валового доходу на статті, що не включаються до валового доходу отримаємо скоригований валовий доход.

Валові витрати виробництва та обігу - це сума будь-яких витрат платника податку у грошовій, матеріальній або нематеріальній формі, здійснюваних як компенсація вартості товарів (робіт, послуг), які придбаваються (виготовляються) таким платником податку для їх подальшого використання у власній господарській діяльності.

До складу валових витрат включаються:

суми будь-яких витрат, сплачених протягом звітного періоду у зв'язку з підготовкою, організацією, веденням виробництва, реалізацією продукції (робіт, послуг) і охороною праці

суми коштів або вартість майна, добровільно перерахованих до Державного бюджету України, бюджетів територіальних громад, неприбуткових організацій, але не більше ніж 4% оподатковуваного прибутку звітного періоду

суми коштів перерахованих підприємствами всеукраїнських об'єднань осіб, які постраждали внаслідок Чорнобильської катастрофи. на яких працює за основним місцем роботи не менше 75 відсотків таких осіб, цим об'єднанням для проведення їх благодійної діяльності, але не більше 10 відсотків оподатковуваного прибутку.

суми коштів, внесених до страхових резервів

суми внесених податків, зборів і платежів, за винятком сплати податку на нерухомість, сплату торгівельних патентів, штрафів, пені, неустойок за рішенням суду або за рішенням сторін договору

суми виплат, не внесених до складу валових витрат минулих звітних податкових періодів у зв'язку з втратою, зменшенням або зіпсуванням документів, установлених правилами податкового обліку та підтвердження такими документами у звітному податковому періоді

суми витрат, не врахованих у минулих податкових періодах у зв'язку з допущенням помилок та виявлених у звітному податковому періоді у розрахунку податкового зобов'язання

суми безнадійної заборгованості у випадку, коли закінчився строк позовної давності або, коли заходи щодо стягнення не призвели до позитивного результату

суми виплат пов'язаних з поліпшенням основних фондів, та суми перевищення балансової вартості основних фондів та нематеріальних активів над вартістю їх реалізації.

Не включаються до складу валових витрат витрати на:

потреби, не пов'язані з веденням господарської діяльності, а саме:

організацію та проведення прийомів, презентацій, свят, розваг та відпочинку, придбання та розповсюдження подарунків крім благодійних внесків та пожертвувань неприбутковим організаціям. Ці обмеження не стосуються платників податку, основною діяльністю яких є організація прийомів, презентацій і свят за замовленням та за рахунок інших осіб.

придбання лотерей, участь в азартних іграх;

фінансування особистих потреб фізичних осіб.

придбання, будівництво, реконструкцію, модернізацію, ремонт основних фондів та витрати, пов'язані з видобутком корисних копалин.

сплату податку на прибуток підприємств, податку на нерухомість, сплату ПДВ, включеного до ціни товарів, що придбаваються платником податку для виробничого і невиробничого використання сплату податків на доходи фізичних осіб.

для платників податку на прибуток підприємств, які не зареєстровані як платники податку на додану вартість, до складу валових витрат виробництва входять суми податків на додану вартість, сплачені у складі цін придбання товарів вартість яких належить до валових витрат такого платника податку.

сплату вартості торгових патентів, яка враховується у зменшення податкових зобов’язань.

сплату штрафів, пені, неустойки.

утримання органів управління об'єднань платників податку, включаючи утримання холдінгових компаній, які є окремими юридичними особами.

здійснення прямих інвестицій, включаючи виплату емісійного доходу на користь емітента корпоративних прав.

виплату дивідендів.

виплату винагород або інших видів заохочень пов'язаним з таким платником податку фізичним чи юридичним особам у разі, якщо немає документальних доказів, що таку виплату або заохочення було проведено як компенсацію за фактично надану послугу (відпрацьований час).За наявності зазначених документальних доказів віднесенню до складу валових витрат підлягають фактичні суми виплат (заохочень), але не більші ніж суми, розраховані за звичайними цінами.

Не підлягають внесенню до складу валових витрат суми збитків платника податку понесених у зв'язку з реалізацією товарів (робіт, послуг) або їх обміном за цінами, що нижчі за звичайні. пов'язаним з таким платником податку особам.

Не належать до складу валових витрат будь-які витрати, не підтверджені відповідними розрахунковими, платіжними та іншими документами, обов'язковість ведення і зберігання яких передбачена правилами ведення податкового обліку.

До валових витрат включаються:

1. витрати платника податку на забезпечення найманих працівників спеціальним одягом, взуттям, обмундируванням що необхідні для виконання професійних обов'язків

2. витрати, що пов'язані з науково-технічним забезпеченням господарської діяльності

3. будь-які витрати на гарантійний ремонт або гарантійні заміни товарів, реалізовані платникам податку; вартість яких не компенсується за рахунок покупців таких товарів але не вище 10% від сукупної вартості таких товарів, що були реалізовані, та по яких не закінчився строк гарантійного обслуговування

4. витрати на проведення передплатних та рекламних заходів стосовно товарів, що передаються платниками податків

5. будь-які витрати платника податку, пов'язані з утриманням та експлуатацією фондів природоохоронного призначення

6. будь-які витрати зі страхування ризиків, за винятком страхування життя, здоров'я або інших ризиків, пов'язаних з діяльністю фізичних осіб, що перебувають у трудових відносинах з платником податку обов'язковість якого на передбачена. Якщо умови страхування передбачають виплату страхового відшкодування на користь платника податку — страхувальника, застраховані збитки, понесені таким платником податку, відносяться до його валових витрат у податковий період їх понесення, а суми страхового відшкодування таких збитків включаються до валових доходів такого платника податку у податковий період їх отримання.

7. витрати на придбання ліцензій і дозволів

8. витрати на відрядження фізичних осіб

9. витрати пов'язані з виплатою або нарахуванням процентів за борговими зобов'язаннями, та інші

До складу валових витрат включаються будь-які витрати, пов'язані з виплатою або нарахуванням процентів по боргових зобов'язаннях (у тому числі по будь-яких кредитах, депозитам або у вигляді орендної плати) протягом звітного періоду, якщо такі виплати або нарахування здійснюються в зв'язку з веденням господарської діяльності платника податків.

До складу валових витрат платника податків включаються витрати на оплату праці фізичних осіб, що складаються в трудових відносинах із таким платником податків, що включають витрати на виплату основної і додаткової заробітної плати й інших видів заохочень і виплат, виходячи з тарифних ставок, у вигляді премій, заохочень, відшкодування вартості товарів (робіт, послуг), витрати на виплату авторських винагород і виплати за виконання робіт (послуг), відповідно до договорів цивільно-правового характеру, будь-які інші виплати в грошовій або натуральній формі, установлені за домовленістю сторін.

До складу валових витрат платника податків включаються суми зборів на обов'язкове державне пенсійне страхування й інші види загальнообов'язкового (у тому числі державного) соціального страхування фізичних осіб, що складаються в трудових відносинах із платником податків.

Платник податку веде облік приросту (убутку) балансової вартості покупних матеріалів, сировини, комплектуючих виробів та напівфабрикатів на складах, у незавершеному виробництві та залишок готової продукції. У разі коли балансова вартість таких запасів на кінець звітного кварталу перевищує їх балансову вартість на початок того ж звітного кварталу, різниця вираховується з суми валових витрат платника податку у такому звітному кварталі. У разі коли вартість таких запасів на початок звітного кварталу перевищує їх вартість на кінець того ж звітного кварталу, різниця додається до складу валових витрат платника податку у такому звітному періоді.

Якщо платник податку з числа резидентів протягом звітного періоду має від'ємне значення об'єкта оподаткування дозволяється віднесення таких балансових збитків на майбутні податкові періоди протягом п'яти податкових років, що наступають за роком виникнення такого збитку, та відповідне зменшення об'єкта оподаткування майбутніх податкових періодів протягом цих п'яти років. Зменшення об'єкта оподаткування має здійснюватись за результатами податкового періоду; що настає за звітним, а у разі недостатності валового доходу періоду; що настає за звітним, має відноситись на результати чергового наступного періоду. Якщо ж за результатами наступного звітного кварталу балансові збитки попереднього кварталу не відшкодовані валовими доходами. різниця підлягає індексації.

Амортизація основних засобів і нематеріальних активів — це поступове віднесення витрат на їх придбання, на зменшення скоригованого прибутку платника податку в межах норм амортизаційних відрахувань, установлених статтями Закону України “Про оподаткування прибутку підприємств” (Додаток А).

Крім цих трьох груп податків є ще податки та збори платниками яких є фізичні особи, а підприємство виконує тільки функцію посередника у їх нарахуванні і сплати , такими є прибутковий податок з громадян, збір на обов’язкове соціальне страхування на випадок безробіття, збір на обов’язкове державне пенсійне страхування. Вони утримуються з заробітної плати працівника і тому не впливають на фінансово-господарську діяльність підприємства.

- Завдання податкового обліку і звітності розрахунків з

бюджетом. Взаємозв’язок податкового та фінансового обліку.

З введенням в дію Закону України “Про внесення змін до Закону України “Про оподаткування прибутку підприємства” з’явилося поняття “податковий облік”

Податковий облік — це підсистема бухгалтерського обліку, яка на підставі затверджених державою правил виконує функції нарахування та сплати податків та подання інформації про це відповідним державним органам.

З 1.01.2000р. вступив в дію Закон України “Про бухгалтерський облік та фінансову звітність в Україні”, який закріпив перехід підприємств і організацій України на систему бухгалтерського обліку і звітність, основану на національних Положеннях (стандартах) бухгалтерського обліку, що відповідають МСБО. Виходячи з вимог Закону, бухгалтерський облік є обов’язковим видом обліку, який ведеться підприємством, а фінансова, податкова, статистична звітність ґрунтується на даних бухгалтерського обліку. Встановивши новий порядок визначення суми оподатковуваного прибутку, законодавці відокремили податковий облік від фінансового. Проте повністю розділити ці види обліку неможливо по-перше, підставою для ведення обох видів обліку є одні й ті ж облікові документи, що фіксують факти здійснення господарських операцій по-друге, роботу з організації і ведення податкового обліку виконують в основному одні й ті ж працівники — бухгалтери по-третє з метою можливості виконання даних бухгалтерського обліку в податкових розрахунках вносять зміни до порядку ведення бухгалтерського обліку деяких господарських операцій.

Податковий облік, правила якого є регламентованими, регулює взаємовідносини між платником податку і державою по обсягах і структурі обов’язкових податкових платежів.

Мета ведення податкового обліку — визначення кінцевого результату (прибутку) для цілей оподаткування. Його призначення - за даними бухгалтерського обліку групувати потрібну інформацію у податкових деклараціях із податку на додану вартість та податку на прибуток підприємства, складати розрахунки з акцизного збору і інших платежів до державного та місцевих бюджетів. При веденні податкового обліку велику увагу приділяють визнанню валових доходів і витрат отриманих в процесі діяльності.

Порушення у ведення податкового обліку тягнуть за собою виникнення помилок у визначенні бази оподаткування. Відсутність податкової звітності, несвоєчасна її подача, неповна сплата податків до бюджету неправильне визначення розмірів нарахованих податків і зборів, помилки при веденні податкового обліку вважаються правопорушеннями і тягнуть за собою покарання винних осіб, стягнення штрафів, пені за несвоєчасну чи неповну сплату податків. Тому головний бухгалтер повинен забезпечити вивчення нормативних актів з питань оподаткування підприємств, здійснити чіткий розподіл обов’язків між окремими виконавцями є ведення бухгалтерського та податкового обліку, досягти необхідного рівня аналітичності цих видів обліку. Всі незрозумілі питання повинні бути з’ясовані за допомогою консультаційних відділів податкової адміністрації та незалежних аудиторських фірм. Як виправлять виявленні похибки та коли про їх виправлення повідомляти до податкових органів.

Добре поставлена справа з організації бухгалтерського та податкового обліку дозволять підприємству уникнути штрафів, досягти високого рівня прибутковості.

Податкове законодавство в Україні не стійке та майже щодня змінюється і доповнюється. Завдання бухгалтера, також розширюються і доповнюються: це чітке дотримання законів і інших законодавчих актів при визначенні, нарахуванні і сплаті податків у чітко визначені терміни. Часто для цього бухгалтер складає календар, де фіксуються всі терміни сплати і ставки податків, що підлягають сплаті у даному звітному періоді.

В Україні офіційний термін існування податкового обліку налічує два роки, тому вже певним чином виділилися особливі відмінності даного обліку від інших видів обліку (фінансового та управлінського) (таблиця 2.1).

Таблиця 2.1. Порівняння бухгалтерського і податкового обліку.

| Галузі порівняння | Фінансовий облік | Управлінський облік | Податковий облік |

| Основні користувачі інформації | Особи і організації як всередині, так і поза господарською одиницею | Різні рівні керівництва | Контролюючі органи податкової адміністрації |

| Система запису | Система подвійного запису |

Не обмежений системою подвійного запису використовується будь-яка система, що дає результат |

Можливе використання системи подвійного запису або будь-яка інша форма, що не суперечить законодавству |

| Свобода вибору | Обмежений загальноприйнятими принципами ведення бухгалтерського обліку | Ніяких обмежень, крім вартості, зіставної з доходами від кращих управлінських рішень, єдиний критерій —придатність | Часткове дотримання загальноприйнятих принципів обліку через різну методологію обчислення доходів і витрат |

| Основний об’єкт обліку | Господарська одиниця в цілому | Різні структурні підрозділи господарської одиниці (центри витрат і відповідальності) | Господарська одиниця в цілому та структурні елементи з метою різного оподаткування |

| Часовий аспект |

Націленість на минуле оцінка минулого періоду |

Націленість на майбутнє формальне використання кошторисів поряд з даними за попередній рік |

Націленість на минуле оцінка показників минулого періоду |

| Частота складання звітності | Періодичність на регулярній основі |

Коли вимагається може складатися і на нерегулярній основі |

Періодично на регулярній основі частота подавання звітності найбільша |

| Ступінь надійності |

Вимагає об’єктивності історичний за природою |

Суттєво залежить від цілей планування при потребі використовуються точні дані футуристичний за природою |

Вимагає точності залежить від змін податкового законодавства |

На підставі вищевикладеного можна зробити певні висновки.

Існування податкового обліку — необхідна умова правильного нарахування податків і зборів, оскільки бухгалтерський облік не повною мірою задовольняє вимоги податкової системи.

Серед особливостей податкового обліку, на нашу думку, можна виділити такі орієнтація лише на одного споживача — податкові органи, спеціалізовані форми звітності, відсутність обмежених систем обліку, особлива методологія обчислення фінансових результатів, додатковий первинний облік.

Правила ведення бухгалтерського обліку, порядок визначення фінансових результатів передбачають трактування господарських процесів не з податкових позицій, а з економічної суті кожної господарської операції і орієнтований на міжнародні стандарти бухгалтерського обліку, а тому не передбачає формування показників, які використовуються для складання податкової звітності на основі чинного податкового законодавства України. Доходи визнані в бухгалтерському обліку, як правило визнаються валовими доходами і в податковому обліку, але різниця може виникнути в результаті не співпадання по звітних періодах, оскільки момент визнання доходу в бухгалтерському і в податковому обліку різні. Крім того встановлено різні підходи по визнанню доходів і валових доходів по окремих операціях, які визнаються валовими доходами і не являються доходами в бухгалтерському обліку. Наприклад: безоплатно одержані необоротні активи включаються до складу валових доходів загальною сумою в момент надходження на підприємство, а в бухгалтерському обліку відображаються в складі додаткового капіталу і визнаються доходом по мірі визнання витрат, тобто по мірі нарахування амортизації.

Сума визнаних витрат в бухгалтерському обліку і визнаних валових витрат в податковому обліку суттєво відрізняється (таблиця 2.2). Бухгалтерський облік витрат ґрунтується на принципі обачності, згідно з яким методи оцінки витрат мають запобігати їх заниженню, а в податковому обліку підхід протилежний: валові витрати не повинні бути завищені, а тому встановлюються обмеження при визнанні валових витрат. Необхідність уособленого ведення податкового обліку пояснюється тим, що визнання доходів і валових доходів, витрат (валових витрат ), фінансових результатів (прибутку до оподаткування) у податковому занодавстві не відповідає основним принципам визнання доходу в бухгалтерському обліку. Методологічні засади формування в бухгалтерському обліку інформації про доходи і витрати визначає П(С)БО 15 "Дохід" і П(С)БО 16 "Витрати". В податковому обліку витрати визнаються згідно норм Закону України " Про оподаткування прибутку підприємств". В результаті виникають розбіжності в визнанні доходів і витрат, визначенні фінансових результатів в бухгалтерському обліку і визначенні прибутку до оподаткуванні в податковому обліку.

Таблиця 2.2. Відмінності у визнанні витрат у бухгалтерському та податковому обліку

| № п/п | Витрати | Відображення в обліку | |

| Бухгалтерський облік | Податковий облік | ||

| 1 | Благодійна допомога неприбутковим організаціям | Вся сума | Враховується не більше 4% оподатковуваного прибутку за звітний період |

| 2 | Податок на прибуток | Відносяться на витрати в розмірі, визначеному від прибутку в бухгалтерському обліку | Не відносяться на витрати |

| 3 | Штрафи, пені, неустойки | Відносяться на витрати | Не відносяться на витрати |

| 4 | Капітальні витрати на покращення основних засобів | Відносяться на збільшення балансової вартості основних засобів | Враховується в складі валових витрат не більше 5% загальної балансової вартості основних фондів на початок року, решта відноситься на збільшення вартості основних фондів |

| 5 | Ремонт основних засобів для підтримки їх в робочому стані без їх покращення | Відносяться на витрати | Враховується в складі валових витрат не більше 5% загальної балансової вартості основних фондів на початок року, решта відноситься на збільшення вартості основних фондів |

| 6 | Представницькі витрати | Відносяться на витрати | Відносяться на витрати не більше 2% від прибутку за звітний період |

| 7 | Добові | Повністю відносяться на витрати | Відносяться на витрати згідно з встановленими нормами |

| 8 | Аванси | Не вважаються витратами | Валові витрати збільшуються на суму авансів постачальникам |

| 9 | Безнадійна заборгованість | Відносяться на витрати | Зменшують дохід, якщо мала місце затримка оплати вартості товарів понад 30 днів і платник звернувся до суду |

| 10 | Придбання паливно-мастильних матеріалів для легкових автомобілів | Відносяться на витрати | Не відносяться на витрати |

| 11 | Нестачі | Відображається вся сума | Тільки в межах норм природного убутку відносяться на витрати |

| 12 | Професійна підготовка | Відображається вся сума | Відображається до 2% від Фонду оплати праці звітного періоду, крім пов’язаних осіб |

Характеристика фінансово-господарської діяльності підприємства і постановка податкового обліку на ньому

Підприємство по переробці риби і м’ясопродуктів — це госпрозрахунковий відособлений підрозділ Майстрівського споживчого товариства, зареєстрований 30 жовтня 1996 року як суб’єкт підприємницької діяльності без права юридичної особи. Житомирським обласним управлінням статистики за підприємством закріплено ідентифікаційний код 25313556. Це підприємство розташоване за адресою

Житомирська область,

м. Новоград-Волинський,

шосе Корецьке, 13.

Має свій поточний розрахунковий рахунок №26000301935136, що знаходиться у Новоград-Волинському відділенні Промінвестбанку, МФО 311711. Підприємство зареєстроване як платник податку на додану вартість (індивідуальний податковий номер 253135506155).

Підприємство займається виробництвом товарів народного споживання, торгівлею цими товарами (гуртом і вроздріб), громадським харчуванням, заготівлею і переробкою сільгосппродукції.

Основиною метою діяльності підприємства згідно Статуту є забезпечення потреб системи споживчої кооперації та громадян в продукції, насичення споживацького ринку продукцією власного виробництва та купованих товарів.

Виконується це завдання за рахунок діяльності трьох підрозділів (рис ???????????????)

виробничий цех — цех, де піддається переробці (солінню, копченню) риба і м’ясопродукти. Х цеху продукція йде до системи роздрібних магазинів через гуртову торгівлю та виробництво на замовлення та безпосередньо до споживача через власний торгівельний лоток на місцевому ринку, а також у вигляді напівфабрикатів готової продукції надходить до підприємства громадського харчування — кафе “Верес”

кафе “Верес” займається виготовленням і реалізацією продукції власного виробництва, а також купований товарів

останній підрозділ — це торгівельний лоток, що займається реалізацією продукції виробничого цеху, працює періодично — два дні в неділю.

Адміністративно-управлінський апарат підприємства складається з директора — Марчука В.В. та головного бухгалтера — Літоти Л.В., крім того на кожному підрозділі є матеріально-відповідальна особа, що несе відповідальність за його діяльність, так в кафе “Верес” — завідуюча Літвінчук Г.Я., у виробничому цеху — Глакова Я.Б., а на лотку працює один продавець — Юрченко Л.І. Під керівництвом головного бухгалтера знаходиться бухгалтер Кириченко і касир Марчук. Для раціонального використання робочого часу обов’язки між працівниками бухгалтерії розподілені так

касир займається веденням операцій по касі, а також робить обробку звітів матеріально-відповідальних осіб, що подаються кожної неділі

бухгалтер веде податковий облік на підприємстві загалом

головний бухгалтер займається складанням звітності, а також певною мірою виконує обов’язки замісника директора.

Бухгалтерський облік на підприємстві ведеться відповідно до книжно-журнальної форми обліку, при якій накопичення і систематизація документів за господарськими операціями здійснюється в журналах (Додаток )))))

Згідно Наказу по підприємству №250 від 28.09.2000 року (Додаток ??????) на підприємстві почалось реформування системи бухгалтерського обліку і вже з 1.10.2000 року облік ведеться за новим планом рахунків у відповідності до Пололжень (стандартів бухгалтерського обліку). Було складено таблицю перекладання сальдо рахунків старого плану на рахунки нового плану.

Якщо

розглядати

результати

діяльності

підприємства,

то вони свідчать

про досить

ефективну його

роботу. На

8-09-2015, 14:02