Годовая сумма амортизации (руб.)

Накопленная сумма амортизации (руб.)

Остаточная стоимость (руб.)

Конец 1-го года

Конец 1-го года

Конец 1-го года

Конец 1-го года

Кумулятивный и метод уменьшающегося остатка представляют собой ускоренные методы начисления амортизации. Характер использования действующих основных средств заложен, если так можно выразиться, в самой природе этих средств: новый объект в первые годы эксплуатации способен на большую отдачу. Следовательно, логично на данном этапе списывать и большую часть их стоимости на издержки производства. Научно – технический прогресс со временем позволит создать новое, более производительное оборудование, а действующее морально устареет. Накопленная по нему к данному времени сумма амортизации даст возможность заменить оборудование значительно раньше, чем оно физически придёт в негодность.

Другим преимуществом использования ускоренных методов служит тот аргумент, что затраты на отдельные виды ремонта обратно пропорциональны степени его использования: в первые годы они незначительны, в то время как в конце срока службы возрастают. Общий вывод: в среднем указанные расходы остаются постоянными в течение нескольких лет.

Таким образом, ускоренные методы амортизации, по сути, представляют собой вариант учётной политики, преследующей конечную цель создать за короткий период времени источник финансирования, за счёт которого можно будет обновить постоянный капитал.

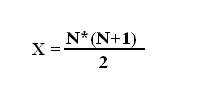

Интересна в связи с этим методика начисления амортизации по кумулятивному методу. Его ещё называют «Метод списания стоимости по сумме чисел лет полезного использования», или «Метод падающих чисел». В начале исчисляется сумма срока службы (X) определённого объекта по формуле:

Где N – количество лет предлагаемого срока службы данного объекта

Годовая сумма амортизационных отчислений (Гс) будет определена по формуле:

Гс = [(Пс - Лс) * N]:X

Где Пс – первоначальная стоимость,

Лс – ликвидационная стоимость объекта.

Пример. Пусть при планируемом сроке эксплуатации токарно-фрезерного станка (N) 6 лет срок службы при исчислении годовой суммы амортизации составит 21 год (6*(6+1):2). Этот результат показывается в знаменателе в течении всего срока эксплуатации станка. В числители отражается число лет, оставшееся до конца срока службы данного оборудования, то есть применяется обратный счёт в последовательности 6, 5, 4, 3, 2, 1. Путём умножения первоначальной стоимости станка (например, 100000 рублей) за вычетом его ликвидационной стоимости – 500 рублей (100000 – 500 = 99500) определяют ежегодную сумму амортизационных отчислений (Гс):

Гс = (99500 * 6):21 = 28 428,6 рублей

По годам срока службу сумма амортизационных отчислений составит:

|

Показатели |

Первоначальная стоимость (руб.) |

Годовая сумма амортизации (руб.) |

Накопленная сумма амортизации (руб.) |

Остаточная стоимость (руб.) |

| Дата постановки на баланс | 100000 | - | - | 100000 |

| Конец 1-го года | 100000 | (99500*6:21)=28428,6 | 28428,6 | 71571,4 |

| Конец 2-го года | 100000 | (99500*5:21)=23690,5 | 52119,1 | 47880,9 |

| Конец 3-го года | 100000 | (99500*4:21)=18952,4 | 71071,5 | 28928,5 |

| Конец 4-го года | 100000 | (99500*3:21)=14214,3 | 85285,8 | 14714,2 |

| Конец 5-го года | 100000 | (99500*2:21)=9476,2 | 94762 | 5238 |

| Конец 6-го года | 100000 | (99500*1:21)=4738 | 99500 | 500 |

Как видим, годовая сумма амортизации снижается, что в принципе соответствует самой природе эксплуатации основных средств, которые теряют со временем свои качественные показатели ввиду физического и морального старения. В то время как их потребительские свойства убывают, сумма накопленной амортизации продолжает расти, достигая к концу шестого года функционирования первоначальной (стартовой) стоимости за вычетом полезных отходов.

Метод уменьшающегося остатка как вариант ускоренной амортизации предусматривает применение удвоенной ставки годовой нормы амортизации, используемой при линейном методе, по отношению к остаточной стоимости объекта по каждому году эксплуатации. Остаточная стоимость принимается во внимание по последнему году эксплуатации, когда ежегодная сумма амортизации ограничивается размером, который не должен превышать ликвидационную стоимость.

В качестве примера используем тот же токарно-фрезерный станок, который эксплуатировался с погашением стоимости по кумулятивному методу. Срок службы 6 лет. Годовая норма амортизационных отчислений 16,66% (100%:6лет). Удвоенная норма амортизации – 33,33% (2*16,66%). Тогда методика начисления амортизации по методу уменьшающегося остатка будет иметь следующий вид:

|

Показатели |

Первоначальная стоимость (руб.) |

Годовая сумма амортизации (руб.) |

Накопленная сумма амортизации (руб.) |

Остаточная стоимость (руб.) |

| Дата постановки на баланс | 100000 | - | - | 100000 |

| Конец 1-го года | 100000 | (33,3%*100000)=33330 | 33300 | 66670 |

| Конец 2-го года | 100000 | (33,3%*66670)=22221,1 | 55551,1 | 44448,9 |

| Конец 3-го года | 100000 | (33,3%*44448,9)=14814,8 | 70365,9 | 29634,1 |

| Конец 4-го года | 100000 | (33,3% *29634,1)=9877 | 80242,9 | 19757,1 |

| Конец 5-го года | 100000 | (33,3%*19757,1)=6585 | 86827,9 | 13172,1 |

| Конец 6-го года | 100000 | 12672,1 | 99500 | 500 |

По пятому году эксплуатации недоамортизированная стоимость объекта составила 13 172,1 рублей, а с учётом ожидаемых полезных отходов на 500 рублей меньше, то есть 12672,1 рублей. Эта сумма и должна быть учтена как годовая сумма амортизационных отчислений по последнему – шестому году эксплуатации данного объекта, несмотря на то, что согласно расчёту она равна всего4386,3рубля (33,3%*13172,1).

Вывод: метод уменьшающегося остатка имеет много общего с кумулятивным методом, ибо в основе обоих методов лежит один и тот же принцип – постепенная потеря объектом своих полезных качеств по мере эксплуатации. Пропорционально уменьшению этих качеств сокращается и абсолютная годовая сумма амортизационных отчислений.

Во всех вариантах начисления амортизации, кроме линейного, сумма налогооблагаемой прибыли должна быть скорректирована.

Расчёт амортизации по одному из приведённых методов производится в пределах групп однородных объектов в течении всего срока полезного использования.

Учётным регистром по начислению амортизации служит специальная разработочная таблица «Расчёт амортизации основных средств».

Сумма амортизации, начисленной при линейном методе за отчётный месяц, складывается из суммы амортизации, начисленной за предшествующий месяц, скорректированной в сторону увеличения на сумму амортизации по поступившим основным средствам в пределах соответствующей группы объектов, по которой применятся данный метод, и вычитания суммы амортизации по выбывшим основным средствам в данной группе.

Начисление амортизации по объектам с применением других методов производится по соответствующей методике.

Субъекты малого предпринимательства имеют право начислять амортизацию по основным средствам производственного назначения в размере, в два раз превышающим нормы, установленные для отдельных видов, с 1 января 1998 года списывать дополнительно как амортизационные отчисления до 50% первоначальной стоимости конкретных объектов со сроком полезного использования более трёх лет.

Определённые особенности имеет порядок начисления амортизации, учитываемой для целей налогообложения, на приобретаемые основные средства, бывшие в эксплуатации. Они возникают у нового собственника и состоят в исчислении срока полезного использования.

Пример. Организация приобрела оборудование для межоперационного контроля и контроля готовых полупроводниковых приборов и интегральных схем за 50000 рублей. В соответствии с Едиными нормами амортизации годовая норма амортизации данного оборудования 25%, то есть нормативный срок его эксплуатации 4 года. У прежней организации – продавца оно находилось в эксплуатации 1,5 года. У нового собственника оно должно эксплуатироваться в пределах оставшегося нормативного срока – 2,5 года, в течении которых будет начислена оставшаяся амортизация в размере 62,5%, или в абсолютной сумме 31250 рублей (при отсутствии полезных отходов после списания оборудования).

По первому году эксплуатации сумма амортизации у покупателя составит 12500 рублей.

Аналогичная методика начисления амортизации для целей налогообложения принята и по основным средствам, полученным в качестве вклада в уставный капитал организации.

2.4. Учёт амортизационных отчислений

В синтетическом учёте амортизация отражается на пассивном счёте 02 «Амортизация основных средств». Сальдо кредитовое по счёту 02 отражает величину накопленного износа основных средств, которые числятся на счетах 01 «Основные средства» и 03 «Долгосрочно арендуемы основные средства». Оборот по дебету счёта 02 – сумма износа по выбывшим объектам, независимо от причин выбытия. Оборот по кредиту – сумма начисленной амортизации за отчётный период. Счёт 02 имеет два субсчёта:

02/1 «Амортизация собственных основных средств»

02/2 «Амортизация долгосрочно арендуемых основных средств»

Аналитический учёт по счёту 02 «Амортизация основных средств» ведут по видам и отдельным инвентарным объектам основных средств, при использовании журнально-ордерной формы учёта суммы амортизации рассчитываются в разработочной таблице формы № РТ-6 и отражают в журнале-ордере № 1 и ведомостях № 12, 15.

На сумму начисленной за отчётный месяц амортизации по итого разработочной таблице в учёте составляются бухгалтерская проводка:

Дебет счетов 20 «Основное производство»

25 «Общепроизводственные расходы»

26 «Общехозяйственные расходы»

Кредит счёта 02 «Амортизация основных средств»

Сумма амортизации увеличивается так же в случае выкупа лизингополучателем имущества, если оно учитывалось на балансе лизингодателя:

Дебет счёта 01 «Основные средства»

Кредит счета 02 «Амортизация основных средств»

Субсчёт 1 «Амортизация собственных основных средств»

С 1 января 1998 года амортизационные отчисления, начисленные на полное восстановление ускоренным методом, организации в праве использовать на любые цели, что создаёт правовую основу перелива капитала в другие сферы применения и снижает риск инвестиций.

В то же время следует иметь в виду, что при применении любого варианта для начисления амортизации по основным средствам, выбранного организацией в качестве варианта учётной политики, она должна исходить при этом из целей бухгалтерского учёта. Для целей же налогообложения организация должна корректировать сумму амортизационных отчислений, начисленных исходя из линейного (равномерного) метода.

Исполнение договора доверительного управления имуществом, когда предметом договора являются основные средства, требует наряду с принятием таких объектов на баланс и отражения в учёте принимающей стороны суммы начисленной амортизации за период эксплуатации данного объектов у предыдущей стороны.

На сумму принятой амортизации составляется запись:

Дебет счёта 79 «Внутрихозяйственные расходы»

Субсчёт 3 «Расчёты по договору доверительного управления имуществом»

Кредит счёта 02 «Амортизация основных средств»

Списание сумм начисленной амортизации отражается в учёте по дебету счёта 02 «Амортизация основных средств» в корреспонденции с кредитом счёта 01 «Основные средства». Такая запись делается в учёте независимо от причин выбытия.

С 1 октября 1998 года сняты предельные ограничения (до 0,5) на понижающие коэффициенты к нормам амортизационных отчислений. Эти и другие меры повышают эффективность амортизационной политики, разрабатываемой каждым предприятием исходя из своего финансового положения.

Если балансовая стоимость отдельных объектов по основным средствам превышает их рыночную цену, организация вправе произвести переоценку (уценку) таких объектов одним из способов:

- Путём прямого пересчёта этих объектов, начиная с квартала, следующего за кварталом, в котором была произведена их переоценка;

- По документально подтверждённым рыночным ценам.

Пример. Стоимость объекта по данным учёта на 1 января 2001 года – 12000 рублей. Сумма начисленной амортизации на эту дату – 18000 рублей, а за следующие 3 месяца – 1100 рублей. Всего на 1 апреля 2001 года – 2900 рублей (1800 + 1100).

Рыночная цена объекта 10800 рублей. Коэффициент пересчёта – 24% ((2900 : 12000) * 100%). Сумма амортизации по результатам переоценки составила 2592 рублей (10800 * 24%).

В учёте сумма уценки данного объекта определена в размере 1200 рублей (12000 - 10800).

Дебет счёта 83 «Добавочный капитал»

Кредит счёта 01 «Основные средства»

Соответственно должна быть уменьшена на 308 рублей и сумма ранее начисленной амортизации (2900 - 2592):

Дебет счёта 02 «Амортизация основных средств»

Кредит счёта 83 «Добавочный капитал»

В дальнейшем, после 1 января 2001 года, амортизация по такому объекту должна начисляться исходя из восстановительной стоимости 10800 рублей.

Счёт 02/1 «Амортизация собственных основных средств»

Д К

|

Сумма износа по объектам основных средств, выбывших из эксплуатации по любым причинам (К01) |

Сн – Сумма износа собственных объектов на начало месяца |

|

Сумма начисленной амортизации за отчётный месяц (Д20,25,26)

Сумма амортизации, увеличенная в случае выкупа лизингопо-лучателем имущества (Д01)

Сумма принятой амортизации (Д79/3)

Сумма износа по основным средствам, сданным в текущую аренду (Д91) |

Счёт 02/2 «Амортизация долгосрочно арендуемых основных средств»

Д К

|

Списание износа по объектам основных средств, выбывших из эксплуатации по любым причинам (К03) |

Сн – Сумма износа начисленного с начала аренду до текущего месяца |

|

Ежемесячно начисляемый износ по указанным объектам (20,25,26) |

2.5. Учёт восстановления основных средств и способы его финансирования

В процессе эксплуатации основные средства, независимо от их назначения в процессе производства, постоянно изнашиваются. Для поддержания в рабочем состоянии они требуют ремонта. По характеру и объёму ремонтных работ различают текущий, средний и капитальный ремонты.

Текущий ремонт следует рассматривать с двух позиций:

- Периодичности проведения;

- Характера работ.

По периодичности текущий ремонт отдельных объектов производится в пределах одного года.

Характер работ предусматривает текущую профилактику объекта, связанную со сменой отдельных узлов без разборки агрегата, регулировку механизмов, их смазку, что обеспечивает постоянную готовность объекта к эксплуатации.

Средний ремонт по сложности и периодичности проведения (более одного года) приближается к капитальному ремонту и связан с необходимостью восстановления или замены отдельных деталей путём частичной разборки объекта.

Капитальный ремонт – наиболее сложный вид ремонта. Он является продолжительным по времени (свыше одного года), связан с полной разборкой ремонтируемого агрегата, а при ремонте зданий – с заменой несущих конструкций и тому подобного. Такой ремонт требует более высоких профессиональных навыков исполнителей, и потому чаще производится специализированными подрядными организациями.

Все три вида ремонта основных средств формируют систему планово-предупредительного ремонта, включающую комплекс мер, осуществление которых обеспечивает поддержание соответствующих объектов в рабочем состоянии.

Отнесение ремонтных работ к соответствующему виду подтверждается необходимыми документами: сметной документацией, договором на проведение ремонта, внутренними распорядительными документами организации (приказом руководителя и прочими). Наличие их подтверждает обоснованность включения расходов на ремонт в состав производственных издержек. В то же время следует иметь в виду, что затраты на реконструкцию объектов основных средств и проведение модернизации оборудования рассматриваются как капитальные вложения. Их осуществление производится за счёт прибыли, остающейся в распоряжении организации, или других источников целевого характера.

Возможна ситуация, когда составляющие части объекта имеют различный срок службы. Тогда действует общее правило: замена каждой такой части рассматривается в учёте как выбытие (равно при его становление как приобретение) самостоятельного инвентарного объекта.

Перечень работ относящихся к тому или иному виду ремонта, регулируется отраслевыми положениями о планово предупредительном ремонте (ППР).

Организация должна просчитать исходя из своих финансовых возможностей, всегда ли целесообразно проводить ремонтные работы, особенно в крупных объёмах, или же более выгоден другой вариант – переход на метод ускоренной амортизации по активной части основных средств с созданием основы для более быстрого их обновления, что представляет серьёзный аргумент в условия конкуренции. Вопрос, конечно, не сводится к полному исключению проведения отдельных видов ремонта, а состоит, прежде всего, в оценке их экономической целесообразности.

Ремонт может

выполняться хозяйственным или подрядным способом. При осуществлении

капитального ремонта хозяйственным способом в соответствии с приказом

руководителя определяются исполнители, сроки начала и окончания работы.

Экономические службы на основании дефектной ведомости, составленной службой

главного механика с указанием перечня заменяемых

8-09-2015, 11:13