Дебет 62 Кредит 90–7 «Проценты по коммерческому кредиту» – в составе выручки отражены ежемесячные проценты по коммерческому кредиту;

Дебет 90–7 Кредит 68 «НДС» – отражен НДС с сумм ежемесячных процентов по коммерческому кредиту.

В налоговом учете в соответствии со ст. 316 НК РФ сумма выручки определяется на дату реализации (то есть перехода права собственности) и включает в себя сумму процентов, начисленных от момента отгрузки до момента перехода права собственности на товар.

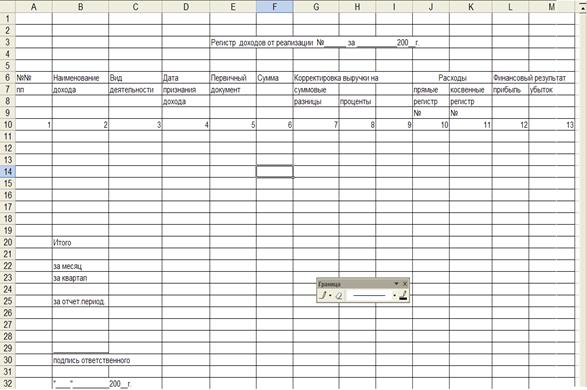

Проценты, начисленные за пользование товарным кредитом, с момента перехода права собственности на товары до момента полного расчета по обязательствам включаются в состав внереализационных доходов. Согласно СТ. 313 НК РФ в случаях, когда главой 25 НК РФ определен порядок учета хозяйственных операций, отличный от порядка, установленного правилами бухгалтерского учета, налогоплательщики обязаны вести отдельный налоговый учет этих операций. Налоговый учет выручки можно организовать с помощью регистра учета выручки от реализации продукции, сформированного с использованием информации бухгалтерского учета. Форма регистров налогового учета (определяется ст. 314 НК РФ) и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налогоплательщиком самостоятельно и устанавливаются приложениями к учетной политике для целей налогообложения. Вместе с тем, согласно ст. 313 НК РФ определен перечень обязательных реквизитов аналитического регистра налогового учета, который включает в себя: наименование регистра, период (дата) составления, измерители операции в натуральном (если это возможно) и в денежном выражении, наименование хозяйственных операций, подпись лица, ответственного за составление регистров.

Для коммерческих организаций МНС России предложены четыре группы регистров:

– регистры промежуточных расчетов, – регистры учета состояния единицы учета, – регистры учета хозяйственных операций, – регистры формирования отчетных данных.

Рассмотрим следующую ситуацию.

Организация осуществляет отгрузку без предоплаты.

В налоговом учете организации, применяющей кассовый метод, отражается: в августе в составе доходов от реализации – 600 000 руб.,; в сентябре в составе внереализационных доходов – 20 000 руб.

В бухгалтерском учете в этом случае делаются следующие проводки:

– отгружена продукция в августе по курсу на дату отгрузки 30 руб. за 1 дол. США на сумму 23600 дол. США (708 000 руб.):

Дебет счета 62 «Расчеты с покупателями и заказчиками»

Кредит счета 90 «Продажи», субсчет1 «Выручка»;

– начислен НДС на сумму 3600 дол. США (108 000 руб.):

Дебет счета 90 «Продажи», субсчет 3 «НДС»

Кредит счета 68 «Расчеты с бюджетом по налогам и сборам»;

– в сентябре поступила оплата от покупателей по курсу на дату оплаты 31 руб. за 1 долл. США на сумму 23 600 долл. США (731 600 руб.);

Дебет счета 51 «Расчетные счета»

Кредит счета 62 «Расчеты с покупателями и заказчиками»;

– выручка от реализации увеличивается на суммовую разницу на 23 600 руб.;

Дебет счета 62 «Расчеты с покупателями и заказчиками»

Кредит счета 90 «Продажи», субсчет 1 «Выручка»;

– начислен НДС с суммовой разницы на сумму 3600 руб.;

Дебет счета 90 «Продажи», субсчет 3 «НДС»

Кредит счета 68 «Расчеты с бюджетом по налогам и сборам», субсчет «Расчеты по НДС».

Организация осуществляет отгрузку по предоплате. В бухгалтерском учете делаются следующие проводки;

– в августе поступила предоплата от покупателей по курсу 30 руб. за 1 долл. США на сумму 5900 долл. США (177 000 руб.);

Дебет счета 51 «Расчетные счета»

Кредит счета 62 «Расчеты с покупателями и заказчиками», субсчет2 «Расчеты по предоплате»;

– начислен НДС на сумму 900 долл. США (27 000 руб.);

Дебет счета 62 «Расчеты с покупателями и заказчиками», субсчет 2 «Расчеты по предоплате»

Кредит счета 68 «Расчеты с бюджетом по налогам и сборам» субсчет «Расчеты по НДС»;

– отгружена продукция в сентябре по курсу на дату оплаты 31 руб. за 1 долл. США на сумму 5900 долл. США (182 900 руб.);

Дебет счета 62 «Расчеты с покупателями и заказчиками»

Кредит счета 90 «Продажи», субсчет 1 «Выручка»;

– начислен НДС на сумму 900 долл. США (27 900 руб.);

Дебет счета 90 «Продажи», субсчет 3 «НДС»

Кредит счета 68 «Расчеты с бюджетом по налогам и сборам», субсчет «Расчеты по НДС».

В налоговом учете у организации, применяющей метод начисления:

– в августе в налоговом учете данная операция не отражается;

– в сентябре в составе доходов от реализации отражается сумма 155 000 руб. (5000 долл. США *31 руб.), в составе внереализационных расходов – 5000 руб.

При этом в целях налогового учета должен быть составлен специальный расчет

В случае падения курса доллара США у продавца суммовая разница возникает как внеализационный доход:

– в августе в налоговом учете данная операция не отражается;

– в сентябре в составе доходов от реализации отражается сумма 145 000 руб., в составе внереализационных доходов – 5 000 руб.

Регистр налогового учета «Выручка от реализации товаров (работ, услуг) собственного производства»:

На субсчете 90–9 «Прибыль/убыток от продаж» отражается финансовый результат по обычным видам деятельности. Если совокупный оборот по кредиту субсчета 90–1 больше суммы дебетовых оборотов по субсчетам 90–2, 90–3 и 90–4, то разница между ними списывается в кредит субсчета 90–9 (формируется прибыль). Если совокупный оборот по кредиту субсчета 90–1 меньше суммы дебетовых оборотов по субсчетам 90–2, 90–3 и 90–4, то разница между ними списывается в дебет субсчета 90–9 (формируется убыток). При закрытии отчетного периода сальдо, сформированное на субсчете 90–9, списывается на счет 99 «Прибыли и убытки» субсчет «Прибыль (убыток) до налогообложения»:

– отражена прибыль по обычным видам деятельности за отчетный период;

Дебет 90–9 Кредит 99 субсчет «Прибыль (убыток) до налогообложения»

– отражен убыток по обычным видам деятельности за отчетный период:

Дебет 99 субсчет «Прибыль (убыток) до налогообложения» Кредит 90–9.

Записи по субсчетам 90–1, 90–2, 90–3, 90–4, 90–9 выполняются нарастающим итогом с начала года. В течение года эти субсчета не закрываются. Их закрытие происходит при реформации баланса. В налоговом учете порядок формирования финансового результата от продажи продукции можно проследить в регистре доходов от реализации, заключительной графой которого и является финансовый результат от реализации. В данном регистре как раз учитываются те случаи, когда применяются правила, установленные главой НК РФ, отличные от правил бухгалтерского учета.

В налоговом учете порядок формирования финансового результата от продажи продукции можно проследить в регистре доходов от реализации, заключительной графой которого и является финансовый результат от реализации.

В заключение рассмотрим формирование финансового результата от продажи продукции в бухгалтерском и налоговом учете.

Пример. Организация производит кирпичи. В марте изготовлено 50 000 кирпичей. 21.03.2009 организация отгрузила покупателю 50 000 штук кирпичей.

Расходы на производство и реализацию, учитываемые полностью для целей налогообложения прибыли составили:

50 000 руб. – материальные расходы; 150 000 руб. – зарплата основных производственных рабочих; 20 000 руб. – амортизация основных средств, используемых в производстве; 10 000 руб. – расходы на продажу; 250 000 руб. – управленческие расходы.

Представительские расходы – 11 800 руб. в т.ч НДС.

Продажная стоимость одного кирпича – 16 руб., в том числе НДС – 2.44 руб.

В учетной политике указано, что для целей бухгалтерского и налогового учета готовая продукция отражается по фактической себестоимости.

Управленческие расходы, учтенные на счете 26 «Общехозяйственные расходы» ежемесячно списываются в дебет счета 90 «Продажи», субсчет «Управленческие расходы».

Для целей налогообложения прибыли доходы и расходы определяются методом начисления.

В бухгалтерском учете в марте будут сделаны следующие записи (при отсутствии иных операций):

– отражены материальные затраты на производство кирпича:

Дебет 20.1 «Основное производство» Кредит 10 «Материалы» на 50 000 руб.;

– начислена заработная плата основным производственным рабочим:

Дебет 20.1 «Основное производство» Кредит 70 «Расчеты с персоналом по оплате труда» на 150 000 руб.;

– начислен ЕСН:

Дебет 20.1 «Основное производство» Кредит 69 «Расчеты по социальному страхованию и обеспечению» на 39 000 руб.

– отражены представительские расходы:

Дебет счета 19 «НДС по приобретенным ценностям» Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» на 1800 руб.

Дебет счета 20.1 «Основное производство» Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» на (150 000 руб. * 0,04 = 6 000 руб. и в бухгалтерском, и в налоговом учете)

Дебет счета 20. 2 «Постоянная разница» Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» на 4 000 руб.

– отражено постоянное налоговое обязательство:

Дебет счета 99 «Постоянное налоговое обязательство»

Кредит счета 68 «Расчеты с бюджетом по налогам и сборам», субсчет «налог на прибыль»

– начислена амортизация:

Дебет счета 20.1 «Основное производство» Кредит счета 02 «Амортизация основных средств» на 20 000 руб.

Дебет счета 26 «Общехозяйственные расходы» Кредит счета 60, 76 и другие на 250 000 руб.

– отражены расходы на продажу:

Дебет 44 «Расходы на продажу» Кредит 60 «Расчеты с поставщиками и подрядчиками» – 10 000 руб.;

– определена фактическая себестоимость продукции:

Дебет 43 «Готовая продукция», субсчет «Фактическая себестоимость готовой продукции»

Кредит счета 20 «Основное производство» на 269 000 руб. (269 000/ 50 000= 5.38 руб. стоимость одного кирпича);

Дебет 62 «Расчеты с покупателями и заказчиками»

Кредит «Продажи», 90 субсчет «Выручка»

– 800 000 руб. (16 руб. х 50 000 шт.) – реализован кирпич;

Дебет 90 «Продажи», субсчет «Налог на добавленную стоимость»

Кредит 68 «Расчеты с бюджетом по налогам и сборам», субсчет «Расчеты по налогу на добавленную стоимость»

– 122 000 руб. (2.44 руб. х50 000 руб.) – начислен НДС;

Дебет 90 «Продажи», субсчет «Себестоимость продаж»

Кредит 43 «Готовая продукция» на 5.38 *50 000= 269 000 руб.

Дебет 90 «Продажи», субсчет «Себестоимость продаж»

Кредит 44 «Расходы на продажу»

– 10 000 руб. – списаны расходы на продажу;

Дебет 90 «Продажи», субсчет «Управленческие расходы»»

Кредит 26 «Общехозяйственные расходы» на 250 000 руб.

Определим финансовый результат от продажи продукции в бухгалтерском учете:

Дебет 90 «Продажи», субсчет «Прибыль/убыток от продаж»

Кредит 99 «Прибыли и убытки»

– 149 000 руб. (800 000 – 122 000 -269 000 – 10 000 – 250 000 =149000 руб.)

В налоговом учете организации прибыль от продажи будет равна:

Доходы = 678 000 руб.

Расходы = 50 000 + 150 000 +39 000+ 10 000+ 20 000+ 6 000 + 250 000 = 525 000 руб.

Финансовый результат от реализации в налоговом учете = 678 000 – 525 000= 153 000 руб.

Отразим данный результат в налоговом регистре:

Заключение

Под финансовым результатом от обычных видов деятельности понимается прибыль (убыток) от операций, являющихся предметом основной деятельности организации, которая определяется как разница между выручкой от продажи продукции (работ, услуг) в действующих ценах без НДС и акцизов, экспортных пошлин и других вычетов, предусмотренных законодательством Российской Федерации, и затратами на ее производство и продажу.

В бухгалтерском учете финансовый результат от продажи продукции определяется путем соотнесения доходов и расходов от обычных видов деятельности (если продажа продукции, выполнение работ, оказание услуг – является предметом обычной деятельности организации, закрепленным в учетной политике). В соответствии с НК РФ доходы организации делятся на доходы от реализации (выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав) и внереализационные доходы.

При определении доходов от реализации из них исключаются суммы налогов, предъявленные в соответствии с НК РФ налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав), в частности исключаются налог на добавленную стоимость, акцизы, подлежащие уплате в бюджет в соответствии с НК РФ и принятыми в соответствии с ним федеральными законами о налогах и сборах, что соответствует правилам бухгалтерского учета.

В ряде случаев глава 25 НК РФ содержит правила определения выручки, отличные от правил бухгалтерского учета. Это относится к учету суммовых разниц, процентов по коммерческому кредиту, экспортных пошлин в случае применения ст. 40 НК РФ. В бухгалтерском учете величина доходов от реализации определяется с учетом суммовых разниц, возникающих в случаях, когда оплата производится в рублях в сумме, эквивалентной сумме в иностранной валюте (условных денежных единицах).

Что касается расходов, то их классификация в НК РФ совпадает с классификацией доходов в НК РФ. Расходы в соответствии с НК РФ делятся на расходы, связанные с производством и реализацией (ст. 254–264 НК РФ) и внереализационные расходы (ст. 265 НК РФ). Расходы от реализации определяются в порядке, установленном ст. 253, 264 НК РФ с учетом положений главы 25 НК РФ.К расходам, связанным с производством и реализацией относятся следующие (ст. 253 НК РФ): материальные расходы, расходы на оплату труда, суммы начисленной амортизации, прочие расходы, что отличается от классификации расходов по обычным видам деятельности в бухгалтерском учете (материальные затраты, затраты на оплату труда, отчисления на социальные нужды, амортизация и прочие затраты).

Стоит учитывать тот факт, что из-за различных правил признания доходов и расходов в бухгалтерском учете и в налоговом учете возникают постоянные и временные разницы, что соответственно обеспечивает разную величину, например, расходов по обычным видам деятельности, что в свою очередь обеспечивает отличие финансового результата от продажи продукции в бухгалтерском и налоговом учете. Данные разницы могут возникать при разных способах начисления амортизации в бухгалтерском и налоговом учете, при возникновении у организации расходов, по которым в налоговом кодексе установлены определенные нормы и нормативы (например, представительские расходы).

В бухгалтерском учете на субсчете 90–9 «Прибыль/убыток от продаж» отражается финансовый результат по обычным видам деятельности. Если совокупный оборот по кредиту субсчета 90–1 больше суммы дебетовых оборотов по субсчетам 90–2, 90–3 и 90–4, то разница между ними списывается в кредит субсчета 90–9 (формируется прибыль). Если совокупный оборот по кредиту субсчета 90–1 меньше суммы дебетовых оборотов по субсчетам 90–2, 90–3 и 90–4, то разница между ними списывается в дебет субсчета 90–9 (формируется убыток). При закрытии отчетного периода сальдо, сформированное на субсчете 90–9, списывается на счет 99 «Прибыли и убытки» субсчет «Прибыль (убыток) до налогообложения».

В налоговом учете финансовый результат определяется путем соотнесения доходов и расходов от реализации. Порядок его формирования можно представить в налоговом регистре «Доходы от реализации».

Список использованной литературы

1. НК РФ.

2. Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99 утвержденное приказом Минфина России от 06.05.99 №32н.

3. Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденное приказом Минфина России от 06.05.99 №33н.

4. Астахов В.П. Бухгалтерский (финансовый) учет: Учеб. пособие. – изд. 5-е, перераб. и доп. – М.: ИКЦ «Март», 2006. – 960 С.

5. Кучерова Е.В., Романчук И.Г. Финансовый результат организации:

бухгалтерский и налоговый учет. Учебное пособие – Кемерово: КузГТУ, 2003. – 100 с.

6. Феоктистов И.А. Расходы организации. Бухгалтерский и налоговый

учет. – М.: Гросс-Медиа, 2007 г. – 365 с.

8-09-2015, 11:52