В приложении 1 рассмотрен пример, когда компания А приобретает 100% капитала компании Б (76 у. е.) по стоимости 86 у. е. Разница, определяемая как деловая репутация, отражается в консолидированном балансе, где собственный капитал представлен собственным капиталом инвестора, так как произошло полное поглощение компании Б компанией А.

В приложении 2 рассмотрена ситуация, когда из общей стоимости активов инвестора (798 у. е.) 46 у. е. направлено на приобретение части акционерного капитала инвестируемой компании Б (из 56 у. е.) по номиналу при прочих равных условиях предыдущего примера. Очевидно, что стоимость нетто-активов, контролируемых группой, будет выше при частичном поглощении стоимости нетто-активов, контролируемых материнской компанией. Разница между ними принадлежит сторонним акционерам и определяется как доля меньшинства.

В приложении 3 показано частичное поглощение компанией А компании Б. При этом покупка акционерного капитала 46 у. е. осуществляется по цене 56 у. е. Эмиссионный доход, возникший в результате у компании Б, включен в ее баланс, что соответственно увеличило денежные средства компании Б. При консолидировании элиминируются инвестиции компании А в компанию Б и заработанный до момента покупки капитал, а также эмиссионный доход, полученный компанией Б от компании А. Разница между инвестициями в компанию Б и ее капиталом отражается как доля меньшинства /13 с. 235/.

Для метода слияния характерен обмен акциями между объединяющимися компаниями с целью разделения контроля над нетто-активами и результатами деятельности. Как правило, проходит слияние равновеликих компаний для объединения интересов, и ни одна сторона не определяется как приобретающая. При консолидации элиминируются инвестиции в дочернее предприятие и его акционерный капитал, а нераспределенная прибыль дочерней компании до ее слияния включается в консолидированную отчетность. Рассмотрим процедуру консолидирования баланса при слиянии компаний по условиям примера, приведенного в приложении1. По этому методу обмениваются акции компании А и Б по номиналу, приложение 4 таблица. Соответственно инвестиции компании А составляют номинал акционерного капитала компании Б — 56 у. е. Акции обмениваются путем дополнительной эмиссии.

Если у компании А нет свободных собственных акций, обмен осуществляется путем дополнительного выпуска акций компании А и их передачи компании Б взамен акций последней. Из приложения 4 видно, что материнская и дочерняя компании при слиянии выглядят внушительнее, чем при покупке, при меньших денежных затратах со стороны инвестора.

На практике акции чаще обмениваются не по номиналу, а по согласованной цене, отличающейся от балансовой стоимости. При этом устанавливаются пропорции обмена, и инвестиции в дочернюю компанию равны балансовой стоимости нетто-активов этой компании. Акционерный капитал инвестора увеличивается на номинал выпущенных на обмен акций, а превышение их рыночной цены над номиналом присоединяется к эмиссионному доходу в балансе материнской компании. При слиянии, как и при покупке с долей участия менее 100%, в консолидированном балансе доля сторонних акционеров показывается по статье "доля меньшинства". Используя предыдущий пример, рассмотрим слияние при обмене менее 100% акций дочерней компании по пропорциям обмена, рассчитанным исходя из рыночной цены при условии, что номинал акций компаний А и Б равен одной денежной единице – приложение 5.

Пример. Компания А обменивает свои акции на 90% акций компании Б. Рыночная цена акций компании Б 1,5 у. е., акций компании А - 2 у. е. Инвестиции компании А в компанию Б составляют 75,6 у. е. (56 у. е. * 0,9 -1,5 у. е.). Стоимость приобретенных акций компания А полностью покрывает новым выпуском акций номиналом 37,8 у. е. (75,6 : 2), превышение стоимости инвестиций над рыночной ценой акций компании Б относится на эмиссионный доход материнской компании. Инвестиции компании А в компанию Б элиминируются капиталом компании Б. Поскольку доля компании А в компании Б составляет 90%, то доля меньшинства будет соответственно 7,6 у. е. (76 * 0,1). Разница между размером инвестиций компании А в компанию Б по рыночным ценам (75,6 у. е.) и долей компании А в капитале компании Б (76 - 7,6 = 68,4) элиминируется эмиссионным доходом компании А от дополнительного выпуска (7,2).

При сравнении показателей консолидированного баланса, приведенных в приложении 4 и приложении 5 видно, что несмотря на изменение условий обмена акций итоги его разделов не изменились. Различается лишь доля участия как материнской компании в нетто-активах дочерней, так и наоборот.

При первичном консолидировании отчета о прибылях и убытках представление результатов деятельности объединяющихся компаний также зависит от способа объединения. При покупке финансовые результаты дочерней компании включаются в консолидированный отчет только с даты приобретения, а при слиянии - за весь финансовый год. Для рассмотрения процедуры консолидации воспользуемся данными, приведенными в приложении 6.

Консолидированный отчет о прибылях и убытках при покупке и при слиянии представлен в приложении 7 (компания А покупает 100% капитала кампании Б).

Таким образом, слияние более предпочтительно для компаний, стремящихся максимизировать показатели продаж, прибыли, активов в результате такого объединения и минимизировать расходы, в том числе денежные, на проведение подобных операций. Если материнская компания в результате объединения владеет менее 100% капитала дочерней, в консолидированном отчете выделяется доля меньшинства в прибыли.

После осуществления первичной консолидации показателей отчетности возникает необходимость консолидирования показателей в последующие периоды деятельности компаний, входящих в группу. При этом процедура консолидации усложняется элиминированием статей, отражающих взаимные операции внутри группы. Составлению консолидированной отчетности предшествует сверка взаимных расчетов и остатков задолженностей. При составлении консолидированного баланса особое значение имеет порядок объединения долговых обязательств. С правовой точки зрения группа предприятий не может иметь долговых обязательств по отношению к самой себе. Элиминированию подвергаются следующие статьи:

задолженности по взносам в уставный капитал предприятий внутри группы;

взаимная дебиторская и кредиторская задолженность по внутренним операциям, включая задолженность по продажам, авансам, займам, облигациям;

прибыли и убытки в балансовых остатках от внутригрупповых операций, включенные в стоимость имущества (при наличии операций продажи или обмена между компаниями группы основных средств, материалов, товаров, готовой продукции);

задолженности по дивидендам внутри группы и др.

При консолидировании отчета о прибылях и убытках по операциям между компаниями, входящими в группу, элиминируются обороты по реализации между компаниями группы. Для группы прибыль или убыток становятся возможными лишь при реализации товаров внешним покупателям. Поэтому при внутрифирменных продажах выручка одной компании-продавца элиминируется себестоимостью реализованной продукции покупателя. Кроме того, элиминируются внереализационные доходы внереализационными расходами по внутрифирменным операциям. Например, штрафы, начисленные материнской компанией дочерней компании, исключаются при консолидировании.

Если продажи группы были полностью реализованы за пределами группы, при консолидировании финансовых результатов прибыли (убытки) группы суммируются, выручку формируют продажи за пределами группы, себестоимость реализованных товаров — затраты на их приобретение за пределами группы. Если часть продукции, составляющая внутригрупповой оборот, не была реализована, то в остатках запасов на начало и конец периода заключается нереализованная прибыль одного общества другому, входящему в группу. При консолидации нереализованная прибыль в остатках (рассчитываемая как сумма этих остатков, умноженная на рентабельность продаж продавца) элиминируется, т. е. исключается из общей величины прибылей и убытков группы в отчете о прибылях и убытках и уменьшает оценку остатков запасов группы в консолидированном балансе.

Отражение в консолидированном отчете о прибылях и убытках дивидендов основывается на двух правилах: если материнская компания владеет 100% акций дочерней, дивиденды, показываемые в отчете, — это дивиденды, подлежащие выплате материнской компанией. Если контроль составляет менее 100%, то дивиденды, отражаемые в консолидированном отчете, — дивиденды материнской компании и дивиденды дочерней компании в пользу меньшинства (миноритарных акционеров).

Консолидация показателей отчета о прибылях и убытках на величину нереализованной прибыли, заключенной в товарных остатках, усложняется наличием доли меньшинства. МСФО не дает разъяснений по процедуре подобной корректировки.

Регулирование формирования консолидированной отчетности в России осуществляется ГК РФ, федеральными законами, прописывающими ключевые понятия, а также приказом Минфина РФ "О методических рекомендациях по составлению и представлению сводной бухгалтерской отчетности" , описывающим методику консолидации показателей компаний, входящих в группу. В соответствии со ст. 105 ГК РФ дочерним признается хозяйственное общество, если другое (основное) общество или товарищество в силу преобладающего участия в его уставном капитале либо в соответствии с заключенным между ними договором имеет возможность определять решения, принимаемые таким обществом. Согласно ст. 105 ГК РФ зависимым признается общество, если другое общество имеет более 20% голосующих акций или 20% уставного капитала этого общества (в международной терминологии — ассоциированная компания).

Эквивалентом материнской компании в отечественной практике выступает основное (преобладающее) общество либо центральная компания в финансово-промышленной группе.

Финансово-промышленная группа (ФПГ) — совокупность основного и дочернего обществ либо совокупность лиц, частично или полностью объединивших свои активы на основе договора о создании ФПГ. В состав ФПГ могут входить коммерческие и некоммерческие организации, за исключением общественных и религиозных объединений. Участие более чем в одной ФПГ не допускается, среди участников обязательно наличие организаций, действующих в сфере производства, а также банков и иных кредитных организаций. Центральная компания выступает от имени участников ФПГ, составляет консолидированную отчетность ФПГ.

Консолидированную отчетность в России составляют взаимозависимые предприятия, к которым относятся основное общество, дочерние и зависимые общества. Понятие сводной отчетности несколько отличается от консолидированной, так как наряду с последней включаете себя отчетность, объединяющую показатели в рамках одной отрасли по принципу вертикальной подчиненности предприятий или в рамках одного экономического субъекта на основе данных его подразделений, выделенных на отдельный баланс. Консолидированная отчётность показывает результаты деятельности групп предприятий, юридически самостоятельных, но фактически являющихся одним хозяйственным механизмом. Согласно ПБУ 4/99 "Бухгалтерская отчетность организации" она состоит из консолидированного баланса, консолидированного отчета о прибылях и убытках, пояснений к консолидированным балансу и отчету о прибылях и убытках. Основа составления консолидированных отчетов — элиминирование, т. е. исключение операций между компаниями, входящими в группу; текущий учет компаний группы должен обеспечивать необходимую для элиминирования информацию.

Консолидация показателей осуществляется на основе следующих правил:

показатели активов и пассивов бухгалтерских балансов участников групп построчно суммируются;

в отчетности отражается инвестиционная деятельность группы в целом, поэтому инвестиции, направленные участниками в компании группы, и доли в их уставных капиталах в отчетности не показываются;

показатели баланса и отчета о прибылях и убытках, выступающие результатом операций внутри группы, в отчетность не включаются;

прибыли и убытки каждого участника группы показываются в развернутом виде;

показатели включаются в отчетность с даты создания (регистрации) группы предприятий;

при наличии в ФПГ кредитных организаций, страховых или инвестиционных институтов (за исключением центральной компании) их показатели приводятся в отдельной консолидированной отчетности по видам деятельности этих организаций.

Учетный цикл в международной практике ведения бухгалтерского учета отличается от российской практики в некоторых процедурных составляющих.

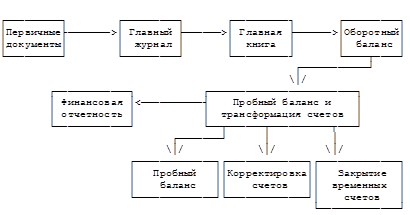

Рис. 1. Схема учетного цикла в международной практике

На схеме учетный цикл показан в сокращенном варианте, без выделения аналитического учета. Однако, первые четыре элемента схемы (они показаны вверху) полностью совпадают с российской практикой учета. Финансовая отчетность в России составляется на основе оборотного баланса. В международной практике в учетный цикл входит еще и заключительная трансформация счетов, которая воплощается в форме трансформационной таблицы. Такая схема учетного цикла объясняется тем, что в международной практике все отчеты (отчетный бухгалтерский баланс, отчет о прибылях и убытках, отчет об изменениях в капитале) составляются по сальдо соответствующих счетов. Все счета в течение года не закрываются, сальдо на них накопительно отражается итогом с начала отчетного года.

В настоящее время методологические и методические аспекты формирования консолидированной отчетности находятся в стадии развития, и использование опыта МСФО поможет устранить ряд пробелов, касающихся теории и практики консолидации.

3. Тесты

| № ВОПРОСА |

ОТВЕТ |

| 1 |

Б |

| 2 |

Б |

| 3 |

А |

| 4 |

Б |

| 5 |

А |

| 6 |

А |

| 7 |

В |

| 8 |

Б |

| 9 |

А |

| 10 |

В |

| 11 |

А |

| 12 |

Б |

| 13 |

А |

| 14 |

А |

| 15 |

Б |

| 16 |

Б |

| 17 |

В |

| 18 |

Г |

| 19 |

Г |

| 20 |

Б |

| 21 |

Б |

| 22 |

В |

| 23 |

В |

| 24 |

А |

| 25 |

А |

| 26 |

В |

| 27 |

Б |

| 28 |

А |

| 29 |

А |

| 30 |

В |

| 31 |

А |

| 32 |

В |

| 33 |

А |

| 34 |

В |

| 35 |

А |

4. Практическая часть

| Содержание операций |

Корр. счетов |

Сумма |

|

| Дт |

Кт |

||

| Акцептованы счета поставщиков на склады материальные ценности: |

|||

| а) покупная стоимость, включая транспортные расходы по фактической себестоимости изготовления) |

10 |

60 |

200 000 |

| б) налог на добавленную стоимость |

19 |

60 |

40 000 |

| Итого: |

240 000 |

||

| Предано в монтаж оборудование для строящегося цеха |

08 |

07 |

150 000 |

| Акцептован счет подрядной организации за выполненные строительно-монтажные работы по возведению здания цеха |

08 (19) |

60 (60) |

200 000 (36000) |

| Списано морально устаревшее оборудование: |

91 |

01 |

100 000 |

| а) первоначальная стоимость |

01"В" |

01 |

100 000 |

| б) сумма начисленного износа на дату списания |

02 |

01"В" |

97 500 |

| Остаточная стоимость |

91.2 |

01"В" |

2 500 |

| в) стоимость оприходованных материалов (запасных частей, лома) от демонтированного оборудования по цене возможного использования |

10 |

91.1 |

1 500 |

| г) финансовый результат от списания оборудования (сумму определить и отразить на счетах) |

91.9 |

99 |

1 000 |

| Акцептован счет специализированной монтажной организации за принятые по акту работы по монтажу производственного оборудования: |

|||

| а) стоимость оказанных услуг по монтажу оборудования |

08 |

60 |

50 000 |

| б) налог на добавленную стоимость |

19 |

60 |

10 000 |

| Итого: |

60 000 |

||

| Приняты в эксплуатацию законченные объекты основных средств: |

|||

| а) здание цеха |

01 |

08 |

800 000 |

| б) производственное оборудование |

01 |

08 |

200 000 |

| Итого: |

1 000 000 |

||

| Отпущены со склада и израсходованы материальные ценности (по фактической себестоимости): |

|||

| а) на изготовление продукции в основном производстве |

8-09-2015, 13:03 Разделы сайта | ||