Регистрация составленных счетов-фактур в книге продаж производится в хронологическом порядке по мере реализации продукции.

Книга продаж должна быть прошнурована, ее страницы пронумерованы и скреплены печатью. Контроль за правильностью ведения книги осуществляется руководителем предприятия или уполномоченным им лицом. Книга продаж хранится соответственно у поставщика и покупателя в течении полных 5 лет с даты последней записи.

Предприятия так же применяют чековую форму расчетов, при которой чек - это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя (покупатель) банку произвести платеж указанной в нем суммы чекодержателю (поставщик). Чекодателем является юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержателем - юридическое лицо, в пользу которого выдан чек, плательщиком - банк, в котором находятся денежные средства чекодателя. Покупатель (чекодатель) не вправе отозвать чек до истечения установленного срока для его предъявления к оплате.

Плательщик по чеку обязан удостовериться всеми доступными ему способами в подлинности чека. Порядок возложения убытков, возникших вследствие оплаты плательщиком подложного, похищенного или утраченного чека, регулируется законодательством.

Бланки чеков являются бланками строгой отчетности и учитываются в банках на забалансовом счете № 006 "Бланки строгой отчетности".

За поставленную продукцию расчеты могут так же вестись с помощью платежных требований, которые являются расчетными документами, содержащими требование поставщика по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк. Платежное требование составляется на бланке установленной формы (См. приложение 2). Кроме основных реквизитов, общих для всех расчётных документов (наименование расчетного документа номер расчетного документа, число, месяц и год его выписки; вид платежа, его назначение, сумму и т.д.), в платежном требовании указывается:

а) условие оплаты;

б) срок для акцепта;

в) дата отсылки (вручения) плательщику;

г) наименование товара ;

д) дата поставки товара и другие реквизиты.

Платежные требования бывают двух видов:- с акцептом и без акцепта плательщика.

В платежном требовании, оплачиваемом с акцептом плательщика, в поле "Условие оплаты" получатель средств проставляет "с акцептом". Срок для акцепта платежных требований определяется сторонами по основному договору. При этом срок для акцепта должен быть не менее пяти рабочих дней.

Покупатель в течение срока, установленного для акцепта, представляет в банк соответствующий документ об акцепте платежного требования либо отказе полностью или частично от его акцепта.

Покупатель может предоставить исполняющему банку право оплачивать платежные требования, предъявленные к его счету любыми или указанными покупателем кредиторами (получателями средств), при неполучении от плательщика документа об акцепте или отказе от акцепта (полном или частичном) платежного требования в течение срока, установленного для акцепта.

Акцепт платежного требования либо отказ от акцепта (полный или частичный) оформляется "заявлением об акцепте, отказе от акцепта"

В платежном требовании на безакцептное списание денежных средств со счетов плательщиков на основании законодательства в поле "Условие оплаты" получатель средств проставляет "без акцепта", а также делает ссылку на закон (с указанием его номера, даты принятия и соответствующей статьи), на основании которого осуществляется взыскание.

При отсутствии указания "без акцепта"платежные требования подлежат оплате плательщиком в порядке предварительного акцепта со сроком для акцепта 5 рабочих дней.

Аналитический учет по счету 62 ведется по каждому предъявленному покупателям счету, а при расчетах плановыми платежами — по каждому покупателю и заказчику. Аналитический учет по каждому покупателю ведется в ведомости № 38-АПК. В конце месяца данные по счету 62 переносятся в журнал-ордер № 11-АПК, а из него — в Главную книгу.

Порядок учета расчетов с покупателями и заказчиками зависит от выбранного метода учета реализации продукции.

4.2 Расчеты с использованием аккредитива

Суть аккредитива – в особом договорном порядке расчетов между поставщиком и покупателем.

Поставщик получит деньги лишь после того как выполнены заранее оговоренные условия и наступит событие, которое и будет служить сигналом к зачислению денег на его счет. Эти условия и "сигнальное" событие стороны определяют заранее по взаимному согласию и точно фиксируют их в договоре поставки.

Покупатель формирует эти условию и "сигнальное" событие в заявлении на открытие аккредитива в своем банке. В соответствии с заявлением и договором банка покупателя перечисляет денежные средства в банк, обсуживающий поставщика. Но непосредственно на счет поставщика эти средства не зачисляются. Он получит их лишь после того, как представит в свой банк документы, доказывающие, что условия аккредитива выполненные "сигнальное" событие наступило.

Что является такими документами, стороны за ранее определяют в договоре поставки. Это могут быть как, например, железнодорожная накладная, подтверждающая факт отгрузки готовой продукции, так и акт заключения (независимого эксперта) о соответствии фактического качества отправленной готовой продукции договорному.

Расчеты по аккредитиву регулируются №3 главы 46 Гражданского кодекса РК. Кроме того, могут применяться Унифицированные правила и обычаи для документарных аккредитивов. Но надо помнить, что эти правила на территории РФ рассматриваются всего лишь как обычаи делового оборота и применяются в части, не противоречащей ТК РК.

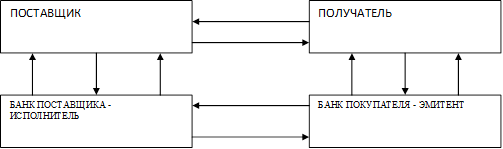

К расчетом по кредитивом во всем мире применяется следующая терминология: банк покупателя называется банком-эмитентом; покупатель (плательщик) - приказодателем или клиентом банка-эмитента; поставщик (получатель) - бенефициаром; банк поставщика – исполняющим банком.

Существуют несколько видов аккредитивов. Покрытый и не покрытый аккредитивы затрагивают интересы только покупателя и не как не касаются поставщика.

Аккредитив считается покрытым, когда денежные средства списываются с расчетного счета покупателя (или представляются ему в кредит) и депонируются банком для последующих платежей поставщику. В результате оборотные средства покупателя отвлекаются на довольно длительный срок. По этому более выгодно использовать для расчетов не покрытый (гарантированный) аккредитив. В этом случае банк поставщика спишет денежные средства прямо с открытого у него счета банка покупателя. Средства же самого покупателя будут оставаться в обороте до момента расчета с поставщиком. Но прибегать к расчетом в форме не покрытого аккредитива можно лишь в том случае, когда банк покупателя и банк поставщика имеют корреспондентские отношения друг с другом. Кроме того, покупатель должен числиться на хорошем счету у банка - в качестве добросовестного и честного клиента.

У непокрытого (гарантированного) аккредитива есть и недостаток – плата банку за непокрытый аккредитив значительно превышает плату за покрытый.

Безотзывный и отзывной аккредитив представляют собой интерес прежде всего для поставщика. При отзывном аккредитиве банк покупателя может в любой момент без уведомление поставщика изменить условие провидения расчетов или же и вовсе отменить их. Соответственно в случае без отзывного аккредитива для изменений условий расчетом или отмены платежа требуется согласие поставщика.(рис.1).

Рис.1. схема аккредитивной формы расчетов.

заключение договора – контракта с указанием аккредитивной формы расчетов;

заявление на открытие аккредитива (сумма, срок, условия использования его поставщиком);

выписка из расчетного счета об открытии аккредитива;

извещение об открытии аккредитива, его условия;

сообщение поставщику условий аккредитива;

отгрузка готовой продукции по условиям аккредитива;

поставщик предоставил платежные документы на оплату за счет аккредитива;

извещение об использование аккредитива;

выписка из расчетного счета – зачислен платеж;

выписка со счета аккредитива об использовании аккредитива.

Порядок бухгалтерского учета операций по аккредитиву напрямую зависит от того, на каких условиях открывается аккредитив, а так же от вида аккредитива.

Предприятие – поставщик может получить денежные средства по аккредитиву, представив в банк четыре экземпляра реестра счетов и предусмотренных условиями аккредитива документами.

Отметим, что аккредитив в равной степени учитывает интересы обеих сторон договора. И в этом его основное преимущество перед другими формами безналичных расчетов. Кроме того, использование аккредитива для расчетов уменьшает риски как поставщика готовой продукции, так и покупателя. При этом сохраняется высокая степень оперативности расчетов. Особенно удобно использовать аккредитивную форму расчетов если поставщик и покупатель имеют счета в одном банке. Тогда расходы по аккредитиву будут минимальны.

4.3 Расчеты векселями

Одним из способов расчетов являются расчеты векселями товарными или финансовыми.

Расчеты товарными векселями

Бухгалтерский учет товарных векселей, применяемых при расчетах между организациями за поставленные товары (продукцию), выполненные работы и оказанные услуги, осуществляется на основании письма Минфина РК № 142.Товарный вексель подтверждает обязательства покупателя оплатить задолженность при наступлении определенного срока. За предоставленную отсрочку платежа векселедатель уплачивает проценты по векселю.

Организация, выдавшая простой вексель (векселедатель) или подписавшая переводной вексель, учитывает его на дату подписания на счете 60 "Расчеты с поставщиками и подрядчиками" или счете 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Векселя выданные" в сумме, указанной в векселе, в корреспонденции с дебетом счетов учета материальных ценностей или издержек производства (обращения) в части работ, услуг.

У организации-получателя денег по векселю (векселедержателя) при получении его сумма, указанная в векселе, отражается по дебету счета 62 "Расчеты с покупателями и заказчиками", субсчет "Векселя полученные" в корреспонденции с кредитом счета 46 "Реализация продукции (работ, услуг)", а разность между суммой, указанной в векселе, и суммой задолженности за поставленные товары (продукцию), выполненные работы и оказанные услуги, в счет оплаты которых получен вексель, отражается по кредиту счета 80 "Прибыли и убытки", субсчет "Доходы по векселям".

Построение аналитического учета по счетам 60, 62, 76 и т.п. должно обеспечить получение необходимых данных о суммах полученных и выданных векселей и отдельно процентов по ним по:

выданным векселям, срок оплаты которых не наступил;

полученным векселям, срок оплаты которых не наступил;

выданным векселям с просроченным сроком оплаты;

полученным векселям с просроченным сроком оплаты.

Получение денежных средств у организации-векселедержателя в счет оплаты векселя отражается по дебету счетов учета денежных средств и кредиту счета 62 "Расчеты с покупателями и заказчиками", субсчет "Векселя полученные". Если организация-векселедержатель ведет налоговый учет по моменту оплаты за реализованный товар, работы, услуги, то она считает продукцию, по которой был получен вексель, реализованной на дату погашения векселя.

В случае передачи векселедержателем векселя до окончания срока платежа по нему поступление средств отражается по дебету счетов учета денежных или других средств, иного имущества (в зависимости от конкретного содержания хозяйственной операции) и кредиту счетов 62 "Расчеты с покупателями и заказчиками" или 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Векселя полученные".

Если сумма фактически поступивших денежных или иных средств, иного имущества меньше той, которую организация должна получить по векселю, указанная разница относится векселедержателем в дебет счетов учета собственных средств в корреспонденции с кредитом счета 62 "Расчеты с покупателями и заказчиками" или 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Векселя полученные".

Расчеты векселями третьих лиц (финансовыми).

Если покупатель товарно-материальных ценностей в качестве оплаты индоссирует на продавца вексель третьего лица, то в таком случае на дату индоссамента задолженность покупателя погашается. Полученный вексель отражается как финансовое вложение по цене приобретения, которая обычно равна продажной цене продукции (товара, работ, услуг). При этом номинал векселя не имеет значения для бухгалтерского учета. В этот же момент продукция считается реализованной и с точки зрения налогового учета.

Заключение

Расчеты с разными дебиторами и кредиторами у предприятий возникают по различным причинам. Основными задачами учета расчетов являются:

своевременное и правильное документирование операций по движению средств и расчетов;

контроль за правильными и своевременными расчетами с контрагентами;

контроль за соблюдением форм расчетов, установленных в договорах с покупателями;

своевременная выверка расчетов с дебиторами для исключения просроченной задолженности.

От успешности решения таких задач напрямую зависит финансовое состояние предприятия и достижения им положительных результатов хозяйственной деятельности.

Правильно организованный учёт расчётов позволит решать следующие задачи, стоящие перед предприятием:

обеспечение постоянного и действенного контроля за состоянием задолженности, своевременным поступлением достоверной и полной информации о состоянии и динамике задолженности, необходимой для принятия управленческих решений;

соблюдение допустимых размеров дебиторской и кредиторской задолженности и их оптимального соотношения;

обеспечение своевременного поступления средств по счетам дебиторов, исключающих возможность применения штрафных санкций и нанесения убытков;

выявление неплатежеспособных и недобросовестных плательщиков;

определение политики предприятия в сфере расчетов, в частности предоставление товарного кредита, скидок и иных льгот потребителям продукции, получения коммерческих кредитов при расчетах с поставщиками.

Список используемой литературы

1. Бухгалтерский финансовый учет: Учебник для вузов / Под ред. проф. Ю. А. Бабаева – М.: Вузовский учебник, 2003г.- 525с.

2. Бухгалтерский учет: Учебник / под ред. проф. П.С. Безруких – М.: Бухгалтерский учет, 1999г. – 624с.

3. Финансовый учет: учебное пособие / В.Ф. Палий, В.В. Палий – М.: ФБК-Пресс, 1998г. – 304с.

4. Бухгалтерский учет: Учебник / Л.П. Краснова, Н.Т. Шалашова, Н.М. Ярцева – М.: Юристь, 2002г. – 542с.

5. Бухгалтерский учет и финансовая отчетность: Учебное пособие/ Н.Л. Маренков – М.: Изд-во "Экзамен", 2004г. – 336с.

6. 1. Бухгалтерский финансовый учет: Учебное пособие / Е.В. Акчурина, Л.П. Солодко – М.: Изд-во "Экзамен",2004г.-416с.

7. . Бухгалтерский учет и контроль дебиторской и кредиторской задолженности: Учебно-практическое пособие/ Под ред. проф. Ю. А. Бабаева – М.: ТК Велби Изд-во "Проспект", 2004г.- 424с.

8. План счетов бухгалтерского учета: комментарий к последним изменениям: - М.: Инфоцентр 21 века, 2005г. – 112с.

9. 20 ПБУ в последней редакции с профессиональными комментариями – М.: АК ДИ "Экономика и жизнь", 2004г. – 424с.

10. Как работать с новым планом счетов / Безруких П.С. – М.: "Бухгалтерский учет", 2001г.- 112с.

7. Шнейдман Л.З. Рекомендации по переходу на новый план счетов. – Москва. Изд-во "Бухгалтерский учет" 2000г.- 95с. (Библиотека журнала "Бухгалтерский учет").

8-09-2015, 14:28