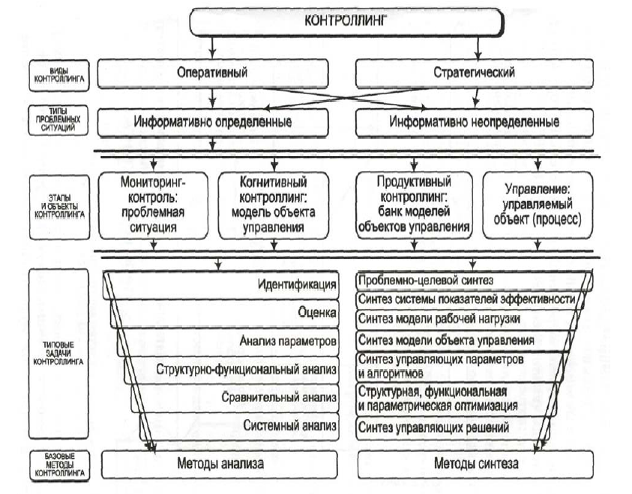

Методологическая структура контроллинга приведена на рис. 4.2. В ее составе: виды контроллинга, типы проблемных ситуаций, этапы и объекты контроллинга, типовые задачи контроллинга, базовые контроллинг-методы и наиболее эффективные методы анализа и синтеза.

Данная схема структурирует и детализирует содержание контроллинга на различных уровнях представления: идеологическом, методологическом и технологическом, а также определяет их взаимосвязи.

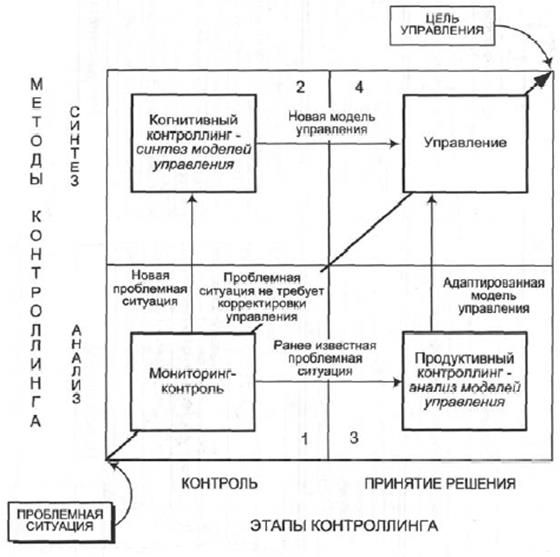

Состав и основные процедуры контроллинг-технологии раскрываются на рис. 4.3. Здесь в соответствии с этапами контроллинга представлены базовые методы и процедуры. Основные этапы контроллинга (контроль и принятие решений) расположены по горизонтали. Базовые методы (анализ и синтез) - по вертикали.

Содержание данного квадранта выражает основную идею реализации контроллинга: динамическую интеграцию методов анализа и синтеза для принятия эффективных управленческих решений на основе знаний и их контроль в условиях эволюции управляемого объекта или процесса. При этом в качестве объекта контроллинга рассматриваются: структурированные данные и знания о деятельности управляемой системы, модель системы (системного процесса) или собственно система (процесс) [4;50].

Рис. 4.2. Структура контроллинга [4;50]

Как видно из рис. 4.3, определяющими условиями интеграции методов являются: цель управления, проблемная ситуация и этапы контроллинга. Базовые методы используются на каждом из этапов контроллинга, а динамика их применения задается динамикой эволюции проблемной ситуации в управляемом объекте или цели управления.

Отличительные особенности применения базовых методов анализа и синтеза проявляются в содержании контроллинг-процедур. Их состав приведен в соответствующих квадратах рассматриваемого квадранта:

- в 1-м (мониторинг-контроль) - процедура анализа проблемной ситуации на этапе контроля параметров объекта управления;

- во 2-м (когнитивный контроллинг) - процедура синтеза модели управления для новой проблемной ситуации;

- в 3-м (продуктивный контроллинг) - процедура анализа накопленных моделей управления и выбора приемлемой;

- в 4-м (управление) - выбор модели управления, синтез управляющих воздействий и их реализация.

Рис. 4.3. Этапы, методы и состав контроллинг-технологий [4;50]

В общем случае модель управления представляется следующими компонентами:

- моделью рабочей нагрузки моделью внешних и/или внутренних воздействий на объект контроллинга;

- параметрической или структурно-параметрической моделью объекта контроллинга;

- системой управляемых параметров и управляющих воздействий;

- целями управления и системой показателей эффективности объекта контроллинга.

В зависимости от проблемной ситуации, сложившейся в объекте контроллинга на соответствующем этапе, реализуется та или иная контроллинг-процедура. В ее основе лежат методы анализа или синтеза, используемые для достижения целей контроллинга применительно к условиям сложившейся проблемной ситуации. По сути, это и есть контроллинг-технология. Она представляется совокупностью указанных процедур и обеспечивает интеграцию методов контроллинга для условий проблемной ситуации и целей управления.

Рассмотрим базовый алгоритм такой технологии при неизменной цели управления:

- Анализ проблемной ситуации на этапе контроля по процедуре «мониторинг-контроль» позволяет идентифицировать и оценить ситуацию, сложившуюся в управляемом объекте.

- Ситуация может быть: новой (ранее не известной и не исследованной), известной, но требующей корректировки управления и, наконец, допустимой в рамках реализуемого управления, т. е. не требующей корректировки управления.

- Для проблемной ситуации, находящейся в допустимых пределах, управление осуществляется без корректировки управляющих воздействий.

- Для новой проблемной ситуации требуется синтезировать новую модель управления - реализуется процедура когнитивного контроллинга. Она связана с формированием новой модели управления - нового знания об управляемом объекте и синтезом новых решений в целях эффективного управления.

- Для ранее известной проблемной ситуации требуется анализ накопленных моделей управления и выбор приемлемой. Здесь по процедуре продуктивного контроллинга обеспечивается выбор модели управления на базе предыстории синтеза эффективных моделей и принятия решений по управлению.

- Далее по процедуре управления на вновь синтезированной или адаптированной модели осуществляется синтез эффективных управляющих воздействий применительно к реальным характеристикам проблемной ситуации и обеспечивается их реализация [11;199].

Заключение

По результатам проведенного анализа выделены и сгруппированы по качественному признаку основные показатели финансового положения (по состоянию на последний день анализируемого периода) и результатов деятельности ОАО "Ростелеком" за анализируемый период (31.12.05-31.12.08 г.), которые приведены ниже.

С очень хорошей стороны финансовое положение организации характеризуют следующие показатели:

· оптимальная доля собственного капитала (80%);

· чистые активы превышают уставный капитал, при этом в течение анализируемого периода (31.12.05-31.12.08 г.) наблюдалось увеличение чистых активов;

· значение коэффициента обеспеченности собственными оборотными средствами 0,55 является вполне соответствующее нормальному;

· коэффициент текущей (общей) ликвидности полностью соответствует нормальному значению;

· коэффициент быстрой (промежуточной) ликвидности полностью соответствует нормальному значению;

· полностью соответствует нормативному значению коэффициент абсолютной ликвидности;

· опережающее увеличение собственного капитала относительно общего изменения активов организации;

· абсолютная финансовая устойчивость по величине излишка собственных оборотных средств.

С хорошей стороны финансовое положение и результаты деятельности ОАО "Ростелеком" характеризуют следующие показатели:

· хорошее соотношение активов по степени ликвидности и обязательств по сроку погашения;

· коэффициент покрытия инвестиций имеет нормальное значение (доля собственного капитала и долгосрочных обязательств в общей сумме капитала ОАО "Ростелеком" составляет 86%);

· чистая прибыль за 4-й квартал 2008 г. составила 142 496 тыс. руб.

Среди всех полученных в ходе анализа показателей имеется один, имеющий значение на границе нормативного – за 4-й квартал 2008 г. получена прибыль от продаж (1 282 243 тыс. руб.), но наблюдалась ее отрицательная динамика по сравнению с предшествующим кварталом (-1 255 395 тыс. руб.).

Показатели результатов деятельности ОАО "Ростелеком", имеющие отрицательные значения:

· недостаточная рентабельность активов (0,8% за 4-й квартал 2008 г. в годовом выражении);

· значительная отрицательная динамика прибыльности продаж (-8,2 процентных пункта от рентабельности за 1-й квартал 2006 г. равной 16%);

· значительное падение прибыли до процентов к уплате и налогообложения (EBIT) на рубль выручки ОАО "Ростелеком" (-16,9 коп. от аналогичного показателя рентабельности за период с 01.01.2006 по 31.03.2006).

Контроль — это систематическое наблюдение за состояниями процесса деятельности.

Основными причинами необходимости контроля являются:

1. неопределенность, сложность и динамичность среды;

2. предупреждение возникновения кризисных ситуаций посредством обнаружения несоответствий и ошибочных действий до того, как они нанесут предприятию ощутимый вред;

3. поддержание успеха путем сопоставления фактических результатов и плановых показателей и оценки темпа продвижения предприятия к намеченным целям.

Содержание функции контроля в конкретной ситуации определяется структурой и содержанием других функций управления (планирования, организовывания, мотивирования). В то же время принятая система контроля будет влиять на содержание систем планирования, организации деятельности, мотивирования.

Тесная связь контрольной функции с функцией планирования проявляется в формулировании целей и контрольных показателей, которые фиксируются в соответствующих планах, а также в том, что временные периоды осуществления обеих функций должны совпадать. Это означает, что по периодам осуществления контроль должен быть трех видов: стратегический, тактический и оперативный.

Связь контроля с функцией организовывания прослеживается в решении проблемы централизации - децентрализации и установлении субъекта и объекта контроля. Чем выше нестабильность среды, тем актуальнее применение децентрализации по разным уровням иерархии.

Субъекты и объекты контроля (подразделения, персонал) должны быть четко указаны в положениях о подразделениях и должностных инструкциях.

В качестве мер совершенствования я предлагаю внедрить технологию контролинга

Библиографический список

1. Аудит: Учебник для вузов/ В. И. Подольский, Г. Б. Поляк, А. А. Савин, Л. В. Сотникова и др.; Под ред. проф. В. И. Подольского. – 4- е изд. перераб. и доп. – М.: ЮНИТИ-ДАНА, Аудит, 2007. – 583 с.

2. Аудит: учебное пособие/И. Н. Богатая, Н.Т. Лабынцев, Н. Н. Хахонова. – 4- е изд., перераб. и доп. – Ростов н/Д, Феникс, 2007. – 506 с

3. Богатая И. Н. Бухгалтерский учет/И. Н. Богатая, Н. Н. Хахонова. – 4 – е изд., перераб. и доп.. – Ростов н/д: Феникс, 2007. – 858 с.

4. Бережная Е.В., Бережной В.И.. Методы моделирования экономических систем. – М.: Финансы и статистика, 2008. – 368 с.

5. Герчикова З. Критерии эффективности диктует бизнес // Управление компанией. - 2009. - N9.- С.48-51.

6. Кнорринг В.И. Теория, практика и искусство управления: Учебник для вузов по специальности «Менеджмент» / Под ред. В.И. Кнорринг. - М.; Издательская группа НОРМА-ИНФРА*М, 2006. - 528 с.

7. Ефремов В.С. Стратегия бизнеса. Концепции и методы планирования: Учебное пособие. - М.: Издательство «Финпресс», 2008.- 502 с.

8. Кинг У., Клиланд Д. Стратегическое планирование и хозяйствование/ Пер. с англ. М.: Прогресс, 2007.- 254 с.

9. Литвинов Ф.И. Моделирование управленческих структур предприятия// Менеджмент в России и за рубежом. – № 2, 2008

10. Менеджмент организации: современные технологии: Учебное пособие для студентов вузов/Под ред. Н.Г. Кузнецова, И.Ю. Солдатовой. - Ростов-на- Дону: Феникс, 2008. – 479с.

11. Папкин А.И. Основы практического менеджмента: Учебное пособие. – М.: ЮНИТИ-ДАНА, 2010. – 488 с.

12. Ременников В.Б. Разработка управленческого решения: Учебное пособие для вузов. – М.: ЮНИТИ, 2006. – 539 с.

13. Смирнов Э.А. Разработка управленческих решений: Учебник для вузов. – М.: ЮНИТИ-ДАНА, 2005. – 271 с.

14. Справочник директора предприятия / Под ред. Лапусты М. Г. 4-е изд., испр., измен. и доп. М.: ИНФРА-М, 2009. 784 с.

15. Торговое дело: экономика и организация: учебник / под общ. Ред. проф. Л.А. Брагина и проф. Т.П. Данько. - М. : ИНФРА - М, 2007г. 256 с.

16. Шаров А.Д. Комплексный анализ деятельности предприятия. – М.: Экономика, 2008. – 215 с.

Приложения

1 Структура имущества и источники его формирования

| Показатель | Значение показателя | Изменение за анализируемый период | ||||||

| на начало анализируемого периода (на 31.12.2005) | 31.03.2006 – 30.06.2008 (в среднем) | на 30.09.2008 | на конец анализируемого периода (31.12.2008) | (гр.6-гр.2), тыс. руб. | (гр.6 : гр.2), % | |||

| в тыс. руб. | в % к валюте баланса | в тыс. руб. | в тыс. руб. | в тыс. руб. | в % к валюте баланса | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Актив | ||||||||

| 1. Иммобилизованные средства* | 30 214 938 | 57,1 | 38 319 029 | 37 855 071 | 39 210 002 | 55,4 | +8 995 064 | +29,8 |

| 2. Текущие активы**, всего | 22 693 703 | 42,9 | 26 317 036 | 33 747 521 | 31 522 828 | 44,6 | +8 829 125 | +38,9 |

| в том числе: запасы (кроме товаров отгруженных) | 878 243 | 1,7 | 766 478 | 738 503 | 447 560 | 0,6 | -430 683 | -49 |

| в том числе: -сырье и материалы; | 578 241 | 1,1 | 411 449 | 488 644 | 309 371 | 0,4 | -268 870 | -46,5 |

| - готовая продукция (товары). | 8 580 | <0,1 | 2 394 | 1 571 | 2 256 | <0,1 | -6 324 | -73,7 |

| затраты в незавершенном производстве (издержках обращения) и расходах будущих периодов; | 291 422 | 0,6 | 352 635 | 227 253 | 111 352 | 0,2 | -180 070 | -61,8 |

| НДС по приобретенным ценностям | 1 289 001 | 2,4 | 577 979 | 248 980 | 226 928 | 0,3 | -1 062 073 | -82,4 |

| ликвидные активы, всего | 20 526 276 | 38,8 | 24 972 150 | 32 759 651 | 30 848 155 | 43,6 | +10 321 879 | +50,3 |

| из них: - денежные средства и краткосрочные вложения; | 14 323 137 | 27,1 | 13 520 058 | 20 618 244 | 20 333 033 | 28,7 | +6 009 896 | +42 |

| - дебиторская задолженность (срок платежа по которой не более года) и товары отгруженные; | 6 203 139 | 11,7 | 11 452 092 | 12 141 407 | 10 515 122 | 14,9 | +4 311 983 | +69,5 |

| Пассив | ||||||||

| 1. Собственный капитал | 39 253 530 | 74,2 | 47 360 129 | 56 325 392 | 56 451 207 | 79,8 | +17 197 677 | +43,8 |

| 2. Долгосрочные обязательства, всего | 6 306 084 | 11,9 | 6 111 266 | 4 789 285 | 4 437 585 | 6,3 | -1 868 499 | -29,6 |

| из них: - кредиты и займы; | 5 542 555 | 10,5 | 4 629 256 | 4 049 315 | 3 822 833 | 5,4 | -1 719 722 | -31 |

| - прочие долгосрочные обязательства. | 763 529 | 1,4 | 1 482 010 | 739 970 | 614 752 | 0,9 | -148 777 | -19,5 |

| 3. Краткосрочные обязательства (без доходов будущих периодов), всего | 7 349 027 | 13,9 | 11 164 670 | 10 487 915 | 9 844 038 | 13,9 | +2 495 011 | +34 |

| из них: - кредиты и займы; | 711 728 | 1,3 | 498 906 | 528 882 | 564 046 | 0,8 | -147 682 | -20,7 |

| - прочие краткосрочные обязательства. | 6 637 299 | 12,5 | 10 665 765 | 9 959 033 | 9 279 992 | 13,1 | +2 642 693 | +39,8 |

| Валюта баланса | 52 908 641 | 100 | 64 636 065 | 71 602 592 | 70 732 830 | 100 | +17 824 189 | +33,7 |

*Иммобилизованные средства включают внеоборотные активы и долгосрочную дебиторскую задолженность (т.е. наименее ликвидные активы).

**Текущие активы - это оборотные активы, за исключением долгосрочной дебиторской задолженности.

Оценка стоимости чистых активов организации

| Показатель | Значение показателя | Изменение | ||||||

| на начало анализируемого периода (на 31.12.2005) | 31.03.2006 – 30.06.2008 (в среднем) | на 30.09.2008 | на конец анализируемого периода (31.12.2008) | (гр.6-гр.2), тыс. руб. | (гр.6 : гр.2), % | |||

| в тыс. руб. | в % к валюте баланса | в % к валюте баланса | в % к валюте баланса | в тыс. руб. | в % к валюте баланса | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 1. Чистые активы | 39 253 530 | 74,2 | 73,1 | 78,7 | 56 451 207 | 79,8 | -17 197 677 | +43,8 |

| 2. Уставный капитал | 2 429 | <0,1 | <0,1 | <0,1 | 2 429 | <0,1 | – | – |

| 3. Превышение чистых активов над уставным капиталом (стр.1-стр.2) | 39 251 101 | 74,2 | 73,1 | 78,7 | 56 448 778 | 79,8 | -17 197 677 | +43,8 |

Основные показатели финансовой устойчивости организации

| Показатель | Значение показателя | Изменение показателя (гр.5-гр.2) | Описание показателя и его нормативное значение | |||

| на 31.12.2005 | 31.03.2006 – 30.06.2008 (в среднем) | на 30.09.2008 | на 31.12.2008 | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. Коэффициент автономии | 0,74 | 0,73 | 0,79 | 0,8 | +0,06 | Отношение собственного капитала к общей сумме капитала. Нормальное значение для данной отрасли: 0,55 и более (оптимальное 0,65-0,8). |

| 2. Коэффициент финансового левериджа | 0,35 | 0,37 | 0,27 | 0,25 | -0,1 | Отношение заемного капитала к собственному. |

| 3. Коэффициент обеспеченности собственными оборотными средствами | 0,4 | 0,33 | 0,55 | 0,55 | +0,15 | Отношение собственного капитала к оборотным активам. Нормальное значение: не менее 0,1. |

| 4. Коэффициент покрытия инвестиций | 0,86 | 0,83 | 0,85 | 0,86 | – | Отношение собственного капитала и долгосрочных обязательств к общей сумме капитала. Нормальное значение для данной отрасли: 0,85 и более. |

| 4. Коэффициент маневренности собственного капитала | 0,23 | 0,19 | 0,33 | 0,31 | +0,08 | Отношение собственных оборотных средств к источникам собственных средств. Нормальное значение: 0,05 и более. |

| 6. Коэффициент мобильности имущества | 0,43 | 0,41 | 0,47 | 0,45 | +0,02 | Отношение оборотных средств к стоимости всего имущества. Характеризует отраслевую специфику организации. |

| 7. Коэффициент мобильности оборотных средств | 0,63 | 0,51 | 0,61 | 0,64 | +0,01 | Отношение наиболее мобильной части оборотных средств (денежных средств и финансовых вложений) к общей стоимости оборотных активов. |

| 8. Коэффициент обеспеченности запасов | 10,31 | 17,53 | 25,05 | 38,58 | +28,27 | Отношение собственных оборотных средств к величине материально-производственных запасов. Нормальное значение: 0,5 и более. |

| 9. Коэффициент краткосрочной задолженности | 0,54 | 0,65 | 0,69 | 0,69 | +0,15 | Отношение краткосрочной задолженности к общей сумме задолженности. |

Анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств

| Показатель собственных оборотных средств (СОС) | На начало анализируемого периода (31.12.2005) | 31.03.2006 – 30.06.2008 (в среднем) | на 30.09.2008 | На конец анализируемого периода (31.12.2008) | ||

| Значение показателя | Излишек (недостаток)* | Излишек (недостаток) | Излишек (недостаток) | Значение показателя | Излишек (недостаток) | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| СОС1 (рассчитан без учета долгосрочных и краткосрочных пассивов) | 9 051 647 | +8 173 404 | +8 293 275 | +17 760 006 | 17 267 607 | +16 820 047 |

| СОС2 (рассчитан с учетом долгосрочных пассивов; фактически равен чистому оборотному капиталу, Net Working Capital) | 15 344 676 | +14 466 433 | +14 385 888 | +22 521 103 | 21 678 790 | +21 231 230 |

| СОС3 (рассчитанные с учетом как долгосрочных пассивов, так и краткосрочной задолженности по кредитам и займам) | 16 056 404 | +15 178 161 | +14 884 794 | +23 049 985 | 22 242 836 | +21 795 276 |

*Излишек (недостаток) СОС рассчитывается как разница между собственными оборотными средствами и величиной запасов и затрат.

Расчет коэффициентов ликвидности

| Показатель ликвидности | Значение показателя | Изменение показателя (гр.5 - гр.2) | Расчет, рекомендованное значение | |||

| на 31.12.2005 | 31.03.2006 – 30.06.2008 (в среднем) | на 30.09.2008 | на 31.12.2008 | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. Коэффициент текущей (общей) ликвидности | 3,09 | 2,35 | 3,22 | 3,2 | +0,11 | Отношение текущих активов к краткосрочным обязательствам. Нормальное значение: 2 и более. |

| 2. Коэффициент быстрой (промежуточной) ликвидности | 2,79 | 2,23 | 3,12 | 3,13 | +0,34 | Отношение ликвидных активов к краткосрочным обязательствам. Нормальное значение: 1 и более. |

| 3. Коэффициент абсолютной ликвидности | 1,95 | 1,2 | 1,97 | 2,07 | +0,12 | Отношение высоколиквидных активов к краткосрочным обязательствам. Нормальное значение: 0,2 и более. |

Анализ соотношения активов по степени ликвидности и обязательств по сроку погашения

| Активы по степени ликвидности | На конец отчетного периода, тыс. руб. | Прирост за анализ. период, % | Норм. соотншение | Пассивы по сроку погашения | На конец отчетного периода, тыс. руб. | Прирост за анализ. период, % | Излишек/ недостаток платеж. средств тыс. руб., (гр.2 - гр.6) |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| А1. Высоколиквидные активы (ден. ср-ва + краткосрочные фин. вложения) | 20 333 033 | +42 | ≥ | П1. Наиболее срочные обязательства (привлеченные средства) (текущ. кред. задолж.) | 7 716 437 | +23,7 | +12 616 596 |

| А2. Быстрореализуемые активы (краткосрочная деб. задолженность) | 10 515 122 | +69,5 | ≥ | П2. Среднесрочные обязательства (краткосроч. кредиты и займы) | 2 127 601 | +91,9 | +8 387 521 |

| А3. Медленнореализуемые активы (долгосроч. деб. задол. + прочие оборот. активы) | 701 075 | -67,8 | ≥ | П3. Долгосрочные обязательства | 4 437 585 | -29,6 | -3 736 510 |

| А4. Труднореализуемые активы (внеоборотные активы) | 39 183 600 | +29,7 | ≤ | П4. Постоянные пассивы (собственный капитал) | 56 451 207 | +43,8 | -17 267 607 |

Оценка контроля бизнес-процесса «Поиск, оценка и выбор поставщика ТМЦ для основного производства»

| ОАО "Ростелеком" | ||||||||||||

| Название аудита | Аудит закупок ТМЦ для основного производства | |||||||||||

| Код бизнес-процесса | ОП-3 (из утвержденного в компании классификатора бизнес-процессов) | |||||||||||

| № аудита | 2006/01 | |||||||||||

| № | Бизнес-цель подпроцесса или операции | № | Риск, препятствующий достижению цели | Цель контроля данного риска | Тест 11 | Контрольная процедура (из ВНД) | Тест 2 | Контрольная процедура (факт) | Тест 3 | Тест 4 | Тест 5 | Оценка СВК |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 1 | Поиск, оценка и выбор поставщика ТМЦ для основного производства. | 1.1 | Потенциальный поставщик не знает о том, что компания нуждается в поставке ТМЦ, которыми он располагает. | Убедиться в том, что информация о закупаемых ресурсах (их количестве, номенклатуре, сроках поставки и пр.) известна максимально широкому кругу поставщиков. | нет | Процедура оповещения потенциальных поставщиков о потребностях компании в ТМЦ для основного производства не формализована в действующем Регламенте «Выбор поставщика продукции и услуг производственного назначения». | да | Специалист по закупкам отправляет заявки (оферты) всем потенциальным поставщикам необходимых ТМЦ из базы данных, отмечая в электронном документе номер отправленной заявки каждому поставщику. | нет | нет | нет | Ненадежная |

| 1.2 | Рассмотрены не все поступившие коммерческие предложения потенциальных поставщиков. | Убедиться в том, что все ответы поставщиков приняты к рассмотрению | да | Специалист по закупкам в срок окончания приема ответов проводит сверку принятых оферт со списком направленных (п.2.1 Регламента «Выбор поставщика продукции и услуг производственного назначения») | да | Специалист по закупкам в срок окончания приема ответов проводит сверку принятых оферт со списком направленных. | да | да | да | Надежная | ||

| 1.3 | В сводную таблицу оценки поставщиков внесена не полная или искаженная информация о потенциальных поставщиках необходимых ТМЦ. | Убедиться в том, что получена достаточная информация о поставщике и условиях работы с ним. | нет | Процедура аккумулирования достоверной информации о потенциальных поставщиках ТМЦ для основного производства не формализована в действующем Регламенте «Выбор поставщика продукции и услуг производственного назначения». | нет | Фактически управление данным риском отсутствует. | нет | нет | нет | Ненадежная | ||

Тест 1 - убедиться в том, что в ВНД предусмотрена контрольная процедура, с помощью которой риск управляется и цель контроля данного риска будет достигнута.

Тест 2 - убедиться в том, что фактически существует контрольная процедура, с помощью которой риск управляется и цель контроля данного риска будет достигнута.

Тест 3 - убедиться в том, что контрольные процедуры из ВНД и фактически исполняемая идентичны.

Тест 4 - убедиться в том, что регламентированная контрольная

8-09-2015, 12:00