5. Виды валютных операций

На территории Российской Федерации валютные операции могут осуществляться всеми хозяйствующими субъектами рынка и физическими лицами только через уполномоченные банки, т.е. банки имеющие лицензию ЦБ РФ на совершение вышеназванных операций. Текущие валютные операции могут совершаться любыми физическими и юридическими лицами и уполномоченными банками с соблюдением устанавливаемых ЦБ РФ правил и регламентов взаимодействия банков со своими клиентами. Операции, связанные с движением капитала, могут осуществляться только при наличии у приказодателя лицензии ЦБ РФ на осуществление подобных операций. Основываясь на терминах и понятиях, изложенных в Законодательстве РФ, валютные операции можно классифицировать следующим образом:

"Валютные операции":

а) операции, связанные с переходом права собственности и иных прав на валютные ценности, в том числе операции, связанные с использованием в качестве средства платежа иностранной валюты и платежных документов в иностранной валюте;

б) ввоз и пересылка в Российскую Федерацию, а также вывоз и пересылка из Российской Федерации валютных ценностей;

в) осуществление международных денежных переводов.

"Текущие валютные операции":

а) переводы в Российскую Федерацию и из Российской Федерации иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту товаров, работ и услуг, а также для осуществления расчетов, связанных с кредитованием экспортно-импортных операций на срок не более 180 дней;

б) получение и предоставление финансовых кредитов на срок не более 180 дней;

в) переводы в Российскую Федерацию и из Российской Федерации процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

г) переводы неторгового характера в Российскую Федерацию и из Российской Федерации, включая переводы сумм заработной платы, пенсии, алиментов, наследства, а также другие аналогичные операции.

"Валютные операции, связанные с движением капитала":

а) прямые инвестиции, то есть вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием;

б) портфельные инвестиции, то есть приобретение ценных бумаг;

в) переводы в оплату права собственности на здания, сооружения и иное имущество, включая землю и ее недра, относимое по законодательству страны его местонахождения к недвижимому имуществу, а также иных прав на недвижимость;

г) предоставление и получение отсрочки платежа на срок более 180 дней по экспорту и импорту товаров, работ и услуг;

д) предоставление и получение финансовых кредитов на срок более 180 дней

е) все иные валютные операции, не являющиеся текущими валютными операциями.

6. Снижение валютного риска.

6.1. Конверсионные операции

Остановимся кратко на основном механизме регулирования валютных рисков, используемом уполномоченными банками ведущими открытую валютную позицию. Как уже было отмечено выше – валютный риск это риск, связанный с получением дополнительных доходов или расходов при изменении курсов валют. Банк России со своей стороны для снижения данного риска устанавливает и контролирует соблюдение уполномоченными банками лимита открытой валютной позиции.

Валютная позиция - остатки средств в иностранных валютах, которые формируют активы и пассивы (с учетом внебалансовых требований и обязательств по незавершенным операциям) в соответствующих валютах и создают в связи с этим риск получения дополнительных доходов или расходов при изменении обменных курсов валют.

Открытая валютная позиция - разница остатков средств в иностранных валютах, которые формируют количественно не совпадающие активы и пассивы (с учетом внебалансовых требований и обязательств по незавершенным операциям) в отдельных валютах, учитываемые в соответствии с действующим порядком бухгалтерского учета балансовыми и внебалансовыми записями и данными оперативного (аналитического) учета, отражающими требования получить и обязательства поставить средства в данных валютах как завершенные расчетами в настоящем (т.е. на отчетную дату), так и истекающие в будущем (т.е. после отчетной даты).

Короткая открытая валютная позиция - открытая валютная позиция в отдельной иностранной валюте, пассивы и внебалансовые обязательства в которой количественно превышают активы и внебалансовые требования в этой иностранной валюте.

Длинная открытая валютная позиция - открытая валютная позиция в отдельной иностранной валюте, активы и внебалансовые требования в которой количественно превышают пассивы и внебалансовые обязательства в этой иностранной валюте.

Исходя из вышеизложенного, можно увидеть, что наиболее простым и действенным способом соблюдения уполномоченными банками лимита ОВП, являются конверсионные операции на межбанковском рынке, т.е. сделки покупки и продажи наличной и безналичной иностранной валюты против наличных и безналичных рублей Российской Федерации. Конверсионные операции делятся на:

- сделки с немедленной поставкой (наличная сделка - cash) - конверсионная операция с датой валютирования, отстоящей от дня заключения сделки не более, чем на два рабочих банковских дня. При этом:

- под сделкой типа "today" понимается конверсионная операция с датой валютирования в день заключения сделки;

- под сделкой типа "tomorrow" понимается конверсионная операция с датой валютирования на следующий за днем заключения сделки рабочий банковский день;

- под сделкой типа "spot" понимается конверсионная операция с датой валютирования на второй за днем заключения сделки рабочий банковский день;

- под срочной (форвардной) сделкой (forward outright) понимается конверсионная операция, дата валютирования по которой отстоит от даты заключения сделки более, чем на два рабочих банковских дня.

- под сделкой своп (swap) понимается банковская сделка, состоящая из двух противоположных конверсионных операций на одинаковую сумму, заключаемых в один и тот же день. При этом одна из указанных сделок является срочной, а вторая - сделкой с немедленной поставкой.

Часто на практике данные сделки используются исключительно для целей выравнивания открытой валютной позиции (обязательства, учитываемые на внебалансе, влияют на размер ОВП), а не для игры на повышение или понижения курса, так как на практике банки получают в настоящий момент больший доход при конвертации привлеченных средств в иностранной валюте в рубли и размещения в качестве рублевых ресурсов.

7. Операции банков.

7.1. Валютнообменные операции

Рассмотрим более подробно с точки зрения экономической эффективности валютнообменные операции банков.

В настоящее время наиболее распространенной и многочисленной операцией коммерческих банков с иностранной валютой являются валютнообменные операции, так как данные операции являются весьма доходными и менее рискованными чем, к примеру, кредитование физических и юридических лиц. Высокая доходность валютнообменных операций складывается из достаточно быстрой оборачиваемости средств, вложенных в виде аванса, при условии правильного расчета и планирования лимита авансов обменных пунктов. К тому же рынок работы с физическими лицами обладает достаточной емкостью.

Пункт обмена валюты (в дальнейшем - ПОВ) рассматривается банком через призму «вмененных издержек» как один из возможных способов размещения денежных средств. Поэтому главная задача банка в процессе принятия управленческого решения состоит в сравнении деятельности ПОВ с другими возможностями вложения капитала и оценке ее эффективности, а также в сопоставлении работы отдельных ПОВ в банковской структуре.

Существующие нормативные документы, включающие формы отчетности, образуют адекватный механизм сбора информации. Остается лишь выработать ее для принятия управленческого решения. Большую помощь в этом оказывает методика, среднесрочного анализа, так как на первом этапе она базируется на предпосылке определенной экономической среды, а затем на многовариантности развития событий в среднесрочной перспективе.

При расчетах экономической эффективности деятельности ПОВ анализируются следующие составляющие:

- внутренняя эффективность;

- стабильность;

- адаптация к изменению внешней экономической среды.

В зарубежной литературе существует общее понятие для групп подобных методик – benefits-cost approach. Применяя данный метод к работе ПОВ, в тезисной форме, его можно выразить следующим образом:

- ПОВ для банка реализует целевую функцию, то есть повышает эффективность, вкладываемого в виде аванса в пределах лимита обозначенного оборотного капитала.

- При этом целевым ориентиром должна быть эффективность функционирования, то есть отношение эффекта к затратам.

- Несмотря на то, что выдаваемый ПОВ аванс содержит покрытие как в рублях, так и в валюте, необходимо и эффект, и затраты привести к одной и той же денежной форме.

Поскольку абсолютные (количественные) финансовые показатели сильно зависят от внешних экономических факторов – инфляции, скачков спроса-предложения и т.п., в методике в основном используются относительные показатели, менее подверженные внешним факторам и вместе с тем достаточно адекватные.

В приводимой методике анализа деятельности ПОВ используется субъектно-объектная ориентация.

Существуют, в целом, два экономических субъекта, влияющих на деятельность ПОВ:

- Инсайдер - банк, владеющий лицензией на проведение валютно-обменных операций, а также воздействующий на предложение финансовых ресурсов.

- Аутсайдер - клиенты, воздействующие на формирование экономической среды, конкуренты, государство и т.д.

Вместе они называются стейкхолдерами (stakeholders). Различные стейкхолдеры рассматривают ПОВ как средство удовлетворения собственных интересов, интересов ПОВ как таковых не существует. Для банка- это максимизация прибыли на инвестированный капитал, для финансовых менеджеров - рост оборота, уменьшение издержек, уменьшение количества претензий со стороны клиентов, для клиента - выгодные курсы покупки-продажи валюты, минимальные комиссии и т. д.

Увеличение прибыльности ПОВ достигается за счет:

- оптимизации используемых авансов;

- оптимизации устанавливаемых в течение дня курсов покупки-продажи валюты.

Неспособность удовлетворить клиента вследствие недостаточного уровня авансов может означать потерю не только конкретного сегодняшнего заказа, но и будущих также. Значимость этого в условия в конкурентной борьбы постоянно возрастает.

Оптимально выбранный аванс создает «границу безопасности», когда различные непредсказуемые обстоятельства не отражаются на динамике деятельности ПОВ и его доходах.

Многие банки создают системы подготовки учетно-финансовой информации для внутреннего пользования руководства. Именно они известны как системы управленческого учета, иногда их называют системами внутреннего распределения затрат. Одной из главных особенностей данного учета является то, что он подразделяет затраты на два основных типа:

а) маржинальные,

б) постоянные.

При этом маржинальные затраты (затраты, которые при росте или падении объема реализации услуг соответственно увеличиваются или уменьшаются в сумме) в зависимости от характера деятельности могут подразделяться на эксплуатационные, оперативные (соответственно неэксплуатационные, неоперативные) и т.д.

Такая классификация позволяет оценить, насколько изменится стоимость банковских услуг при увеличении их объемов и реализации.

Кроме того, оценивая совокупный доход при различных объемах реализованной продукции, можно измерить величину ожидаемой прибыли и затратной части при росте объема реализации. Этот метод управленческих расчетов называется анализом безубыточности. Как правило, в управленческом учете достаточно точным будет предположение о том, что маржинальные затраты на единицу оказанной услуги одинаковы для каждой дополнительной единицы.

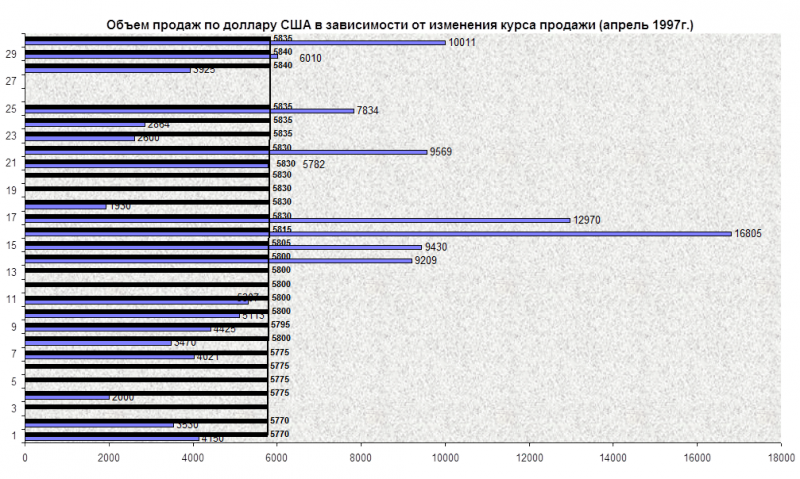

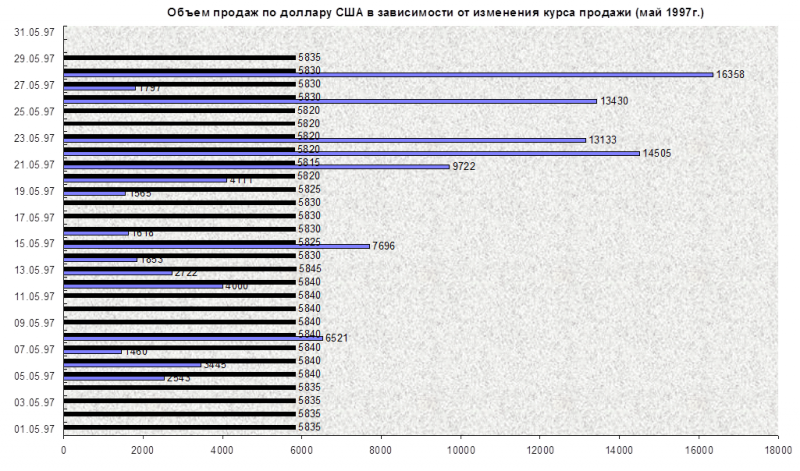

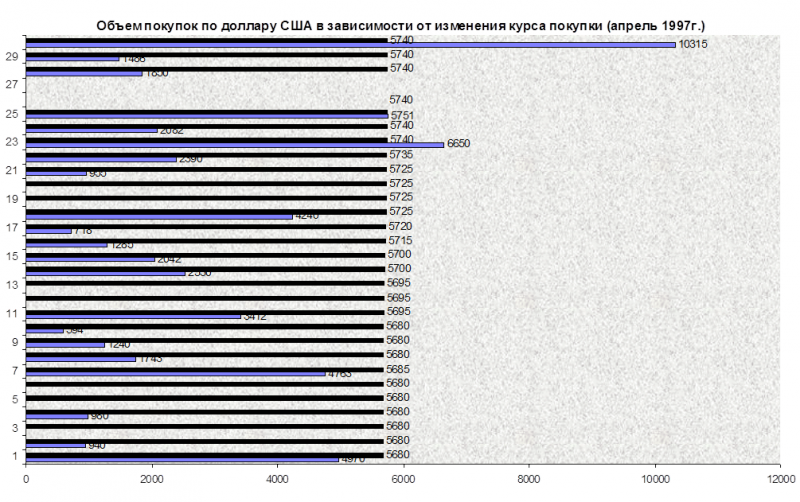

На получение прибыли ощутимо влияет разумность политики банка по установлению курсов покупки-продажи иностранной валюты. Функция зависимости сектора рынка от обменного курса монотонно убывает и вогнута. Это означает, что чем больше цена продажи, тем меньше получаемый сектор рынка, причем при небольшой цене повышение цены на каждый рубль отбирает большее количество покупателей, чем при высокой. Это один из наиболее распространенных типов кривых спроса/цены.

Одной из основных задач, решение которой может помочь Банку в оптимальном планировании деятельности, является назначение курсов покупки-продажи валюты в обменных пунктах банка с целью получения максимального дохода от данного вида операций:

- оперативный анализ ситуации на региональном рынке наличной валюты;

- (x - m) Vx = max, где x- курс продажи; m - себестоимость валюты; Vx - объем

продаж при курсе x.

В данной формуле присутствует слишком много неопределенных величин: m - зависит от комиссионных, уплачиваемых банком дилерам, объемов расходов по доставке, стоимости привлеченных рублевых ресурсов и пр.

Vx - зависит от курсов конкурентов, текущего объема рынка и статистических факторов (расположение обменного пункта, его привлекательность, удобность, время работы и пр.)

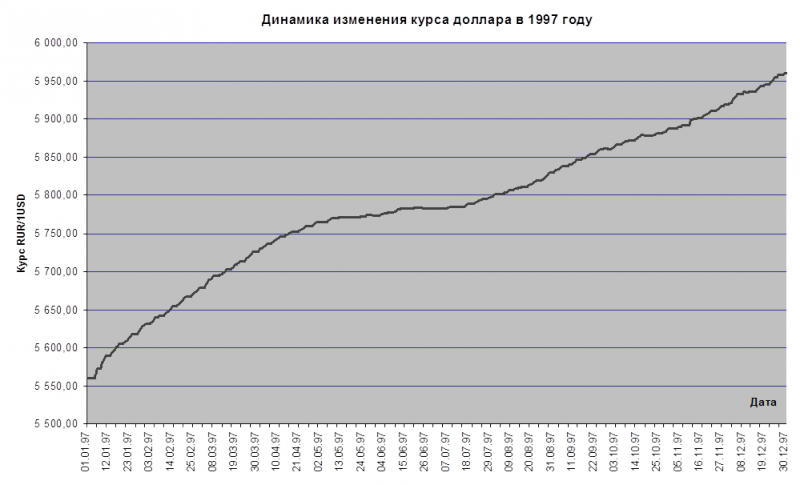

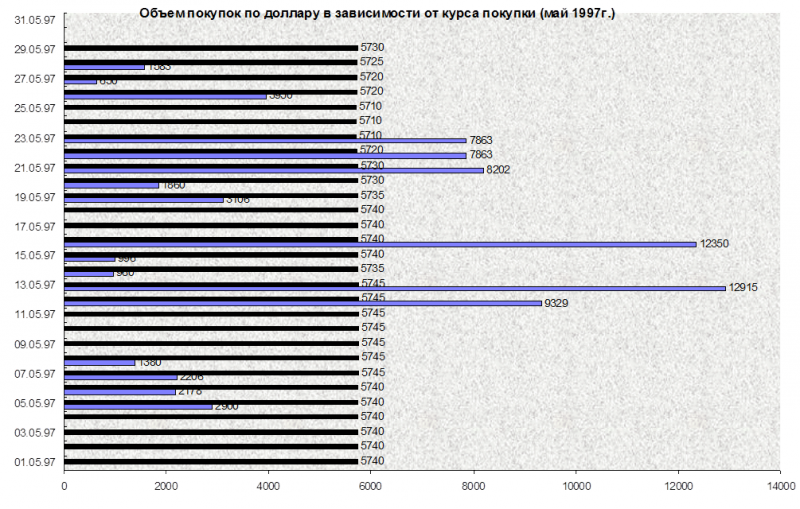

К тому же немаловажное значение на практике имеет то, что значительную роль в зависимости спроса от курса покупки-продажи иностранной валюты для конкретного банка играет только гораздо большая маржа по сравнению с банками конкурентами. При небольших диапазонах изменения банковских курсов в различных обменных пунктах наблюдается несовпадение теоретического вывода о высокой зависимости цены и спроса. Реальная картина, полученная на данных статистического анализа операций обменного пункта Некоторого Астраханского банка и приведенная на графиках подтверждает этот вывод. Объясняется это тем, что иностранная валюта не является предметом первой необходимости, и спрос на нее формируется в основном за счет внешних политических и экономических факторов, значительно возрастая к концу каждого года, оставаясь весьма высоким в начале года. Статистические данные также показывают, что средневзвешенный объем сделки не достигает той величины, когда клиент может получить значительную экономию средств или дополнительный доход, потратив время на поиски обменного пункта с наиболее выгодным курсом.

Если исходить из стабильности роста курса доллара на уровне 10-12% годовых и исключить возможные стихийные влияния политических событий, получение дополнительных доходов возможно, в основном при снижении себестоимости валюты и увеличении оборота.

В этих целях банку, планирующему увеличить эффективность вложения своих средств необходимо:

- активизировать работу на межбанковском валютном рынке (развитие корреспондентских отношений и заключение договоров на покупку валюты с банками-корреспондентами при условии как можно более низких тарифов последних);

- расширять клиентскую базу, путем привлечения на обслуживание клиентов, активно занимающихся внешнеэкономической деятельностью и получающих экспортную выручку и покупать валюту у них по цене часто гораздо более низкой чем на межбанковском рынке;

- использовать для валютнообменных операций привлеченные средства населения и юридических лиц, сократив до минимума отвлечение на эти цели рублевых ресурсов.

В объеме настоящей работы можно лишь частично затронуть вопрос о методах расчета эффективности ПОВ, но даже статистический анализ работы уполномоченных банков в направлении развития валютнообменных операций дает достаточное представление об эффективности для банков вложения средств в этом направлении.

7.2. Совершения операций по международным расчетам предприятий

При исполнении своих обязательств перед контрагентами предприятия-резиденты могут использовать принятые во всем мире формы межбанковских расчетов. Наиболее простым, но в то же время и наименее защищенным с точки зрения валютного контроля является банковский перевод. Условия, заложенные при составлении внешнеторгового контракта бывают не всегда 100 процентной гарантией исполнения сторонами своих обязательств друг перед другом.

Банковский перевод-это расчетная банковская операция, которая проводится посредством направления телеграфом, по почте или, что наиболее часто используется в настоящее время – посредством систем электронных платежей (S.W.I.F.T. и др.) поручения одного банка другому. Платежное поручение представляет приказ банка, адресованный своему банку-корреспонденту, о выплате определенной суммы денег бенефициару, предъявителю чека или иных платежных документов. Платежное поручение дается банком на основе указаний перевододателя-клиента банка. Последний инструктирует банк об условиях выплаты бенефициару суммы перевода.

Наиболее надежными операциями с точки зрения Органов и Агентов валютного контроля в плане возврата сумм, переведенных иностранной стороне в качестве предоплаты за импортируемые товары, при не поступлении товара в установленные сроки, а также для целей контроля за своевременным поступлением экспортной выручки являются документарные операции.

8. Заключение

В процессе создания эффективно работающего и подконтрольного внутреннего валютного рынка Банк России исходит из следующих основных принципов.

Во-первых, с одной стороны, валютное регулирование осуществляемых операций, являясь частью денежно-кредитной политики государства, должно своими методами способствовать (пусть косвенно, опосредованно) достижению целей экономической стабилизации. С другой стороны, очевидно, использование средств и методов валютного регулирования не может служить панацеей от всех бед, поскольку оно подчиняется макроэкономическим ориентирам, определяется общей стратегией и целями экономической политики государства.

Во-вторых, валютная политика, оказывающая весьма масштабное влияние на экономическую жизнь общества, должна отличаться последовательностью, логичностью, стабильностью, взвешенностью. Любые непродуманные, неосторожные действия в этой сфере, "шарахания" из стороны в сторону могут, как показывает мировой опыт, привести к разрушительным последствиям.

Поведение субъектов хозяйственной деятельности очень чутко реагирует на любые, даже самые незначительные, казалось бы, меры в области валютного регулирования.

В-третьих, валютное законодательство в Российской Федерации еще далеко от полного своего становления. Оно объективно ограничено, не полностью

29-04-2015, 00:25