В отличие от советского периода, когда в развитие связей со странами Ближнего Востока и Северной Африки по идеологическим соображениям вкладывались крупные финансовые средства, в настоящее время сотрудничество России с арабскими странами строится с учетом реальных экономических выгод. Двусторонние отношения развиваются при активном участии и по инициативе как российских деловых кругов, так и арабских государств Ближнего Востока и Северной Африки (БВСА). Представляется, что и впредь именно предприниматели будут сохранять за собой роль генератора новых идей, направлений и инициатив в развитии сотрудничества.

Достигнутый за последние 15 лет уровень российско-арабского сотрудничества (товарооборот по итогам 2004 г. превысил 3,6 млрд. долл., а объем сотрудничества достигает 6 млрд. долл.) является далеко не предельным и имеет значительный потенциал для дальнейшего роста. В этом смысле неким ориентиром развития экономических связей является тот максимальный объем советско-арабской торговли в 11 млрд. долл., который был достигнут в 1990 году. Иными словами, нереализованные и упущенные возможности сегодняшнего сотрудничества оцениваются, как минимум, в несколько миллиардов долларов ежегодно. Большинство наблюдателей и экспертов по Ближнему Востоку сходится в том, что нынешний показатель объема экономического сотрудничества следует рассматривать скорее как некий «стартовый капитал», поскольку построение устойчивой системы связей с арабским миром предполагает гармоническое соотношение ее двух главных составляющих – политической и экономической. В этом смысле экономическая активность российско-арабских отношений заметно отстает от уровня политического доверия, который установился между лидерами России и государств БВСА.

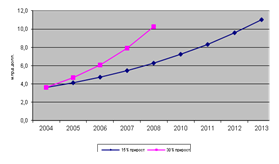

В 2005 г. объем товарооборота со странами БВСА при сохранении динамики предыдущих лет может увеличиться на 15–20% и достичь 4–4,5 млрд. долл. Этому способствуют высокие мировые цены на сырьевые товары и возрастающий спрос в ряде арабских стран на продовольствие и сельскохозяйственную продукцию, а также на другие традиционные товары российского экспорта. При сохранении этих тенденций объем товарооборота с арабскими странами достигнет максимальных показателей 1990 г. в лучшем случае через 8–11 лет. Большой удельный вес сырья в структуре российского экспорта в арабский регион при низкой доле продукции высокого передела неизбежно поставит динамику развития российско-арабской торговли в зависимость от конъюнктуры мировых цен на сырьевые товары и, как следствие, приведут к сокращению темпов прироста товарооборота. Такой сценарий развития на деле будет означать неуклонную трансформацию всего комплекса российско-арабских экономических отношений на их подчинение задачам удовлетворения главным образом текущих потребностей нынешних торговых партнеров в сырье и полуфабрикатах и окончательное вытеснение российских технологических товаров из оборота.

Диаграмма

Сценарии российско-арабского сотрудничества

Динамичное развитие торгового сотрудничества с БВСА, занятие новых позиций на рынках арабских стран связаны с успехами продвижения интересов отечественных производителей машин и оборудования, в том числе промышленного, топливно-энергетического, мелиорационного и транспортного, а также с закреплением позиций российских предприятий военно-промышленного комплекса на региональных рынках. Активизация связей может осуществиться лишь за счет качественного прорыва в высокотехнологических сферах – поставках авиатехники, запуске спутников, внедрении новых технологий в связи. Налаживание устойчивых хозяйственных отношений должно сопровождаться укреплением взаимодействия в финансовой сфере и обеспечением всего комплекса банковских услуг для обслуживания экспортно-импортных операций, а также проектов инвестиционного сотрудничества.

Представляется, что фундаментом выгодного взаимодействия России и арабского мира является существующая экономическая, производственная и социальная инфраструктура в государствах БВСА, созданная при техническом содействии СССР. Речь идет о примерно 350 объектах, среди которых 97 – в Египте, 84 – в Ираке, 69 – в Алжире, более 80 – в Сирии, несколько десятков в Йемене. Это гидроэнергетические узлы и комплексы, мелиорационные системы, каналы, плотины, металлургические и энергетические предприятия, горнорудные шахты, железнодорожные сети. Потребность арабских стран в поддержании работоспособности данных объектов и их техническое обслуживание являются и сейчас главными двигателями увеличения товарооборота с арабским миром. Тем не менее имеющийся потенциал в этой области задействован не полностью, поскольку значительная часть предприятий арабских стран, построенных при участии СССР, переориентировалась на поставщиков из других стран.

Точные оценки перспектив подключения российских компаний к проектам по техническому обслуживанию хозяйственных объектов, построенных при участии СССР в Египте, Алжире, Сирии, Ливии и Марокко, отсутствуют. Между тем, отталкиваясь от потребностей функционирующих сейчас предприятий (около 300 за вычетом объектов в Ираке) и объемов поставок по статье «Машины и оборудование» в годы советско-арабского сотрудничества, можно предположить, что емкость рынка поставок комплектующих и услуг по техническому обслуживанию этих предприятий может достигать 200–300 млн. долл. в год.

Широкое поле для анализа перспектив российско-арабских связей открывается при рассмотрении актуальных бизнес-проектов на рынках БВСА. Основное внимание отечественных компаний сосредоточено на следующих сферах: топливно-энергетическая, геология и гидротехника, развитие транспортной инфраструктуры, автомобилестроение, сельское хозяйство, освоение земель, инвестиционная, авиакосмическая, военно-техническая, отрасли связи и информационные технологии.

Наиболее привлекательным для российских компаний является участие в развитии топливно-энергетического комплекса, проекты в котором обещают принести более 5 млрд. долл. в течение ближайших пяти лет. Именно ТЭК определяет положение большинства арабских стран в мировой экономике и, как следствие, экономический интерес к региону БВСА. Начавшееся несколько лет назад сближение в этой области вызвано схожей структурой и внешней ориентацией хозяйств России и ряда арабских стран, а также стремлением российских компаний к покупке зарубежных активов и диверсификации источников своих доходов. По оценкам специалистов российской компании «Силовые машины», в регионе БВСА ежегодный прирост потребности в увеличении мощностей энергетики составляет до 10%. Основными партнерами по сотрудничеству для российских предприятий ТЭК являются Египет, Сирия и Алжир, а перспективы выхода на новые рынки связаны с Саудовской Аравией, ОАЭ, а также Ираком.

В регионе БВСА представлены многие российские производители оборудования ТЭК: «Загранэнергостроймонтаж», «Газпромгеокомсервис», «Машиноимпорт», НПО «Сатурн», «Стройтрансгаз», «Силовые машины», «Технопромэкспорт», «Тяжпромэкспорт» и «Уралэнергоэкспорт». Данные компании хорошо знакомы с реалиями региона и успешно зарекомендовали свою продукцию (парогазовые блоки, турбины, генераторы, трансформаторы, распределители, кабели, опоры линий электропередач и др.) на местных рынках в конкурентной борьбе с западноевропейскими производителями. Среди крупных нефтегазовых компаний на рынке БВСА присутствуют «Зарубежнефтегаз», «Лукойл», «Роснефть», «Татнефть», и «Союзнефтегаз». Интерес к освоению нефтяных ресурсов региона проявляет «Газпром».

В Египте объем возможных заказов и контрактов российских компаний может увеличиться в ближайшие годы на 1,5–2 млрд. долл. Это связано главным образом с участием отечественных предприятий в сооружении гидроаккумулирующей электростанции, а также первой атомной электростанции и опреснительной установки на ее базе. Увеличение объемов сотрудничества с этой страной входит в планы «Лукойла» инвестировать в египетские проекты около 400 млн. долл.

В Сирии отечественных производителей оборудования ТЭК привлекают проекты по разработке нефтегазовых блоков в районе Дейр аз-Зора, а также газопровода Киркук-Хомс. Широкие возможности открываются в связи с реализацией проекта строительства нефтепровода Киркук (Ирак) – Баниас (САР), стоимость которого превышает 1 млрд. долл. С учетом перспектив развития газового сектора сирийские ведомства планируют строительство новых газопроводов общей протяженностью порядка 1000 км, а также их последующую интеграцию в трансарабский газопровод, который свяжет Египет, Сирию, Иорданию и Ливан. О своих намерениях участвовать в этих крупных проектах уже объявили российские компании «Стройтрансгаз», «Тяжпромэкспорт», «Машиноимпорт», «Зарубежнефть», «Зарубежнефтегаз», а также «Трубная металлургическая компания». Потенциально в ближайшие годы объем заказов на сирийском рынке ТЭК может составить до 2 млрд. долл.

В Северной Африке интересным направлением сотрудничества в области ТЭК является инициатива алжирской компании «Сонатрак» по началу реализации серии масштабных программ освоения нефтегазовых месторождений и строительству сети трубопроводов. Совокупная стоимость осуществления этих проектов в 2005–2009 гг. – 24,5 млрд. долл.1 В переговорах на получение заказов в этом проекте участвуют компании «Стройтрансгаз», «Зарубежнефтегаз» и «Лукойл». К привлекательным объектам сотрудничества относятся строительство крупного газопровода Хасси Рмель-Арзев и наземной части газопровода Медгаз, сооружение нескольких современных нефтеналивных терминалов и электростанций, нефтеперегонного завода, а также газопроводов Алжир-Сардиния-Италия и Нигерия-Алжир.

Одним из многообещающих направлений сотрудничества в арабском регионе может стать участие российских компаний в освоении нефтегазовых месторождений Саудовской Аравии. В королевстве уже присутствует «Лукойл», который разрабатывает газовый проект стоимостью 2,5 млрд. долл. в северной части пустыни Руб Эль-Хали. В конце мая 2005 г. состоялось заседание межправительственной комиссии, по итогам которого было объявлено, что Саудовская Аравия заинтересована в привлечении на тендерной основе российских компаний к разработке и других саудовских месторождений.

После визита руководства «Газпрома» на Ближний Восток в мае 2005 г. в средствах массовой информации появились комментарии аналитиков, которые единодушно отмечали, что возросший интерес нефтегазовых компаний России к региону объясняется стремлением диверсифицировать источники своих доходов, в том числе путем выхода к рынкам стран Персидского залива, которые считаются крупнейшими и самыми рентабельными в мире. Одним из оптимальных путей получения выгодных заказов в ТЭК региона является участие в тендерах, которые регулярно проводятся в арабских странах. Например, по информации РАДС (Российско-арабского делового совета), в 2004 г. в ОАЭ состоялось 68 конкурсов, в Саудовской Аравии – 116, Катаре – 60, Омане – 40, Кувейте – 37, Бахрейне – 132. Стоимость проектов колеблется от 1 млн. долл. до 3,5 млрд. долл., а емкость рынка составляет десятки миллиардов долларов в год.

На рынках стран Персидского залива выгодно участие инвесторов в развитии инфраструктуры железнодорожных путей сообщения. В этой области эффективной формой освоения новых рынков является кооперация российских компаний с западными и местными производителями. Подобные схемы уже были опробованы и успешно применяются в Египте (альянс «Силовые машины» – «Сименс», сборочные предприятия «ВАЗ» и «ГАЗ»), Судане (сборочное предприятие «КАМАЗ») и Сирии («Стройтрансгаз» – «ТотальфинаАльф»). Аналогичные наработки, как представляется, могли бы быть использованы при реализации саудовского проекта «Сухопутный мост» по развитию железнодорожной сети и строительству более 1000 км железнодорожных путей в королевстве, а также модернизации существующих транспортных веток. Объем заказов по этому проекту оценивается в 2,5–3 млрд. долл.3 В ближайшие два-три года российские машиностроительные компании, специализирующиеся на производстве подвижного состава и оборудования для обустройства железных дорог, в случае успеха на тендерах могут быть привлечены к осуществлению этого масштабного проекта. Кооперация с западноевропейскими компаниями на рынке Саудовской Аравии является оптимальным путем для получения выгодных контрактов: российские предприятия могли бы предложить свои технологические решения по конкурентной цене и выступить в роли подрядчиков по работам, а западные – взять на себя общее управление и консультативное сопровождение.

Потребность в обновлении железнодорожной сети испытывает Сирия. Почти весь парк подвижного состава в этой стране, а также наземная инфраструктура создавались при участии предприятий СССР. Интерес к модернизации железнодорожной отрасли Сирии проявляет немецкая «Сименс», в кооперации с которой могли бы выступить российские предприятия, тем более, что опыт такого взаимодействия у них уже имеется.

Российские предприятия проявляют высокую заинтересованность в расширении своего присутствия в регионе БВСА. В последние годы в Египте закрепились отечественные производители автомобильной техники. Данный рынок до сих пор полностью не освоен. Вполне возможно, что примеру «ВАЗ» и «ГАЗ» последуют другие российские компании – «КАМАЗ» и «УАЗ». И хотя в создание сборочных производств российские компании финансовые средства почти не вкладывают (это осуществляют местные компании, которые из-за высоких ввозных пошлин на готовые автомобили заинтересованы в организации сборочных мощностей на местах), тем не менее их деятельность расценивается как экспорт отечественных технологий. Такая схема взаимодействия может быть использована в перспективе в Сирии и Тунисе, где, как и в Египте, существуют свободные экономические зоны, имеется квалифицированная рабочая сила, созданы льготные налоговые и таможенные режимы. Привлекательность рынков Сирии и Туниса для российских компаний связана также с такими факторами, как ограниченная платежеспособность населения, не позволяющая приобретать более дорогие изделия из развитых стран, скромные требования местных потребителей к качеству автомобилей и, безусловно, внутриполитическая стабильность.

В области освоения земель российские предприятия связывают свои главные ожидания с проектами по созданию ирригационных и водохозяйственных объектов в Сирии. В этой стране российские предприятия уже заняты реализацией более 20 ирригационных проектов, рассчитанных на ближайшие 20 лет, общей стоимостью около 1,5 млрд. долл. Между тем перспективными рынками в сфере ирригации являются почти все арабские страны.

В аграрной сфере с 2000 г. многие российские агрохолдинги, в частности, российско-украинский «Разгуляй-УКРРОС», прорабатывают планы существенного расширения своего зернового экспорта в арабские страны Северной Африки, в первую очередь в Египет, который входит в число крупнейших импортеров зерна в мире. Так, по данным Международного совета по зерновым (IGC), ежегодно эта страна закупает около 6,5 млн. тонн пшеницы на сумму около 1,3 млрд. долл.4, Алжир – 3,7 млн. тонн на сумму 740 млн. долл., Марокко – до 1,5–2 млн. тонн на сумму 300 млн. долл. По мнению аналитиков, Россия может ежегодно гарантированно поставлять в Египет, Алжир и Марокко 2–3 млн. тонн зерна, занять треть зернового египетского рынка и потеснить тройку лидеров – США, Австралию и Францию.

Большие возможности для развития российско-арабского сотрудничества имеются в высокотехнологичных областях. В авиакосмической сфере за последние 4 года российские ракеты-носители вывели в космос 6 коммерческих спутников Саудовской Аравии, 2 – Алжира, один – Марокко. Емкость рынка по выводу космических спутников арабских стран пока невелика – в среднем запускается 1–2 спутника в год, однако, по мнению экспертов, его потенциал будет неуклонно возрастать. Привлекательным проектом в области мирного использования космического пространства в настоящее время является участие «Рособоронэкспорта» в тендере на реализацию египетской программы «Е-Стар», которая предусматривает производство и запуск спутниковой группировки для Египта. Примерная стоимость только первого этапа реализации проекта составляет 500–700 млн. долл.

Рынки Алжира, Египта, Ливии, Сирии и Судана представляют интерес для российских производителей авиатехники. По имеющимся данным, потребность в обновлении авиапарка этих стран составляет не менее 15 машин в год. Свою долю в сегменте среднемагистральных самолетов могут занять Ту-214 и разрабатывающийся сейчас концерном «Сухой» проект российского регионального самолета, известный под условным названием «RRJ». Проникновение на рынок и получение заказов на поставку отечественных авиалайнеров зависит от условий лизинга, которые предложат финансовые участники проекта с российской стороны. Потенциально объемы заказов на отечественные авиалайнеры могут составить до 100 млн. долл. в год.

Многообещающие направления сотрудничества существуют в области связи и информационных технологий. Заметную активность среди российских компаний в этой сфере проявляет компания «АФК Система», которая изучает варианты покупки операторов связи на Ближнем Востоке. Специализирующаяся на рынках стран Персидского залива и Иордании российская компания «Сибос», которая является разработчиком программного обеспечения и информационных технологий, с недавнего времени исследует возможность выхода на сирийский и ливанский рынки. Российский оператор сотовой связи «МТС» имеет планы расширения зон своей деятельности за счет некоторых стран Востока. Объектом его возможной экспансии могут стать Ливан и Сирия. В компании созданы аналитические группы, прорабатывающие сценарии вступления на эти рынки.

Новые перспективы в инвестиционной сфере открываются в Сирии в связи с подписанием в мае 2005 г. соглашения об урегулировании имеющейся задолженности. Согласно достигнутым договоренностям, около 2 млрд. долл. бывшего сирийского долга будут преобразованы в российские капиталовложения в нефтегазовые проекты местной экономики5. По такой же схеме – «долг в обмен на инвестиции» – может быть урегулирована долговая проблема с Алжиром и Ливией, где интерес представляют вложения в местные активы нефтегазовой сферы.

Между тем широкое поле инвестиционного сотрудничества просматривается и в случае подключения к инвестиционному сотрудничеству капиталов арабских стран. По имеющимся оценкам, в настоящее время арабские страны обладают порядка 250–260 млрд. долл. свободных средств, которые они готовы вкладывать в высокорентабельные инвестиционные проекты, в том числе в России6. Причина такого интереса – желание диверсифицировать зарубежные инвестиции. Более 50% арабских вложений приходится на долю США, однако здесь после событий 11 сентября 2001 г. арабский капитал чувствует себя все более неуютно. Союз семей жертв 11 сентября, объединяющий свыше 600 родственников погибших, предъявил судебный иск против королевской семьи Саудовской Аравии на сумму 1 трлн. долл. В случае выигрыша родственников жертв в суде многие саудовские активы в США могут быть конфискованы. По оценкам аналитиков, только за последнее время саудиты вывели из США более 200 млрд. долл.7 Вывезенные из США капиталы размещены преимущественно в европейских банках, в то время как поиск новых возможных объектов для инвестиций не прекращается. Считается, что Европа слишком тесно связана с США и потому проблему диверсификации инвестиций не решает. Россия же способна привлечь определенную долю – несколько миллиардов долларов – арабских инвестиций, которые могли бы быть направлены на развитие сотрудничества в банковской сфере.

В области взаимодействия между банками перед Россией и арабскими странами имеются вполне конкретные перспективы. До последнего времени этому направлению уделялось мало внимания, несмотря на постоянно растущий товарооборот. Между тем динамично увеличивающиеся финансовые потоки между Россией и рядом арабских стран – Египтом, Марокко, Алжиром, ОАЭ, Сирией, Саудовской Аравией – должны заинтересовать российские банки в открытии своих филиалов в регионе, а в перспективе – в налаживании прямых двусторонних связей с крупнейшими арабскими банками. Пока интерес к работе

9-09-2015, 02:33