На этом фоне способствовали наступлению кризиса и микроэкономические факторы - развитие новых финансовых инструментов (прежде всего структурированных производных облигаций). Считалось, что они позволяют снизить риски, распределяя их среди инвесторов и обеспечивая правильную оценку. На самом деле использование производных инструментов фактически привело к маскировке рисков, связанных с низким качеством субстандартных ипотечных кредитов, и к их непрозрачному распределению среди широкого круга инвесторов. Наконец, в числе институциональных причин отметим недостаточный уровень оценки рисков как регуляторами, так и рейтинговыми агентствами.

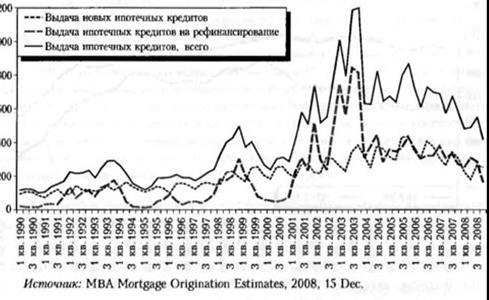

Мягкая денежно-кредитная политика, проводившаяся ФРС США с начала 2000-х годов, стимулировала выдачу банками кредитов. Среднегодовые темпы прироста банковского потребительского кредитования в 2003-2007 гг. были на уровне 5%, прирост потребительских кредитов в III квартале 2007 г. составил 7,2%. Объем выданных ипотечных кредитов возрос с 238 млрд долл. в I квартале 2000 г. до 1199 млрд долл. в III квартале 2003 г.

По мере вхождения экономики США в рецессию наметилась тенденция постепенного сокращения объема выданных банковских кредитов. В III квартале 2008 г. объем выданных населению ипотечных кредитов составил всего лишь 415 млрд долл. (рис. 2). Значительно снизились темпы прироста потребительских кредитов - в ноябре 2008 г. по сравнению с октябрем их объем сократился на 3,7%.

Ключевую роль в развитии текущего кризиса сыграла асимметрия информации. Структура производных финансовых инструментов стала столь сложной и непрозрачной, что оценить реальную стоимость портфелей финансовых компаний оказалось практически невозможным. Поскольку кредитный рынок больше не мог эффективно выявлять потенциально неплатежеспособных заемщиков, он впал в паралич. Развитие ситуации в финансовой сфере серьезно повлияло и на реальный сектор экономики. Вскоре после усугубления проблем в финансовой системе США вошли в рецессию. Национальное бюро экономических исследований США (NBER) - совет ученых-экономистов, считающийся официальным арбитром в определении времени начала и конца рецессии в стране, в декабре 2008 г. объявило, что рецессия в США началась еще год назад - в декабре 2007 г.

Рисунок 2 - Ипотечные кредиты в США (млрд. долл.) на декабрь 2008 года

Постепенно финансовый кризис в США начал распространяться во всем мире. Американские корпорации приступили к срочной распродаже активов и выводу денег из других стран. По оценкам Банка Англии, суммарные потери от кризиса в экономиках США, Великобритании и ЕС уже составили 2,8 трлн долл.

ВВП США в III квартале 2008 г. снизился на 0,5%, что оказалось самым значительным падением с 2001 г., из-за максимального за 28 лет сокращения потребительских расходов (на 3,8%). При этом снижение данного показателя было несколько компенсировано увеличением расходов государства, ростом экспорта и снижением импорта. По оценке Бюджетного управления конгресса США, прирост ВВП в 2008 г. составил 1,2%.

Объем задействованных в экономике США мощностей в ноябре упал до 75,4% по сравнению с 76,3% в октябре, что на 5,6 п. п. ниже среднего уровня в 1972-2007 гг. Индекс деловой активности в промышленности (ISM manufacturing index)1 в декабре 2008 г. снизился до 32,4 пункта по сравнению с октябрьским значением в 36,2 пункта. Это самое низкое значение индекса с июня 1980 г., когда оно находилось на уровне 30,3 пункта. В 2007 г. его среднее значение составило 51,1 пункта.

По данным министерства труда США, в декабре 2008 г. американская экономика потеряла 524 тыс. рабочих мест, а в целом за год - 2,6 млн. Это максимальный показатель с 1945 г., когда экономика страны перестраивалась на мирные рельсы. Уровень безработицы в США достиг 7,2% - максимального показателя с 1992 г. (до начала финансового кризиса - 4,4%). Если же учесть увольнения лиц, занятых частично, то он вырос до 13,5% (в конце 2007 г. - 8,7%).

Объем строительства новых домов в США в ноябре 2008 г. снизился на 19% относительно предыдущего месяца. Это самый низкий показатель с начала его наблюдения. По сравнению с ноябрем 2007 г. снижение составило 47%. В годовом исчислении объем продаж новых домов в ноябре 2008 г. оказался на 35,3% меньше, чем в ноябре 2007 г.

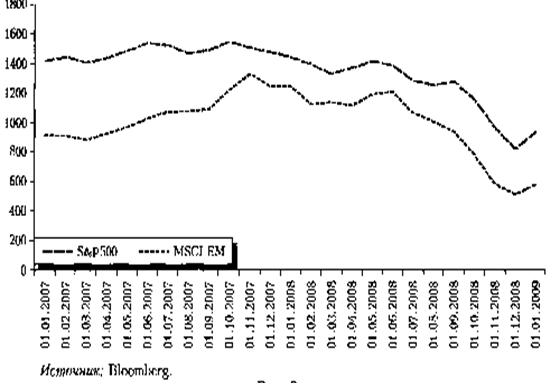

События в экономике США негативно повлияли на фондовые рынки в развитых и развивающихся странах. На рисунке 3 представлена динамика в 2007-2008 гг. одного из основных американских фондовых индексов S&P 500 и фондового индекса для развивающихся рынков MSCI ЕМ, разрабатываемого банком Morgan Stanley (данные на рисунке не отражают внутримесячной динамики индексов).

Рисунок 3 - Фондовые индексы США и развивающихся стран

В 2007 г. фондовые рынки развивающихся стран росли опережающими темпами по сравнению с развитыми странами, чему способствовали портфельные инвестиции из ведущих мировых экономик. В 2008 г. массированный приток средств из-за рубежа на развивающиеся рынки прекратился, и динамика фондового индекса для развивающихся стран практически повторяет динамику ведущего американского фондового индекса. За 2008 г. индекс S&P 500 сократился почти на 40%, а индекс MSCI ЕМ - более чем на 50%.

Анализ ситуации в мировой экономике по итогам 2008 г. позволяет прогнозировать замедление глобального роста в текущем году. В ноябрьском прогнозе МВФ он оценивается на уровне 2,2, а Всемирного банка - 0,9%. В дальнейшем можно ожидать уменьшения этих значений. Наиболее развитые экономики в наступившем году ждет серьезный спад.

Так, Еврокомиссия прогнозирует падение ВВП еврозоны на 1,8%. По оценкам Бюджетного управления конгресса США (далее - БУК), представленным в «Перспективах экономики и бюджета в 2009- 2019 гг», в 2009 г. США ожидает сильное сокращение экономической активности. Реальный ВВП без учета программы стимулирования экономики снизится на 2,2%, а реальное потребление - более чем на 1%. В 2010 г. возможно медленное восстановление экономики: реальный ВВП вырастет на 1,5%. БУК прогнозирует дальнейшее снижение средней стоимости недвижимости еще на 14% в период между III кварталом 2008 г. и II кварталом 2010 г. Ожидается, что бюджетный дефицит в США в 2009 г. будет самым крупным со времен Второй мировой войны. По прогнозам БУК, он составит 1,2 трлн долл., или 8,3% ВВП. Вступление в силу программы стимулирования экономики увеличит бюджетный дефицит, но в 2010 г. он снизится до 4,9% ВВП.

Расходы правительств штатов и муниципалитетов лишь немного смягчат спад экономической активности. В качестве реакции на более низкие, чем ожидалось, доходы и необходимость обеспечить сбалансированность бюджета они сокращают расходы на товары и услуги и, по оценкам БУК, в 2009 г. реального роста расходов на эти цели не предвидится.

По прогнозам БУК, нынешняя рецессия в США продлится до середины текущего года и станет самой долгой со времен Второй мировой войны (рецессии 1973 1974 и 1981 - 1982 гг. длились по 16 месяцев). Если она выйдет за пределы второго полугодия 2009 г., то будет продолжаться как минимум 19 месяцев. Нынешний кризис окажется и самым глубоким в послевоенный период - в течение двух последующих лет ВВП будет на 6,8% ниже своего потенциала (уровня, возможного при полном использовании производственных и кадровых ресурсов). Тем не менее эта рецессия, возможно, не приведет к самому высокому уровню безработицы. По прогнозам, она вырастет до 9,2% в начале 2010 г. (с 4,4% в конце 2006 г.). но все равно будет ниже, чем в конце экономического спада 1981-1982 гг. (10,8%).

Некоторые аналитики предсказывают такую глубокую рецессию в мировом масштабе по итогам 2009 г., которой не было даже в периоды наиболее крупных экономических кризисов в ведущих странах в прежние годы. Самые значительные замедления мировой экономики наблюдались в 1975 г., когда глобальный рост составил всего 0,93% по отношению к предыдущему году, и в 1980 г., когда его значение приблизилось к нулю (0,3%) [7, с.253].

Таким образом, основной макроэкономической причиной спровацировавшей современный мировой кризис, явился избыток ликвидности на рынке США. На этом фоне способствовали наступлению кризиса и микроэкономические факторы – развитие новых финансовых инструментов.

2.2 Последствия финансового кризиса в США

Самыми яркими последствиями финансового кризиса в США стали национализация ипотечных агентств Fannie Mae и Freddie Mac, банкротства крупнейших системообразующих банков США и национализция страхового гиганта AIG. А в сентябре 2008 года ипотечный кризис в США спровоцировал кризис ликвидности мировых банков. Так, из-за финансового кризиса в США разорился банк Bear Stears, банк Lahman Brothers обанкротился, а Merrill Lynch был куплен Bank of America. ФРС купила 80% акций American International Group (AIG) крупнейшего мирового страховщика, по сути национализировав его.

В итоге столпы финансовой системы США оказались в тяжелом положении или совсем исчезли. ФРС создало фонд по выкупу безнадежных долгов, а для поддержания финансовой системы страны был принят план Полсона. Суть плана заключается в создании государственной корпорации, которая будет заниматься выкупом проблемных активов у банков, на это выделяется 700 млрд. долларов, в последствии от выкупа активов отказались, вместо этого выделили 800 млрд. долларов банкам на поддержание потребительского кредитования.

По мнению многих экспертов такие действия американских властей в период кризиса могут привести к девальвации доллара и подрыву доверия к американской модели экономики, которая основывается на стимулировании конечного спроса дешевыми кредитами.

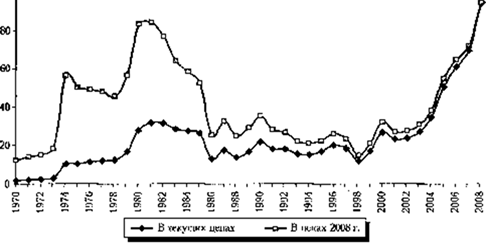

Последовательно снижается и ожидаемый уровень мировых цен на нефть (рис. 4). Согласно последнему прогнозу, представленному 13 января 2009 г. Энергетическим агентством США, средняя цена 1 барреля нефти марки WTI на 2009 г. оценивается в 43 долл. (чему соответствует примерно 40 долл./барр. для марки Urals). Это означает, что по сравнению с 2008 г. нефть подешевеет почти в два с половиной раза. На рисунке 3 представлена динамика ежемесячных прогнозов Энергетического агентства США средней цены на нефть на 2009 г. Обращает на себя внимание, что за последние четыре месяца (октябрь 2008 - январь 2009 г.) она упала почти в три раза. Это объясняется ожидаемым снижением мирового спроса на нефть.

Рисунок 4 - Изменение прогноза Энергетического агентства США изменения средней цены на нефть на 2009 год (доллар/баррель)

Международное энергетическое агентство пересмотрело прогноз мирового спроса на нефть в 2009 г. в сторону снижения на 1 млн барр. в сутки после сокращения прогнозного роста ВВП мировой экономики до 1,2% с учетом ухудшающейся конъюнктуры3. Мировой спрос на нефть в 2009 г. теперь скорректирован до 85,3 млн. барр. в сутки (снижение на 0,6% по сравнению с 2008 г., что соответствует 0,5 млн. барр. в сутки в среднем за год). По прогнозу ОПЕК, мировой спрос на нефть в 2009 г. составит 85,7 млн. барр. в сутки (против 85,8 млн. в 2008 г. и 85,9 млн. в 2007 г.). Главный фактор существенного сокращения спроса на нефть - уменьшение спроса со стороны США на 1,1 млн. барр. в сутки.

Такой вывод подтверждается последним долгосрочным исследованием ОПЕК5. Ее эксперты отмечают возросшее влияние на процесс ценообразования инвесторов и биржевых спекулянтов, которые оценивают нефть не по ее потребительским свойствам, а в качестве привлекательного с финансовой точки зрения актива. И если в 2003 г. на Нью-Йоркской товарно-сырьевой бирже на один реально проданный баррель нефти приходилось шесть «бумажных», то к 2008 г. этот показатель превысил 18.

Рисунок 5 - Динамика мировых цен на нефть марки Urals (доллар/баррель)

Согласно прогнозу ОПЕК до 2030 г., представленному в «Обзоре мирового нефтяного рынка за 2008 г.» (рис. 5), темпы роста населения в 2006-2015 гг. будут выше, чем в 2015-2030 гг. (соответственно 1,1 и 0,9% в год). Кроме того, во второй половине рассматриваемого периода начнется сокращение численности населения трудоспособного возраста, что окажет влияние на экономическую активность и снижение потребления энергии [15].

Таким образом, последствия кризиса в США оказались крайне губительными для экономики. Для преодоления кризиса государству пришлось национализировать крупные ипотечные агентства и банки, создать специальный фонд по выкупу плохих долгов, которые скопились в результате необдуманного стремления банков к сверхприбылям.

2.3 Прогнозы экономистов о дальнейшем развитии экономической ситуации в мире

У экономистов разные прогнозы по поводу развития мирового финансового кризиса. Оптимисты говорят, что спад кризиса ожидается уже в конце 2009 года, пессимисты уверены, что кризис продлиться как минимум ещё три года.

Глава Международного валютного фонда (МВФ) Доминик Стросс-Кан считает, что в ближайшие два-три года высоких показателей роста мировой экономики ждать не стоит. Наиболее серьезное сокращение ожидается в США и развитых странах Европы. Развивающиеся же страны, в первую очередь Китай, Индия и Бразилия, сохранят экономический рост, хотя он окажется гораздо слабее, чем ожидалось. Наиболее трудной для всех станет первая половина текущего года, во второй же существует вероятность некоторого улучшения. Россия избежит рецессии из-за значительного пакета стимулирующих мер и благотворного эффекта, который окажет более гибкий курс рубля на спрос на отечественные товары. Рост замедлится с 5,9% в 2008 г. до 1% в 2009 г. и восстановится до 2,25% в 2010 г.

Экономическое оживление и выход из международного кризиса в развивающихся странах, включая Россию, может начаться раньше. Предрекают замедление экономического роста с 6,8% в 2008 году до 4% в 2009 году. Резкое замедление притока капитала ударит по доступности кредитов, а сокращение нефтяных котировок сократит доходы страны. Однако резкой посадки экономики удастся избежать, так как власти снизили зависимость банковского сектора от внешнего финансирования. Кроме того, за исключением нефтяного сектора, российская экономика в небольшой степени уязвима перед снижением мировой торговли [8, с. 83].

Согласно оценкам Сбербанка, период экономических трудностей будет длиться до полутора-двух лет. В связи с этим банк особо рекомендует клиентам использовать консервативный подход к прогнозированию и долгосрочным планам развития бизнеса и заимствований.

Таким образом, 2009 год станет переломным для экономики: В первом квартале 2009 года ВВП сократится на 3%, но уже к концу марта спад экономической активности должен прекратиться. Второй квартал станет периодом стабилизации; в третьем все сильнее будет ощущаться благоприятный эффект девальвации рубля и проявятся первые признаки улучшения мировой экономики.

3. Мировой финансовый кризис в России

3.1 Влияние мирового финансового кризиса на денежно-кредитную политику и банковский сектор России

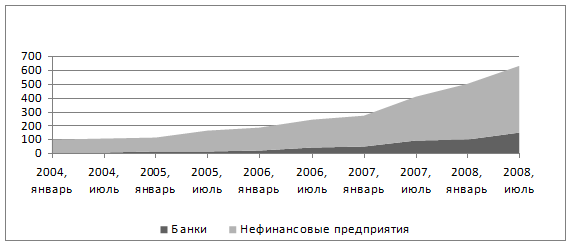

Накануне кризиса российская экономика демонстрировала очень хорошие макроэкономические показатели: значительный профицит бюджета и счета текущих операций, быстрый рост золотовалютных резервов и средств в бюджетных фондах. Вместе с тем в последние годы было допущено некоторое ослабление денежно-кредитной и бюджетной политики. Так, в 2007 г. расходы федерального бюджета увеличились в реальном выражении на 24,9%, то есть их рост более чем в три раза превышал рост ВВП. В экономике сформировались устойчиво низкие процентные ставки, фактически отрицательные в реальном выражении, что привело к бурному росту кредитования. Естественным результатом стал «перегрев» экономики. С одной стороны, это способствовало усилению инфляционного давления, а с другой - быстрому наращиванию внешних заимствований. Всего за три года (2005-2007) внешний долг негосударственного сектора увеличился почти в четыре раза.

Рисунок 6 - Внешний долг негосударственного сектора (млрд. долл.)

На начало 2005 г. он составил 108 млрд долл. США., а на конец 2007 г. 417,2 млрд. (рис. 6). Быстрый рост государственных расходов и импорта маскировался повышением цен на нефть и другие товары российского экспорта. Однако фактически описанные процессы делали

Привлечение российскими банками средств на мировом рынке капитала позволило им проводить экспансию на кредитном рынке, что привело к повышению доступности денежных ресурсов и снижению ставок на внутреннем рынке заимствований. Чистая международная инвестиционная позиция кредитных организаций устойчиво ухудшалась. В конце 2005 г. ее значение составило -20,827 млрд долл. США, а в конце III квартала 2008 г. - -99,651 млрд.

Таблица 1 - Платежный баланс Российской Федерации (млрд. долл. США) за 2008 год («+» - повышение; «-» - снижение)

| 1 квартал | 2 квартал | 3 квартал | 4 квартал | 2008 год | |

| Счет текущих операций | 37,4 | 25,8 | 27,6 | 8,1 | 98,9 |

| Счет операций с капиталом и финансовыми инструментами | -24,7 | 35,4 | -9,4 | -129,7 | -128,4 |

| Финансовый счет (кроме резервных активов) | -24,6 | 35,2 | -9,6 | -130,0 | -129,0 |

| Изменение валютных резервов | -6,4 | -64,2 | -15,0 | 131,0 | 45,3 |

| Справочно: | |||||

| Цены на нефть марки Urals, мировые (долл./барр) | 93,4 | 117,1 | 113,0 | 54,2 | 94,4 |

| Чистый ввоз/вывоз капитала частным сектором | -23,1 | 41,1 | -17,4 | -130,5 | -129,9 |

Снижение цен на нефть с мая прошлого года и ограничение заимствований на внешнем рынке вызвали существенное ослабление платежного баланса во втором полугодии 2008 г. Чистый приток частного капитала в размере 83 млрд. долл. США в 2007 г. превратился в его чистый отток в размере 130 млрд. долл. в 2008 г. В IV квартале прошлого года по сравнению с I кварталом счет текущих операций сократился в 4,5 раза - с 37 млрд. долл. США до 8 млрд. долл., а в целом за год он составил 99 млрд. долл. США (см. табл. 1).

В 2009 г. ожидается нулевое сальдо счета текущих операций.

В результате в прошлом году валютные резервы сократились

9-09-2015, 01:57