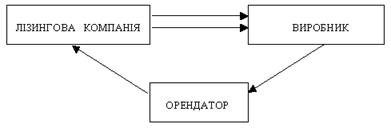

– це особливий вид інвестиційної діяльності, спрямований на придбання лізингодавцем у власність вибраного лізингоодержувачем майна у певного виробника (продавця) та надання цього майна за певну плату в тимчасове користування для підприємницької діяльності.

Рис. 7. Техніка лізингових операцій

1) заявка на обладнання;

2) плата за обладнання;

3) обладнання;

4) орендна плата.

Лізинг, який виходить за національні межі (тобто якщо будь-хто з учасників угоди є нерезидентом у даній країні), має назву міжнародний.

Термін лізингової оренди може бути від 3-ох до 20-ти років.

Залежно від обсягу обов’язків лізингодавця та терміну використання устаткування лізинг поділяється на:

– фінансовий;

– оперативний.

Оперативний лізинг характеризується невеликим терміном контракту (від 3-ох до 9-ти років) та неповною амортизацією об’єктів лізингу. Після закінчення строку об’єкт лізингу може повертатися орендарем, чи укладається нова угода.

Фінансовим (капітальним) лізингом вважається оренда, при якій до орендаря переходять усі ризики та переваги, пов’язані з володінням об’єктом оренди. Лізинг вважається фінансовим, якщо договір оренди передбачає наявність хоча б однієї з наступних умов:

1) право власності на орендоване майно повністю переходить до орендаря після закінчення терміну оренди;

2) орендарю надається можливість після закінчення терміну оренди придбати орендоване майно за залишковою вартістю або відновити оренду на умовах символічної орендної плати;

3) термін оренди охоплює більше 75% строку корисного використання майна;

4) дійсна вартість мінімальних орендних платежів дорівнює або перебільшує 90% поточної вартості орендованого об’єкту.

Таким чином, міжнародні потоки капіталу – це міжнародне переміщення фінансових вимог, потоки між кредиторами та позичальниками в різних країнах та (або) фінансові потоки між власниками та підприємствами, якими вони володіють за кордоном.

Необхідність та можливість зарубіжного капіталовкладення [10]

В усі часи своєї історії інвестувати за кордоном можливо було у випадку існування попиту на іноземні інвестиційні ресурси. У сучасних умовах попит на світовому ринку капіталів істотно перевищує пропозицію. За даними ЄБРР попит на інвестиційні ресурси тільки з боку розвинених країн складає близько 190 млрд. дол. США щорічно. А європейські постсоціалістичні країни потребують іноземних інвестицій на рівні 500 млрд. дол. США. За підрахунками Мінекономіки потреба народного господарства України в зарубіжних капіталовкладеннях оцінюється в 40 млрд. дол. США.

Для здійснення міжнародного руху капіталу, крім попиту, має ще існувати і пропозиція. Чинники, які обумовлюють пропозицію капіталів з боку резидентів інших країн, визначаються як необхідність процесу міжнародного руху капіталу.

Погляди економістів на необхідність міждержавної міграції капітальних ресурсів характеризуються різноманітністю підходів і еволюціонували одночасно з розвитком об’єкта дослідження. Залежно від методу дослідження економічні концепції міжнародного руху капіталів поділяються на:

– макроекономічні, які ґрунтуються на аналізі народногосподарських процесів, тенденцій, явищ, що спричиняють відплив чи надходження капіталів;

– мікроекономічні, які характеризуються індивідуалістичним тлумаченням причин поведінки підприємницької одиниці, яка інвестує кошти за кордон.

Перші макроекономічні дослідження іноземних капіталовкладень виникли в 40-х рр. ХІХ століття і належать англійцю Дж. Ст. Міллю. Аналізуючи чисельний фактичний матеріал, що відображав швидке зростання обсягів експорту капіталу з Англії в 30–40-і рр., Дж. Ст. Мілль дійшов висновків про:

1) сприяння вивозу капіталу закріпленню товарної спеціалізації країн;

2) регулюючий вплив вивозу капіталу на рівень норми прибутку в країні-експортері в напрямі його підвищення.

Прискорені темпи зростання експорту позичкового капіталу в другій половині ХІХ століття підвищили інтерес науковців до цієї проблеми. Дослідженням вивозу капіталу займались К. Маркс (Німеччина), Дж. Баркер (Англія), Б.Ф. Брандт (Росія). В їх працях стверджувалась думка, що економіці розвинених країн притаманна тенденція надлишкового заощадження, якій протидіє політика експорту капіталу, забезпечуючи відтік за її межі надлишкових ресурсів.

У першій половині ХХ століття шведський економіст Бертіл Олін визначив головний мотив міжнародного руху позичкових капіталів – норму проценту: капітал експортується з країни з нижчими процентними ставками до країн з вищими процентними ставками. Разом з тим, Б. Олін виділив додаткові стимули, які впливають на збільшення чи зменшення масштабів міжнародного руху капіталів:

– митні обмеження (ускладнюють експорт товарів і тим самим стимулюють іноземні фірми до капіталовкладень з метою завоювання ринку;

– прагнення до географічної диверсифікації капіталовкладень.

Р. Нурксе, як і Б. Олін, безпосередньою причиною руху іноземних інвестицій за межі державних кордонів вважав різницю в процентних ставках на капітал у різних країнах. Однак він довів, що це лише поверховий мотив, глибинні ж причини криються в умовах, які визначають цю різницю.

За умови стабільності пропозиції капіталу його рух між країнами може бути зумовлений змінами в обсягах виробництва. Якщо збільшення обсягів виробництва пов’язане з капіталоінтенсивним розвитком (впровадження науково-технічних розробок, зміна методів виробництва), у країні підвищується попит на капітал, зростає рівень процентних ставок і, відповідно, країна імпортує зарубіжні капітальні ресурси. А експортерами капіталу будуть країни, у яких нижчий рівень капіталоінтенсивності виробництва. Ця модель Р. Нурксе призводить до висновків, протилежних тим, які належать Дж. Ст. Міллю: експорт капіталу пов’язаний не з процесом нагромадження в країні, а, навпаки, «витісненням» капіталу з більш працеємного виробництва.

Теоретичні надбання Р. Нурже спроможні пояснити рух капіталу з Старого Світу до Нового в кінці XIX століття, а також загальновідомі і поширені в наш час явища відтоку коштів з країн, що розвиваються, до розвинених.

Датський економіст К. Іверсен показав, що внутрішній ринок капіталу кожної країни неоднорідний, в його межах можуть існувати певні варіації в процентних ставках, а також різні витрати на експорт капіталу за кордон. Цим він пояснював той факт, що одна країна може одночасно бути як експортером, так і імпортером капіталу. К. Іверсен сформулював висновок про те, що перелив капіталу з країни з нижчими процентними ставками до країни з вищими процентними ставками сприяє утворенню оптимальної комбінації факторів виробництва та збільшення сукупного національного доходу в обох країнах.

Теоретичні концепції іноземного інвестування, які ґрунтуються на мікроекономічному аналізі цього процесу, набули поширення в другій половині XX століття у зв’язку з бурхливим зростанням підприємницьких форм іноземних інвестицій.

Першою такою концепцією була теорія монопольних переваг (С. Хаймер, Р. Кейвз. Ч. Кіндлебергер). У конкурентній боротьбі на внутрішньому ринку країни-одержувача місцева фірма має «генетичну» перевагу над іноземним інвестором, оскільки більше знайома з ринком, має налагоджені зв’язки з постачальниками, посередниками, покупцями, не несе дорожньо-транспортні витрати. Щоб перевершити місцеву фірму, іноземний інвестор повинен мати додаткові, недоступні місцевому конкуренту переваги:

– оригінальний продукт;

– оригінальну технологію виробництва, менеджменту, маркетингу;

– перевагу в розмірах виробництва, що забезпечує одержання більшого прибутку;

– сприятливу політику державного регулювання (існування додаткових пільг для іноземних інвесторів).

Визначені переваги характеризують іноземного інвестора як монополіста на певному сегменті ринку. Відповідно до теорії монополістичної конкуренції для фірми-монополіста дуже важливо втримати свою частину ринку, в тому числі й шляхом заснування за кордоном свого виробництва. Ця теорія пояснює досить поширені випадки, коли великі компанії утворюють за кордоном підприємства, на перший погляд неприбуткові. Стратегія подібних дій полягає в підриві позицій конкурентів на цих ринках та очікуванні в майбутньому підвищених доходів у зв’язку з монопольним становищем фірми.

Автор концепції привласнення фірми С. Мане пов’язує прямі капіталовкладення з прагненням фірми захистити свої інтелектуальні досягнення. Концепція, яка має назву «інтерналізації», ґрунтується на дослідженні процесу обміну. Наріжним каменем теорії інтерналізації стала ідея К. Роуза про особливості обміну, який здійснюється між підрозділами крупної фірми. Цей обмін підпорядковується не стільки діям ринкових сил, скільки регулюється керівництвом компанії. Вихідним поняттям теорії інтерналізації є категорія «витрати трансакцій». Вважається, що кожній економічній формі угоди притаманний свій розмір витрат трансакцій, який змінюється залежно від досконалості ринків. Мінімізувати витрати на угоди можливо за допомогою інтерналізації, тобто створення власного внутрішньофірмового ринку.

Таким чином, в якості висновку можна відмітити, що макроекономічні чинники міждержавного руху капіталу пов’язуються науковцями з:

1) нерівномірністю економічного розвитку окремих країн та дією притаманної розвиненій економіці тенденції недоспиживання;

2) дією тенденції до міжнародної рівноваги цін на фактори виробництва та співвідношення в забезпеченості факторами виробництва в різних країнах;

3) дією тенденції до монополізації економіки;

4) незбалансованістю зростання відносної працеємності та відносної капіталоємності виробництва в різних країнах;

5) ситуацією в сфері міжнародних валютно-фінансових відносин;

6) вольовими рішеннями владних структур, які за неекономічними міркуваннями стимулюють іноземне капіталовкладення.

Мікроекономічні чинники, що визначають схильність фірми до зарубіжного капіталовкладення:

1) прагнення до максимізації прибутків на капітал;

2) можливість розширення ринків збуту та відповідного збільшення обсягів продаж;

3) володіння монопольними перевагами на певному сегменті ринку;

4) прагнення зберегти монопольне становище в сфері інтелектуальних досягнень;

5) прагнення продовжити термін життєвого циклу продукту;

6) можливість використання переваг ціноутворення на внутрішньофірмовому ринку;

7) прагнення подолати митні обмеження.

Наслідки міграції капіталів для країн-експортерів та країн-імпортерів [11]

Факти з економічної історії свідчать, що використання іноземного капіталу прискорює промисловий розвиток країни, сприяє входженню народного господарства до світогосподарської взаємодії. Яскравим прикладом цьому є бурхливе економічне зростання в США та Канаді в другій половині ХІХ століття.

Значну роль іноземний капітал відіграв також в економічному розвитку дореволюційної Росії. До 1913 року в Росію було залучено закордонних інвестицій більше 4 млрд. рублів, що складало близько 40% усіх внутрішніх капіталовкладень Це значною мірою спричинило зростання промислового виробництва за 1890–1913 рр. у чотири рази. Іноземний капітал став каталізатором промислового розвитку, сприяв активізації місцевих капіталів, що зробило можливим виробництво в Росії паровозів, рейок, швейних машин, виплавку чавуну та сталі, які не поступалися в якості іноземним аналогам.

Факти використання іноземних інвестицій з метою економічного зростання мали місце і в економічній історії України, що дозволило їй в кінці ХІХ – на початку XX ст. стати крупним промисловим регіоном царської Росії.

В Україні зовнішні капітали функціонували, в основному, в кам’яновугільній та металургійній галузях. На півдні України не було жодного великого підприємства, де б не використовувався іноземний капітал. 3 18 акціонерних товариств, що існували в Україні, акції 16 котувалися на іноземних біржах. 25% усіх акціонерних капіталів в Україні в 1890 р. належало іноземцям.

До 1900 року на території України було введено в дію 17 великих металургійних заводів, у доменних печах яких у 1990 році виплавили 91,9 млн. пудів чавуну. Українські металургійні заводи складали лише 13% від загальної кількості металургійних підприємств Росії, проте обсяг виплавленого на них чавуну майже в 14 разів перевищив аналогічний показник уральських заводів. Продуктивність праці на підприємствах з іноземними капіталами була вп’ятеро вищою. За сприяння іноземців в Україні виникли галузі сільськогосподарського машинобудування. З трьох найбільших підприємств цього профілю два було споруджено на кошти американських підприємців (у Харкові та Бердянську).

Відродження Західної Європи після другої світової війни значною мірою відбулось завдяки американському капіталу, наданому згідно з планом Маршала.

У сучасному світі можна нарахувати принаймні десяток країн, які практикують широке залучення іноземних капіталів і досягли високих економічних результатів: Бразилія (60-ті – поч. 70-х рр.), Чилі (80-ті), Австралія, нові індустріальні країни Азії (НІС), Китай.

В умовах стабільності та передбачуваності в світовій економіці, коли позичальники поважають свої зобов’язання і сплачують борги, міжнародний рух капіталу може бути ефективним у глобальному масштабі і приносити його учасникам прибутки, що перевищують втрати інших учасників.

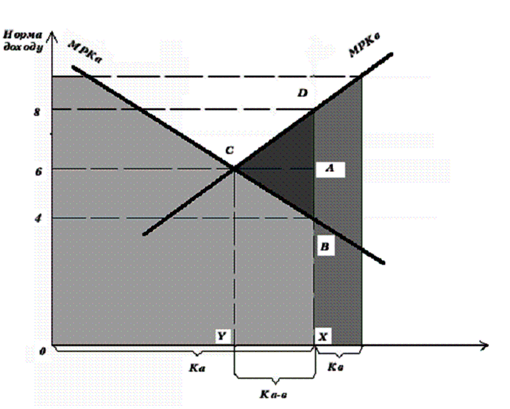

На рис. 8 зображені наслідки вільного міжнародного руху капіталів. На горизонтальній осі відкладається кількість капіталу в світі, який складається з двох країн, а по вертикальній – норма проценту на капітал. Спочатку розглянемо ситуацію, коли міжнародний рух капіталу заборонений.

У цьому випадку кожна країна повинна будувати свою економіку відповідно до внутрішніх запасів реального капіталу. На графіку зображені наслідки: країна А має в надлишку фінансове багатство – капітал (Ка) і відносно малопривабливі внутрішні інвестиційні можливості (4% на рік). Країна В має обмежений запас капіталу (Кв) і більше можливостей для його прибуткового використання (8% на рік).

Якщо все кредитування здійснюється винятково в межах національних кордонів, кредитори в країні А мають погодитись з низькою нормою доходу, оскільки пропозиція внутрішніх реальних активів відповідає граничній продуктивності капіталу МРКа. Конкуренція змушує кредиторів в країні А погодитись з низьким рівнем доходу у 4% річних у точці В.

Рис. 8. Наслідки міжнародної міграції капіталів для країн-експортерів і країн-імпортерів

У той же час, у країні В нестача капітальних ресурсів не дозволяє здійснити реальні капіталовкладення ліворуч від точки Д, оскільки Кв – це весь запас капіталу, який є у розпорядженні. Конкуренція за право користування обмеженим капіталом збільшує в країні В рівень процента за капітал до 8% i річних у точці Д. Світовій продукт, який буде вироблений за таких умов – це заштрихована область на графіку 2.1 без урахування площі трикутника СDВ.

Тепер припустимо, що всі обмеження на фінансові потоки ліквідовані. У власників капіталу з країни А та позичальників країни В з’являться сильні стимули до співпраці. Чому одні мають давати гроші під 4% річних, а інші – брати їх з розрахунку 8% річних, якщо (це видно з кривих граничної продуктивності капіталу) рівень розвитку технології в обох країнах приблизно однаковий? Виникне нова рівновага, при якій норма доходу встановиться припустимо в точці С (6%). У цій ситуації частина капіталу з країни А переміститься до країни В.

У нових умовах відбудеться максимізація світового продукту. Його величина складе всю заштриховану площу плюс площа СДВ. Причина збільшення полягає в тому, що свобода надає індивідуальним власникам капіталу можливість знайти найвищий рівень доходу для світу в цілому.

Вигоди, одержані в світі, розподіляться між двома країнами. Національний продукт країни А охоплює всю площу під кривою МРКа до точки В плюс площа САВ, яка утворилась у результаті можливості надавати в кредит багатства за кордоном під 6% річних замість того, щоб йти на неприбуткові внутрішні вкладення від точки С до точки В. Для країни В виграш складає площу СДА, бо в неї збільшились капітальні ресурси від Д до точки С за умов виплати іноземним капіталовкладником боргу, рівного площі САХУ, за фонди, одержані під 5% річних.

Всередині кожної країни існують групи осіб, які виграли або програли від введення нових умов на міжнародному рівні. Очевидно, що кредитори в країні А виграють внаслідок виникнення можливості вкладати гроші під 6%, а не під 4%. Це означає втрати для позичальників у країні А, оскільки конкуренція з боку іноземних позичальників примушує їх виплачувати такий же високий процент за всі нові позики. У країні В позичальники виграють внаслідок можливості одержати кредити не під 8%, а під 6% річних. У той же час кредитори в країні В зацікавлені у фінансовій ізоляції, коли позичальники сплачували 8% річних.

Ліквідація бар’єрів приносить виграш світу в цілому та тим угрупованням осіб, для яких свобода – це додаткові можливості, але несе збитки тим, для яких свобода означає більш жорстку конкуренцію.

Міжнародний рух капіталу як фінансово-інвестиційна діяльність міжнародного ринку

Капітал – це інвестиційні ресурси у вигляді грошових та матеріальних засобів, які використовуються у суспільному виробництві з метою отримання прибутку.

Вивезення капіталу – це переміщення за кордон вартості в грошовій або товарній формі з метою систематичного отримання прибутків або досягнення інших економічних, а також політичних вигод. Тобто частина фінансових або матеріальних ресурсів вилучається з процесу національного економічного обороту в одній країні і включається у виробничий процес в інших країнах. За кордон переноситься не акт реалізації доданої вартості, яка знаходиться в експортованих товарах, а сам процес її створення.

Чинники, що зумовлюють міжнародний рух капіталу :

1. Інтернаціоналізація господарського життя.

2. Надлишок капіталу на внутрішньому ринку.

3. Відсутність умов ефективного використання капіталу на внутрішньому ринку.

4. Наявність можливості більш вигідного вкладання капіталу за кордоном та вирішення внутрішніх проблем (перевиробництво).

5. Намагання власників капіталу застосувати його там, де існують низькі ціни на сировину, матеріали, енергію, транспорт, робочу силу та ін.

6. Економія фінансових ресурсів від застосування більш низьких митних тарифів та пільгових тарифних заходів в країнах, куди переміщується капітал.

7. Прагнення зберегти навколишнє середовище в країнах-експортерах капіталу.

8. Можливість стабільного постачання національного виробництва імпортною сировиною.

Основні цілі вивезення капіталу:

· отримання прибутку (підприємницький доход від прямих іноземних інвестицій та доход у грошовій формі від портфельних іноземних інвестицій);

· встановлення контролю за діяльністю інвестованого об’єкту;

· отримання процентів за надання капіталу в грошовій формі (процент за міжнародний кредит);

· забезпечення довгострокових політичних та економічних інтересів власників капіталу (у випадку пільгового міжнародного кредиту та дарування).

Форми вивезення капіталу :

· товарна форма вивезення капіталу – експорт машин, устаткування, напівфабрикатів, технологій та ін.;

· грошова форма вивезення капіталу – вивезення валюти та валютних цінностей;

· вивезення приватного капіталу – переміщення за кордон матеріальних цінностей та грошових засобів, які є власністю приватних осіб;

· вивезення державного капіталу – переміщення за кордон матеріальних цінностей та грошових засобів, які належать державі;

· вивезення підприємницького капіталу (продуктивного) – довгострокові зарубіжні інвестиції, які передбачають створення за кордоном філій, дочірніх підприємств, спільних підприємств та ін. Може здійснюватись в таких формах:

а) прямі іноземні інвестиції – інвестиції в підприємства за кордоном з метою отримання підприємницького доходу та контролю за ними з боку інвестора;

б) портфельні іноземні інвестиції – інвестиції в іноземні цінні папери (акції) з метою отримання доходу (дивідендів) і встановлення можливого

9-09-2015, 02:14