Таблица 2.2.

Классификация терминов Инкотермс по применяемым видам транспорта

| Вид транспорта | Термин Инкотермс |

| Воздушный | FCA |

| Железнодорожный | FCA |

| Водный | FAS, FOB, CFR, CIF, DES, DEQ |

| Любой транспорт | EXW, FCA, CPT, CIP, DAF, DDU, DDP |

Особенностью структуры Инкотермс является то, что каждый из терминов фиксирует позиции, соответствующие обязательствам сторон, каждое из которых сопрягается с противоположными обязательствами другой стороны: обязанности продавца — обязанности покупателя.

В составе этих позиций, отражающих принцип распределения не только обязательств, но и расходов между продавцом и покупателем, — предоставление товара в соответствии с контрактом (уплата цены); необходимость получения и оплаты экспортно-импортных лицензий, преодоление таможенных формальностей; оформление договоров перевозки и страхования; осуществление поставки (принятие поставки); оплата фрахта судов; определение момента перехода риска и перераспределение расходов; доставка товара в распоряжение перевозчика; уведомление покупателя (продавца); оформление документов на поставку, товаросопроводительных, транспортных и расчетных или предоставление соответствующей информации через электронную систему связи; проведение проверки товара, упаковка и маркировка и прочие обязательства[23] . Большая часть позиций отображена в таблицах 2.3 и 2.4[24] .

Таблица 2.3.

Распределение затрат между поставщиком и покупателем по международным договорам поставки товара при использовании Инкотермс

| Наименование затрат | EXW | FCA | FAS | FOB | CFR | CIF | CPT | CIP | DAF | DES | DEQ | DDU | DDP |

| Поставка товара | + | + | + | + | + | + | + | + | + | + | + | + | + |

| Проверка товара | + | + | + | + | + | + | + | + | + | + | + | + | + |

| Упаковка товара | + | + | + | + | + | + | + | + | + | + | + | + | + |

| Маркировка товара | + | + | + | + | + | + | + | + | + | + | + | + | + |

| Инспектирование товара | - | - | - | - | - | - | - | - | - | - | - | - | - |

| Лицензии, разрешения по экспорту | - | + | - | + | + | + | + | + | + | + | + | + | + |

| Лицензии, разрешения по импорту | - | - | - | - | - | - | - | - | - | - | + | - | + |

| Таможенная очистка через третьи страны | - | - | - | - | - | - | - | - | + | + | + | + | + |

| Таможенные пошлины по экспорту | - | + | - | + | + | + | + | + | + | + | + | + | + |

| Таможенные пошлины по импорту | - | - | - | - | - | - | - | - | - | - | + | - | + |

| Уплата страховых взносов | - | - | - | - | - | + | - | + | - | - | - | - | - |

| Поиск перевозчика, Договор перевозки | - | - | - | - | + | + | + | + | + | + | + | + | + |

| Оплата фрахта | - | - | - | - | + | + | + | + | + | + | + | + | + |

| Доставка товара до транспорта | - | + | - | - | + | + | + | + | + | + | + | + | + |

| Погрузка товара на транспортное средство | - | + | + | + | + | + | + | + | + | + | + | + | + |

| Разгрузка товара | - | - | - | - | - | - | - | - | + | - | + | - | - |

+ расходы несет продавец

- расходы несет покупатель

В международной торговле из рассмотренных выше базисных условий наибольшее применение имеют условия FOB и CIF[25] .

Конечной стадией рассмотренного этапа выступает процесс выбора формы расчета, условий платежа и способа его совершения.

При заключении контрактов купли-продажи продавец и покупатель согласовывают способы расчетов за поставляемые товары. Способы взаиморасчетов по претензиям и гарантиям обычно в контракте не оговариваются, поскольку подразумевается, что они будут осуществляться банковскими переводами.

Таблица 2.4.

Обязанности продавца и покупателя по предоставлению и оплате коммерческих документов в системе Инкотермс

| Наименование док-ов | EXW | FCA | FAS | FOB | CFR | CIF | CPT | CIP | DAF | DES | DEQ | DDU | DDP |

| Фактура, упаковочный лист | + | + | + | + | + | + | + | + | + | + | + | + | + |

| Экспортная лицензия | - | - | - | + | + | + | + | + | + | + | + | + | + |

| Транспортный документ | - | - | - | - | + | + | + | + | +/- | + | + | + | + |

| Страховой полис (основной транспорт) | - | - | - | - | - | + | - | + | +/- | + | + | + | + |

| Импортная лицензия | - | - | - | - | - | - | - | - | - | + | + | + | + |

| Сертификат происхождения | - | - | - | - | - | - | - | - | - | + | + | + | + |

| Консульская фактура | - | - | - | - | - | - | - | - | - | + | + | + | + |

+ обязанности продавца

- обязанности покупателя

Платежи за поставляемые товары могут осуществляться авансом или против поставок товаров, а также комбинацией указанных способов. Требование со стороны продавца оплатить подлежащие поставке товары авансом является обычно проявлением недоверия к обязательности и финансовой состоятельности покупателя, а также желанием получить бесплатно дополнительные оборотные средства. Авансовый платеж является беспроцентным кредитованием продавца.

В международной торговле авансовые платежи на полные суммы контрактов между цивилизованными партнерами применяются крайне редко. Наоборот, в последние несколько десятилетий под влиянием острой конкуренции продавцы чаще продают товары, предоставляя покупателям рассрочки платежа с пониженными годовыми процентами[26] .

Вид платежа определяют по моменту оплаты товара по отношению ко времени поставки. Выделяют расчеты за наличные – это те формы оплаты, которые производятся в период времени от готовности товара к отправке до момента перехода права собственности на него к покупателю, расчеты с отсрочкой платежа (в кредит), а также платежи с авансом. Обычно в международной торговле платежи производятся с использованием различных видов платежа. Так, аванс обычно составляет 5-10 % суммы сделки, наличными покупатель выплачивает 10-15 % контрактной цены товара, в кредит оплачивается оставшаяся часть суммы контракта, приблизительно 70-85 % стоимости сделки. Расчеты в кредит более выгодны покупателю, это дает ему возможность не изымать большое количество средств из оборота, продавец же заинтересован в наличной форме платежа.

В российской внешнеторговой практике на долю инкассовой и аккредитивной форм приходится до 85% платежей, ввиду отсутствия конвертируемости рубля, а также потому, что они лучше других обеспечивают двусторонние интересы участников внешнеторговых сделок[27] .

Расчеты наличными производятся обычно в четырех основных формах: инкассо, аккредитив, банковский перевод и открытый счет, которые различаются по скорости получения платежей, степени надежности, а также стоимости. Определение вида платежа играет важную роль, поскольку может обеспечить защиту интересов как продавца, так и покупателя.

Аккредитив — это соглашение между банком и клиентом (покупателем), в соответствии с которым банк, открывающий аккредитив (банк-эмитент), берет на себя обязательство произвести платеж третьему лицу (бенефициару) на основании указания своего клиента,

Условиями аккредитива являются, как правило, документы, требуемые от продавца. Для того чтобы получить платеж, продавец должен представить в банк все необходимые документы, подтверждающие отправку товара.

Существует много видов аккредитивов. Аккредитив может быть отзывным и безотзывным. Отзывной аккредитив может быть изменен банком, открывшим его. Такой вид аккредитива используют очень редко, поскольку он ущемляет интересы продавца. В практике широко применяется безотзывный аккредитив, который не может быть изменен или аннулирован без согласия продавца.

Кроме того, аккредитив может быть подтвержденным или неподтвержденным. Подтвержденным является аккредитив, если по просьбе банка, открывшего аккредитив, другой банк обязуется произвести платеж продавцу независимо от выполнения обязательства банком-эмитентом. Подтверждение должно быть получено от первоклассного банка, т.е. крупного, известного и пользующегося доверием. При неподтвержденном аккредитиве обязательство по выполнению платежа лежит только на банке покупателя.

Еще один вид аккредитивов — покрытые и непокрытые. Покрытым называется такой аккредитив, при открытии которого банк-эмитент переводит исполняющему банку средства для осуществления платежа. Если такого перевода не делается, то это непокрытый аккредитив.

Наиболее выгодной для продавца формой оплаты товара является безотзывный подтвержденный аккредитив, который во внешней торговле используется очень часто крупными компаниями и при больших суммах сделок.

Достаточно надежной формой оплаты является и оплата по инкассо.

Расчеты по инкассо — это соглашение между банком и клиентом, в соответствии с которым банк берет на себя обязательство получить платеж в пользу клиента или подтверждение платежа взамен комплекта оговоренных коммерческих документов. Механизм оплаты по инкассо состоит в том, что продавец отправляет товар в адрес покупателя и одновременно передает в банк инкассовое поручение и комплект оговоренных документов. Инкассовое поручение — это указание получить платеж взамен документов. Банк продавца пересылает документы в банк покупателя, а тот, проверив документы, совершает платеж.

Расчеты по инкассо могут быть в двух формах: документарное инкассо, когда операции производятся с финансовыми документами в сопровождении коммерческих или только с коммерческими документами; и чистое инкассо — инкассо только финансовых документов, которое используется при кредите.

По сравнению с аккредитивом, который является дорогой операцией, инкассо — сравнительно недорогая банковская операция. Она более выгодна покупателю, т.к. оплата и получение товара происходят практически одновременно.

Инкассо и аккредитив используются в международной торговле чаще, чем все остальные формы. Это объясняется прежде всего повышенной надежностью платежей, что позволяет сторонам застраховать себя от финансовых потерь. В торговле развитых стран с российскими партнерами западные компании предпочитают использовать аккредитивные формы расчетов, как наиболее надежные в условиях современного рынка.

Если рассмотреть виды платежей, наиболее часто встречающиеся на внутреннем рынке, то к ним относятся платежи на открытый счет и банковский перевод. При платежах на открытый счет продавец отправляет товар и все коммерческие документы покупателю, а тот, получив и товар, и документы, осуществляет платеж в пользу продавца. При этой форме оплаты наибольшему риску подвержен продавец, который, оставшись без товара и документов, вынужден полностью доверять покупателю и надеяться на оплату без каких-либо рычагов принуждения покупателя к осуществлению им своих обязательств.

Механизм банковского перевода состоит в том, что покупатель выдает своему банку платежное поручение о переводе средств на счет продавца. Расчеты в форме банковского перевода используются при уплате средств в качестве аванса или уплате долга, а также в других ситуациях.

Как уже было сказано, основная сумма от стоимости сделки выплачивается в кредит . Предприятия и организации промышленно развитых стран широко используют возможности краткосрочного кредитования своей деятельности, которые предоставляет им кредитно-финансовая система этих стран.

В зависимости от срока, на который они предоставляются, кредиты подразделяются на долгосрочные (свыше 5 лет), среднесрочные (от 1 года до 5 лет) и краткосрочные (до 1 года). Кредиты могут быть наличные и акцептные. При кредите наличными кредитор предоставляет сумму кредита путем зачисления ее на счет получателя кредита, а при акцептном кредите акцептуется (принимается на себя) переводный вексель (тратта), выставленный на получателя кредита. Акцепт является согласием оплатить обязательство и таким образом является средством для получения кредита.

Часто используется и так называемый покупательский аванс , который заключается в том, что покупатель оплачивает часть стоимости товара до его фактической отгрузки. Покупательский аванс еще называют кредитованием покупателем продавца. Авансовые платежи применяют в основном для обеспечения интересов продавца на случай нарушения договора покупателем[28]

4 этап: Исполнение заказа

Исполнение заказа продавцом — предполагает обеспечить готовность товара к отгрузке, последующую его поставку, транспортировку, а также страхование груза и таможенную очистку, которая предполагает исполнение всех таможенных формальностей в системе таможенных процедур в отношении ввозимых и вывозимых за пределы национальных границ грузов — декларирование, подтверждение таможенной стоимости товара, уплата пошлин, налогов и сборов.

Подготовка товара к отгрузке сопровождается рядом необходимых вспомогательных операций, таких, как сортировка, формирование партий, упаковка в соответствии с правилами, нормами и стандартами импортирующей страны, и оформлением товаросопроводительных документов, отражающих количественные параметры поставляемого товара. Однако главной из перечисленных стадий является поставка.

Поставка товара выступает одновременно важнейшим этапом исполнения контракта. Происходит возмезднаяпередача товара продавцом покупателю на базисных условиях поставки, определяющих в свою очередь вид транспорта в процессе доставки и по рядок перевозки, а также способ взаимного уведомления сторон (на основе установленных обязательств) о готовности товара, закреплении транспортного средства и произведенной отгрузке.

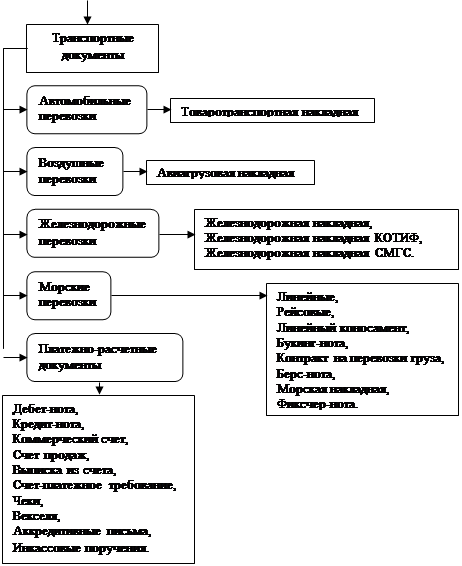

Данный этап международной коммерческой сделки сопровождают группы документов, предоставленные на рис. 2.1[29] .

Извещение об отгрузке подтверждает произведенную отгрузку импортного товара из порта экспортера на станцию назначения получателя груза и высылается покупателю продавцом по почте до момента выставления счета, ранее или одновременно с отправкой товара.

Извещение о поставке служит официальным уведомлением покупателя о доставке товара покупателю в срок, указанный в контракте.

Заключительная стадия последнего четвертого этапа коммерческой сделки завершается процедурой выставления счета, то есть выпиской товарных документов продавцом на имя покупателя, удостоверяющих поставку и стоимость, и передачей их в уполномоченный банк для получения платежа против документов в соответствии с формой расчета, зафиксированной в контракте[30] .

Под исполнением договора понимается осуществление кредитором прав и исполнение должником обязанностей, возникшие из заключенного соглашения. Главным принципом, лежащим в основе исполнения договора, является принцип надлежащего исполнения обязательства. Исполнение договора должно быть четким и точным. При отклонении от условий договора исправная сторона будет в праве предъявить иск об убытках ввиду нарушения договора, а в определенных случаях, может рассматривать договор прекращенным.

Предметом надлежащего исполнения внешнеторгового договора является товар, который предусмотрен договором. Продавец должен поставить товар, который по количеству, качеству и описанию соответствует требованиям договора.

|

|

|

||

Рис. 2.1. Документы в составе внешнеторговых операций

Глава 3. Анализ содержания контрактов международной купли-продажи

В международной коммерческой практике договор купли-продажи товаров в материально-вещественной форме принято называть контрактом купли-продажи.

Контракт купли-продажи - это коммерческий документ, представляющий собой договор поставки товара и, если необходимо, сопутствующих услуг, согласованный и подписанный экспортером и импортером. Из самого названия этого документа следует, что одна сторона договора осуществляет покупку, другая - продажу предмета договора. Непременным условием договора купли-продажи является переход права собственности на товар от продавца к покупателю. Этим договор купли-продажи отличается от всех других видов договоров - арендного, лицензионного, страхования и других.

В контракте купли-продажи оговаривается содержание договорных условий, порядок их исполнения и ответственность за исполнение.

Самый простой контракт купли-продажи содержит такие основные условия, как предмет и объем поставки; способы определения качества товара; срок и место поставки; базисные условия поставки; цена и общая стоимость; условия платежа; порядок сдачи-приемки товара; условия о гарантиях и санкциях, об арбитраже, об обстоятельствах непреодолимой силы; транспортные условия; юридические адреса сторон; подписи продавца и покупателя.

Примерный текст договора международной купли-продажи представлен в приложении 1.

Стороны договора - продавец и покупатель берут на себя конкретные обязательства, которые содержатся во всех условиях контракта. Основными для продавца являются: поставить товар, передать относящиеся к нему документы и передать право собственности на товар; для покупателя - уплатить цену за товар и принять поставку.

Сформулировать все условия договора с достаточной полнотой и четкостью бывает довольно трудно. Практически невозможно предусмотреть при заключении договора все возможные вопросы, которые могут возникнуть при его исполнении. По этим причинам при исполнении контракта возникают споры между сторонами по поводу содержания договора в целом или его отдельных условий. Эти споры решаются судом или арбитражем, которые могут определять права и обязанности сторон, объем их имущественной ответственности, исходя из толкования этих вопросов в гражданском и торговом законодательстве соответствующих стран и в международной коммерческой практике[31] .

Вводная часть (преамбула) - предшествует тексту договора. Здесь приводятся номер, дата и место подписания (заключения) контракта и определение, наименование договаривающихся сторон, т.е. Продавца и Покупателя. При этом наименования сторон (фирмы, общества, завода, предприятия, института и т.п.) дается строго в соответствии с его юридическим наименованием. На практике многие бизнесмены приводят здесь же и юридические адреса сторон, что вполне допустимо.

Место заключения контракта может в отдельных случаях определять применяемый к сделке закон, устанавливающий права и обязанности сторон, если иное не определено в тексте. С практической точки зрения желательно в общем случае указывать место подписания в своей стране, т.к. в этом случае будет легче ознакомиться с правовымидокументами.

Очень важна дата подписания контракта т.к. именно с этого момента стороны вступают в договорные отношения (если, конечно, в контракте не оговорен по какой-либо причине иной срок вступления его в силу).

Предмет контракта . Указывается товар - предмет сделки, его количество и характеристики.

Наименование товара дается так, как он именуется в международной торговле. Если международное название товара (по международной спецификации) неизвестно, то можно привести техническую спецификацию товара. При необходимости технические условия, спецификации и т.д. можно вынести в приложение к контракту, сделав ссылку, что это приложение является неотъемлемой частью контракта. Приложение должно быть подписано так же как и контракт и теми же лицами.

Количество товара выражается в международных единицах, принятых в метрической системе мер. Возможно указание колебаний в допустимых пределах (например, +/- 5% и т.п.). В случае поставки тарных товаров (бочки, мешки, мягкие и жесткие контейнеры и т.п.) необходимо указать, включена ли тара и упаковка в общий вес товара (т.е. принят ли вес брутто или нетто). Приняты следующие понятия:

• вес брутто - вес товара вместе с внутренней и внешней упаковкой;

• вес полбрутто - вес вместе с внутренней упаковкой;

• вес нетто - чистый вес товара без упаковки;

• вес брутто за нетто - вес товара с тарой, когда стоимость тары приравнивается к стоимости товара.

Встречаются случаи, когда продавец вносит в контракт требования о возврате тары ("тара возвратная"); в этом случае необходимо уточнить, за чей счет будет производиться возврат тары[32] .

Цена и общая сумма контракта. Цена товара— это количество денежных единиц определенной валютной системы, в которых оценена единица измерения товара на согласованных базисных условиях. По согласованию сторон цены фиксируются в контракте в валюте одной из стран-контрагентов, либо в валюте третьей страны, или в международных валютных единицах. Для платежей за товары и для других взаимных расчетов между продавцом и покупателем может быть выбрана иная валюта, чем та, в которой зафиксированы цены.

Обычно в контракте записывается следующая формулировка: «Цена (указывается единица товара) составляет 2500 долл. США (Две тысячи пятьсот долларов США). Общая сумма Контракта составляет 250 000 долл. США (Двести пятьдесят тысяч долларов США)»[33] .

В зависимости от общей суммы контракта, сроков поставки и временного интервала исполнения контракта могут быть установлены твердые, скользящие и подвижные цены.

Твердая цена - как правило, устанавливается для разового, конкретного контракта с относительно короткими временными рамками. Во время исполнения контракта остается неизменной и не зависит от ситуации на рынке.

Скользящая цена - при этом способе Продавец и Покупатель, придя к общему мнению о возможности изменения ситуации в производстве товара в связи с длительным периодом действия контракта, соглашаются на возможные периодические корректировки цены в определенных пределах (например, 10-15% в ту или иную сторону).

Подвижная цена - как правило, введение этой категории диктуется прогнозом изменения рынка в течение срока действия контракта. Часто применяется при долгосрочных сырьевых контрактах. Может быть предусмотрена формула пересчета цены в зависимости, например, от стоимости электроэнергии, сырья и т.п. В этом случае необходимо согласовать источники информации, из которых будут браться необходимые данные.

Срок поставки товара. Сроком поставки товара является фактическая дата исполнения продавцом обязательств, предусмотренных базисными условиями контракта.

Например, сроком поставки при условиях ЕХW является дата извещения покупателя о готовности товара к передаче; при FСА — дата выдачи железнодорожной или автомобильной накладной, подтверждающей, что товар погружен продавцом на транспортное средство в предусмотренном контрактом пункте; при DАF — дата штемпеля станции со стороны покупателя на железнодорожной или автомобильной накладной; при СIF — дата бортового коносамента или другого документа, подтверждающего принятие груза

9-09-2015, 01:45