При этом стоимость железной руды по долгосрочным контрактам в настоящее время по-прежнему остается относительно высокой. Напомним, что значительная часть товарного рынка ЖРС реализуется на контрактной основе.

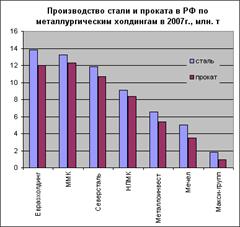

Россия. По официальным данным Федеральной службы государственной статистики России, металлургическое производство и производство готовых металлических изделий в РФ в 2007 г. выросло на 2% к уровню 2006 г., а в декабре 2007 г. по сравнению с декабрем предыдущего года – на 3,5%. Производство стали в РФ увеличилось на 2,2%, до 72,4 млн. т, железной руды – на 2,4%, до 105 млн. т, кокса – на 3,5%, до 33,8 млн. т

.

.

Ситуация с железорудными ценами в 2007 г. относительно 2006 г. в России отличалась сравнительной стабильностью благодаря переходу железорудных компаний на поставку сырья по долгосрочным контрактам с ежегодным пересмотром цен, а также устойчивому высокому спросу на ЖРС. Повысившись в конце 2006 г. (по договорам на 2007 г.) на 8–48% (в зависимости от вида сырья), внутренние цены на российскую железорудную продукцию удерживались на одном уровне в течение всего прошлого года вплоть до момента заключения договоров на поставку руды в 2008 г. Аглоруда российского производства в 2007 г. в среднем продавалась по 770 руб. за т без НДС, EXW (или $30 за т), концентрат – по 1700 руб. за т ($69), а окатыши – по 2180 руб. за т ($89). Экспортные цены на ЖРС из РФ в прошлом году, увеличившись в апреле (вслед за мировыми котировками) на 13–14%, также были стабильными: концентрат отгружался в среднем за $72 за т DAF граница России, а окатыши – за $89 за т.На данный момент долгосрочные договора (на 3 года и более) на поставку российского ЖРС в 2008 г. заключили почти все участники рынка, причем с умеренным увеличением цены на 30–35%. При этом цены в одних новых контрактах определены на весь 2008 г., а в других – до апреля текущего года для последующей коррекции согласно итогам мировых переговоров по ценам на железную руду и фиксации до апреля 2009 г.

Россия остается крупнейшим (после Украины) экспортером металлов на мировой рынок, хотя в 2007 г. экспортная направленность российской металлургии вновь несколько снизилась.

Тем не менее, металлы и изделия из них остались второй по значению товарной группой (после энергоносителей) в российском экспорте в 2007 г. Доля данной товарной группы, по данным Таможенной службы РФ, в дальнее зарубежье возросла на 0,5% (до 14,3%). При этом физический объем экспорта металлов и изделий из них в прошлом году по сравнению с 2006 г. снизился на 7,6%, в то время как стоимостной объем вырос на 19,5%. Средняя цена экспортируемого проката плоского из железа и нелегированной стали относительно 2006 г. увеличилась на 20,6%, полуфабрикатов из железа и нелегированной стали – на 25,2%, чугуна – на 28,3%. Снижение объемов произошло в основном за счет сокращения экспортных отгрузок чугуна (на 5%, до 5,63 млн. т) и плоского проката (на 9%, до 8,07 млн. т). При этом в дальнее зарубежье экспорт черных металлов снизился на 9%, до 38,8 млн. т, а в страны СНГ, наоборот, вырос на 16%, до 4,13 млн. т. Выручка от экспорта черных металлов в 2007 г. выросла на 18% относительно уровня 2006 г., до $21,109 млрд., причем доходы от продаж в дальнее зарубежье выросли на 15%, до $18,56 млрд., а в СНГ – на 50%, до $2,54 млрд.

Российский стальной импорт в 2007 г. заметно вырос. Он достиг 6,74 млн. т, что на 29% больше, чем в 2006 г. При этом поставки трубной продукции увеличились до 1,42 млн. т (+11%). В стоимостном выражении (таблица 7) импорт черных металлов в РФ составил $5,717 млрд. (+60%), а трубной продукции – $2,409 млрд. (+40%). Большую часть объемов импорта стальной продукции по-прежнему составляют поставки из стран СНГ (особенно - Украины), которые в 2007 г. выросли на 17%, до 4,3 млн. т. Однако отметим и стремительно нарастающий импорт из дальнего зарубежья (в частности - Китая), проявивший в прошлом году самые высокие темпы прироста.

4. Цены на железную руду

Мировые цены на железную руду уже более 40 лет устанавливаются ежегодно 1 апреля. В идеале до этого времени крупнейшие производители (Vale, Rio Tinto и BHP Billiton) и потребители (Baosteel, Nippon Steel, JFE, Posco и др.) железной руды должны договориться об изменении и величине контрактных цен на железорудное сырье, которые служат ориентиром для остальных участников рынка в течение всего нового финансового года.

Заметим, что эти переговоры оказывают значительное влияние на глобальную экономику, так как цены на железную руду отражаются на стоимости стали и далее – потребительских товаров, в том числе автомобилей, стиральных машин и т. д.

Динамика цен

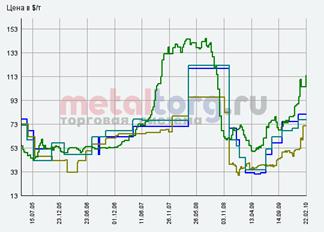

Особое внимание надо уделить ценам на стальной прокат, так как это основной продукт переработки железной руды:

Резкий рост стальных цен начиная с 2008 г. совсем не означает дефицит металлопродукции или улучшение конъюнктуры рынка. Радоваться металлургии рано, скорее – наоборот. Рецессия производства сначала в США, а затем и во всем мире, этот спад и финансовый кризис в целом серьезно затронул другие страны и регионы. Специалисты сходятся во мнении, что как минимум темпы роста стального рынка упадут. А конкуренция в части сбыта стальной продукции в мире обострится. Причем все это на фоне мировой инфляции и обвала доллара США. Начавшийся рост цен на сталь в мире обозначает реакцию на острый дефицит металлургического сырья. Фактом стал как минимум 65%-й рост мировых цен с 1 апреля 2008 г. на основные поставки железной руды. Кокс и коксующиеся угли для металлургии подорожают минимум вдвое. В рафинированной стали (стальных полуфабрикатах) это дает прибавку к цене до $150 за т, т. е. прирост до 20%. Ряд металлургических компаний уже подстраховался еще заметнее. Японские производители, например, объявили о 30%-м повышении цен на свою металлопродукцию со II квартала 2008 г. Начавшуюся «гонку цен» потребители стального проката еще не вполне осознали. Реакция на то, что металлурги полностью переложат на них все свои новые издержки, вряд ли будет позитивной. Стальному рынку угрожает дестабилизация, причем она никак не обойдет стороной и Россию. При всех накопленных запасах прочности (высокая рентабельность нашей металлургии, свое сырье, стабилизационный фонд, госпроекты и т. д.)

Виды цен на железную руду

Традиционно основные поставки железной руды в мире идут по годовым контрактам и ценам, заключаемым металлургией Японии и ЕС с бразильскими (Vale, ранее - CVRD) и австралийскими (BHP) горнорудными компаниями. Далее эти цены вынужден был принимать Китай - основной в мире импортер руды.

Ориентиром принимаются эти годовые поставки руды (с содержанием железа 58-66%), где цена нормируется в центах за % содержания железа в сухой метрической тонне (1000 кг), например:

· мелкодробленая руда CVRD, FOB (Бразилия) на 2008 г. - 125,17 сent/%Fe

· мелкодробленая руда BHP Billiton, FOB (Австралия) на 2008 г. - 144,66 сent/%Fe

Мировые цены на крупнокусковую руду и окатыши несколько выше (до +35%), а на железорудный концентрат - ниже.

Однако, ввиду кризиса и нестабильности рынка, большую роль стали играть спотовые цены ЖРС. Их основной грузопоток поступает из Индии в Китай. Выше, на графике приведена динамика спотовых цен на лучшую руду (63,5% Fe). Цена руд с 58% Fe, как правило, ниже на 25-30%. Для сравнения на графике также приведены текущие экспортные цены РФ и Украины на 65-66% железорудный концентрат.

Цены на железную руду относительно России

| Цены на поставку | Минимум | Максимум | Дата изменения цены | Изменение | |

| $/т | % | ||||

| Железорудный концентрат, Россия, экспорт в Европу, DAF граница России, $/т | 80 | 83 | 08.01.2010 | +6.0 | |

| Железная руда (Fe 63.5%), Индия, экспорт в Китай, FOB, $/т | 114.0 | 115.0 | 22.02.2010 | +10.0 | |

| Железорудный концентрат, Россия, внутренние цены, exw, $/т | 69.0 | 75.0 | 05.02.2010 | +12.0 | |

| Железорудный концентрат, Украина, экспорт в Европу, DAF граница Украины, $/т | 74.0 | 80.0 | 08.01.2010 | +7.0 | |

Напомним, что с 2000 по 2008 г. базовые цены на ЖРС выросли в 4 раза (до $75 за т FOB) благодаря огромному спросу со стороны Китая.

Мировые цены на железную руду в следующем контрактном году могут увеличиться на 10% на фоне роста спроса от производителей стали.

Как известно, из-за мирового финансового кризиса цены на железную руду в 2009 г. снизились на 33%.В настоящий момент, по мнению аналитиков, мировой рынок стали начал восстановление по мере активности потребителей. Ситуация на рынках развивающихся стран выглядит более оптимистичной, чем в Европе и США, но аналитики считают, что в целом на рынке ситуация хоть и медленно, но исправляется. Рост спроса на сталь, в свою очередь, увеличит поставки железной руды, а значит и цены на этот вид сырья могут увеличиться. Пока никто не прогнозирует процент повышения выше 10%.

Аналитики считают, что установленные цены вполне можно считать базовыми, или benchmark. Так, в 2009–2010 гг. ориентировочная стоимость мелкодробленой руды (или концентрата) составляет $51–61 за т FOB, крупнокусковой – $59,5–70,5 за т, а окатышей – $66–68 за т.

5. Прогнозы развития мирового рынка железной руды

Восстановление мировой металлургии в 2010 г продолжится, средние темпы развития по сравнению со 2-м полугодием 2009 г продемонстрируют некоторый рост, однако выход на докризисные показатели более вероятен к 2012 г. Лидерами роста будут страны ЮВА /прежде всего Индия и Китай/, а также ряд латиноамериканских государств, меньшая динамика ожидается в металлургии США и стран ЕС. В то же время сохранится вероятность локальных спадов по отдельным продуктам.

Vale планирует в 2010 г увеличить производство руды на 11 проц. до 300 млн. т, что соответствует уровню 2008 г.

ArcelorMittal в 2010 г активизирует покупку железорудных месторождений, стремясь увеличить обеспеченность собственным сырьем с 50 проц. своих потребностей в н.в. до 75–85 проц. к 2014 г.

В США US Steel к 2013–2015 гг увеличит производство руды на проекте Keewatin /Keetac/ в шт.Миннесота с 6 млн. т до 9,6 млн. т.

В Бразилии горнодобывающая MMX в 2010–2011 гг. отгрузит на экспорт по 1 млн. т руды через портовый терминал Итагуай, принадлежащий компании CSN, которая со своей стороны обязалась приобрести не менее 1,5 млн. т руды, произведенной MMX. CSN в 1 кв. 2010 г планирует произвести разделение своих горнодобывающих и стальных активов. В частности, железорудные активы и логистика компании будут объединены в новую компанию. Тайваньская China Steel приобретет долю в железорудной корпорации Namisa, которая будет поставлять в адрес China Steel 200–300 тыс. т руды, впоследствии объемы поставок вырастут до 500 тыс. т. Anglo American в 2012 г введет в эксплуатацию проект по добыче руды Minas-Rio мощностью до 26,5 млн. т в год. Компания рассчитывает за счет приобретения новых бразильских активов к 2016 г увеличить добычу ЖР до 150 млн. т в год.

В Иране компания Khorasan Steel в начале 2010 г введет в эксплуатацию второй модуль по производству DRI.

В Саудовской Аравии британская London Mining к концу 2010 г завершит дополнительную оценку проекта Wadi Sawawin с тем, чтобы проверить возможность его расширения до 10 млн. т окатышей в год в течение 20 лет вместо 14. Продукцию предусматривается поставлять производителям DRI. Строительство продлится 27 месяцев, ввод в эксплуатацию намечен на 2 кв. 2013 г.

Vale планирует в 2010 г увеличить производство руды на 11 проц. до 300 млн. т, что соответствует уровню 2008 г.

ArcelorMittal в 2010 г активизирует покупку железорудных месторождений, стремясь увеличить обеспеченность собственным сырьем с 50 проц. своих потребностей в н.в. до 75–85 проц. к 2014 г.

В США US Steel к 2013–2015 гг. увеличит производство руды на проекте Keewatin /Keetac/ в шт. Миннесота с 6 млн. т до 9,6 млн. т.

В Чили бразильская MMX ожидает получения необходимых разрешений для развития железорудных проектов Patricia, Bella, Fortuna-Fierro и Teatinos в III районе. Компания введет в эксплуатацию эти проекты годовой мощностью 10 млн. т руды через 3–4 года после начала строительства. Чилийская CAP начнет возобновление реализации некоторых отложенных проектов, в т. ч. завершение программы увеличения объемов производства на шахте Los Colorados, а также разработку месторождений Algarrobo и Cerro Negro.

В Бразилии горнодобывающая MMX в 2010–2011 гг. отгрузит на экспорт по 1 млн. т руды через портовый терминал Итагуай, принадлежащий компании CSN, которая со своей стороны обязалась приобрести не менее 1,5 млн. т руды, произведенной MMX. CSN в 1 кв. 2010 г планирует произвести разделение своих горнодобывающих и стальных активов. В частности, железорудные активы и логистика компании будут объединены в новую компанию. Тайваньская China Steel приобретет долю в железорудной корпорации Namisa, которая будет поставлять в адрес China Steel 200–300 тыс. т руды, впоследствии объемы поставок вырастут до 500 тыс. т. Anglo American в 2012 г введет в эксплуатацию проект по добыче руды Minas-Rio мощностью до 26,5 млн. т в год. Компания рассчитывает за счет приобретения новых бразильских активов к 2016 г увеличить добычу ЖР до 150 млн. т в год.

В Иране компания Khorasan Steel в начале 2010 г введет в эксплуатацию второй модуль по производству DRI.

В Саудовской Аравии британская London Mining к концу 2010 г завершит дополнительную оценку проекта Wadi Sawawin с тем, чтобы проверить возможность его расширения до 10 млн. т окатышей в год в течение 20 лет вместо 14. Продукцию предусматривается поставлять производителям DRI. Строительство продлится 27 месяцев, ввод в эксплуатацию намечен на 2 кв. 2013 г.

В Китае Shanxi Taigang Stainless Steel в 2010 г закончит строительство на своей железорудной шахте Yuanjiacun в пров. Шаньси с запасами 1,25 млрд. т руды.

В Индии продажу 10 проц. акций госкорпорации NMDC планируется завершить в марте 2010 г. В шт. Orissa Midrex Technologies /американская «дочка» японской Kobe Steel / по заказу Jindal Steel & Power построит завод DRI годовой мощностью 1,8 млн. т. При производстве будет применяться технология MIDREX, но природный газ заменят синтетическим, получаемым из угля. Aisar Steel в январе 2010 г закупит у Rio Tinto первые 160 тыс. т ЖР по контракту, предусматривающему отгрузку в общей сложности 300 тыс. т сырья.

В Австралии китайская WISCO, выкупившая 13 проц. акций местного предприятия Centrex Metals, будет развивать ЖР проект в районе полуострова Eyre.

СТАЛЬ — в 2010 г ожидается рост мирового потребления сплава на 9,2 проц. до 1206 млн. т, в основном за счет усиления спроса в странах ЮВА во главе с Китаем. Себестоимость производства тонны стали на фоне удорожания сырья может подняться на 80–100 долл. К 2011 г уровень стального потребления может приблизиться к показателям 2008 г. В целом к 2012 г избыточные мощности составят более 500 млн. т, а средняя загрузка мощностей окажется на уровне 1990-х годов и составит около 75 проц.

В Китае производство стали в 2010 г может превысить 600 млн. т, но при наличии стабильного спроса достижимым является и уровень в 630 млн. т. Wuhan Steel в 2010 г увеличит производство на 24 проц. до 37,9 млн. т стали.

В Таиланде внутренний спрос на сталь в 2010 г вырастет на 25 проц до 12,5 млн. т. POSCO может приобрести крупнейшего в стране производителя нержавеющей стали Thainox Stainless.

В Японии в 1 кв. 2010 г стальной спрос повысится на 33,4 проц до 23.9 млн. т. JFE Steel в середине февраля после ремонта возобновит эксплуатацию третьей печи завода West Japan Works. В 2010 г будет завершено строительство дополнительных мощностей в районе Keihin, где объемы производства должны достичь 5,3 млн. т стали в год.

В Индонезии POSCO совместно с государственной компанией PT Krakatau Steel построят стальной комбинат. Старт проекта намечен на 2-е полугодие 2011 г, первая очередь мощностью 3 млн. т будет завершена к 2013 г. [12]