3. ПЕРСПЕКТИВИ РОЗВИТКУ ПОЗИКОВОГО КАПІТАЛУ В КРАЇНАХ ЛАТИНСЬКОЇ АМЕРИКИ

3.1. Причини, що перешкоджають розвитку ринку позикових

капіталів в країнах Латинської Америки

Значною перешкодою для розвитку ринку позикового капіталу в регіоні є постійна економічна нестабільінсть, значні темпи інфляції та безробіття, недостатньо розщвинені фінансово-кредитні системи в країнах Латинської Америки.

У результаті аналізу діяльності іпотечних банків в країнах Латинської Америки cлід відзначити, що іпотечні банки є обмежені кількісно, мають неглибоку спеціалізацію і незначну роль у кредитній системі нашої країни. Крім того слід відзначити, що іпотечних банків у чистому вигляді, з притаманними їм усіма властивостями, в країнах Латинської Америки в даний час не існує[28, 26].

Операції іпотечних банків в країнах Латинської Америки носять короткостроковий характер, мають складну організаційну форму, супроводжуються безліччю додаткових умов, що відрізняє їх від операцій закордонних банків.

В якості проблем, що перешкоджають зближенню операцій українських іпотечних банків із закордонними аналогами, автор визначає не тільки складну економічну ситуацію в країні (погіршення фінансового стану підприємств, низька платоспроможність населення, високий рівень інфляції тощо), але і слабке правове забезпечення (відсутність спеціального законодавства, окремих нормативів діяльності іпотечних банків тощо).

Аналіз організаційного забезпечення іпотечних банків в країнах Латинської Америки показав пряму залежність якості процесу іпотечного кредитування від специфіки побудови організаційної структури іпотечного банку. Також, чим ретельніше банк підходить до процесу кредитування на всіх його етапах (з етапу прийняття заявки й андеррайтингу позичальника до етапу обслуговування іпотечного кредиту), тим з меншою кількістю негативних наслідків (недобросовісність позичальника, недостовірність наданої інформації, неплатоспроможність тощо) він зустрічається в майбутньому. У зв'язку з цим, обґрунтовується необхідність уніфікації організаційних вимог до іпотечного банку, що доцільно регламентувати поряд з економіко-правовими вимогами (співвідношення кредиту і вартості заставленого майна, рівень доходів позичальника тощо) в іпотечних стандартах.

Лідерами на ринку іпотечного житлового кредитування фізичних осіб є декілька великих банків. Зокрема - Національний банк Бразилії. На первинному ринку нерухомості і компанія «Бразіліа» в 1999 р. запровадили систему продажу вже збудованого житла, яке вводила у дію компанія «Бразіліа». Позичальники спрямовували отримані в кредит кошти на покупку житла, але при цьйму житло не передавалося у право власності, а надавалось у безкоштовне користування за угодою.

У такий спосіб банкза допомогою будівельної компанії вирішував питання мінімізації ризиків у період між наданням кредиту і появою його забезпечення. Оскільки позичальник за цією схемомою опинявся у повній залежності і від банку, і від будівельної компанії, не маючи права власності на житло, така схема не знайшла широкого розповсюдження і підтримки у позичальників.

Національний банк Бразилії і компанія «Бразіліа» за угодою партнерства здійснюють будівництво та фінансування житла. При цьому Національний банк Бразилії фінансує житлові проекти, а також надає послуги з кредитування клієнтам, які є покупцями збудованого житла. Банк не пов'язаний з будівельною компанією. Кредити надаються як на етапі інвестування, так і на етапі покупки вже готових квартир [29, 56]. З діючих на первинному ринку найбільш прогресивними є програми дольового будівництва житла з елементами іпотеки, запроваджені Національний банк Бразилії спільно з холдинговою компанією «Дюпіон» у рамках соціально-економічного експерименту з будівництва житла. Вони відрізняються тривалими термінами кредитування (5-30 років), низькими (10,5%) та у окремих випадках пільговими (2-4% в Одінах) відсотками, гнучкими схемами накопичення житлових вкладів. У рамках експерименту у житловому будівництві діють спеціальні пенсійна, дитяча, цільові житлові програми. Сутність експерименту полягає у залученні банком у довірче управління коштів від населення та юридичних осіб на індивідуальні пенсійні, дитячі, житлові рахунки з подальшим спрямуванням їх на будівництво житла, яке здійснюється холдингом «Дюпіон».

3.2. Шляхи стимулювання розвитку ринку позикового капіталу в

країнах Латинської Америки

Державна політика, вітчизняна законодавча практика, основний закон про іпотеку і прийняття ряду інших документів говорить про те, що в країнах Латинської Америки існує чітко виражена тенденція до формування змішаної моделі іпотечного кредитування, шляхом об'єднання елементів класичної німецької й американської моделей.

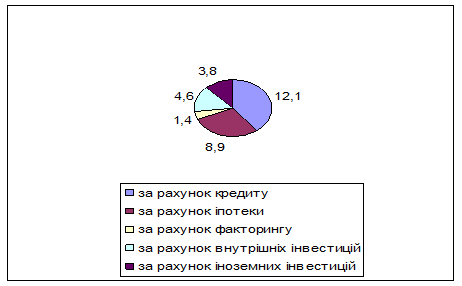

Завдяки житловому іпотечному кредитуванню в багатьох країнах світу успішно вирішено житлову проблему. Його розвиток є одним з найважливіших напрямів соціально-економічних перетворень і в країнах Латинської Америки.Згідно даних наукових установ Бразилії та Чилі прогнозується наступна динаміка розвитку ринку позикового капіталу в країнах Латинської Америки. Прогнозоване (по факторне) зростання ринку позикових капіталів в країнах Латинської Америки на період 2008-2015 років наведене на рис. 3.1.

Рис. 3.1. Прогнозоване (по факторне) зростання ринку позикових капіталів в країнах Латинської Америки на період 2008-2015 років, % [30, 151]

Впровадження такої моделі вимагає більш розвинутої (у порівнянні з континентальною) інфраструктури іпотечного ринку, тобто наявне коло проблем інституціонального характеру в країнах Латинської Америки. Зокрема:

· відсутність вторинного ринку іпотечних цінних паперів і неготовність та економічна незацікавленість переважної більшості українських банків у розвитку іпотеки;

· відсутність верстви потенційних інвесторів, і насамперед, інституціональних;

· відсутність стандартизації ключових процедур, здійснюваних при наданні й обслуговуванні іпотечних кредитів, правил роботи із позичальниками в процесі використання механізму іпотеки;

· масовий ринок іпотечного кредитування практично неможливий при пред'явленні до іпотечних банків універсальних нормативів як до будь-яких інших комерційних банків.

Основні напрямки становлення і удосконалення механізму іпотечного кредитування наступні:

· створення нових інститутів. Якщо говорити про нові інститути-організації, потреба в якихв країнах Латинської Америки вже назріла, то в першу чергу необхідно приділити увагу формуванню спеціалізованих іпотечних банків. При існуючому сьогодні в країнах Латинської Америки інституціональному середовищі неспеціалізованим банківським інститутам досить складно в силу ряду причин, зазначених у роботі, розвивати іпотечне кредитування. У той же час, як свідчить світова практика, саме іпотечні банки беруть на себе основний тягар запуску механізму масової іпотеки. Безсумнівно, на першому етапі свого розвитку іпотечні банки в країнах Латинської Америки будуть потребувати допомоги збоку держави, причому в основному ця допомогу повинна виражатися в застосуванні певних економічних стимулів та прийнятті спеціальних нормативів та правил функціонування цих інститутів[24, 27].

· удосконалення діючих інститутів. Проведене нами дослідження показало, що практично всі інститути-організації, що діють зараз на іпотечному ринку в країнах Латинської Америки, мають потребу в удосконаленні. В основному, це ощадно-позичкові установи, які поки не виконують більшості функцій, притаманних цим інститутам в процесі іпотечного кредитування в розвинутих країнах. Причому, в першу чергу, їх неефективна робота пов’язана із відсутністю відповідних нормативно-правових актів і небажанням звертатися до зарубіжного досвіду. Крім того, удосконаленню підлягають і ті інститути, безяких неможливо собі уявити цивілізований іпотечний ринок. Зокрема, це інститути страхування, оцінки, реєстрації тощо.

· зміна і доповнення існуючих нормативних вимог. У даний момент в країнах Латинської Америки існує хоч і не значна кількість формальних правил, що регулюють діяльність учасників іпотечного ринку, однак, як і у випадку із інститутами-організаціями, формальні правила також потребують змін і доповнень.

ВИСНОВКИ

На основі проведеного дослідження можна сформулювати наступні висновки:

1. Ринок капіталів — це частина фінансового ринку, де формуються попит і пропозиція в основному на середньо- і довгостроковий позиковий капітал, специфічна сфера ринкових відносин, де об'єктом угоди є наданий у позику грошовий капітал і де формуються попит і пропозиція на нього.

2. Позиковий капітал—це кошти, віддані в позику під певний відсоток за умови повернення. Формою руху позикового капіталу є кредит.

3. Міжнародний ринок позикових капіталів — сукупність фінансово-кредитних інституцій міжнародного характеру — банків і банківських систем, міжнародних та регіональних валютно-кредитних організацій, через які здійснюється нагромадження та рух позичкових капіталів у сфері міжнародних економічних відносин — представлення одними та одержання іншими суб'єктами міжнародного економічного співробітництва позичок, різних форм кредитів (інвестиції, лізинг, факторинг, кредити за компенсаційними угодами) на засадах повернення.

4. Для регіону характерний незначний розвиток ринку позикових капіталів, що зумовлено макроекономічною нестабільністю та високими темпами інфляції та безробіття, а також економічною залежністю від розвинених країн.

5. Основу фінансово-кредитної системи регіону складає Міжамериканський банк розвитку. Міжамериканський банк розвитку надає кредити урядам та під їх гарантію приватним підприємствам на звичайних і пільгових умовах, а також гарантії по урядових кредитах.

6. Іпотечне кредитування в Латинській Америці найактивніше розвивається в Аргентині, Бразилії і раді інших країн. У Аргентині ефективна схема іпотечного кредитування реалізована за допомогою Усесвітнього банку. Узагальнений вид схеми виглядає таким чином: уряд створює гарантійний фонд для облігацій (боргових зобов'язань), що емітуються банками-учасниками проекту.

7. Держава в багатьох країнах Латинської Америки проводить активну політику, направлену на стимулювання розвитку іпотечного кредитування. Так, в Бразилії і низці інших країн створені спеціальні державні інститути по розвитку первинного і вторинного іпотечного ринку. Серед форм державної підтримки великою популярністю користується субсидування процентної ставки. Зокрема, субсидування є одним з найбільш поширених механізмів допомоги сім'ям з невеликими доходами при отриманні іпотечного кредиту.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

1. Бадов А., Михальчук П. Долговой навес // Эксперт. - 2002. - № 38. - С. 65-68.

3. Бровков С. М., Руденко Л. В. Валютно-фінансові механізми і міжнародному бізнесі. — К.: ТОВ «Агентство Україна», 2001. – 321 с.

4. Долженкова Л. Роль экстренного кредитования в стабилизации международной валютно-кредитной системы // Рынок ценных бумаг. — 2002. — № 17. — С. 62-67.

5. Дунаев Б. Модель регулирования равновесия экономики // Финансовые риски (рус.).- 2005.- № 4.- C.47-56.

6. Килячков Н.А. Социально-экономические преобразования в Бразилии в 1990-е годы // Финансы и кредит. - 2004. - № 10. - С. 49-58.

7. Киреев А. П. Международная экономика: В 2-х ч. Часть 1. Международная микроэкономика: движение товаров и факторов производства. — М.: Международные отношения, 1997. — С. 157-190.

8. Козак Ю. Г., Лук’яненко Д. Г., Макогон Ю. В. та ін. Міжнародна економіка: Навчальний посібник. — К.: АртЕк, 2002. — С. 113-140.

9. Козик В. В., Панкова Л. А., Даниленко Н. Б. Міжнародні економічні відносини: Навчальний посібник. — К.: Знання-Прес, 2000. — С. 160-170.

10. Короткі й аналітичні довідки по країнах світу.- http://www.geoport.ru/country

11. Кривохита В.В. Влияние финансового кризиса в Бразилии на перспективы региональной интеграции // Латинская Америка. - 2003. - № 12. - С. 57-71.

12. Ломакин В.К. Мировая экономика. Учебник для вузов.- М.: Финансы, 2004. - 717 с.

13. Міжнароднаторговаадміністрація (Intarnational Trade Administration). http://www.trade.gov/

14. Международные валютно-кредитные и финансовые отношения. Учебник / Под ред. Красавиной Л. Н. — М.: Финансы и статистика, 2002. – 342 с.

15. Минц В. Принципы оценки эффективности кредитов Всемирного банка (на примере жилищного займа) // Вопросы экономики. — 2002. — № 3. — С. 86-98.

16. ОЕСР про перспективи економічного розвитку Бразилії і Мексики // Бюлетень іноземної комерційної інформації. - 2003.- № 30 - С. 4.

17. Проблеми розвитку економіки Бразилії // Бюлетень іноземної комерційної інформації. - 2002.- № 2 - 3. - С. 14.

18. Рокоча В. В., Румянцев А. П. та ін. Міжнародна економіка: Підручник. — К.: Знання-Прес, 2003. — С. 138-146.

19. Романова М. Бразилія: досвід перебудови // Світова економіка і міжнародні відносини. - 2003. - № 7.- С.11.

20. Рыбалкин В.Е., Щербанин Ю.А., Балдин Л.В. Международные экономические отношения: Учебник для вузов. - М.: ЮНИТИ - ДАНА, 2003. - 503 с.

21. Руденко Л. В. Розрахункові та кредитні операції у зовнішньоекономічній діяльності підприємства: Підручник. — К.: Лібра, 2002. — С. 163-247.

22. Сапич В.І., Сапич Н.М. Міжнародна економіка: Практикум: Навчальне видання.- Суми: Університетська книга, 2003.- 159 c.-

23. Світова економіка: Підручник / Філіпенко А. С., Рогач О. І., Шнирков О. І. та ін. — К.: Либідь, 2000. — С. 136-139.

24. Семенов В., Симонова Л. Бразилія: через дві кризові хвилі // Світова економіка і міжнародні економічні відносини. - 2002.- № 8.- С. 81-85.

25. Стратегія економічного розвитку в умовах глобалізації: Монографія / За ред. Лук’яненка Д. Г. — К.: КНЕУ, 2001. — С. 385-430.

26. Трифонов С. В. Використання кредитних коштів міжнародних фінансових організацій для реалізації проектів муніципального розвитку міст України // Фінанси України. — 2000. — № 12. — С. 34-45.

27. Шакиров А.Р. Иностранные инвестиции в Бразильской экономике // Внешнеэкономический бюллетень. - 2003. - № 3. - С. 26-34.

28. Шакиров А.Р.Бразильская экономика и финансовая система в 2001 - 2002 гг.// Латинская Америка.- 2003 - № 5 - С. 38-46.

29. Щукин Е.А. Международный капитал как отражение глобализации мировой экономики // Финансы и кредит (рус.).- 2001.- № 16.- C.25-31.

30. Шуркалин А. К. Проектное финансирование как эффективная форма международного кредитования // Финансовый менеджмент. — 2003. — № 2. — С. 56-62.

31. Levy H. Fundamentals of investments: Науково-популярне видання.- London: University of North London, 2002.- 569 c.

9-09-2015, 01:33