Міністерство освіти і науки України

Управління освіти і науки Чернігівської обласної державної адміністрації

ДЕРЖАВНИЙ ПРОФЕСІЙНО-ТЕХНІЧНИЙ НАВЧАЛЬНИЙ ЗАКЛАД

«ЧЕРНІГІВСЬКЕ ВИЩЕ ПРОФЕСІЙНЕ УЧИЛИЩЕ»

НАВЧАЛЬНО-ТРЕНУВАЛЬНИЙ ЦЕНТР

З ПІДГОТОВКИ ФАХІВЦІВ ДЛЯ ПІДПРИЄМНИЦЬКОЇ ДІЯЛЬНОСТІ

КУРСОВА РОБОТА

з дисципліни: „Фінансовий облік”

на тему: «Облік доходів від фінансових операцій »

ДПТНЗ „ЧВПУ”

2010

РЕЦЕНЗІЯ

На курсову роботу з дисципліни «Фінансовий облік »

Учня ***ІІ курсу, групи 1Аг-08 , на тему:

«Облік доходів від фінансових операцій»

Зміст курсової роботи ___ відповідає обраній темі.

Курсова робота ___ оформлена відповідно до методичних вимог.

Позитивними моментами курсової роботи є:

1)________________________________________________________

2) _______________________________________________________

3) ______________________________________________________

4) _______________________________________________________

5) ______________________________________________________

Основними недоліками курсової роботи є:

1) _______________________________________________________

2) _______________________________________________________

3) _______________________________________________________

4) _______________________________________________________

5) _______________________________________________________

Загальний висновок:

Курсова робота ___ допускається до захисту. В разі усунення недоліків курсова робота попередньо може бути оцінена на _________________ .

„___”_______200__р. _______________

дата (підпис викладача)

Зміст

ВСТУП

РОЗДІЛ 1 Фінансова діяльність підприємства

1.1 Особливості фінансової діяльності підприємства

1.2 Облік фінансової діяльності підприємства

РОЗДІЛ 2 Облік доходів від фінансових операцій

2.1 Облік доходів підприємства

2.2 Облік доходів від фінансових операцій

РОЗДІЛ 3 Порядок ведення фінансових результатів за видами діяльності

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ДОДАТКИ

Вступ

Актуальність теми курсової роботи. Основною місією ефективної фінансової діяльності є одержання власниками максимальної економічної вигоди в результаті функціонування підприємства. Реалізації цієї місії сприяють одержання приросту рентабельності власного капіталу, підтримання належного рівня платоспроможності (ліквідності) як на поточну дату, так і на перспективу, забезпечення розширеного відтворення внаслідок ефективного використання фінансових ресурсів тощо.

Тому актуальним завданням для суб’єктів господарювання постало удосконалення форм і методів фінансового забезпечення функціонування підприємства, тобто дослідження обліку доходів від фінансових операцій.

Метою курсової роботи є оволодіння теоретичними та практичними знаннями з обраної теми.

Основними завданнями, які випливають з мети роботи, є:

− розглянути особливості фінансової діяльності, та обліку фінансової діяльності підприємства;

− вивчити облік доходів підприємства та облік доходів від фінансових операцій.

− визначити порядок ведення фінансових результатів за видами діяльності.

Предмет курсової роботи - обліку доходів від фінансових операцій.

Теоретичною та методологічною основою даного курсового дослідження стали:

− підручники;

− навчальні посібники;

− статті друкованих видань;

− інтернет-видання;

− нормативно-правова база, в тому числі ПСБО.

В останні роки відчувається значна зацікавленість українських вчених до даної теми. Цьому аналізу присвячені праці Ткачнеко Н.М., Сопко В., Остапюк М.Я., Грабова Н.М., Бабич В.В., Свидерський Е.И., Павлюк І.М., Партин Г.О., Кузьмінский А.М., Кузьмінский Ю.А., Чацкіс Є.Д., Кіндрацька Л.М., Грабова Н.Н., Добровський В.Н., Бирюкова И.К., Кодрянский А.В., Бутинець Ф.Ф., Малюга Н.М., та інші науковці.

Методи, які будуть використані при написанні курсової роботи:

– описовий;

– порівняльний;

– аналітичний.

Розділ 1 Фінансова діяльність підприємства

1.1 Особливості фінансової діяльності підприємства

Згідно з П(С)БО, інвестиційна діяльність - це придбання та реалізація тих необоротних активів, а також тих фінансових інвестицій, які не є складовою еквівалентів грошових коштів.

Отже, ця діяльність пов’язана з ефективним вкладенням залученого капіталу.

Рух грошових коштів у результаті інвестиційної діяльності визначається на основі аналізу змін у статтях таких розділів балансу:

–«Необоротні активи»;

–«Поточні фінансові інвестиції» (фінансові інвестиції на строк, що не перевищує один рік, які можуть бути вільно реалізовані в будь-який момент).

До типових прикладів руху коштів у результаті інвестиційної діяльності можна віднести такі:

– придбання фінансових інвестицій, необоротних активів, майнових комплексів;

– отримання відсотків, дивідендів;

– дезінвестиції.

Під інвестиційними можна розуміти всі вкладення підприємства (як довгострокового, так і поточного характеру), що здійснюються з метою забезпечення приросту вартості його майна.

Успішна інвестиційна та операційна підприємницька діяльність можлива лише за наявності надійного фінансового фундаменту, тобто достатнього обсягу капіталу. Мобілізація підприємством необхідних для виконання поставлених перед ним планових завдань фінансових ресурсів називається фінансуванням. З іншого боку, система використання різних форм і методів для фінансового забезпечення функціонування підприємств та досягнення ними поставлених цілей називається фінансовою діяльністю. Згідно з П(С)БО фінансова діяльність - діяльність, яка веде до змін розміру і складу власного та позичкового капіталу підприємства (який не є результатом операційної діяльності). Отже, основний зміст фінансової діяльності (у вузькому розумінні) полягає у фінансуванні підприємства. Рух грошових коштів у результаті фінансової діяльності визначається на основі змін у статтях балансу за розділами:

«Власний капітал»;

«Довгострокові зобов’язання»;

«Поточні зобов’язання».

До типових прикладів руху коштів у результаті фінансової діяльності слід віднести:

– надходження власного капіталу;

– отримання позичок;

– погашення позичок;

– сплата дивідендів.

Фінансова діяльність (у широкому розумінні) включає весь комплекс функціональних завдань, здійснюваних фінансовими службами підприємства і пов’язаних з фінансуванням, інвестиційною діяльністю та фінансовим забезпеченням (обслуговуванням) операційної діяльності суб’єкта господарювання

Суттєвою причиною кризового стану багатьох вітчизняних підприємств є неналежне виконання фінансовими службами покладених на них функцій і завдань, зокрема відсутність фінансового планування (бюджетування) та аналізу, управління ризиками, роботи щодо оптимізації структури активів та пасивів тощо.

Для підприємств малого бізнесу, як правило, характерною є централізація всіх управлінських функцій, у т.ч. і функції управління фінансами на рівні керівника підприємства, який досить часто є і його власником (або співвласником). Якщо необхідно він звертається до послуг зовнішніх консультантів, аудиторів. Бухгалтерську роботу на таких підприємствах досить часто виконує бухгалтер-сумісник.

На середніх за величиною підприємствах відповідальність за управління фінансами, як правило, покладається на головного бухгалтера, який підбирається таким чином, щоб його рівень кваліфікації дозволяв виконувати функції фінансового менеджера. Принципові рішення щодо управління фінансами на таких підприємствах приймаються за узгодженістю між головним бухгалтером і директором.

На великих підприємствах прийняття рішень у галузі управління фінансами є компетенцією фінансового директора. Розрізняють функціональну, дивізіональнутаматричну організаційні структури.

Характерною для функціональної структури є концентрація на рівні окремих відділів однотипних чи споріднених функціональних завдань з метою забезпечення ефективності їх виконання за рахунок переваг спеціалізації.

Як недолік такої структури можна відзначити низький рівень координації роботи різних функціональних підрозділів.

Для великих підприємств чи концернів типовою є дивізіональна організаційна структура. Переваги такої форми організації полягають у можливості поєднання стратегічної лінії центрального керівництва та переваг спеціалізації на місцях.

Серед недоліків дивізіональної структури організації підприємства здебільшого виділяють зростання адміністративно-управлінських витрат, певний рівень дублювання окремих функцій тощо.

В основі матричної організаційної структури лежить виокремлення сегментів діяльності залежно від обраних критеріїв без утворення окремих функціональних одиниць. Сегментація здійснюється в розрізі окремих проектів, продуктів, цілей тощо за горизонтальним принципом.

1.2 Облік фінансової діяльності підприємства

облік фінансовий доход підприємство

Відповідно до стандарту бухгалтерського обліку фінансові інвестиції є активами, які утримуються підприємством з метою збільшення прибутку, зростання вартості капіталу або інших вигод для інвестора. До фінансових інвестицій відносять такі активи, які можуть приносити вигоду лише фактом свого існування, без будь-яких зусиль з боку тримача.

До фінансових інвестицій належать:

– акції, а також інші цінні папери (облігації підприємств або державних і місцевих позик);

– кошти даного підприємства, які вкладені у статутний капітал інших підприємств на території України та за кордоном.

Для обліку фінансових інвестицій призначені рахунки 14 «Довгострокові фінансові інвестиції» (інвестиції пов’язаним сторонам за методом обліку участі в капіталі, інші інвестиції пов’язаним сторонам, інвестиції непов’язаним сторонам) та 35 «Поточні фінансові інвестиції» (еквіваленти грошових коштів, інші поточні фінансові інвестиції).

Отримання доходу від участі в капіталі асоційованих підприємств, від спільної діяльності та дочірніх підприємств відображається в усіх випадках записом:

Д 14 «Довгострокові фінансові інвестиції»

(відповідно субрахунки 141, 142, 143);

К 72 «Доходи від участі в капіталів»

(відповідно субрахунки 721, 722, 723).

Проте інвестиційна діяльність – значно ширше поняття «участь підприємства в капіталі».

Інвестиційна діяльність пов’язана з придбанням і продажем довгострокових (необоротних) активів і короткострокових (оборотних) фінансових активів, які не відносяться до еквівалентів грошових коштів (вартість придбаних основних засобів, необоротних і нематеріальних активів, надання позик іншим підприємствам, надходження коштів від фінансових інвестицій – дивіденди, проценти).

Для обліку таких операцій призначені рахунки 96 «Витрати від участі в капіталі» та 97 «Інші витрати», на яких відображаються втрати від зміни вартості капіталу, що використовується у спільній діяльності двох чи декількох підприємств за методом участі в капіталі. При спільній операційній діяльності капітал інвестора може збільшуватися чи зменшуватися внаслідок збільшення (зменшення) його частки в об’єкті інвестування. Капітал також може вкладатися в асоційовані та дочірні підприємства.

– Рахунок 96 «Втрати від участі в капіталі» має такі субрахунки:

– 961 «Втрати від інвестицій в асоційовані підприємства»;

– 962 «Втрати від спільної діяльності»;

– 963 «Втрати інвестицій в дочірні підприємства».

– У дебет рахунка 96 списуються втрати, завдані внаслідок отримання асоційованим підприємством збитків, переоцінки активів, збитків дочірніх та спільних підприємств тощо. При цьому складається запис:

Д 96 «Втрати від участі в капіталі»;

К 14 «Довгострокові фінансові інвестиції».

У кінці місяця рахунок 96 закривається:

Д 79 «Фінансові результати» субрахунок 793 «Результати іншої звичайної діяльності»;

К 96 «Втрати від участі в капіталі».

Інші витрати, хоча й виникають у процесі операційної діяльності, але не відносяться до процесу виробництва і збуту, а пов’язуються з інвестиціями. До таких витрат належать:

- залишкова вартість і витрати на реалізацію фінансових інвестицій;

- залишкова вартість і витрати на реалізацію необоротних активів;

- залишкова вартість і витрати на реалізацію майнових комплексі;

- витрати активів та зобов’язань не операційної діяльності від зміни

курсу гривні до іноземної валюти;

- уцінка необоротних активів та фінансових інвестицій;

- залишкова вартість списаних необоротних активів і витрат, пов’язаних із ліквідацією (розукомплектовування, демонтаж та ін..);

- інші витрати звичайної діяльності;

- виплата страхових сум і страхових відшкодувань (у страхових установах);

- перестрахування (у страхових установах).

На рахунку 97 «Інші витрати» виділяється 9 субрахунків, що видно з вищенаведеного переліку витрат. Із можливих дев’яти сім субрахунків використовуються на промислових підприємствах.

У дебеті рахунка 97 «Інші витрати» відображаються такі витрати:

Д 97 «Інші витрати»;

К 10 «Основні засоби» (списання й уцінка основних засобів);

К 11 «Інші необоротні матеріальні активи» (списання й уцінка необоротних активів);

К 12 «Нематеріальні активи» (списання й уцінка нематеріальних активів);

К 14 «Довгострокові фінансові інвестиції» (списання й уцінка фінансових інвестицій);

К 15 «Капітальні інвестиції» (списання й уцінка капітальних інвестицій);

К 16 «Довгострокова дебіторська заборгованість» (списання боргів);

К 30 «Каса» (курсові різниці);

К 31 «Рахунки в банках» (курсові різниці);

К 35 «Поточні фінансові інвестиції» (реалізація фінансових інвестицій);

К 68 «Розрахунки за іншими операціями» (витрати звичайної діяльності).

Зібрані протягом місяця витрати повинні списуватися на фінансові результати:

Д 79 «Фінансові результати» субрахунок «Результат іншої звичайної діяльності»;

К 97 «Інші витрати».

Розділ 2 Облік доходів від фінансових операцій

2.1 Облік доходів підприємства

Визнання доходу і достовірна його оцінка – необхідна інформація для відображення її у фінансовій звітності. У свою чергу, фінансова звітність необхідна для забезпечення інформацією потенціальних інвесторів, власників підприємства, кредиторів та інших її користувачів, так як у більш вигідному світлі показує фінансовий стан підприємства.

Методологічні засади формування у бухгалтерському обліку інформації про доходи підприємства та її розкриття у фінансовій звітності визначає П(С)БО15 «Дохід», затверджене наказом Міністерства фінансів України від 29.11.1999р. №290. Норми цього Положення (стандарту) застосовуються підприємствами, організаціями та іншими юридичними особами незалежно від форм власності (крім бюджетних установ).

У бухгалтерському обліку доходи – це збільшення економічних вигод у вигляді надходження активів або зменшення зобов’язань, унаслідок чого збільшується власний капітал підприємства (за винятком зростання капіталу за рахунок внесків засновників).

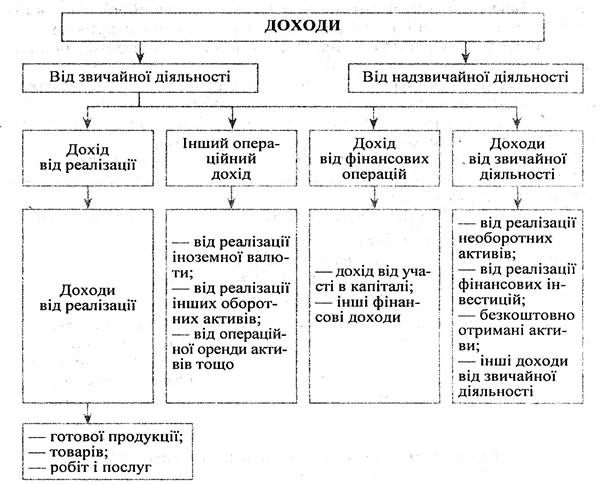

Для того щоб відображати у бухгалтерському обліку і складанні фінансової звітності, зокрема, Звіту про фінансові результати, події, пов’язані з отриманням доходів, вони поділяються за видами діяльності.

Дохід визнається за додержання таких умов:

1. при збільшенні активу або погашенні зобов’язань, які приводять до збільшення власного капіталу підприємства (за винятком зростання капіталу за рахунок внесків засновників підприємства);

2. оцінку доходу може бути достовірно визначено.

Доходи, достовірну оцінку яких здійснити неможливо, у звітності не відображаються, що відповідає принципу обачливості, який передбачає відображення у фінансовій звітності всіх елементів за вартістю, яка має запобігати заниженню зобов’язань і витрат та завищенню активів і доходів підприємства. Цей принцип передбачає вибір методу оцінки.

Можливість достовірної оцінки – основна умова визнання доходів. У бухгалтерському обліку доходів відображається у сумі справедливої вартості активів, що отримані або підлягають отриманню.

Не визнаються доходами, оскільки не є економічними вигодами, які надходять на підприємство і не приводять, до збільшення власного капіталу, суми, одержані від імені третіх осіб, а саме:

– податок на додану вартість, акцизи, інші податки і обов’язкові платежі, що підлягають перерахуванню до бюджету і позабюджетних фондів;

– надходження за договорами комісії, агентськими та іншими аналогічними договорами на користь комітента, принципала тощо;

– попередня оплата (аванс у рахунок оплати) продукції (товарів, робіт, послуг);

– завдаток під заставу або в погашення позики, якщо не передбачено відповідним договором;

– надходження, що належать іншим особам.

Разом з тим, зазначені суми н включаються лише до суми чистого доходу підприємства.

Для обліку доходів Планом рахунків передбачено клас 7 рахунків – «Доходи і результати діяльності». Цей клас рахунків можна вважати тимчасовим, оскільки він закривається в кінці кожного звітного періоду. Ці рахунки відображають стан доходів за певний звітний період. Тимчасові рахунки починають новий звітний період з нульового сальдо, на яких накопичується інформація про доходи за певний період, що дає змогу використовувати накопичену інформацію при складанні проміжної звітності (квартальної, за півроку, за дев’ять місяців). У кінці періоду рахунки доходів (як, доречі, і рахунки витрат) закриваються через списання їх сальдо на рахунок 79 «Фінансові результати». Інструкція до нового Плану рахунків дозволяє закривати рахунки доходів та витрат щомісяця або по закінченні звітного року.

Правильне визнання доходів, що відносяться до звітного періоду, це лише перший основний крок для процесу визначення прибутку підприємств. Другим вирішальним кроком цього процесу є визнання витрат, пов’язаних з отриманням визнаних доходів.

У бухгалтерському обліку облік доходів і витрат здійснюється з дотриманням таких принципів:

- нарахування;

- відповідності доходів та витрат.

Принцип нарахування полягає в тому, що бухгалтерському обліку, фінансовій звітності доходи відображаються в момент їх виникнення, незалежно від надходження або сплати грошових коштів.

Принцип відповідності доходів і витрат полягає в такому:

– витрати визнаються витратами періоду в той момент, коли відбувається визнання доходу, для якого їх було здійснено;

– якщо певні витрати були понесені, але їх неможливо пов’язати з доходом певного періоду, то такі витрати визнаються витратами того періоду, в якому їх було здійснено;

– якщо актив забезпечує одержання економічних вигод протягом кількох звітних періодів, то витрати систематично розподіляються між відповідними періодами.

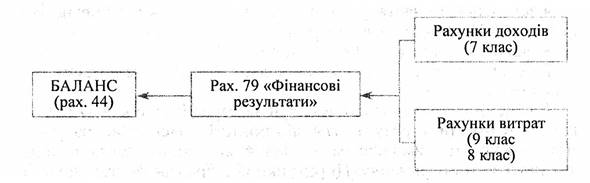

Схематично взаємозв’язок рахунків обліку доходів і витрат має представлений на рис. 2.1.

Рис. 2.1. Взаємозв’язок рахунків обліку доходів і витрат

Рахунки класу 7 «Доходи і результати діяльності» застосовуються для обліку доходів таким чином:

За кредитом рахунків класу 7 – валовий дохід.

За дебетом рахунків класу 7 (крім рахунка 76 «Страхові платежі»):

– ПДВ;

– акцизний збір;

Інші непрямі платежі, включені до ціни продажу.

Після чого на фінансовий результат діяльності підприємства віноситься сума чистого доходу.

Фінансова звітність, складена згідно з принципом нарахування, інформує користувача не лише про проведені операції, які супроводжувались виплатою або одержанням грошових коштів, але й про зобов’язання сплатити грошові кошти в майбутньому, та про ресурси, наведені у грошовому виразі, що будуть отримані у майбутньому.

Визнані у бухгалтерському обліку доходи класифікуються за такою схемою 2.2

Рис. 2.2 Класифікація доходів

Планом рахунків для відображення доходів у бухгалтерському обліку передбачені рахунки:

| 70 | «Дохід від реалізації» |

| 71 | «Інший операційний дохід» |

| 72 | «Дохід від участі в капіталі» |

| 73 | «Інші фінансові доходи» |

| 74 | «Інші доходи» |

| 75 | «Надзвичайні доходи» |

| 76 | «Страхові платежі» |

| 79 | «Фінансові результати» |

Закінчується клас 7 рахунків 79 рахунком «Фінансові результати». Цей рахунок призначений для обліку та узагальнення інформації про фінансові результати підприємства від звичайної діяльності та надзвичайних подій і є операційним порівняльним рахунком.

Фінансовий результат визначається за кожним видом діяльності шляхом зіставлення доходів і витрат звітного періоду.

За кредитом рахунка 79 «Фінансові результати» відображаються суми в порядку закриття рахунків обліку доходів; за дебетом – суми в порядку закриття рахунків обліку витрат, а також належна сума нарахованого податку на прибуток.

Сальдо рахунка у разі його закриття списується на рахунок 44 «Нерозподілені прибутку (непокриті збитки)» і відображається у бухгалтерському балансі.

Рахунок 79 «Фінансові результати» має також субрахунок:

791 «Результат операційної діяльності»;

792 «Результат фінансових операцій»;

793 «Результат іншої звичайної діяльності»;

794 «Результат надзвичайних подій».

Закриття рахунка 79 «Фінансові результати» здійснюється по закінченні звітного періоду (місяця чи календарного року).

Планом рахунків співвідношення доходів і витрат діяльності підприємства визначено спеціальними рахунками, класифікація яких за групами наведено у таблиці 2.1:

Таблиця 2.1

Співвідношення доходів і витрат діяльності підприємства

| № | Найменування рахунків витрат | № рахунка | Найменування рахунків доходів |

| 90 | Собівартість реалізації | 70 | Доходи від реалізації |

| 91 | Загальновиробничі витрати | ||

| 92 | Адміністративні витрати | ||

| 93 | Витрати на збут | ||

| 94 | Інші витрати операційної діяльності | 71 | Інший операційний дохід |

| 95 | Фінансові витрати | 73 | Інші фінансові доходи |

| 96 | Витрати від участі в капіталі | 72 | Дохід від участі в капіталі |

| 97 | Інші витрати | 74 | Інші доходи |

| 98 | Податок на прибуток | ||

| 99 | Надзвичайні витрати | 75 | Надзвичайні доходи |

| 76 | Страхові платежі | ||

| 79 | Фінансові результати |

2.2 Облік доходів від фінансових операцій

Під фінансовою діяльністю розуміють діяльність, яка призводить до змін розміру і складу власного та позикового капіталу підприємства.

Для обліку доходів від фінансових інвестицій в інші підприємства Планом рахунків призначено пасивні рахунки:

72 „Дохід від участі в капіталі”

73 „ інші фінансові доходи”

Рахунок 72 „Дохід від участі в капіталі” використовується для відображення прибутку, одержаного від інвестицій здійснених в асоційовані, дочірні або спільні підприємства, облік яких проводиться за методом участі в капіталі.

За кредитом рахунка відображується збільшення доходу; за дебетом - списання в порядку закриття на рахунок 79 „фінансові результати”. Рахунок 72 „Дохід від участі в капіталі” має такі субрахунки:

721 „Дохід від інвестицій в асоційовані підприємства”

722 „Дохід від спільної діяльності”

723 „Дохід від інвестицій у

8-09-2015, 13:14