Міжрегіональна Академія управління персоналом

Закарпатський інститут ім.Августина Волошина

Факультет бізнесу та зовнішньо-економічної діяльності

Кафедра економіки та управління бізнесом

Габор Кристина Іванівна

Контрольна робота

на тему:

Амортизація основних фондів

З дисципліни: Бухгалтерський облік

Шифр групи: 11-2000 (С6ОА) (2.0з)

Спеціальність: облік і аудит

№ залікової книжки: Фз-00437

Ст.викладач

Прокопенко Л.В.

___________________

Ужгород-2002

З М І С Т

1. Загальні правила нарахування амортизації ОЗ у бухобліку………………3

2. Відображення нарахування амортизації у бухобліку……………………...3

3. Методи нарахування амортизації основних фондів

3.1. Прямолінійний метод……………………………………………………...5

3.2. Метод зменшення залишкової вартості…………………………………..6

3.3. Метод прискореного зменшення залишкової вартості………………….7

3.4. Кумулятивний метод………………………………………………………9

3.5. Виробничий метод………………………………………………………..11

3.6. Податковий метод нарахування амортизації ОФ……………………….11

Список використаної літератури……………………………………………………13

1. Загальні правила нарахування амортизації у бухобліку

До числа найбільш прогресивних змін, викликаних реформуванням бухгалтерського обліку, слід віднести право підприємств самостійно встановлювати порядок нарахування амортизацї, обравши один із методів, які запропоновані ПБО-7.

В інструкції № 291 терміни «знос» та «амортизація» використано у значеннях, встановлених у ПБО-7:

| Амортизація – систематичний розподіл вартості, яка амортизується, необоротних активів протягом строку їх корисного використання (експлуатації). Знос необоротних активів – сума амортизації об ’ єкта необоротних активів з початку їх корисного використання. |

Об’єктом амортизації є основні засоби (крім землі).

Одиницею обліку основних засобів є об’єкт основних засобів. Отже, амортизація нараховується на кожний об’єкт основних засобів.

Об’єкт основних засобів, крім первісної, балансової, справедливої та ін., має ще й вартість, яка амортизується . Це первісна або переоцінена вартість необоротних активів за вирахуванням їх ліквідаційної вартості. Якщо ліквідаційна вартість дорівнює нулю, то вартість, яка амортизується, дорівнюватиме первісній або переоціненій.

Нарахування амортизації починається з місяця, наступного за місяцем, у якому об’єкт основних засобів став придатним для корисного використання. Амортизація нараховується щомісяця протягом усього строку корисного використання об’єкта. Підприємства з сезонним характером виробництва річну суму амортизації нараховують протягом періоду роботи підприємства у звітному році. Нарахування амортизації призупиняється на період реконструкції, модернізації, добудови, дообладнання та консервації. Нарахування амортизації припиняється починаючи з місяця, наступного за місяцем вибуття об’єкта основних засобів.

Термін корисного використання встановлюється підприємством з урахуванням таких чинників:

· передбачувана інтенсивність використання об’єкта підприємством з урахуванням його потужності або продуктивності;

· фізичний або моральний знос, що передбачається;

· правові або інші обмеження стосовно термінів використання об’єкта тощо.

Термін корисного використання переглядається у разі зміни очікуваних економічних вигід від використання об’єкта.

2. Відображення нарахування амортизації у бухобліку

Для відображення у бухгалтерському обліку сум нарахованої амортизації призначено рахунок 13 «Знос необоротних активів».

Субрахунки рахунку 13 відповідають трьом видам необоротних активів:

¨ 131 «Знос основних засобів»;

¨ 132 «Знос інших необоротних матеріальних активів»;

¨ 133 «Знос нематеріальних активів».

Відповідно до інструкції № 291 за дебетом рахунку 13 «знос необоротних активів» відображають «зменшення суми зносу». Таке зменшення відбувається у випадках:

- вибуття активу (незалежно від причини вибуття);

- уцінки активу, який раніше не дооцінювали;

- уцінки раніше дооціненого активу.

За кредитом рахунку 13 «Знос необоротних активів» відображають суми:

- нарахованої амортизації;

- збільшення зносу необоротних активів у разі їх дооцінки.

Нарахування амортизації відображають оборотом за кредитом рахунку 13 у кореспонденції з рахунками обліку витрат. Тому бухгалтерські записи переважно залежать від того, який варіант обліку витрат застосовують на підприємстві: із застосуванням рахунків тільки класу 9 або з одночасним застосуванням рахунків класу 8 і 9. Виняток становлять лише записи, що відображають нарахування амортизації вартості необоротних активів, які використовують в інвестиційній діяльності або у зв’язку з надзвичайними подіями. Підприємства, які для обліку витрат застосовують одночасно рахунки класів 8 і 9, для обліку операцій, що відносяться до інвестиційної діяльності або до надзвичайних подій, рахунки класу 8 не використовують, оскільки ці рахунки призначено лише для обліку витрат операційної діяльності.

Якщо підприємство для обліку витрат застосовує рахунки тільки класу 9, при нарахуванні амортизації субрахунки рахунку 13 кореспондують безпосередньо з рахунками обліку витрат діяльності. При цьому у кожному конкретному випадку кореспондуючий рахунок залежить від напрямку використання об’єкта (способу одержання підприємством економічної вигоди). Тому в аналітичному обліку об’єкти необоротних активів усередині кожного рахунку або субрахунку доцільно згрупувати за цією ознакою.

Відповідно до п.17 ПБо-7 переоцінка об’єкта основних засобів, інших необоротних матеріальних активів передбачає переоцінку як суми їх первісної вартості, акт і суми накопиченого зносу. Сума переоцінки зносу відображається у бухгалтерському обліку по-різному і залежить від:

- виду переоцінки (дооцінка або уцінка);

- видів та сум попередніх переоцінок.

ПБО 7 пропонує проводити нарахування амортизації із застосуванням таких методів:

1) прямолінійного;

2) зменшення залишкової вартості;

3) прискореного зменшення залишкової вартості;

4) кумулятивного;

5) виробничого.

Підприємство може застосовувати норми і методи нарахування амортизації основних засобів, передбачені податковим законодавством.

Метод нарахування амортизації обирається підприємством самостійно з урахуванням очікуваного способу отримання економічних вигід від його використання. Якщо очікуваний спосіб отримання економічних вигід змінюється, обирається інший метод нарахування амортизації.

Розглянемо кожен із них.

3.Методи нарахування амортизації основних фондів

3.1 .Прямолінійний метод

Прямолінійний метод не є метод, з яким бухгалтери зустрічаються вперше. Метод нарахування амортизації, що діяв до впровадження нових стандартів бухобліку, був, по суті, прямолінійним (лінійний метод, метод рівномірного списання, рівномірний метод). З тією лише різницею, що вартістю, яка амортизується, вважалася вся первісна вартість об’єкта без вирахування ліквідаційної. Підприємства також не мали права самостійно провадити амортизаційну політику.

Прямолінійний метод амортизації за ПБО-7 полягає у тому, що «річна сума амортизації визначається діленням вартості, яка амортизується, на очікуваний період часу використання об ’ єкта основних засобів.

Нарахування амортизації проводиться щомісячно.”

Порядок нарахування амортизації при застосування прямолінійного методу можна подати у вигляді двох простих формул:

|

|

|

|

|

|

|

|

|

|

Приклад 1.

Умови прикладу:

- первісна вартість об ’ єкта основних засобів – 5000 грн.;

- ліквідаційна вартість – 500 грн.;

- термін корисного використання, що передбачається, - 4 роки.

Потрібно визначити:

· вартість, що амортизується;

· річну норму амортизації;

· щомісячну суму амортизації (цей показник необхідно розрахувати, оскільки амортизація нараховується щомісяця).

Виконуємо відповідні розрахунки і отримуємо шукані величини:

· вартість, що амортизується, - 5000 грн. – 500 грн. = 4500 грн.;

· річна норма амортизації – 4500 грн. : 4 роки = 1125 грн.;

· щомісячна сума амортизації – 1125 грн. : 12 місяців = 93.75 грн.

Таким чином, при застосуванні прямолінійного методу вартість об’єкта, що амортизується, рівномірно списується (розподіляється) протягом терміну його корисного використання. Метод заснований на припущенні, що сума нарахованої амортизації залежить від терміну (тривалості) експлуатації об’єкта основних засобів.

При застосуванні цього методу:

¨ річна сума амортизації однакова протягом усіх років експлуатації об’єкта;

¨ сума зносу накопичується рівномірно;

¨ залишкова вартість об’єкта основних засобів рівномірно зменшується до рівня ліквідаційної вартості.

3.2 . Метод зменшення залишкової вартості

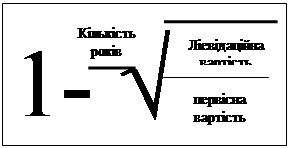

За ПБО-7 це метод, «за яким річна сума амортизації визначається як добуток залишкової вартості об ’єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації. Річна норма амортизації (у відсотках) обчислюється як різниця між одиницею та результатом кореня ступеня кількості років корисного використання об ’єкта з результату від ділення ліквідаційної вартості об ’єкта на його первісну вартість.

Нарахування амортизації проводиться щомісячно.”

Зобразимо зміст норм стандарту у вигляді формул:

|

|

|||||||||||

|

||||||||||||

|

|

|

||||||||||

|

||||||||||||

|

||||||||||||

|

||||||||||||

Приклад 2.

Умови прикладу:

- первісна вартість об ’ єкта основних засобів – 12500 грн.;

- ліквідаційна вартість – 1350 грн.;

- термін корисного використання, що передбачається, - 7 років.

Потрібно визначити:

· річну норму амортизації;

· річну суму амортизації;

· щомісячну суму амортизації.

Виконуємо відповідні розрахунки і отримуємо шукані величини:

· річна норма амортизації:

|

![]()

![]()

|

|

|

· річна сума амортизації різна для кожного року експлуатації об ’ єкта основних засобів (результати розрахунки наведено у графі Д таблиці 2);

· щомісячна сума амортизації різна для кожного року експлуатації об ’ єкта основних засобів (результати розрахунку наведено у графі Е таблиці 2);

Застосування методу зменшення залишкової вартості передбачає використання фіксованої (у відсотках) норми річної амортизації. Цей метод засновано на припущенні, що новий об’єкт основних засобів дасть найбільшу віддачу в перший рік його експлуатації. Потім його віддача (продуктивність, потужність) з року в рік меншає. Відповідно в перший рік експлуатації об’єкта буде отримано більше економічних вигід, ніж в кожному наступному.

Отже, при цьому методі економічно обгрунтовано нарахування більшої амортизації в першому році використання об’єкта і поступове її зменшення надалі.

Таблиця 2

Розрахунок амортизації із застосуванням методу зменшення залишкової вартості

| №п/п |

Рік корисної експлуатації |

Первісна вартість на початок року, грн |

Розрахунок річної суми амортиз. |

Щомісячна сума амортиз., (гр.Д:12), грн |

Сума зносу, накопичена з початку експлуатації об’єкта, грн |

Залишк. вартість на кінець року (грВ-грД), грн |

||

| Залишкова вартість, грн |

Норма аморт., % |

Річна сума амортиз. (гр.Вхгр.Г), грн |

||||||

| А |

Б |

В |

Г |

Д |

Е |

Ж |

З |

|

| 1 |

На дату придбання |

12500 |

- |

- |

- |

- |

- |

12500 |

| 2 |

1 |

12500 |

12500 |

27,2 |

3400 |

283,3 |

3400* |

9100 |

| 3 |

2 |

12500 |

9100 |

27,2 |

2475 |

206,3 |

5875* |

6625 |

| 4 |

3 |

12500 |

6625 |

27,2 |

1802 |

150,2 |

7677* |

4823 |

| 5 |

4 |

12500 |

4823 |

27,2 |

1312 |

109,3 |

8989* |

3511 |

| 6 |

5 |

12500 |

3511 |

27,2 |

955 |

79,6 |

9944* |

2556 |

| 7 |

6 |

12500 |

2556 |

27,2 |

695 |

57,9 |

10639* |

1861 |

| 8 |

7 |

12500 |

1861 |

27,2 |

506 |

42,7 |

11145* |

1355 |

*Показники графи Ж розраховані таким чином:

- показник клітинки 2 Ж дорівнює показнику клітинки 2Д;

- показник клітинки 3 Ж дорівнює сумі показників клітинок 2Ж і 3Д, тобто 3400 + 2475 = 5875 грн.;

- показник клітинки 4 Ж дорівнює сумі показників клітинок 3Ж і 4Д, тобто 5875 + 1802 = 7677 грн.;

- показник клітинки 5 Ж дорівнює сумі показників клітинок 4Ж і 5Д, тобто 7677 + 1312 = 8989 грн.;

- показник клітинки 6 Ж дорівнює сумі показників клітинок 5Ж і 6Д, тобто 8989 + 955 = 9944 грн.;

- показник клітинки 7 Ж дорівнює сумі показників клітинок 6Ж і 7Д, тобто 9944 + 695 = 10639 грн.;

- показник клітинки 8 Ж дорівнює сумі показників клітинок 7Ж і 8Д, тобто 10639 + 506 = 11145 грн.

Оскільки при застосуванні цього методу сума амортизації нараховується нерівномірно, також нерівномірно накопичується сума зносу і зменшується залишкова вартість. В останньому році екслпуатації об’єкта залишкова вартість наближається до ліквідаційної вартості. Це добре видно у прикладі 2: за умовами прикладу ліквідаційна вартість об’єкта дорівнює 1350 грн., ця сума брала участь у розрахунку річної норми амортизації і практично цій же сумі (1355 грн.) дорівнює залишкова вартість об’єкта до кінця сьомого року експлуатації (клітинка 8 З таблиці 2). Невеличка різниця між двома показниками викликана лише тим, що при викоанні розрахунків деякі суми округлялися.

3.3. Метод прискореного зменшення залишкової вартості

При цьому методі «річна сума амортизації визначається як добуток залишкової вартості об ’ єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації і річної норми амортизації, яка обчисляюється виходячи з терміну корисного використання об ’ єкта і подвоюється.

Нарахування амортизації проводиться щомісячно”.

У формулах це матиме вигляд:

|

|||||||||||

|

|

||||||||||

|

8-09-2015, 13:37 Разделы сайта | ||||||||||