Таблица 1

Наименования субсчетов второго порядка по балансовому счету 69

| Содержание операций | Дебет | Кредит | Сумма, руб. | Первичный документ | |

| Начислены отпускные | 20 | 70 | 7000 | Записка-расчет о предоставлении отпуска работнику | |

| Начислен ЕСН с суммы отпускных (7000 х 26%) | 20 | 69-1-1 69-2-1 69-3-1 69-3-2 | 1820 | Бухгалтерская справка-расчет | |

| Сумма ЕСН в части, подлежащей уплате в федеральный бюджет, уменьшена на сумму страховых взносов на обязательное пенсионное страхование (7000 х 14%) | 69-2-1 | 69-2-2 69-2-3 | 980 | Бухгалтерская справка-расчет | |

| Начислены страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (7000 х 0,4%)[25] | 20 | 69-1-2 | 28 | Бухгалтерская справка-расчет | |

| Удержан НДФЛ с суммы отпускных (7000 х 13%) | 70 | 68 | 910 | Налоговая карточка | |

| Выплачены работнику отпускные за вычетом удержанного НДФЛ (7000 - 910) | 70 | 50 | 6090 | Расходный кассовый ордер | |

1.3 Определение средней заработной платы в особых случаях

Работник за расчетный период не имел фактически начисленной заработной платы или фактически отработанных дней либо этот период состоял из времени, исключаемого из расчетного периода в соответствии с пунктом 4 Положения №213.

В этом случае средняя заработная плата определяется исходя из суммы заработной платы, фактически начисленной за предшествующий период времени, равный расчетному.

2. Работник за расчетный период и до расчетного периода не имел фактически начисленной заработной платы или фактически отработанных дней.

В этом случае средняя заработная плата определяется исходя из суммы заработной платы, фактически начисленной за фактически отработанные работником дни в месяце наступления случая, с которым связано сохранение средней заработной платы.

3. Работник за расчетной период, до расчетного периода и до наступления случая, с которым связано сохранение средней заработной платы, не имел фактически начисленной заработной платы или фактически отработанных дней.

В этом случае средняя заработная плата определяется исходя из тарифной ставки установленного ему разряда, должностного оклада, денежного вознаграждения[26] .

Глава 2. Порядок расчета заработной платы

2.1 Историческая справка предприятия

ОАО «ССЗ «Лотос» стало правопреемником государственного предприятия «Судостроительный завод «Лотос». В 1985 году в соответствии с приказом Министерства Оборонной промышленности завод был сдан в эксплуатацию. В 1992 году в соответствии с указом президента РФ от 1 июля 1992 г. № 721 «Об организационных мерах по преобразованию государственных предприятий, добровольных объединений предприятий в акционерные общества» было преобразовано в Акционерное общество открытого типа « Судостроительный завод «Лотос».

7.07.1997 г. АООТ «Судостроительный завод «Лотос» был перерегистрирован в открытое акционерное общество « Судостроительный завод «Лотос».

ОАО «Судостроительный завод «Лотос» находится в г. Нариманов Астраханской области почтовый индекс 416309

Акционерное общество «Судостроительный завод «Лотос» является открытым акционерным обществом. Общество является юридическим лицом, действует на основании устава и законодательства РФ. Общество создано без ограничения срока его деятельности.

Целью общества является извлечение прибыли.

Общество осуществляет следующие основные виды деятельности:

- ремонт, строительство и переоборудование судов различного назначения;

- изготовление металлоконструкций и продукции машиностроения;

- изготовление и реализация продукции производственно-технического назначения;

- внешняя экономическая деятельность;

- строительные, монтажные, пусконаладочные и отделочные работы;

- операции с недвижимостью;

- транспортирование грузов всеми видами транспорта, в т.ч. международные перевозки, как на собственных, так и на привлеченных транспортных средствах и другие.

Общество является юридическим лицом и имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе. Общество несет ответственность по своим обязательствам всем принадлежащим ему имуществом. Общество не отвечает по обязательствам своих акционеров.

Все акции общества являются именными обыкновенными и выпускаются в бездокументарной форме. Ведение учета и реестра поручено в соответствии с требованиями Федерального закона об акционерных обществах специализированному регистратору (юридическое лицо) АО «Реестр-Депозит-Ахтуба».

Органами управления общества являются:

- общее собрание акционеров;

- совет директоров;

- единоличный исполнительный орган (генеральный директор);

- в случае назначения ликвидационной комиссии к ней переходят все функции по управлению делами общества.

Органом контроля за финансово-хозяйственной деятельностью общества является ревизионная комиссия. Совет директоров и ревизионная комиссия избираются общим собранием директоров.

2.2 Анализ расчетов по заработной плате и прочим операциям с персоналом на предприятии

Среднесписочная численность персонала в 2007 году составила 12 760 человек (табл.3). По сравнению с предыдущим годом произошло уменьшение численности на 1183 человека.

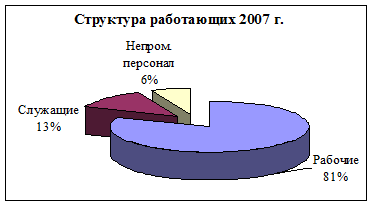

Как видно по рис. 1, 2, 3 сокращение численности произошло в основном за счет сокращения удельного веса непромышленного персонала. Это связано с тем, что в 2007 году объекты социальной сферы завода (детские сады, профилакторий, база отдыха, Дворец культуры, и прочее) были переданы на баланс коммунальных служб.

Таблица 1

Среднесписочная численность персонала

| Показатели | 2005 год | 2006 год | 2007 год |

| Среднесписочная численность работающих (человек) | 13 834 | 13 943 | 12 760 |

| Рабочие | 9706 | 9778 | 10 338 |

| Служащие | 1973 | 2064 | 1610 |

| Непромышленный персонал | 2155 | 2101 | 812 |

Рис.1. Структура персонала 2005 г.

Рис.2. Структура персонала 2006г.

Рис.3. Структура персонала 2007 г.

На предприятии применяется окладная форма оплаты труда. Оклады утверждены в Штатном расписании (форма № Т-3). Штатное расписание утверждается приказом руководителя организации и содержит перечень структурных подразделений, должностей, сведения о количестве штатных единиц, должностных окладах, надбавках и месячном фонде заработной платы. Изменения в штатное расписание могут вноситься только в соответствии с приказом (распоряжением) руководителя организации или уполномоченным им лицом.

Заработная плата выплачивается не реже чем каждые полмесяца, а отпускные - не позднее, чем за три дня до начала отпуска (ст. 136 ТК РФ). При увольнении работника все суммы, причитающиеся ему от организации, выплачиваются в день увольнения. Заработная плата выдается в сроки, установленные правилами внутреннего распорядка, коллективным или трудовым договором. Эти даты указываются в предоставленных банку кассовых заявках. За первую половину месяца (с 1-го до 15-е число включительно) выдают аванс (обычно с 16-го по 20-е число текущего месяца). Наиболее распространен вариант, при котором аванс выплачивается в заранее обусловленном размере (например, 40% фактического заработка за прошлый месяц). Заработная плата за вторую половину месяца выдается с 1-го по 10-е число следующего месяца. Если день выдачи заработной платы приходится на выходной или праздничный день, то она должна быть выплачена накануне. Деньги для расчетов с уволенными и уходящими в отпуск, а также с работниками нештатного (несписочного) состава выдаются независимо от установленных сроков выплаты заработной платы штатным работникам[27] .

В табл.2 приведена динамика объема реализации и фонда оплаты труда за 2007 год.

Таблица 2

Динамика объема реализации и фонда оплаты труда за 2007 год

| Месяц | Объем реализации млн. руб. | Фонд заработной платы, млн. руб. |

| январь | 116,811 | 13,627 |

| февраль | 156,976 | 17,951 |

| март | 135,923 | 13,718 |

| апрель | 141,974 | 19,848 |

| май | 83,784 | 18,759 |

| июнь | 113,932 | 45,229 |

| июль | 92,800 | 36,404 |

| август | 74,283 | 37,516 |

| сентябрь | 67,449 | 40,072 |

| октябрь | 68,374 | 41,015 |

| ноябрь | 67,822 | 20,790 |

| декабрь | 84,810 | 27,499 |

Таблица 3

Состояние расчетов предприятия по фондам социального страхования

| Показатели | 2006 | 2007 |

| 1. Среднесписочная численность работников | 13 943 | 12 760 |

| 2. Фонд заработной платы, на который начисляются страховые взносы | 2019429 | 5062275 |

| 3. Начислено | 109049 | 273362 |

| 4. Перечислено | 53993 | 153302 |

| 5. Перечислено/начислено | 49,5% | 56% |

В 2007 г. начислено в фонды социального страхования было больше, чем в 2006 г. Это произошло из-за того, что увеличился фонд заработной платы. Перечислений в фонды проводилось почти в 3 раза больше. Но эта тенденция не является положительной, так как из суммы начисленных средств в 2006 г. перечислено было всего 49,5%, а в 2007 г – 56% (включая выплату штрафов и задолженностей за прошлый год).

Начисление взносов в пенсионный фонд РФ производится от суммы фактически начисленного фонда оплаты труда.

Таблица 4

Состояние расчетов предприятия по страховым взносам в ПФР

| Показатели | 2006 | 2007 | Изменение |

| 1. Остаток задолженности | 772466 | - | |

| 2. Начислено | 1505160 | 2078723 | 138% |

| 3. Перечислено | 975170 | 553964 | 58,6 |

| 4. Перечислено/начислено | 64,8% | 26,6% |

При анализе состояния расчетов по взносам в пенсионный фонд РФ на предприятие также наблюдается не благоприятная тенденция. Остаток задолженности на 1.01.04 составлял 772466 руб. В 2006 г. было начислено 1505160 руб., а перечислено всего 64,8% (без учета задолженности), а если подсчитать состояние платежей с учетом неуплаченных штрафов и задолженности, то этот показатель составляет всего 43%. В 2007 г. состояние расчетов с пенсионным фондом не улучшилось.

Таблица 5

Состояние расчетов предприятия по страховым взносам в фонд ОМС

| Показатели | 2006 | 2007 | Изменение |

| 1. Фонд заработной платы, на который начисляются взносы | 2007388 | 5025475 | 251% |

| 2. Начислено | 72195 | 180917 | 251% |

| 3. Причитается к уплате | 223177 | 267816 | 120% |

| 4. Перечислено | 166300 | 840580 | 505% |

Самая благоприятная картина на предприятие наблюдается по расчетам с фондом ОМС – здесь сумма перечисленных средств увеличилась в 5 раз. Хотя фонд заработной платы (как и по другим фондам увеличился в 2,5 раза)

В 2006 г. большая часть средств фонда социального страхования расходовалась на выплату пособий по временной нетрудоспособности – 81,7%. В 2007 г. структура расходов несколько изменилась – 50% было израсходовано на премирование страхового актива, а на выплату пособий по временной нетрудоспособности только – 43,5%, что почти в 2 раза меньше, чем в 2006 г.

Таблица 6

Направление расходования средств фонда социального страхования

| Направления использования | 2006 | 2007 | ||

| сумма | уд. вес | сумма | уд. вес | |

| 1. Пособия по временной нетрудоспособности | 21718 | 81,7% | 67712 | 43,5% |

| 2. По уходу за детьми-инвалидами | 1170 | 4,4% | 3382 | 2,2% |

| 3. Внешкольное обслуживание детей | 3690 | 13,9% | 6660 | 4,3% |

| 4. Премирование страхового актива | - | - | 77754 | 50% |

| Итого: | 26579,5 | 100% | 155508 | 100% |

Данная тенденция является положительной, так как снижается удельный вес выплат по больничным листам, что говорит об улучшении здоровья работников и улучшается материальная сторона за счет выплаты премий. Отдельно рассмотрим примеры расчета заработной платы и прочих расчетов с персоналом на предприятии. Предприятию можно также предложить использовать наряду с выплатой зарплаты отсроченные платежи (например, в пенсионный фонд), участие в прибылях компании, участие в акционерном капитале. Наряду с этим можно применять различные дополнительные стимулы - оплата транспортных расходов, субсидии на питание, скидки на покупку товаров фирмы, помощь в обучении, страхование жизни, медицинское обследование. Это с одной стороны, заинтересовывает работников в получении дополнительных доходов, а с другой - способствует социальному партнерству наемных работников и собственников предприятия.

Заключение

В складывающихся новых условиях хозяйствования, как в народнохозяйственном, так и в отраслевом разрезе оплата труда перестала быть жестко управляемой, что привело к необходимости совершенствования учета труда и его оплаты. Большое внимание уделяется совершенствованию форм первичной и сводной документации, где учитываются современные стандарты построения и обработки документации. Появление новых хозяйственных операций отражается на формировании новых корреспонденций счетов и их отражении. Реформирование системы и формы оплаты труда идет в направлении оплаты затраченных усилий, учитывая все многообразие форм труда. Право предприятий самостоятельно формировать политику оплаты и организовывать бухгалтерский учет позволяет довольно точно отражать затраченный труд и оплачивать его. С другой стороны, труд – важная составляющая себестоимости продукции. Четкий его учет и контроль затрат на оплату труда позволяет выпускать конкурентоспособную продукцию, снижая долю расходов на труд в цене продукции. Труд, являясь главным источником дохода для человека, одновременно и стратегически важный фактор в масштабах страны, так как условия труда, оплата труда, налоги на оплату труда определяют такие субъективные факторы как настроения в обществе, лояльность к власти и такие объективные факторы как экономическая стабильность и рост[28] .

Четко поставленный бухгалтерский учет затрат на оплату труда позволит избежать появления ошибок в определении сумм к начислению и неверному отражению бухгалтерского учета, облагаемой налогом базы[29] .

При расчете заработной платы предприятия всех форм собственности должны руководствоваться нормами действующего трудового законодательства. Внутри предприятия вопросы оплаты труда регулируются заключенным коллективным договором (соглашением) между администрацией предприятия и трудовым коллективом или отдельными положениями по оплате труда. Положения таких документов не могут противоречить положениям трудового законодательства.

В соответствии с изменениями в экономическом и социальном развитии страны существенно меняется и политика в области оплаты труда, социальной поддержке и защиты работников. Многие функции государства по реализации этой политики возложены непосредственно на предприятия, которые самостоятельно устанавливают формы, системы и размеры оплаты труда, материального стимулирования его результатов. Понятие заработная плата наполнилось новым содержанием и охватывает все виды заработков (а также различных видов премии, доплат, надбавок и социальных льгот), начисленных в денежных и натуральных формах (независимо от источников финансирования), включая денежные суммы, начисленные работникам в соответствии с законодательством за не проработанное время (ежегодный отпуск, праздничные дни и тому подобное).

Рыночные отношения вызвали к жизни новые источники получения денежных доходов в виде сумм, начисленных к выплате по акциям и вкладов членов трудового коллектива в имущество предприятия (дивиденды, проценты).

Таким образом, трудовые доходы каждого работника определяются его личным вкладом, с учетом конечных результатов работы предприятия, регулируется налогами и максимальными размерами не ограничиваются. Минимальный размер оплаты труда работников всех организационно-правовых форм устанавливаются законодательством.

Список литературы

1. Налоговый кодекс Российской Федерации часть первая от 31 июля 1998 г. №146-ФЗ

2. Налоговый кодекс Российской Федерации часть вторая от 5 августа 2000 г. №117-ФЗ (с изменениями от 30 марта, 9 июля 1999 г., 2 января, 5 августа, 29 декабря 2000 г., 24 марта, 30 мая, 6, 7, 8 августа, 27, 29 ноября, 28, 29, 30, 31 декабря 2001 г., 29 мая, 24, 25 июля, 24, 27, 31 декабря 2002 г., 6, 22, 28 мая, 6, 23, 30 июня, 7 июля, 11 ноября, 8, 23 декабря 2005 г., 5 апреля, 29, 30 июня, 20, 28, 29 июля, 18, 20, 22 августа, 4 октября, 2, 29 ноября, 28, 29, 30 декабря 2006 г.)

3. Трудовой Кодекс РФ, принятый ФЗ РФ от 30.12.2001г. 197-ФЗ (в ред. ФЗ от 24.07.2002г. 97-ФЗ, от 25.07.2002г. 116-ФЗ).

4. Федеральный закон от 30.06.2006 № 90-ФЗ «О внесении изменений в Трудовой кодекс Российской Федерации, признании не действующими на территории Российской Федерации некоторых нормативных правовых актов СССР и утратившими силу некоторых законодательных актов (положений законодательных актов) Российской Федерации» (принят ГД ФС РФ 16.06.2006)

5. Федеральный закон от 15.12.2001 №167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»

6. Федеральный закон от 22.12.2005 № 179-ФЗ «О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2006 год»

7. Приказ Минфина РФ от 06.05.1999 № 33н (ред. от 27.11.2006) «Об утверждении положения по бухгалтерскому учету «расходы организации» ПБУ 10/99» (Зарегистрировано в Минюсте РФ 31.05.1999 № 1790)

8. Постановление Правительства Российской Федерации от 11 апреля 2003 года №213 «Об особенностях порядка исчисления средней заработной платы»

9. Правила начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний, утвержденные Постановлением Правительства РФ от 02.03.2000 № 184

10. Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.01.2000 № 94н

11. Анциферова И.В. Порядок расчета средней заработной платы // Клерк - 2005 - №4

12. Глушков И.Е. Аудит на современном предприятии. - М. - Новосибирск: КНОРУС-ЭКОР, 2006

13. Дмитриева И.М. Учет расчетов с персоналом // Экономист - 2002 - №5

14. Захарьин В.Р. Теория бухгалтерского учета: учебное пособие. М.: Форум: ИНФРА-М, 2002

15. Карпова Т.П. Основы управленческого учета. – М.: ИНФРА-М, 2005

16. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. - М.: Проспект, 2006

17. Ковязина Н.З. Средний заработок по новому порядку. // Учет. Налоги. Право. - 2003 - №15

18. Козлова Е.П., Бабченко Т.Н., Галанина Е.Н. Бухгалтерский учет в организациях.- М.: Финансы и статистика, 2005

19. Комментарий к Трудовому Кодексу (Коршунов Ю.Н., Коршунова Т.Ю) – Спарк, 2002

20. Кондраков Н.П. Бухгалтерский учёт: Учебное пособие. 2-е изд., перераб. и доп. М.: ИНФРА-М, 2002

21. Мизиковский Е.А. Комментарий к новому плану счетов бухгалтерского учета. М.: Юрайт, 2002

22. Скобора В.В. Аудит: методология и организация. - М.: Дело и сервис, 2006

23. Терехов А.А. Аудит. - М.: Финансы и статистика, 2000

24. Чайковская Л.А. Бухгалтерский учет и налогообложение. М.: Экзамен, 2006

25. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. М.: ИНФРА-М, 2002

26. Шишкин А.К., Микруков В.А., Дышкант И.Д. Учет, анализ и аудит на предприятии. - М.: Аудит, ЮНИТИ, 2005

27. Хахонова Н.Н. Основы бухгалтерского учета и аудита. М.: Феникс, 2005

28. Практический аудит. /Учебное пособие. Под ред. Соколова Я.В. СПб: Издательство Юридический центр Пресс, 2006

[1] Постановление Правительства Российской Федерации от 11 апреля 2003 года №213 «Об особенностях порядка исчисления средней заработной платы»

[2] Ковязина Н.З. Средний заработок по новому порядку. // Учет. Налоги. Право. - 2003 - №15

[3] Ковязина Н.З. Средний заработок по новому порядку. // Учет. Налоги. Право. - 2003 - №15

[4] Дмитриева И.М. Учет расчетов с персоналом // Экономист - 2002 - №5

[5] Ковязина Н.З. Средний заработок по новому порядку. // Учет. Налоги. Право. - 2003 - №15

[6] Анциферова И.В. Порядок расчета средней заработной платы // Клерк - 2005 - №4

[7] Анциферова И.В. Порядок расчета средней заработной платы // Клерк - 2005 - №4

[8] абз. 1 ст. 115 ТК РФ

[9] Ст.122 ТК РФ

[10] Федеральный закон от 30.06.2006 № 90-ФЗ «О внесении изменений в Трудовой кодекс Российской Федерации, признании не действующими на территории Российской Федерации некоторых нормативных правовых актов СССР и утратившими силу некоторых законодательных актов (положений законодательных актов) Российской Федерации» (принят ГД ФС РФ 16.06.2006)

[11] Ст.139 ТК РФ

[12] Положение об особенностях порядка исчисления средней заработной платы, утвержденное Постановлением Правительства РФ от 11.04.2003 № 213

[13] Приказ Минфина РФ от 06.05.1999 № 33н (ред. от 27.11.2006) «Об утверждении положения по бухгалтерскому учету «расходы организации» ПБУ 10/99» (Зарегистрировано в Минюсте РФ 31.05.1999 № 1790)

[14] Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.01.2000 № 94н

[15] Ст.210 НК РФ

[16] п. 1 ст. 224 НК РФ

[17] п. 4 ст. 226 НК РФ

[18] п. 1 ст. 236, п. 1 ст. 237 НК РФ

[19]

п. 2 ст. 10

8-09-2015, 12:17