1.2 Экономико - правовая характеристика индивидуального подоходного налога

Индивидуальный подоходный налог – это налог с дохода отдельного человека и, по сути, имеет то же смысловое значение, что и подоходный налог с физического лица, действующий с 1 января 2002 года.

Плательщиками индивидуального подоходного налога являются физические лица, имеющие объекты налогообложения, определяемые соответствующими статьями Налогового кодекса.

Объектами обложения индивидуальным подоходным налогом, за исключением доходов, указанных в Налоговом кодексе, являются:

1)доходы, облагаемые у источника выплаты;

2)доходы, не облагаемые у источника выплаты.

Такое деление доходов имеет принципиальное значение, так как от этого зависит порядок их налогообложения.

Доход, относящийся к группе облагаемых у источника выплаты, должен облагаться налогом непосредственно при его выплате, тем хозяйствующим субъектом, который производит эту выплату, то есть налоговым агентом. По доходам, входящим в группу доходов, не облагаемых у источника выплаты, налог должен исчисляться и уплачиваться самим налогоплательщиком, то есть физическим лицом, получившим этот доход.

Исчисление индивидуального подоходного налога по доходам, не облагаемым у источника выплаты, производится путем применения ставок к сумме дохода, не облагаемого у источника выплаты, уменьшенного на сумму налоговых вычетов, за исключением доходов адвокатов и частных нотариусов.

Ставки индивидуального подоходного налога установлены статьёй 145 Налогового кодекса, приведены в приложении 2

Не подлежат налогообложению следующие виды доходов физических лиц:

- адресная социальная помощь, пособия и компенсации, выплачиваемые за счет средств государственного бюджета, в размерах, установленных законодательством Республики Казахстан;

- алименты, полученные на детей и иждивенцев;

- возмещение вреда, причиненного жизни и здоровью физического лица, в соответствии с законодательством Республики Казахстан (кроме возмещения в части утраченного заработка);

- вознаграждения, выплачиваемые физическим лицам по их вкладам в банках и организациях, осуществляющих отдельные виды банковских операций, имеющих лицензии уполномоченного государственного органа по регулированию и надзору финансового рынка и финансовых организаций, и вознаграждение по долговым ценным бумагам;

- доходы от операций с государственными ценными бумагами и агентскими облигациями;

- дивиденды по паям паевых и акциям акционерных инвестиционных фондов, а также доходы по паям паевых инвестиционных фондов при их выкупе управляющей компанией данного фонда;

- доход, полученный при распределении чистого дохода и направленный на увеличение уставного капитала юридического лица-резидента с сохранением доли участия каждого учредителя, участника;

- все виды выплат военнослужащим при исполнении обязанностей воинской службы, сотрудникам органов внутренних дел, финансовой полиции, органов и учреждений уголовно-исполнительной системы и государственной противопожарной службы, которым в установленном порядке присвоено специальное звание, получаемых ими в связи с исполнением служебных обязанностей;

- выигрыши по лотерее в пределах 5 месячных расчетных показателей;

- выплаты в связи с выполнением общественных работ и профессиональным обучением, осуществляемые за счет средств государственного бюджета и грантов, в размере минимальной заработной платы, установленной законодательным актом Республики Казахстан на соответствующий год;

- выплаты за счет средств грантов (кроме выплат в виде оплаты труда);

- выплаты в случаях, когда постоянная работа протекает в пути или имеет разъездной характер либо в связи со служебными поездками в пределах обслуживаемых участков, в размерах, установленных законодательством Республики Казахстан;

- выплаты в соответствии с законодательством Республики Казахстан о социальной защите граждан, пострадавших вследствие экологического бедствия или ядерных испытаний на испытательном ядерном полигоне и т.д.[14, с84]

Доходы налогоплательщика, облагаемые за налоговый год, за исключением доходов, указанных в Налоговом кодексе, подлежат обложению по ставке 10%.

Исчисление и удержание индивидуального подоходного налога производятся налоговыми агентами не позднее дня выплаты дохода, облагаемого у источника выплаты, если иное непредусмотрено настоящим Кодексом. Налоговые агенты осуществляют перечисление налога по выплаченным доходам до 15 числа месяца, следующего за месяцем выплаты, по месту своего нахождения, если иное не предусмотрено настоящей статьей.

Расчет по индивидуальному подоходному налогу представляется налоговыми агентами в налоговые органы по месту уплаты налога не позднее 15 числа месяца, следующего за отчетным кварталом.

14 декабря 2006 года Председателем Налогового комитета Министерства финансов Республики Казахстан подписан приказ № 641 "Об утверждении Правил исчисления и удержания индивидуального подоходного налога и исчисления социального налога", который зарегистрирован в Реестре государственной регистрации нормативных правовых актов 29 декабря 2006 года за № 4501.

Приказ вводится в действие со дня официального опубликования и распространяется на правоотношения, возникшие с 1 января 2007 года.

С вступлением в силу Приказа утрачивает силу приказ Председателя Налогового комитета Министерства финансов Республики Казахстан от 1 декабря 2004 года № 613 "Об утверждении Правил исчисления и удержания индивидуального подоходного налога и исчисления социального налога", в соответствие с которым производилось исчисление индивидуального подоходного и социального налогов в течение 2005 и 2006 года.[6]

Подоходный налог с физических лиц — наиболее значительный и по суммам поступлений, и по кругу плательщиков из числа прямых налогов с населения. Охватывая разнообразные источники доходов граждан, он связан с различными сферами их деятельности.

Плательщиками подоходного налога являются граждане Республики Казахстан, иностранные граждане и лица без гражданства, как имеющие постоянное место жительства в стране, так и не имеющие его. Все они обобщенно именуются в законе физическими лицами.

1.3 Основные положения по социальному налогу

Социальный налог является сравнительно недавно введенным налогом в налоговой системе Казахстана. Изначальная цель взимания данного вида заключалась в мобилизации средств для реализации права граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь.

Введение социального налога с января 1999 г. было необходимо также и для формирования доходной части бюджет на социальные программы. За непродолжительный период существования социального налога вносилось немалое количество изменений и дополнений в размер ставок, облагаемую базу и отчетность. Отличительной особенностью социального налога изначально являлось то, что объектом обложения выступал фонд оплаты труда, и, следовательно, его начисление производилось до удержания соответствующих налогов, независимо от источников финансирования.

При этом налогоплательщиками признавались организации-работодатели, которые начисляли этот налог по установленным ставкам на выплаты работникам, начисленным в денежной и натуральной формах в виде материальных и социальных льгот. В Республике Казахстан существуют два вида налогообложения: начисление на оплату труда социального налога и удержание подоходного налога с оплаты труда работников.

Плательщиками социального налога являются:

- юридические лица - резиденты Республики Казахстан, а также нерезиденты, осуществляющие деятельность в РК через постоянное учреждение, филиалы и представительства иностранных юридических лиц;

- индивидуальные предприниматели, за исключением применяющих специальный налоговый режим для отдельных видов деятельности;

- частные нотариусы, адвокаты.[23, с148]

Объектом налогообложения для юридических лиц являются расходы работодателя, выплачиваемые работникам в виде доходов в денежной или натуральной форме, включая доходы в виде материальных, социальных благ или другой материальной выгоды, за исключением выплат, установленных Налоговым кодексом. К таким выплатам относятся:

- адресная социальная помощь, выплачиваемая за счет средств государственного бюджета в размерах, установленных законодательством Республики Казахстан;

- возмещение ущерба, причиненного работнику увечьем либо иным повреждением здоровья, связанного с исполнением трудовых обязанностей (кроме возмещения в части утраченного заработка);

- выплаты в случаях, когда постоянная работа протекает в пути или имеет разъездной характер либо в связи со служебными поездками в пределах обслуживаемых участков, в размерах, установленных законодательством РК;

- все виды выплат военнослужащим при исполнении обязанностей воинской службы, сотрудникам внутренних дел и государственной противопожарной службы, которым в установленном порядке присвоено специальное звание, получаемых ими в связи с исполнением служебных обязанностей;

- выплаты для оплаты медицинских услуг (кроме косметических) при рождении ребенка, на погребение, подтвержденные документально, в пределах 50-кратного МРП в течение налогового периода;

- компенсации, выплачиваемые работнику за неиспользованный трудовой отпуск;

- обязательные пенсионные взносы работников в накопительные пенсионные фонды;

- денежные награды, присуждаемые за призовые места на спортивных соревнованиях, смотрах, конкурсах и др.

Уплата социального налога производится не позднее 15 числа месяца, следующего за отчетным месяцем.

Декларация по социальному налогу представляется ежеквартально, не позднее 15 числа месяца, следующего за отчетным кварталом.

Налогоплательщики, работающие на основе упрощенной декларации, исчисляют социальный налог согласно установленной шкале налогообложения от получаемого дохода.

Юридические лица — резиденты Республики Казахстан, а также нерезиденты, осуществляющие деятельность в Республике Казахстан через постоянное учреждение, филиалы и представительства, уплачивают социальный налог по следующим ставкам, указанным в таблице 2.

Таблица 2 – Ставки социального налога

| Облагаемый доход работника | Ставка |

| До 15-кратного годового расчетного показателя | 20 процентов с суммы облагаемого дохода |

| От 15 до 40-кратного годового расчетного показателя | Сумма налога с 15-кратного годового расчетного показателя + 15 процентов с суммы, превышающей его |

| От 40 до 200-кратного годового расчетного показателя | Сумма налога с 40-кратного годового расчетного показателя +12 процентов с суммы, превышающей его |

| От 200 до 600-кратного годового расчетного показателя | Сумма налога с 200-кратного годового расчетного показателя + 9 процентов с суммы, превышающей его |

| От 600-кратного годового расчетного показателя и свыше | Сумма налога с 600-кратного годового расчетного показателя + 7 процентов с суммы, превышающей его |

Юридические лица — резиденты Республики Казахстан, а также нерезиденты, осуществляющие деятельность в Республике Казахстан через постоянное учреждение, филиалы и представительства, уплачивают социальный налог за иностранных специалистов административно-управленческого, инженерно-технического персонала по следующим ставкам, указанными в таблице 3.

Таблица 3 - Ставки социального налога, уплачиваемого за иностранных специалистов

| Облагаемый доход работника | Ставка |

| До 4-х кратного годового расчетного показателя | 11 процентов с суммы облагаемого дохода |

| От 40 до 200-кратного годового расчетного показателя | Сумма налога с 40-кратного годового расчетного показателя + 9 процентов с суммы, превышающей его |

| От 200 до 600-кратного годового расчетного показателя | Сумма налога с 200-кратного годового расчетного показателя + 7 процентов с суммы, превышающей его |

| От 600-кратного годового расчетного показателя и свыше | Сумма налога с 600-кратного годового расчетного показателя + 5 процентов с суммы, превышающей его |

13 декабря 2006 года приказом Председателя Налогового комитета Министерства финансов были утверждены правила подачи и заполнения декларации по социальному налогу (600.00) согласно которым:

Порядок составления Декларации по социальному налогу, предназначенной для исчисления и своевременной уплаты социального налога юридическими лицами разработаны в соответствии с разделом 11 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) - резидентами Республики Казахстан, за исключением государственных учреждений и специализированных организаций, в которых работают инвалиды с нарушениями опорно – двигательного аппарата, по потере слуха, речи, зрения, соответствующих условиям пункта 2 статьи 121 Налогового кодекса, а также нерезидентами, осуществляющими деятельность в Республике Казахстан через постоянное учреждение в соответствии со статьей 177 Налогового кодекса.

2 Учет расчетов с бюджетом по ИПН и социальному налогу на предприятии ТОО «Корунд. KZ»

2.1 Сущность и задачи учета расчетов с бюджетом на предприятии

Введение с 12 июня 2001 г. Указа Президента РК «О налогах и других обязательных платежах в бюджет», №209-11 (с изменениями и дополнениями от 01.01.2007г.), а также Закона «О бухгалтерском учете и финансовой отчетности» от 28.02.2007 года № 234-111внесло изменения в традиционные представления о налогообложении. Функции бухгалтерского учета недостаточно были связаны с задачами по правильному исчислению налоговых платежей, поскольку стали появляться новые виды сборов и налогов. Возникали противоречия, выдвигающие проблемы оптимального взаимодействия системы налогообложения, учета и выработки необходимых правил применительно к сложившимся условиям хозяйственной деятельности. Параллельное существование двух самостоятельных видов учета - бухгалтерского и налогового - выдвинуло различные задачи перед учетной системой предприятий. В частности, к ним относятся:

- проведение определенных корректировок и преобразований учетных данных для налоговых целей;

- дополнение бухгалтерских процедур данными, обеспечивающими в рамках системного учета формирование готовых сведений для налогообложения.

- В экономической литературе определение налогового учета (учета расчетов с бюджетом по налогам) рассматривается с двух точек зрения:

- налоговый учет в широком смысле слова выступает в виде процесса фиксации имущества налогоплательщика, совершаемых им хозяйственных операций и их результатов для определения показателей, необходимых взносу в бюджет. С этих позиций налоговый учет можно рассматривать, как и любой учет, в том числе и статистический, и бухгалтерский, если они связаны с налогообложением;

- налоговый учет в узком смысле слова - это специализированная система, применяемая исключительно в случае, когда бухгалтерский учет неприменим для расчета сумм налогов, причитающихся взносу в бюджет. [22, с164]

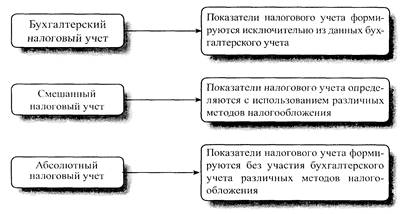

Следовательно, налоговый учет представляет собой систему сбора, фиксации и обработки хозяйственной и финансовой информации, необходимой для правильного исчисления налоговых обязательств плательщика. Его возникновение связано с обособлением от учета бухгалтерского, который для него является первичным. В мировой практике по степени участия бухгалтерского учета в системе налогового выделяются три его вида (рисунок 1).

Рисунок 1 Виды налогового учета и их особенности

Данные виды налогового учета в Казахстане находят отражение в определенной их комбинации. Так, в республике отдельные налоговые платежи рассчитываются без участия показателей бухгалтерского учета (таможенные пошлины, государственные пошлины и т.п.). При этом существующая методология налогового учета практически в целом основана на учете бухгалтерском. Это нацеливает на согласование совместных решений всех ветвей учетной и налоговой систем.

Опыт западных стран показывает, что «усиление налогового бремени может приводить к росту государственных доходов только до какого-то предела, пока не начнет сокращаться облагаемая налогом часть национального производства». Развитие бухгалтерского учета отдельных стран доказало, что в целях налогообложения никакие параллельные системы учета не целесообразны. Налогооблагаемый доход и иные налоговые показатели могут быть получены из бухгалтерской информации путем корректирования бухгалтерских показателей в соответствии с правилами налогообложения расчетным путем и на основе выборки и обобщения необходимых данных из аналитического учета.

В основу развития подсистем учета следует заложить идею формирования достоверной, объективной, полезной информации о финансовых результатах деятельности и изменениях в финансовом положении. Причем для построения системы бухгалтерского учета цели системы налогообложения не должны рассматриваться в качестве приоритетных.

Учет расчетов с бюджетом по налоговым обязательствам ведется на счете 3100 «Обязательства по налогам» раздела 3 «Краткосрочные обязательства», который имеет субсчета:

3110 «Корпоративный подоходный налог, подлежащий уплате»;

3120 «Индивидуальный подоходный налог»;

3130 «Налог на добавленную стоимость»;

3140 «Акцизы»;

3150 «Социальный налог»;

3160 «Земельный налог»;

3170 «Налог на транспортные средства»;

3180 «Налог на имущество»;

3190 «Прочие налоги». [2]

2.2 Порядок расчетов с бюджетом по ИПН и социальному налогам на ТОО «Корунд.KZ»

Плательщиками индивидуального подоходного налога ТОО «Корунд.KZ» являются рабочие и служащие, имеющие доходы, облагаемые у источника выплаты. К доходам рабочих и служащих относятся любые доходы, выплачиваемые им ТОО «Корунд.KZ» в виде оплаты труда в денежной или натуральной форме, включая доходы, предоставленные предприятием в виде материальных, социальных благ или иной материальной выгоды.

Исчисление и удержание индивидуального подоходного налога производится не позднее дня выплаты дохода, облагаемого у источника выплаты [3]. ТОО «Корунд.KZ» производит уплату налога в течение 5 рабочих дней, следующих за последним днем выплаты дохода отчетного месяца, по месту нахождения налогоплательщика.

Исчисление индивидуального подоходного налога производится с начала года по истечении каждого месяца с суммы дохода уменьшенного на установленный законодательно размер минимальной заработной платы, путем применения ставки 10%.

Индивидуальный подоходный налог удерживается с целых тенге, тиыны прибавляются к заработной плате следующего месяца.

При увольнении работника до истечения налогового года производится перерасчет индивидуального подоходного налога, исходя из полученного дохода за фактически проработанный период с учетом коэффициента перерасчета, равного единице. Согласно перерасчета работнику предоставляется справка о доходах и налогах за проработанный период.

Учет расчетов с бюджетом по индивидуальному подоходному налогу ведется на счете 3120 «Индивидуальный подоходный налог». Корреспонденция счетов по учету расчетов с бюджетом по социальному налогу отражается на следующих счетах бухгалтерского учета:

Дебет счета 3350 «Краткосрочная задолженность по оплате труда» Кредит счета 3120 «Индивидуальный подоходный налог».

При перечислении индивидуального подоходного налога в бюджет на основании выписки банка составляется следующая бухгалтерская проводка:

Дебет счета 3120 «Индивидуальный подоходный налог» - кредит счета 1040 «Денежные средства на текущих банковских счетах в тенге».

Также ТОО «Корунд.KZ» является плательщиком социального налога. При этом объектом налогообложения являются расходы работодателя, выплачиваемые работникам в виде доходов в денежной или натуральной форме, включая доходы в виде материальных, социальных благ или другой материальной выгоды, за исключением выплат, установленных Налоговым кодексом.

Исчисление и удержание индивидуального подоходного и социального налогов по одному сотруднику производится в карточке учета расчетов по заработной плате. (Приложение 1)

Хотелось бы обратить особое внимание на порядок исчисления социального налога в случаях, когда работник работает неполный календарный год.

В соответствии с пп. 14 п. 2 Правил при поступлении работника в течение календарного года коэффициент перерасчета (далее - коэффициент) определяется как отношение числа, означающего количество месяцев, оставшихся до конца календарного года, к числу, означающему количество месяцев, за которое определяется расчетная сумма расходов, облагаемых социальным налогом.

Например, если работник поступил на работу в январе, то коэффициент равен 12 (12/1), в феврале - 11 (11/1), в марте - 10 (10/1), в апреле - 9 (9/1), в мае - 8 (8/1) и так далее.

Кроме того, вышеуказанным подпунктом правил также предусмотрено, что при увольнении работника исчисление расчетной суммы расходов работодателя, облагаемых социальным налогом, производится с применением коэффициента перерасчета 1.

Учет расчетов с бюджетом по социальному налогу ведут на счете 3150 "Социальный налог" из группы счетов 3100 «Обязательства по налогам», который корреспондирует со счетом 7210 «Административные расходы».

Таким образом, в данном разделе мы рассмотрели порядок начисления и уплаты в бюджет налогов, а также учетные работы по

8-09-2015, 12:45