Величину чистой прибыли определяют вычитанием из валовой прибыли налога на прибыль. Сведения о чистых активах (ЧА) на начало и конец года содержатся в справке к Отчету о движении капитала (форма №3) по строке 185.

В организации чистая прибыль за год составила 2100 ты с. руб.; среднее значение чистых активов- 5740 ты с. руб.; рентабельность чистых активов - 0,36. Значения показателя сравнивают со значениями предыдущих периодов и аналогичных организаций.

Рентабельность продукции определяют отношением прибыли, полученной от реализации продукции, к полной ее себестоимости или к выручке от реализации продукции. Полную себестоимость реализованной продукции определяют суммированием строк 020, 030, 040 формы № 2 "Отчет о прибылях и убытках".

Рентабельность отдельных изделий исчисляют отношением разницы между продажной ценой и себестоимостью изделия на себестоимость изделия или его продажную цену. Показатели валовой прибыли, прибыли от реализации продукции и чистой прибыли на один руб. реализации служат для оценки эффективности управления организацией.

2.4. Показатели оборачиваемости имущества

(деловой активности организации)

Для характеристики оборачиваемости имущества и его составных частей используют следующие показатели:

- общие показатели, характеризующие оборачиваемость всего имущества;

- частные показатели, характеризующие оборачиваемость отдельных видов имущества (собственного капитала, оборотного капитала, материальных запасов, дебиторской задолженности и др.);

- показатели экономической эффективности ускорения или замедления оборачиваемости имущества или его составных частей.

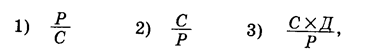

Показатели оборачиваемости имущества и его составных частей исчисляют по формулам:

где:

Р - сумма оборота - чистая выручка от реализации продукции (работ, услуг);

С - средние остатки имущества организации или его составных частей;

D — число дней за отчетный период (за год - 360 дней; за квартал - 90 дней; за месяц - 30 дней).

По первой формуле исчисляют коэффициент оборачиваемости, показывающий, сколько раз обернулось имущество за отчетный период;

по второй формуле - коэффициент закрепления имущества или его составных частей, показывающий на сколько копеек нужно иметь имущества или его частей, чтобы произвести продукцию на 1 рубль;

по третьей формуле - оборачиваемость в днях, показывающую сколько дней длится один оборот имущества или его составных частей.

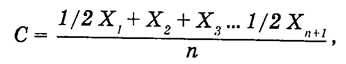

Средние остатки имущества или его составных частей за месяц исчисляются как среднеарифметические остатки на начало и конец месяца; среднеквартальные и среднегодовые остатки определяются по формуле средней хронологической:

где: Х 1 ,Х 2 ...- остатки на начало месяца;

n - количество месяцев за год или квартал.

Пример расчета общего и частных показателей оборачиваемости имущества по третьей формуле приведен в таблице 4.

Показатели экономической эффективности от ускорения или замедления оборачиваемости имущества или его составных частей можно определить умножением показателя однодневного оборота на разницу в днях между базовой и фактической оборачиваемостью. Однодневный оборот определяют делением общей суммы оборота за отчетный период на количество дней в отчетном периоде.

В организации величина однодневного оборота составила 109,7 тыс. руб. (39478 : 360). Следовательно, за счет ускорения оборачиваемости имущества на 6 дней (80,4 - 74,4) высвобождено имущества на 658,2 тыс. руб. (109,7 х 6).

По показателям оборачиваемости имущества и его частей нормативные значения отсутствуют. Однако руководители организаций должны стремиться ускорить оборачиваемость имущества и всех его составных частей, для того чтобы не прибегать к излишнему использованию заемных средств, за пользование которыми надо платить.

Таблица 4.

Показатели оборачиваемости имущества (в тыс. руб.)

Показатели |

На начало периода |

На конец периода |

Средние остатки |

Расчет показателей оборачиваемости (в днях) |

Показа-тели обарачи-ваемости за предыду-щий год |

| 1. Выручка от реализации (стр. 010, форма № 2) | - | 39478 | - | ||

| 2. Стоимость имущества всего (стр. 399, форма № 1 ) | 8151 | 8161 | 8156 | 8156х360/39478= =74,4 |

80,4 |

| 3. Собственный капитал (строка 490) | 6098 | 5382 | 5740 | 5740x 360/39478= =52,3 |

56,3 |

| 4. Оборотный капитал (строка 290) | 3037 | 3474 | 3255,5 | 3255,5x360/39478= =29,7 |

30,4 |

5. Дебиторская задолженность (строка 230 + 240) |

161 | 247 | 204 | 204х360/39478= =1,9 |

2,0 |

Основная часть рассматриваемых показателей оценки финансового состояния организации приведена в таблице финансовых показателей, составленной по данным бухгалтерского баланса, других отчетных форм и учетных данных.

Данные таблицы свидетельствуют об ухудшении финансового состояния организации на конец года.

На конец года снизились показатели оценки рентабельности имущества и его составных частей, эффективности управления, деловой активности, основная часть показате лей рыночной (финансовой) устойчивости и ликвидности и платежеспособности.

Вывод об ухудшении или улучшении финансового состояния организации зачастую трудно сделать, поскольку различные показатели финансового состояния могут действовать в разных направлениях и давать противоречивую оценку. В этих случаях целесообразно использовать методы комплексной оценки финансового состояния организации.

ЗАКЛЮЧЕНИЕ

Методы комплексной оценки финансового состояния организаций

Для оценки финансового состояния организации применяется значительное число показателей.

Значения различных показателей могут иметь неодинаковый уровень.

Нередко по этим значениям трудно дать реальную оценку финансового состояния организации, поскольку выводы по отдельным значениям могут быть противоречивыми.

При различном поведении разных показателей важное значение имеет рейтинговая оценка финансового состояния организации, позволяющая получить обобщенную оценку по всем применяемым показателям.

Можно использовать различные методы рейтинговой оценки финансового состояния организации. Самый распространенный из них основан на сравнении показателей финансового состояния различных организаций с условной эталонной организацией, имеющей лучшие значения по всем показателям.

Основными элементами метода рейтинговой оценки являются:

- обоснованная система показателей для рейтинговой оценки финансового состояния организации и методы расчета этих показателей;

- сбор и аналитическая обработка исходных данных для исчисления указанных показателей;

- определение методики рейтинговой оценки;

- ранжирование организаций по рейтингу. На основе ранее рассмотренного материала в качестве системы показателей для финансового состояния организации можно использовать показатели. В данной таблице приведена методика расчета показателей и их значения по изучаемой организации.

Методику расчета рейтинговой оценки финансового состояния организации можно представить как совокупность следующих действий.

1. Исходные данные различных организаций представляют в виде матрицы (а ij ), то есть таблицы, в которой по строкам записаны показатели (i = 1, 2, 3... n), по графам - организации ( j= 1, 2,3... m).

2. По каждому показателю находят максимальное (лучшее) значение и записывают его в графу условной эталонной организации (m + 1).

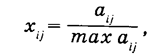

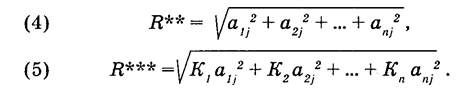

3. Исходные показатели матрицы стандартизируются по отношению к эталонной организации по формуле:

(1)

где х ij — стандартизированные показатели j -ой

организации.

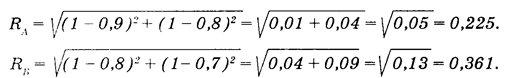

4. Для каждой организации значение ее рейтинговой оценки определяют по формуле:

(2)

![]()

где:

Rj - рейтинговая оценка для каждой организации; х1j , х2j ,

х3j ,.... х nj — стандартизированные показатели каждой

организации.

5. Организации ранжируются в порядке уменьшения рейтинговой оценки. В этом случае наивысший рейтинг будет у организации с минимальным значением R.

Пример определения рейтинговой оценки организации приведен по данным таблицы 5.

По дан ным приведенных расчетов значение R а ниже значения Rб, что свидетельствует о более высокой платежеспособности организации А.

При рейтинговой оценке финансового состояния организации по большому числу показателей лучше осуществить подбор этих показателей таким образом, чтобы они имели одинаковую направленность влияния на финансовое состояние организации (чем выше величина соответствующих показателей, тем лучше финансовое состояние).

Таблица 5.

Показатели оценки структуры баланса и платежеспособности

организации

| Организации | Показатели структуры баланса | Стандартизированные значения показателей | ||

| коэффициент текущей платеже-способности (К 1) | коэффициент обеспечен-ности собственными оборотными средствами (К 2) | K1 | К2 | |

| А | 1,8 | 0,08 | 1,8/2=0,9 | 00,8/0,1=0,8 |

| Б | 1,6 | 0,07 | 1,6/2=0,8 | 00,7/0,1=0,7 |

| Критериальные значения | 2,0 | 0,1 | - | - |

Изложенная методика рейтинговой оценки может быть использована не только для сравнительной оценки финансового состояния различных организаций, но для оценки финансового состояния одной организации на различные даты.

Приведенная выше формула рейтинговой оценки (2) может быть модифицирована.

Если, например, применять весовые коэффициенты показателей, назначаемые экспертом, то:

![]()

где К1 , К2 , ...Кn - весовые коэффициенты показателей. Для получения рейтинговой оценки финансового состояния организации можно также использовать следующие формулы:

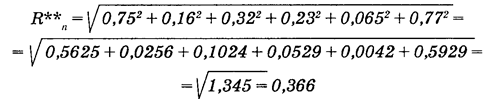

По четвертой формуле определяют рейтинговую оценку для каждой организации по максимальному удалению от начала координат, а не по минимальному отклонению от организации - эталона. При использовании данной формулы наивысший рейтинг будет у организации, имеющей самый высокий суммарный результат.

Пятая формула является модификацией четвертой. В ней дополнительно учитывают значимость показателей, определяемых экспертным путем.

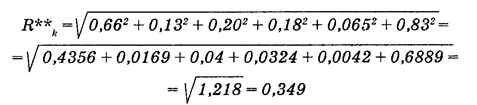

Ниже приведен расчет рейтинговой оценки финансовой (рыночной) устойчивости организации на начало и конец года по четвертой формуле по основным показателям рыночной устойчивости (коэффициентам автономии, мобильности собственного капитала, обеспеченности оборотных средств собственными оборотными средствами, устойчивости экономического роста, чистой выручки и соотношения производственных активов и стоимости имущества).

Показатель рейтинговой оценки на конец года существенно уменьшился, что свидетельствует о значительном ухудшении финансовой устойчивости организации на конец года.

ЛИТЕРАТУРА

Приложение 1

Форма № 1

БУХГАЛТЕРСКИЙ БАЛАНС

| АКТИВ | Код стр. | На начало года | На конец года | ||

| 1 | 2 | 3 | 4 | ||

| 1. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||

| Нематериальные активы (04,05) | 110 | 110 | 110 | ||

| в том числе | |||||

| организационные расходы | 111 | - | - | ||

| патенты, лицензии, товарные знаки (знаки обслуживания), иные аналогичные с перечисленными права и активы | 112 | ||||

| Основные средства (01, 02, 03) | 120 | 4318 | 4345 | ||

| в том числе | |||||

| земельные участки и объекты природопользования | 121 | — | |||

| здания, сооружения, машины и оборудование | 122 | ||||

| Незавершенное строительство (07, 08,61) | 130 | 486 | 142 | ||

| Долгосрочные финансовые вложения (06,82) в том числе | 140 | 200 | 100 | ||

| инвестиции в дочерние общества | 141 | - | — | ||

| инвестиции в зависимые общества | 142 | - | |||

| инвестиции в другие организации | 143 | — | — | ||

| займы, предоставленные организациям на срок более 12 месяцев | 144 | ||||

Форма 1 (продолжение)

| 1 | 2 | 3 | 4 |

| прочие долгосрочные финансовые вложения | 145 | 200 | 100 |

| Прочие внеоборотные активы | 150 | ||

| ИТОГО по разделу 1 | 190 | 5114 | 4687 |

| 11. ОБОРОТНЫЕ АКТИВЫ | |||

| Запасы | 210 | 2342 | 2636 |

| в том числе | |||

| сырье, материалы и другие аналогичные ценности (10,15,16) | 211 | 1215 | 1414 |

| животные на выращивании и откорме (11) | 212 | ||

| малоценные и быстроизнашивающиеся предметы (12,13,16) | 213 | 343 | 333 |

| затраты в незавершенном производстве (издержках обращения) (20, 21,23, 29, 30, 36, 44) | 214 | 306 | 547 |

| готовая продукция и товары для перепродажи (40,41) | 215 | 395 | 240 |

| товары отгруженные (45) | 216 | 83 | 102 |

| расходы будущих периодов (31) | 217 | ||

| прочие запасы и затраты | 218 | - | - |

| Налог на добавленную стоимость по приобретенным ценностям (19) | 220 | 300 | 320 |

| Дебиторск ая задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | ||

Форма 1 (продолжение)

| 1 | 2 | 3 | 4 |

| в том числе | |||

| покупатели и заказчики (67, 76, 82) | 231 | - | - |

| векселя к получению (62) | 232 | - | - |

| задолженность дочерних и зависимых обществ (78) | 233 | — | - |

| авансы выданные (61 ) | 234 | - | - |

| прочие дебиторы | 235 | - | - |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 161 | 247 |

| в том числе | |||

| покупатели и заказчики (62, 76, 82) | 241 | 71 | 129 |

| векселя к получению (62) | 242 | - | - |

| задолженность дочерних и зависимых обществ (78) | 243 | — | - |

| задолженность участников (учредителей) по взносам в уставный капитал (75) | 244 | ||

| авансы в ыданные (61) | 245 | 29 | 49 |

| прочие дебиторы | 246 | 61 | 69 |

| Краткосрочные финансовые вложения (56,58,82) | 250 | - | |

| в том числе |

Форма 1 (продолжение)

| 1 | 2 | 3 | 4 |

| инвестиции в зависимые общества | 251 | - | - |

| собственные акции, выкупленные у акционеров | 252 | — | — |

| прочие краткосрочные финансовые вложения | 253 | - | - |

| Денежные средства | 260 | 234 | 271 |

| в том числе | |||

| к асса (50) | 261 | 1 | 1 |

| расчетные счета (51 ) | 262 | 114 | 148 |

| валютные счета (52) | 263 | - | |

| прочие денежные средства (55,56,57) | 264 | 119 | 122 |

| Прочие оборотные активы | 270 | - | - |

| ИТОГО по разделу 11 | 290 | 3037 | 3474 |

| III. УБЫТКИ | |||

| Непокрытые убытки прошлых лет (88) | 310 | ||

| Непокрытый убыток отчетного года | 320 | x | - |

| ИТОГО по разделу III | 390 | - | - |

| БАЛАНС (сумма строк 190+ 290+ 390) | 399 | 8151 | 8161 |

| IV. КАПИТАЛ И РЕЗЕРВЫ | |||

| Уставный капитал (85) | 410 | 2799 | 2799 |

| Добавочный к апитал (87) | 420 | 2000 | 2000 |

| Резервный капитал (86) | 430 | 299 | 200 |

| в том числе | |||

| резервные фонды, образованные в соответствии с законодательством | 431 | ||

Форма 1 (продолжение)

| 1 | 2 | 3 | 4 |

| резервы, образованные в соответствии с учредительными документами | 432 | ||

| Фонды накопления (88) | 440 | 500 | 200 |

| Фонд социальной сферы (88) | 450 | 300 | 83 |

| Целевые финансирование и поступления (96) | 460 | ||

| Нераспределенная прибыль прошлых лет (88) | 470 | 200 | - |

| Нераспределенная прибыль отчетного года | 480 | x | 100 |

| ИТОГО по разделу IV | 490 | 6098 | 5382 |

| V. ДОЛГОСРОЧНЫЕ ПАССИВЫ | |||

| Заемные средства (92 ,95) | 510 | 300 | 200 |

| в том числе | |||

| кредиты банков, подлежащие | 511 | 300 | 200 |

| про чие з аймы, подлежащие погашению более чем через 12 м есяцев после отчетной даты | 512 | ||

| Про чи е долгосрочные пассивы | 520 | - | - |

| Итого по разделу V | 590 | 300 | 200 |

| VI. КРАТКОСРОЧНЫЕ ПАССИВЫ | |||

| Заемные средства (90,94) | 610 | 813 | 1717 |

| в том числе | |||

| кредиты банков | 611 | 637 | 1490 |

| прочие зай мы | 612 | 176 | 227 |

| Кредиторская задолженность | 620 | 919 | 844 |

| в том числе | |||

| поставщики и подрядчики (60 ,76) | 621 | 708 | 686 |

| векселя к уплате (60) | 622 | - | - |

Форма 1 (продолжение)

| 1 | 2 | 3 | 4 |

| задолженность пере д дочерними и зав исимыми обществами (78) | 623 | ||

| по оплате труда (70) | 624 | 67 | 72 |

| по социальному страхованию и обеспечений (69) | 625 | 25 | 27 |

| задолженность перед бюджетом (68) | 626 | 30 | 20 |

| авансы полученные (64) | 627 | - | - |

| прочие кредиторы | 628 | 89 | 39 |

| Расчеты по дивидендам (75) | 630 | ||

| Доходы будущих периодов (83) | 640 | ||

| Фонды потребления (88) | 650 | — | |

| Резервы предстоящих расходов и платежей (89) | 660 | 21 | 18 |

| Прочие к раткосрочные пассивы | 670 | ||

| ИТОГО по разделу VI | 690 | 1753 | 2579 |

| БАЛАНС (сумма строк 490 + 590 + 690) | 699 | 8151 | 8161 |

Руководитель Главный бухгалтер

Приложение 2

Форма № 2

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

Наименование показателя прошлого года |

Код стр. | За отчетный период | За аналогичный период |

| 1 | 2 | 3 | 4 |

| Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 39478 | 61278 |

| Себестоимость реализации товаров, продукции, работ, услуг | 020 | 30196 | 46876 |

| Коммерческие расходы | 030 | 1100 | 1700 |

| Управленческие расходы | 040 | 5520 | 8570 |

| Прибыль (убыток) от реализации (строки 010-020-030- 040) | 050 | 2662 | 4132 |

| Проценты к получению | 060 | 20 | 250 |

| Проценты к уплате | 070 | 10 | 50 |

| Доходы от участия в других организациях | 080 | ||

| Прочие операционные доходы | 090 | 100 | 300 |

| Прочие операционные расходы | 100 | 62 | 100 |

| Прибыль (убыток) от финансово-хозяйственно й деятельности (строк и 050 + 060 -070 + +080+090-100) | 2710 | 4532 |

Форма № 2 (продолжение)

| 1 | 2 | 3 | 4 |

| Прочие внереализационные доходы | 120 | 390 | 558 |

| Прочие внереализационные расходы | 130 | 100 | 90 |

| Прибыль (убыток) отчетного периода (строки 110+120-130) | 140 | 3000 | 5000 |

| Налог на прибыль | 150 | 900 | 1600 |

| Отвлеченные средства | 160 | 2000 | 3200 |

| Нераспределенная прибыль (убыток) отчетного периода (строки 140-150-160) | 170 | 100 | 200 |

Руководитель Главный бухгалтер

8-09-2015, 12:50