Х

Вывод:

Из таблицы 1 видно, что значения коэффициента текущей ликвидности соответствуют нормативному значению (![]() 2). А именно, на начало отчетного года4,2, а на конец 2,9. Это говорит о том, что часть текущих обязательств по кредитам и расчетам ОАО «ЖБК№1» может погасить, мобилизировав все оборотные средства.

2). А именно, на начало отчетного года4,2, а на конец 2,9. Это говорит о том, что часть текущих обязательств по кредитам и расчетам ОАО «ЖБК№1» может погасить, мобилизировав все оборотные средства.

Рассчитанное значение коэффициента обеспеченности собственными оборотными средствами на начало и конец года удовлетворяет нормативному значению. А именно на начало года составляет 0,72, а на конец 0,66. (норматив ![]() 0,1). Это говорит о том, что наибольшая часть оборотных активов финансируется за счет собственных источников или капитала. У ОАО «ЖБК№1» имеются в наличии собственные оборотные средства, необходимые для его финансовой устойчивости.

0,1). Это говорит о том, что наибольшая часть оборотных активов финансируется за счет собственных источников или капитала. У ОАО «ЖБК№1» имеются в наличии собственные оборотные средства, необходимые для его финансовой устойчивости.

В соответствии с Методическим положением по оценке финансового состояния предприятия и установлению неудовлетворительной структуры бухгалтерского баланса (№31-р от 12.08.94): если значения коэффициента текущей ликвидности и коэффициента обеспеченности собственными оборотными средствами превышают нормативные значения, но наметилась тенденция снижения коэффициента текущей ликвидности на конец периода, то рассчитывается коэффициент утраты платежеспособности за период 3 месяца.

Следовательно, необходимо рассчитать коэффициент утраты платежеспособности за 3 месяца. Он равен 2,3.

Полученное значение этого коэффициента больше 1, что говорит о реальной возможности не утратить свою платежеспособность в течение трех месяцев.

Значит, ОАО «ЖБК№1» успешно функционирует и использует для покрытия своих запасов как собственные источники, так и заемные.

Исходя из этого, можно сделать вывод о том, что ОАО «ЖБК №1» не имеет тенденций к развитию банкротства. Структуру его баланса можно считать удовлетворительной.

III. Порядок расчета показателей с целью проведения анализа финансового состояния ОАО «ЖБК№1»

Для проведения анализа финансового состояния организации используются данные следующих форм их финансовой отчетности:

бухгалтерский баланс (форма N 1 по ОКУД);

отчет о прибылях и убытках (форма N 2 по ОКУД);

отчет о движении денежных средств (форма N 4 по ОКУД);

приложение к бухгалтерскому балансу (форма N 5 по ОКУД).

Так же для проведения анализа финансового состояния организаций используются следующие показатели, характеризующие различные аспекты деятельности организации:

1. Общие показатели:

· среднемесячная выручка (К1):

![]()

где Т - количество месяцев в рассматриваемом отчетном периоде.

Среднемесячная выручка вычисляется по валовой выручке, включающей выручку от реализации за отчетный период (по оплате), НДС, акцизы и другие обязательные платежи. Она характеризует объем доходов организации за рассматриваемый период и определяет основной финансовый ресурс организации, который используется для осуществления хозяйственной деятельности, в том числе для исполнения обязательств перед фискальной системой государства, другими организациями, своими работниками. Среднемесячная выручка, рассматриваемая в сравнении с аналогичными показателями других организаций, характеризует масштаб бизнеса организации.

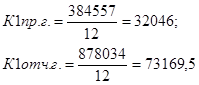

РассчитаемК1- Среднемесячную выручку:

· доля денежных средств в выручке (К2):

![]()

Данный показатель дополнительно характеризует финансовый ресурс организации с точки зрения его качества (ликвидности). Доля денежных средств отражает уровень бартерных (зачетных) операций в расчетах и в этой части дает представление о конкурентоспособности и степени ликвидности продукции организации, а также об уровне менеджмента и эффективности работы маркетингового подразделения организации. От величины этого показателя в значительной мере зависит возможность своевременного исполнения организацией своих обязательств, в том числе исполнение обязательных платежей в бюджеты и внебюджетные фонды. Этот показатель мы рассчитать не можем, т.к. отсутствуют данные.

· среднесписочная численность работников (К3):

Данный показатель определяется в соответствии с представленными организацией сведениями о среднесписочной численности работников и соответствует строке 850 приложения к бухгалтерскому балансу (форма N 5 по ОКУД). К3 пр.г.=886.;К3отч.г.=889.

2. Показатели платежеспособности и финансовой устойчивости:

· степень платежеспособности общая (К4) определяется как частное от деления суммы заемных средств (обязательств) организации на среднемесячную выручку:

![]()

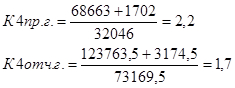

К4 - степень платежеспособности общая:![]()

Данный показатель характеризует общую ситуацию с платежеспособностью организации, объемами ее заемных средств и сроками возможного погашения задолженности организации перед ее кредиторами.

Структура долгов и способы кредитования организации характеризуются распределением показателя "степень платежеспособности общая" на коэффициенты задолженности по кредитам банков и займам, другим организациям, фискальной системе, внутреннему долгу. Перекос структуры долгов в сторону товарных кредитов от других организаций, скрытого кредитования за счет неплатежей фискальной системе государства и задолженности по внутренним выплатам отрицательно характеризует хозяйственную деятельность организации.

· коэффициент задолженности по кредитам банков и займам (К5)

вычисляется как частное от деления суммы долгосрочных пассивов и краткосрочных кредитов банков и займов на среднемесячную выручку:

![]()

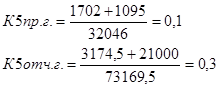

К5 - Коэффициент задолженности по кредитам банков и займам:

· коэффициент задолженности другим организациям

(К6) вычисляется как частное от деления суммы обязательств по строкам "поставщики и подрядчики", "векселя к уплате", "задолженность перед дочерними и зависимыми обществами", "авансы полученные" и "прочие кредиторы" на среднемесячную выручку. Все эти строки пассива баланса функционально относятся к обязательствам организации перед прямыми кредиторами или ее контрагентами:

![]()

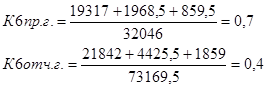

К6 - . Коэффициент задолженности другим организациям:

· коэффициент задолженности фискальной системе

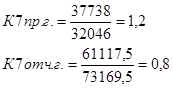

(К7) вычисляется как частное от деления суммы обязательств по строкам "задолженность перед государственными внебюджетными фондами" и "задолженность перед бюджетом" на среднемесячную выручку:

![]()

К7 - Коэффициент задолженности фискальной системе:

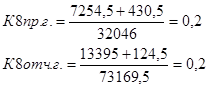

· коэффициент внутреннего долга (К8) вычисляется как частное от деления суммы обязательств по строкам "задолженность перед персоналом организации", "задолженность участникам (учредителям) по выплате доходов", "доходы будущих периодов", "резервы предстоящих расходов", "прочие краткосрочные обязательства" на среднемесячную выручку:

![]()

Степень платежеспособности общая и распределение показателя по виду задолженности представляют собой значения обязательств, отнесенные к среднемесячной выручке организации, и являются показателями оборачиваемости по соответствующей группе обязательств организации. Кроме того, эти показатели определяют, в какие средние сроки организация может рассчитаться со своими кредиторами при условии сохранения среднемесячной выручки, полученной в данном отчетном периоде, если не осуществлять никаких текущих расходов, а всю выручку направлять на расчеты с кредиторами.

К8 - Коэффициент внутреннего долга:

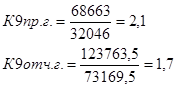

· степень платежеспособности по текущим обязательствам

(К9) определяется как отношение текущих заемных средств (краткосрочных обязательств) организации к среднемесячной выручке:

![]()

Данный показатель характеризует ситуацию с текущей платежеспособностью организации, объемами ее краткосрочных заемных средств и сроками возможного погашения текущей задолженности организации перед ее кредиторами.

К9 - Степень платежеспособности по текущим обязательствам:

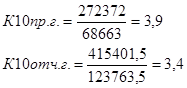

· Коэффициент покрытия текущих обязательств

оборотными активами (К10)вычисляется как отношение стоимости всех оборотных средств в виде запасов, дебиторской задолженности, краткосрочных финансовых вложений, денежных средств и прочих оборотных активов к текущим обязательствам организации:

![]()

Данный коэффициент показывает, насколько текущие обязательства покрываются оборотными активами организации. Кроме того, показатель характеризует платежные возможности организации при условии погашения всей дебиторской задолженности (в том числе "невозвратной") и реализации имеющихся запасов (в том числе неликвидов). Снижение данного показателя за анализируемый период свидетельствует о снижении уровня ликвидности активов или о росте убытков организации.

К10 - Коэффициент покрытия текущих обязательств оборотными активами:

· Собственный капитал в обороте (К11) вычисляется как разность между собственным капиталом организации и ее внеоборотными активами:

![]()

Наличие собственного капитала в обороте (собственных оборотных средств) является одним из важных показателей финансовой устойчивости организации. Отсутствие собственного капитала в обороте организации свидетельствует о том, что все оборотные средства организации, а также, возможно, часть внеоборотных активов (в случае отрицательного значения показателя) сформированы за счет заемных средств (источников).

К11 - Собственный капитал в обороте:

К11пр.г. = 364983,5 - 169476,5 = 195507

К11отч.г. = 474219,5 – 185756 = 288463,5

· Доля собственного капитала в оборотных средствах

(коэффициент обеспеченности собственными средствами) (К12) рассчитывается как отношение собственных средств в обороте ко всей величине оборотных средств:

![]()

Показатель характеризует соотношение собственных и заемных оборотных средств и определяет степень обеспеченности хозяйственной деятельности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости.

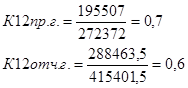

К12 - Доля собственного капитала в оборотных средствах (коэффициент обеспеченности собственными средствами):

· Коэффициент автономии (финансовой независимости)

(К13) вычисляется как частное от деления собственного капитала на сумму активов организации:

![]()

Коэффициент автономии, или финансовой независимости, (К13) определяется отношением стоимости капитала и резервов организации, очищенных от убытков, к сумме средств организации в виде внеоборотных и оборотных активов. Данный показатель определяет долю активов организации, которые покрываются за счет собственного капитала (обеспечиваются собственными источниками формирования). Оставшаяся доля активов покрывается за счет заемных средств. Показатель характеризует соотношение собственного и заемного капитала организации.

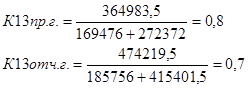

К13 - Коэффициент автономии (финансовой независимости):

· Коэффициент обеспеченности оборотными средствами

(К14) вычисляется путем деления оборотных активов организации на среднемесячную выручку и характеризует объем оборотных активов, выраженный в среднемесячных доходах организации, а также их оборачиваемость:

![]()

Данный показатель оценивает скорость обращения средств, вложенных в оборотные активы. Показатель дополняется коэффициентами оборотных средств в производстве и в расчетах, значения которых характеризуют структуру оборотных активов организации.

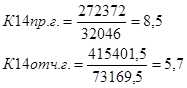

К14 - Коэффициент обеспеченности оборотными средствами:

· Коэффициент оборотных средств в производстве

(К15) вычисляется как отношение стоимости оборотных средств в производстве к среднемесячной выручке. Оборотные средства в производстве определяются как средства в запасах с учетом НДС минус стоимость товаров отгруженных:

![]()

Коэффициент оборотных средств в производстве характеризует оборачиваемость товарно - материальных запасов организации. Значения данного показателя определяются отраслевой спецификой производства, характеризуют эффективность производственной и маркетинговой деятельности организации.

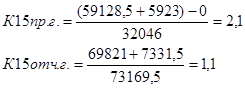

К15 - Коэффициент оборотных средств в производстве:

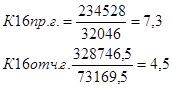

· Коэффициент оборотных средств в расчетах (К16) вычисляется

как отношение стоимости оборотных средств за вычетом оборотных средств в производстве к среднемесячной выручке:

![]()

Коэффициент оборотных средств в расчетах определяет скорость обращения оборотных активов организации, не участвующих в непосредственном производстве. Показатель характеризует в первую очередь средние сроки расчетов с организацией за отгруженную, но еще не оплаченную продукцию, то есть определяет средние сроки, на которые выведены из процесса производства оборотные средства, находящиеся в расчетах.

Кроме того, коэффициент оборотных средств в расчетах показывает, насколько ликвидной является продукция, выпускаемая организацией, и насколько эффективно организованы взаимоотношения организации с потребителями продукции. Он отражает эффективность политики организации с точки зрения сбора оплаты по продажам, осуществленным в кредит. Рассматриваемый показатель характеризует вероятность возникновения сомнительной и безнадежной дебиторской задолженности и ее списания в результате не поступления платежей, т.е. степень коммерческого риска.

Возрастание данного показателя требует восполнения оборотных средств организации за счет новых заимствований и приводит к снижению платежеспособности организации.

К16 - Коэффициент оборотных средств в расчетах:

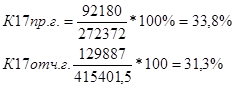

· Рентабельность оборотного капитала (К17) вычисляется

как частное от деления прибыли, остающейся в распоряжении организации после уплаты налогов и всех отчислений, на сумму оборотных средств:

![]()

Данный показатель отражает эффективность использования оборотного капитала организации. Он определяет, сколько рублей прибыли приходится на один рубль, вложенный в оборотные активы.

К17 - Рентабельность оборотного капитала:

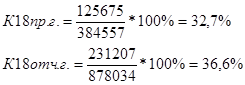

· Рентабельность продаж (К18) вычисляется как частное от

деления прибыли, полученной в результате реализации продукции, на выручку организации за тот же период:

![]()

Показатель отражает соотношение прибыли от реализации продукции и дохода, полученного организацией в отчетном периоде. Он определяет, сколько рублей прибыли получено организацией в результате реализации продукции на один рубль выручки.

К18 - Рентабельность продаж:

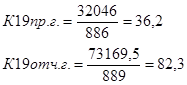

· Среднемесячная выработка на одного работника

(К19) вычисляется как частное от деления среднемесячной выручки на среднесписочную численность работников:

![]()

Этот показатель определяет эффективность использования трудовых ресурсов организации и уровень производительности труда. Выработка дополнительно характеризует финансовые ресурсы организации для ведения хозяйственной деятельности и исполнения обязательств, приведенные к одному работающему в анализируемой организации.

К19 - Среднемесячная выработка на одного работника:

· Эффективность внеоборотного капитала (фондоотдача)

(К20) определяется как отношение среднемесячной выручки к стоимости внеоборотного капитала:

![]()

Показатель характеризует эффективность использования основных средств организации, определяя, насколько соответствует общий объем имеющихся основных средств (машин и оборудования, зданий, сооружений, транспортных средств, ресурсов, вкладываемых в усовершенствование собственности, и т.п.) масштабу бизнеса организации.

Значение показателя эффективности внеоборотного капитала, меньшее, чем значение аналогичного среднеотраслевого показателя, может характеризовать недостаточную загруженность имеющегося оборудования, в том случае если в рассматриваемый период организация не приобретала новых дорогостоящих основных средств. В то же время чрезмерно высокие значения показателя эффективности внеоборотного капитала могут свидетельствовать как о полной загрузке оборудования и отсутствии резервов, так и о значительной степени физического и морального износа устаревшего производственного оборудования.

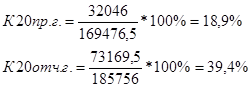

К20 - Эффективность внеоборотного капитала (фондоотдача):

· Коэффициент инвестиционной активности (К21) вычисляется

как частное от деления суммы стоимости внеоборотных активов в виде незавершенного строительства, доходных вложений в материальные ценности и долгосрочных финансовых вложений на общую стоимость внеоборотных активов:

![]()

Данный показатель характеризует инвестиционную активность и определяет объем средств, направленных организацией на модификацию и усовершенствование собственности и на финансовые вложения в другие организации. Неоправданно низкие или слишком высокие значения данного показателя могут свидетельствовать о неправильной стратегии развития организации или недостаточном контроле собственников организации за деятельностью менеджмента.

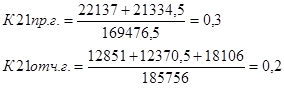

К21 - Коэффициент инвестиционной активности:

· Коэффициенты исполнения текущих обязательств

перед федеральным бюджетом (К22), бюджетом субъекта Российской Федерации (К23), местным бюджетом (К24), а также перед государственными внебюджетными фондами (К25) и Пенсионным фондом Российской Федерации (К26) вычисляются как отношение величины уплаченных налогов (взносов) к величине начисленных налогов (взносов) за тот же отчетный период:

![]()

где i = 22, 23, 24, 25, 26

Эти соотношения характеризуют состояние расчетов организации с бюджетами соответствующих уровней и государственными внебюджетными фондами и отражают ее платежную дисциплину.

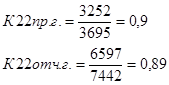

Коэффициент исполнения текущих обязательств перед федеральным бюджетом (К22):

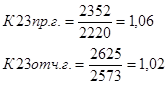

Коэффициент исполнения текущих обязательств перед бюджетом субъекта Российской Федерации (К23):

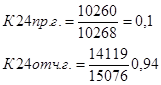

Коэффициент исполнения текущих обязательств перед местным бюджетом (К24):

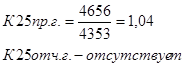

Коэффициент исполнения текущих обязательств перед государственными внебюджетными фондами (К25):

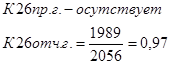

Коэффициент исполнения текущих обязательств перед Пенсионным фондом Российской Федерации (К26):

Вывод: По итогам данных расчетов, сделаем следующие выводы: среднемесячная выручка за прошлый год равна 32046 тыс. руб., а в отчетном 2004 году 73169,5 тыс. руб. Она характеризует объем доходов организации за рассматриваемый период и определяет основной финансовый ресурс организации, который используется для осуществления хозяйственной деятельности, в том числе для исполнения обязательств перед фискальной системой государства, другими организациями, своими работниками. Среднесписочная численность работников ОАО «Завод ЖБК – 1» в прошлом году составляла 886 человек, а отчетном 889 человек.

Общая степень платежеспособности предприятия составляет в прошлом году 2,2, а в отчетном 1,7. Полученные результаты говорят о том, что предприятие вполне платежеспособно, но снижение этого показателя в динамике отрицательно характеризует предприятие.

Коэффициент задолженности по кредитам банков и займам в прошлом году составлял 0,1, в отчетном 0,3. Из этого следует, что задолженность по кредитам и займам незначительная, но в динамике она увеличивается, значит предприятие привлекает для осуществления своей деятельности дополнительные заемные средства.

Коэффициент задолженности другим организациям составил в 2003 году 0,7, в 2004 году 0,4.Это говорит о том, что задолженность другим организациям в прошлом году была относительно высокой, нов отчетном году его значение уменьшилось и составило 0,4. Это положительная тенденция.

Коэффициент задолженности фискальной системе (К7) в прошлом году составил 1,2, в отчетном 0,8. Из этого следует, что обязательства по"задолженности перед государственными внебюджетными фондами" и "задолженности перед бюджетом"в прошлом году была значительной,

8-09-2015, 15:02