S - сумма процентов;

N - номинал векселя.

Досрочная оплата векселя производится на основании договора купли-продажи, заключенного между Банком и векселедержателем (образец договора см. в Приложении)

На векселе, принятом к досрочной оплате, последний индоссамент должен быть бланковым или оформленным на Сбербанк России.

Векселедательский кредит. Суть векселедательского кредита состоит в следующем. Предприятие нуждается в оборотных средствах. Продавец отказывается поставлять ему товар с отсрочкой платежа (предоставлять коммерческий кредит). Например, потому что у него по разным причинам нет уверенности в оплате векселя, которым оформляется поставка товара с отсрочкой платежа. Тогда, чтобы повысить надежность векселя предприятие-покупатель обращается за поручительством к третьему лицу, достаточно хорошо известному своей кредитоспособностью. Способов выдачи этого поручительства несколько, векселедательский кредит по сути своей один из них. Классическая схема этой формы кредита состоит в акцепте банком трассированных на него клиентом переводных векселей. Наша хозяйственная специфика вносит свои поправки в классические схемы. В этом случае предприятие заключает со своим банком кредитное соглашение, согласно которому получает в свое распоряжение простые векселя, выписанные банком на него. Таких векселей может быть несколько, разбитых по срокам и суммам. Эти векселя, как правило, делаются сроками "во столько-то времени после предъявления" или "по предъявлении, но не ранее определенной даты". По кредитному соглашению векселедержатель обязан к определенной дате предоставить банку покрытие, соответствующее общей сумме полученных векселей. И, разумеется, уплатить комиссию банку. Банк, хотя и не задействует в полной мере своих кредитных ресурсов (кроме затрат на резервирование), ограничен в своей способности выпускать такие векселя рамками нормативов ликвидности, устанавливаемых ЦБ. Такая сделка имеет множество вариантов, раз от раза меняющихся в зависимости от интересов клиента, банка и конъюнктуры. В результате ее рождается товарный вексель, вызванный потребностью хозяйственного оборота и подкрепленный репутацией банка как главного должника по нему. Это одна из форм осложнения коммерческого кредита банковским, их сращивания.

Рассмотрим механизм предоставления векселедательского кредита на примере деятельности СбербанкаРоссии.

Предоставление кредитов с использованием векселей производится в соответствии с "Регламентом предоставления кредитов юридическим лицам с применением векселей Сбербанка России" № 446-р от 24.07.98г., Регламентом предоставления кредитов юридическим лицам Сбербанком России и его филиалами" от 08.12097г. № 285-р, "Положением о простых векселях Сбербанка России", а также с другими действующими нормативными актами Сбербанка России.

Под кредитом с применением векселей понимается кредит, выданный для приобретения векселя(ей) с целью последующего использования этих векселей в качестве расчетно-платежного средства/11/.

Кредиты с применением векселей предоставляются:

- резидентам РФ - юридическим лицам любой формы собственности, предусмотренной действующим законодательством РФ;

- нерезидентам РФ - юридическим лицам в соответствии с "Положением о простых векселях СБ РФ" после согласования данного вопроса с Комитетом Сбербанка России по процентным ставкам и лимитам.

Кредиты с применением векселей могут предоставляться на приобретение простых дисконтных рублевых и валютных векселей СБ РФ сроком платежа "по предъявлении, но не ранее" или простых дисконтных векселей СБ РФ сроком платежа "на определенный день".

Реквизиты векселей должны полностью соответствовать требованиям "Положения о простых векселях Сбербанка России"

Валюта предоставляемого кредита и валюта приобретаемого векселя должны быть одинаковыми.

Кредит с применением векселей может быть предоставлен на приобретение как одного, так и нескольких векселей. Сумма номиналов приобретаемых векселей должна быть равна сумме предоставляемого кредита. Номинал векселя должен находиться в пределах максимального и минимального размера вексельной суммы, установленной Комитетом Сбербанка России по процентным ставкам и лимитам.

Кредиты с применением векселей предоставляются на срок, не превышающий максимального срока, на который Комитетом по процентным ставкам и лимитам утверждены минимальные ставки размещения ресурсов в коммерческое кредитование. Комитетом по предоставлению кредитов инвестиций может быть принято решение о предоставлении кредита на более длительный срок.

Срок погашения кредита с применением векселей устанавливается по согласованию сторон:

- в пределах срока платежа по векселю. В этом случае по кредитному договору устанавливается ставка срочных процентов не ниже минимальной ставки, утвержденной Комитетом по процентным ставкам и лимитам для кредитов с применением векселей;

- срок погашения кредита наступает позднее срока платежа по векселю. В этом случае на период с момента выдачи кредита до наступления срока платежа по векселю по кредитному договору устанавливается ставка срочных процентов не ниже минимальной ставки, утвержденной Комитетом по процентным ставкам и лимитам для кредитов с применением векселей; за период с даты наступления срока платежа по векселю до наступления срока погашения по кредитному договору устанавливается ставка срочных процентов, утвержденная Комитетом Сбербанка России по процентным ставкам и лимитам для кредитов в денежной форме на срок соответствующий периоду времени с даты наступления платежа по векселю до даты погашения по кредитному договору.

Вопрос о пролонгации кредита с применением векселей может приниматься к рассмотрению при соблюдении следующих условий:

- с даты пролонгации по кредитному договору устанавливается ставка процентов не ниже соответствующей процентной ставки по кредитам в денежной форме, утвержденной Комитетом СБ РФ по процентным ставкам и лимитам. Ставка определяется с учетом валюты предоставленного кредита и срока его пролонгации;

- заемщиком предоставляется дополнительное обеспечение выполнения обязательств по кредиту, возникающих в связи с изменением процентной ставки и условий договора.

Порядок предоставления кредита с применением векселей в части предоставления кредита, обеспечения, перечня предоставляемых заемщиком документов, анализа кредитоспособности заемщика, рассмотрения вопроса о предоставлении кредита, оформления договоров и их сопровождения, открытия и проведения операций по ссудному счету и бухгалтерского учета определяется "Регламентом предоставления кредитов юридическим лицам Сбербанка России и его филиалам" от 8 декабря 1997г. № 285-р.

Кредиты с применением векселей предоставляются на договорной основе с соблюдением основных принципов кредитования. С учетом параметров конкретной сделки при предоставлении кредита с применением векселей с заемщиком заключается один из следующих договоров:

- кредитный договор (см. Приложения);

- договор об открытии невозобновляемой линии;

- генеральное соглашении об открытии рамочной кредитной линии.

В договоре, заключаемом при предоставлении кредита с применением векселей должна в обязательном порядке указываться цель дальнейшего использования приобретенных векселей.

После принятия Комитетом по предоставлению кредитов и инвестиций или кредитно-инвестиционным комитетом филиала Сбербанка России положительного решения по вопросу предоставления кредита с применением векселей, кредитный работник направляет служебную записку об оформлении Договора купли-продажи простого векселя СБ РФ в подразделение по работе с векселями. В служебной записке указывается количество векселей, валюта векселей, номинал и сроки платежа по векселю.

Оформленный и завизированный уполномоченным работником подразделения по работе с векселями Договор купли-продажи простого векселя Сбербанка России передается в кредитующее подразделение. Договор купли-продажи простого векселя СБ РФ подписывается заемщиком и кредитором одновременно с кредитным договором.

Все дальнейшие операции с векселями, полученными в результате вексельного кредита, регулируются "Положением о простых векселях Сбербанка России".

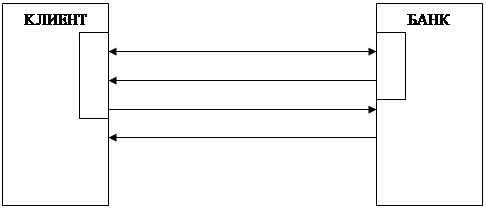

Схематично механизм предоставления вексельного кредита можно представить следующим образом.

Рис.78 Механизм предоставления вексельного кредита

Описание схемы.

1. Заключение кредитного договора между заемщиком и банком, открытие заемщику ссудного счета.

2. Перечисление суммы кредита со ссудного счета на расчетный счет заемщика.

3. Заключение договора купли-продажи простого векселя Сбербанка и перечисление средств в счет оплаты векселя(ей) с расчетного счета заемщика.

4. Передача векселя(ей) заемщику для дальнейшего использования в хозяйственной деятельности.

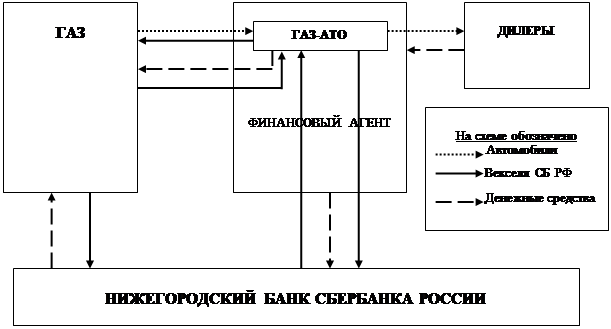

Как пример использования вексельного кредита на практике рассмотрим схему включения простых дисконтных векселей Сбербанка в обслуживание финансовых потоков ОАО «ГАЗ».

ОАО «ГАЗ» является одним из крупнейших и динамично развивающимся предприятием машиностроения России, объединяющим в своем составе целый ряд заводов. Объем ежемесячно отгружаемой продукции завода составляет порядка 1800 млн. руб., основная часть которых приходится на реализацию легковых автомобилей. Более 60% продукции завода реализуется в Нижнем Новгороде и около 20% - в Москве. Причиной такого положения является отсутствие у ОАО «ГАЗ» собственной сбытовой сети, неразвитая региональная сеть у нижегородских и московских дилеров. Такая ситуация приводит к определенному давлению на «ГАЗ» со стороны дилеров в области ценообразования, поскольку значительная часть из них являются либо поставщиками сырья и комплектующих на завод, или участвуют в зачетных схемах завода, погашающего задолженность перед поставщиками автомобилями, и имеют возможность устанавливать демпинговые цены на рынке автомобилей за счет дополнительной наценки на сырье и комплектующие.

Стремление завода уменьшить число «зачетных» автомобилей на рынке толкает «ГАЗ» на разработку денежных программ с использованием финансовых инструментов, абсолютно ликвидных в рамках таких программ, с одной стороны, а необходимость проведения самостоятельной ценовой политики и самостоятельного выхода на рынок через воссоздание собственной региональной сети на базе станций технического обслуживания «ГАЗ-автотехобслуживание» (ГАЗ- АТО) предопределяет выбор в качестве стратегического партнера финансовый институт, имеющий разветвленную филиальную сеть.

|

Рис. 78

Описание схемы

1. Отгрузка автомобилей Финансовому агенту

2. Финансовый агент получает вексельный кредит

3. Вексель передается на ГАЗ в счет оплате за автомобили

4. Автомобили передаются дилеру

5. Денежные средства за автомобили поступают Финансовому агенту

6. Финансовый агент выкупает у ГАЗа векселя

7. ГАЗ передает векселя Финансовому агенту

8. Финансовый агент погашает векселем вексельный кредит

В случае несвоевременного выкупа векселей Финансовым агентом:

6. ГАЗ предъявляет векселя к погашению в банк

7. Денежные средства зачисляются на счет ГАЗа

9. Финансовый агент погашает вексельный кредит денежными средствами.

В основе описываемой схемы лежит месячная программа отгрузки автомобилей за векселя Сберегательного банка, ежемесячно согласовываемая и утверждаемая участниками схемы. Для инициализации работы программы банком предоставляется вексельный кредит (кредитование осуществляется в полном соответствии с требованиями Сберегательного банка, в том числе и в отношении обеспечения) Финансовому агенту (ГАЗ-АТО) для осуществления оплаты первой партии отгружаемых автомобилей. Первые несколько дней месячной программы отгрузка Финансовому агенту (далее –ФА) осуществляется без оплаты, с целью обеспечить товарный задел у ФА на начало следующей месячной программы, который позволяет иметь ФА достаточное обеспечение по выдаваемым банком кредитам и осуществлять реализацию автомобилей непрерывно.

Таким образом, оплата автомобилей векселями смещена относительно отгрузки на несколько дней. По мере реализации автомобилей ФА осуществляет выкуп векселей банка на «ГАЗе», что также отражается в месячной программе. Выкупленные векселя ФА предъявляет к оплате в банк и полученными денежными средствами погашает задолженность по кредиту.

В случае невозможности ФА своевременно реализовать автомобили, и как следствие осуществить выкуп векселей в установленные программой сроки, ГАЗ уведомляет о данном факте и через 5 дней предъявляет векселя к досрочному погашению в банк.

Все условия осуществления данной схемы оговариваются в соглашении, подписываемом сторонами-учатницами схемы (см. Приложения).

Выгоды данной схемы для всех участников сделки очевидны. «ГАЗ» решает свои финансовые проблемы, уменьшает количество «зачетных» автомобилей, а интерес Сбербанка в работе по данной схеме заключается в увеличении объемов вексельного кредитования, а также в переводе крупнейшими дилерами ГАЗа оборотов по расчетному счету в Сберегательный банк.

29-04-2015, 01:37