3. Организацией не предполагается последующая перепродажа данных активов

4. Способность приносить организации экономические выгоды (доход) в будущем

Сроком полезного использования является период, в течение которого использование объекта основных средств приносит доход организации. Для отдельных групп ОС определяется исходя из количества продукции, ожидаемого к получению в результате использования объекта.

Не относятся к ОС для целей бухгалтерского учета:

Машины, оборудование иные аналогичные предметы, числящиеся как готовые изделия на складах организации-изготовителя, как товары - на складах организаций, осуществляющих торговую деятельность.

1. Предметы, сданные в монтаж или подлежащие монтажу, находящиеся в пути

2. Капитальные и финансовые вложения

Основные средства организации разнообразны по составу и назначению.

К ОС относятся:

1. Здания

2. Сооружения

3. Рабочие и силовые машины и оборудование

3. Измерительные и регулирующие приборы и устройства

4. Вычислительная техника

5. Транспортные средства

6. Инструмент

7. Производственный и хоз.инвентарь и принадлежности

8. Рабочий, продуктивный и племенной скот

9. Многолетние насаждения

10. Внутрихозяйственные дороги

11. Прочие основные средства

В составе основных средств учитываются также:

1. Капитальные вложения на коренное улучшение земель (осушительные, оросительные и другие мелиоративные работы)

2. Капитальные вложения в арендованные объекты основных средств

3. Земельные участки, объекты природоиспользования (вода, недра и др. Природные ресурсы).

Единицей бухгалтерского учета основных средств является инвентарный объект.

Инвентарным объектом основных средств, признается объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенных для выполнения определенной работы. Комплекс конструктивно сочлененных предметов - это один или несколько предметов одного или разного назначения, имеющих общие приспособления и принадлежности, общее управление, смонтированных на одном фундаменте, в результате чего каждый входящий в комплекс предмет может выполнять свои функции только в составе комплекса, а не самостоятельно.[10]

В случае наличия у одного объекта нескольких частей, имеющих разный срок полезного использования, каждая такая часть учитывается как самостоятельный инвентарный объект.

Необходимым условием правильного учета ОС является единый принцип их оценки. Различают несколько видов оценки ОС: первоначальная, текущая, восстановительная и остаточная.

Актив, принятый к бухгалтерскому учету в качестве инвентарного объекта ОС, оценивается по первоначальной стоимости. Первоначальная стоимость представляет собой сумму денежных средств или эквивалентов, полученных за приобретение или затраченных на создание объекта ОС.

Капитальные вложения в многолетние насаждения, на коренное улучшение земель включаются в состав основных средств ежегодно в сумме затрат, относящихся к принятым в отчетном году в эксплуатацию площадям, независимо от даты окончания всего комплекса работ.

Принятие объекта ОС к бухгалтерскому учету в программе отражается с помощью документа “Принятие к учету ОС”

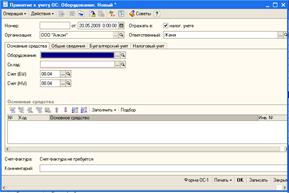

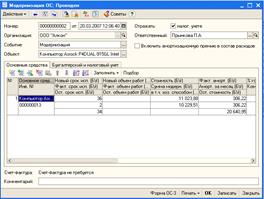

Открывается список документов “Принятие к учету ОС” - открываем форму нового документа. Рис.24

По умолчанию форма документа открывается с видом операции “Оборудование”, что подразумевает принятие к учету объектов, первоначальная стоимость которых сформирована на счете 08.04 “Приобретение отдельных объектов ОС”.

В шапке формы указываем дату принятия объекта к учету и лицо, ответственное за совершение операции. Устанавливаем флажок “Отражать в налоговом учете”.

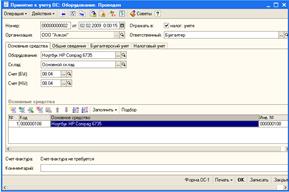

На закладке “Основные средства” в реквизите “Оборудование” открываем справочник “Номенклатура”. В этом справочнике двойным щелчком мыши выбираем объект аналитического учета по счету 08.04.

В реквизите “Склад” заполняем склад, на который объект был оприходован при поступлении в организацию, в колонке “Основное средство” открываем справочник “Основные средства” и новый объект добавляем сначала в список объектов основных средств, а затем добавляем в строку табличной части документа. Новому объекту автоматически присваивается новый код, который по умолчанию считается инвентарным номером объекта. Рис.25 При необходимости инвентарный номер, присвоенный по умолчанию, можно вручную изменить на любой другой, отличный от кода.[11]

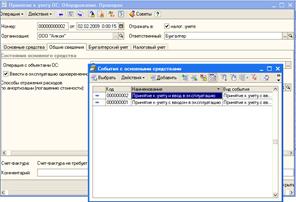

Переходим на закладку “Общие сведения”.

В поле “Операции с объектами ОС” открываем справочник “Состояние ОС”, вводим в справочник элемент с видом состояния ОС Принятие к учету и выбираем его для отражаемой операции. Рис.26

Рис.24

Рис.25

Рис.26

Устанавливаем флажок “Ввести в эксплуатацию одновременно с принятием к учету”.

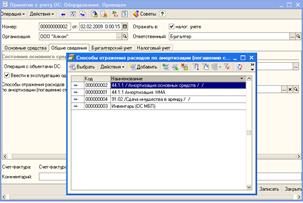

В поле “Способы отражения расходов по амортизации (погашение стоимости)” открываем одноименный справочник, добавляем в него новый элемент (Рис.26) для отнесения всей начисленной автоматизации с коэффициентом 1 на счет 26 (Общехозяйственные расходы), объекты аналитического учета Бухгалтерия (субконто 1) и Амортизация ОС (субконто 2) и выбираем его для регистрируемой хозяйственной операции.

На закладке бух. учет (Рис.27) указываем :

1. Подразделение, в которое объект передается для эксплуатации, - выбором из справочника “Подразделения”.

2. Лицо, ответственное за сохранность объекта - из справочника Физ.лиц

3. способ поступления в организацию

4. Счет принятия к учету

5. Признак начисления амортизации (флажок “Начислять амортизацию”)

6. Способ начисления амортизации

7. Срок полезного использования

На закладке “Налоговый учет” Рис.28 приводим данные для начисления амортизации для целей налогового учета по налогу на прибыль организации.

Документ записываем, формируем и выводим на печать.

При проведении документ, кроме отражения операции на счетах бухгалтерского и налогового учета, производит движения в различных регистрах. Связано это с тем, что большая часть информации об объекте ОС хранится не в справочнике “Основные средства”, а в регистрах сведений.

Например, в регистре сведений “Местонахождение ОС (бухгалтерский учет)” хранится история местонахождения объектов ОС. Сведения об инвентарном номере объекта, способе его поступления в организацию, порядке погашения стоимости, принятом способе начисления амортизации и о первоначальной стоимости для целей бухг.учета хранятся в регистре “Первоначальные сведения ОС (налог. учет)” При проведении документа в этих регистрах производится запись для объекта основных средств.[12]

Принятие объекта к учету регистрируется и в подсистеме учета НДС. В регистрах накопления “НДС по партиям запасов” и “НДС по ОС, НМА” производятся записи по списанию, учтенных в этих регистрах суммах налога, относящихся к объекту ОС, принятому к учету.

Рис.26

4. Амортизация основных средств

В бухгалтерском учете стоимость основных средств возмещается (погашается) путем начисления амортизационных отчислений в течение срока полезного использования объектов, за исключением объектов ОС, относящихся к:

1. Жилищному фонду (кроме объетво, учитываемых на счете 03 “Доходные вложения в материальные ценности”)

2. Объектам внешнего благоустройства и другим аналогичным объектам лесного и дорожного хоз-ва

3. пециализированным сооружениям судоходной обстановки и подобным объектам

4. Продуктивному скоту, буйволам, волам и оленям

5. многолетним насаждениям, не достигшим эксплуатационного возраста

6. Приобретенным изданиям (книги, брошюры, и т.д.)

По указанным объектам ОС, а также объектам ОС некоммерческих организаций производится начисление износа в конце отчетного года. Сумма износа по указанным объектам учитывается на отдельном забалансовом счете 010 “Износ основных средств”.

Также не подлежат амортизации объекты ОС, потребительские свойства которых с течением времени не изменяются. К ним относятся земельные участки и объекты природоиспользования. Износ по таким объектам также не начисляется.

В налоговом учете стоимость амортизируемого имущества включается в расходы также через амортизацию, за исключением имущества, перечисленного в п.2 ст.256 НК РФ. Не подлежат амортизации, в частности:[13]

- земля и иные объекты природоиспользования

- имущество, приобретенное с использованием бюджетных средств

- объекты внешнего благоустройтсва (объекты лесного хозяйства, объекты дорожного хозяйства, сооружение которых осуществлялось с привлечением источников бюджетного или иного аналогичного целевого финансирования, специализированные сооружения судоходной обстановки) и другие аналогичные объекты

- продуктивны скот, буйволы, волы, яки, олени и другие одомашненные дикие животные (за исключением рабочего скота)

- приобретенные издания (книги, брошюры и иные подобные объекты), произведения искусства

С начислением амортизации тесно связано понятие “срок полезного использования” - период, в течение которого использование объекта призвано приносить доход организации или служить для выполнения ее уставных целей. Срок полезного использования определяется организацией при принятии объекта к бухгалтерскому, а также налоговому учету.

Для целей бухгалтерского учета определение срока полезного использования объекта, когда он отсутствует в технических условиях или не установлен в централизованном порядке, производится исходя из:

1. Предполагаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью применения

2. Ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы планово-предупредительного ремонта всех видов

3. Нормативно-правовых и других ограничений использования этого объекта (например, срок аренды)

В случае улучшения первоначально принятых нормативных показателей функционирования объекта в результате проведенной реконструкции или модернизации, организацией пересматривается срок его полезного использования.[14]

Начисление амортизации по группе объектов для целей бухгалтерского учета производится одним из следующих способов

1. Линейным

2. Способ уменьшаемого остатка

3. Способ списания стоимости по сумме чисел лет срока полезного использования

4. Способ списания стоимости пропорционально объему продукции

Рис.27

Рис.28

5. Применение одного из перечисленных способов производится в течение всего срока полезного использования.[15]

Ежемесячное начисление амортизации по объектам ОС осуществляется документом “Закрытие месяца” с установленными флажками в строке выполняемых действий “Начисление амортизации ОС”. Амортизация начисляется по основным средства, у которых в регистрах сведений “Начисление амортизации ОС (бухгалтерский учет)”, “Начисление амортизации ОС (налоговый учет)” установлен признак “Начислять амортизацию”. По объектам ОС, принятым к бухгалтерскому (налоговому) учету в текущем месяце, начисление амортизации начинается со следующего месяца.[16]

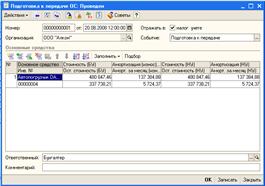

5. Перемещение основных средств

В процессе эксплуатации объекты ОС могут перемещаться из одних подразделений в другие. Для отражения таких операций предназначен документ “Перемещение ОС”. Документ не формирует проводок, а только изменяет значение отдельных реквизитов перемещаемых объектов (производит движения в регистрах сведений “Местонахождение ОС (бухгалтерский учет” и “ События ОС организации”). Рис.29

Если затраты на содержание подразделений обобщаются по разным аналитическим объектам счета бухгалтерского учета, то дополнительно нужно ввести документ “Изменение способа отражения расходов по амортизации ОС” “МЕНЮ “ОС и НМА - Пункт “Параметры амортизации” - подпункт “Изменение способа отражения расходов по амортизации ОС”, меню “Действия” командной панели формы списка - пункт “Добавить”

В поле “Событие” из справочника “События с основными средствами” выбираем элемент внутреннее перемещение.

Поле “Способ” заполняем из справочника “Способы отражения расходов по амортизации”, в который вводим новый элемент. В табличной части открываем справочник «Основные средства» и выбираем объект, по которому изменяется порядок отражения расходов по амортизации. При проведении документ производит записи в регистрах сведений о способах отражения начисленной по объекту амортизации в бухгалтерском и налоговом учете. Откроем справочник «Основные средства» и через меню «Перейти» перейдем в регистр «Способы отражения расходов по амортизации». Как мы видим, теперь в обоих регистрах две записи [17]

Рис.29

6. Изменение первоначальной стоимости

После принятия объектов ОС к бухгалтерскому и налоговому учету у организации могут возникать расходы, связанные с этими объектами. В ПБУ 6 /01 предусмотрено, что изменение первоначальной стоимости допускается в случаях достройки, дооборудования, реконструкции, частичной ликвидации и переоценки.

К работам по достройке, дооборудованию, модернизации относятся работы, вызванные изменением технологического или служебного назначения объекта ОС, повышенными нагрузками и (или) другими новыми качествами.

Списание общей суммы произведенных расходов на увеличение первоначальной стоимости ( стоимости объекта амортизируемого имущества для целей налогообложения) производится документом “Модернизация ОС”. Рис.30

На закладке “Основные средства” выбором из одноименного справочника указывается объект, первоначальная стоимость которого подлежит изменению, и приводятся данные, которые необходимы для изменения параметров амортизации: фактический срок использования, оставшийся срок использования, новый срок полезного использования и т.д.

На закладке “бухгалтерский учет” указывается счет бухгалтерского учета и счет налогового учета (при установленном флажке “Отражать в налоговом учете”), на который необходимо списать сумму понесенных расходов.

При проведении документа формируются записи в регистрах бухгалтерии и в отдельных регистрах сведений “События ОС”, “Параметры амортизации ОС (бухгалтерский учет)” и др. Оценка однородных объектов ОС, введенных в эксплуатацию в разное время, может быть различной. Это зависит от времени, места и способа сооружения и приобретения ОС. Поэтому возникает необходимость в определении текущей (восстановительной) стоимости ОС, под которой понимается стоимость воспроизводства ОС, т.е. сооружения и приобретения, исходя из действующих цен на определенную дату. На практике восстановительная стоимость ОС определяется путем их переоценки. В настоящее время коммерческим организациям предоставлено право для целей бухгалтерского учета не чаще одного раза в год (на начало отчетного года) переоценивать группы однородных основных средств по текущей (восстановительной) стоимости путем индексации или прямого пересчета по документально подтвержденным рыночным ценам.[18]

Рис. 30

7. Выбытие основных средств

Стоимость объекта основных средств, который выбывает или постоянно не используется для производства продукции, выполнения работ, оказания услуг либо для управленческих нужд организации, подлежит списанию с бухгалтерского баланса.

Выбытие объекта имеет место в случаях:

1. Продажи

2. Безвозмездной передачи

3. Списания в случае морального и физического износа

4. Ликвидации при авариях, стихийных бедствиях и иных ЧП

5. Передачи в виде вклада в уставный капитал других организаций

Если списание объекта основных средств производится в результате его продажи, то выручка от продажи принимается к бухгалтерскому учету в сумме, согласованной сторонами в договоре.

Доходы, расходы и потери от списания с бухгалтерского баланса объектов основных средств отражаются в бухгалтерском учете в отчетном периоде, к которому они относятся, и подлежат зачислению соответственно в прибыль или в убыток организации в качестве операционных доходов и расходов.

Во всех случаях выбытия основных средств сначала сумма начисленной амортизации списывается в кредит, а первоначальная (восстановительная) – в дебет счета 01.09.

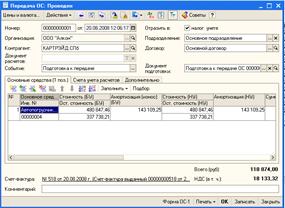

В программе выбытие объектов основных средств отражается документами: «Подготовка к передаче ОС», «Передача ОС», «Списание ОС».[19]

При продаже объектов основных средств, передаче их в виде вклада в уставный капитал или безвозмездное пользование процедура выбытия может быть длительной. При этом объект уже не используется в организации, но числится на ее балансе. Для перевода объектов основных средств в состав выбывающего имущества предназначен документ «Подготовка к передаче ОС» Рис.31

Рис.31

При проведении документа формируются бухгалтерские и налоговые проводки по начислению амортизации за месяц выбытия, списанию накопленной амортизации с субсчета 02.01. «Амортизация ОС, учитываемых на счет 01» и балансовой стоимости с субсчета 01.01 «Основные средства в организации» на субсчет 01.09 «Выбытие основных средств».

Документ «Передача ОС» Рис.32 предназначен для отражения в учет снятия баланса (налогового учета) объектов основных средств, подготовленных к выбытию, а также объектов, по которым подготовка к передаче и выбытие происходит одновременно (в одном отчетном месяце).

Во втором случае документ дополнительно формирует проводки по подготовке объекта к выбытию.

Выбытие основных средств по причине физического или морального износа, пришедших в негодность в результате чрезвычайных обстоятельств и других аналогичных причин отражается в учете с помощью документа «Списание ОС». [20]

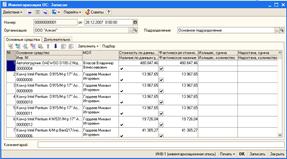

8. Инвентаризация основных средств

В целях обеспечения достоверности данных бухгалтерского учета и отчетности один раз в три года проводится инвентаризация основных средств. Кроме того, ее проведение необходимо при смене материально ответственных лиц, после стихийных бедствий и при ликвидации организации. Инвентаризация ОС включает в первую очередь проверку наличия документального оформления. Для оформления результатов инвентаризации в программе предназначен документ «Инвентаризация ОС» Рис.33

Рис.32

Рис.33

Заключение

"1С:Бухгалтерия" - универсальная программа массового назначения для автоматизации бухгалтерского и налогового учета, а также для подготовки форм обязательной (регламентированной) отчетности. "1С:Бухгалтерия 8.0" обеспечивает решение всех задач, стоящих перед бухгалтерской службой предприятия, если бухгалтерская служба полностью отвечает за учет на предприятии, включая, например, выписку первичных документов, учет продаж и т.д. Данное прикладное решение также можно использовать только для ведения бухгалтерского и налогового учета, а задачи автоматизации других служб, например, отдела продаж, решать специализированными конфигурациями или другими системами. Так, в "1С:Бухгалтерию 8.0" заложена возможность совместного использования с прикладными решениями "Управление торговлей" и "Зарплата и Управление Персоналом" системы "1С:Предприятие 8.0".[21]

1С:Бухгалтерия 8 автоматически рассчитывает амортизацию основных средств. Поддерживаются все перечисленные в ПБУ 6/01 способы начисления амортизации, начисление амортизации по ЕНАОФ (в т.ч. и на 1000 км пробега), а также линейный и нелинейный методы начисления амортизации, установленные главой 25 НК РФ.

Кроме того, автоматически начисляется износ основных средств, амортизация нематериальных активов и ежемесячное погашение стоимости спецодежды и спецоснастки.

В хозяйственной деятельности организации особая роль принадлежит основным средствам.

Методологические основы формирования в бухгалтерском учете информации об основных средствах определены в ПБУ «Учет основных средств» (ПБУ 6/01). Порядок организации бухгалтерского учета в соответствии с ПБУ 6/01 определяют Методические указания по бухгалтерскому учету основных средств, утвержденные приказом Минфина РФ от 13.10.2003 №91. На этих нормативных документах и построен учет основных средств в программе «1С:Бухгалтерия 8.0»

Список используемой литературы:

1. Харитонов С.А. ”Бухгалтерский и налоговый учет в программе “1С:Бухгалтерия 8.0” Практическое пособие. - М.:”1С:Паблишиг”, 2005

2. 1С:Бухгалтерия 8.0 редакция 1.6.15.5

3. Положение по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01)//Экономика и жизнь. 2001. № 18

4. Самоучитель по бухгалтерскому и налоговому учету. 3-е издание.//Издательство «Проспект» 2007.

5. Общероссийский классификатор основных фондов.//М.:ИНФРА-М, 1997

[1] Д.С. Аглицкий, И.С. Аглицкий, "Российский рынок информационных технологий: проблемы и решения"

[2] С.А. Харитонов «Бухгалтерский и налоговый учет в программе 1С:Бухгалтерия 8.0»

[3] С.А. Харитонов «Бухгалтерский и налоговый учет в программе 1С:Бухгалтерия 8.0»

[4] С.А. Харитонов «Бухгалтерский и налоговый учет в программе 1С:Бухгалтерия 8.0»

[5] Самоучитель по бухгалтерскому и налоговому учету. 3-е издание.//Издательство «Проспект» 2007.

[6]

С.А. Харитонов «Бухгалтерский и

8-09-2015, 13:05