Введение

В условиях многогранности и сложности экономических отношений между хозяйствующими субъектами возрастает приоритетность и роль экономического анализа, основным содержанием которого является комплексное системное исследование механизма финансовой стабильности и финансовой безопасности организации.

Финансовая отчетность является основным источником информации о деятельности организации, как для ее руководства, так и для внешних пользователей. Изучение показателей финансовой отчетности различными субъектами бизнеса необходима для принятия лучших управленческих решений.

В данной контрольной работе рассмотрены вопросы, которые дают возможность на основе анализа данных финансовой отчетности сформировать объективное мнение и достоверную оценку финансового положения организации, оценить ее платежеспособность и финансовую устойчивость.

В процессе выполнения контрольной работы была выполнена счетная проверка показателей форм бухгалтерской отчетности, дана оценка состава, структуры и динамики статей бухгалтерского баланса. Также был проведен анализ состава, структуры и динамики доходов и расходов организации, произведен расчет влияния факторов на изменение результативного показателя оборачиваемости оборотных активов. Рассмотрено распределение денежных потоков организации за отчетный и предыдущий периоды по данным формы №4 «Отчет о движении денежных средств» и проанализирована динамика состояния текущих расчетов с дебиторами.

Задание 1

Провести счетную проверку показателей форм бухгалтерской отчетности (таб.1) с целью обеспечения их достоверности и охарактеризовать качественный уровень представленной отчетности. Провести взаимоувязку и установить соответствие аналогичных показателей, отраженных в разных формах отчетности.

Таблица 1

Проверка согласованности показателей, отраженных в бухгалтерской отчетности (по данным ф. № 1-5)

| Показатель | Проверяемая форма | Согласуемая форма | ||||

| № формы | № (код) строки, графы | Сумма, тыс. руб. | № формы | № (код) строки, графы | Сумма, тыс. руб. | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Основные средства: | ||||||

| на начало года | 1 | 120гр.3 | 1229892 | 5 | 080гр.3-140гр.3 | 1229892 |

| на конец года | 1 | 120гр.4 | 1782110 | 5 | 080гр.6-140гр.4 | 1782110 |

| Денежные средства: | ||||||

| на начало года | 1 | 260гр.3 | 15230 | 4 | 010гр.3 | 15230 |

| на конец года | 1 | 260гр.4 | 22036 | 4 | 060гр.3 | 22036 |

| Уставный капитал: | ||||||

| на начало года | 1 | 410гр.3 | 100 | 3 | 100гр.3 | 100 |

| на конец года | 1 | 410гр.4 | 100 | 3 | 140гр.3 | 100 |

| Дебиторская задолженность: | ||||||

| на начало года | 1 | 230гр.3+240гр.3 | 449200 | 5 | 620гр.3+ 600гр.3 |

449200 |

| на конец года | 1 | 230гр.4+240гр.4 | 518100 | 5 | 620гр.4+ 600гр.4 |

518100 |

| Долгосрочные займы и кредиты: | ||||||

| на начало года | 1 | 510гр.3 | 624262 | 5 | 650гр.3 | 624262 |

| на конец года | 1 | 510гр.4 | 799426 | 5 | 650гр.4 | 799426 |

| Нераспределенная прибыль (непокрытый убыток): | ||||||

| на начало года | 1 | 470гр.3 | 425951 | 3 | 100гр.7 | 425951 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| на конец года | 1 | 470гр.4 | 768843 | 3 | 140гр.7 | 768843 |

| Краткосрочные финансовые вложения: | ||||||

| на начало года | 1 | 250гр.3 | 52150 | 5 | 540гр.5 | 52150 |

| на конец года | 1 | 250гр.4 | 47044 | 5 | 540гр.6 | 47044 |

| Нематериальные активы: | ||||||

| на начало года | 1 | 110гр.3 | 14294 | 5 | 040гр.3-050гр.3 | 14294 |

| на конец года | 1 | 110гр.4 | 22960 | 5 | 040гр.6-050гр.4 | 22960 |

| Добавочный капитал: | ||||||

| на начало года | 1 | 420гр.3 | 564783 | 3 | 100гр.5 | 564783 |

| на конец года | 1 | 420гр.4 | 564783 | 3 | 140гр.5 | 564783 |

| Кредиторская задолженность: | ||||||

| на начало года | 1 | 620гр.3 | 448833 | 5 | 640гр.3 | 448833 |

| на конец года | 1 | 620гр.4 | 431354 | 5 | 640гр.4 | 431354 |

| Долгосрочные финансовые вложения: | ||||||

| на начало года | 1 | 140гр.3 | - | 5 | 540гр.3 | - |

| на конец года | 1 | 140гр.4 | - | 5 | 540гр.4 | - |

| Краткосрочные кредиты и займы: | ||||||

| на начало года | 1 | 610гр.3 | - | 5 | - | |

| на конец года | 1 | 610гр.4 | - | 5 | - | |

Центральное место в составе финансовой отчетности организации занимает бухгалтерский баланс, показатели которого дают возможность проанализировать и оценить финансовое состояние организации на дату его составления.

Показатели бухгалтерского баланса тесно связаны с показателями, представленными в других формах финансовой отчетности. В данном задании рассмотрена взаимоувязка бухгалтерского баланса и форм №3-5.

В форме № 3 «Отчет об изменениях капитала» отражается информация о состоянии и движении собственного капитала организации не менее чем за 2 года.

В форме № 4 «Отчет о движении денежных средств» содержится информация об остатках денежных средств на отчетную дату, их положительных и отрицательных потоках в разрезе текущей, инвестиционной и финансовой деятельности организации, а также чистые денежные потоки по видам деятельности.

Форма №5 «Приложение к бухгалтерскому балансу». Эта форма рекомендована для отражения информации, детализирующей отчетные данные и позволяющие более полно охарактеризовать финансово-хозяйственную деятельность организации. Данная информация дает возможность, для заинтересованных пользователей, провести детальный анализ состава, структуры и динамики НМА, ОС, долгосрочных и краткосрочных финансовых вложений, дебиторской и кредиторской задолженности, расходов по обычным видам деятельности, расходов на НИОКР, расходов на освоение природных ресурсов. Также внимание уделяется информации, содержащейся в разделах: Обеспечение, Государственная помощь и Доходные вложения в материальные ценности.

Проведя счетную проверку показателей форм бухгалтерской отчетности, можно говорить о полной достоверности и хорошем качественном уровне представленной отчетности.

Задание 2

По данным бухгалтерского баланса проанализировать и оценить динамику состава и структуры активов и пассивов организации.

Данные об имущественном положении и источниках финансирования активов организации отражены в таблице 2.

Таблица 2

Горизонтальный и вертикальный анализ активов и пассивов организации (по данным ф. № 1)

| Показатель | Горизонтальный анализ | Вертикальный анализ | ||||||||

| Остатки по балансу, тыс.руб. | Темп роста (сниже-ния) % | Структура активов и пассивов, % | ||||||||

| на начало года | на конец года | изменение (+,-) | на начало года | на конец года | изменение (+,-) | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |||

| АКТИВЫ | ||||||||||

| 1 | Внеоборотные активы - всего | 1314186 | 1805070 | 490884 | 137,353 | 63,661 | 70,374 | 6,713 | ||

| В том числе: | ||||||||||

| 1.1. | НМА | 14294 | 22960 | 8666 | 160,627 | 0,692 | 0,895 | 0,203 | ||

| 1.2. | ОС | 1299892 | 1782110 | 482218 | 137,097 | 62,969 | 69,479 | 6,51 | ||

| 1.3. | Незавершенное строительство | _ | _ | _ | _ | _ | _ | _ | ||

| 1.4. | Долгосрочные вложения в материальные ценности | _ | _ | _ | _ | _ | _ | _ | ||

| 1.5. | Долгосрочные финансовые вложения | _ | _ | _ | _ | _ | _ | _ | ||

| 1.6. | ОНА | _ | _ | _ | _ | _ | _ | _ | ||

| 1.7. | Прочие внеоборотные активы | _ | _ | _ | _ | _ | _ | _ | ||

| 2. | Оборотные активы - всего | 750164 | 759880 | 9716 | 101,295 | 36,339 | 29,626 | -6,713 | ||

| В том числе: | ||||||||||

| 2.1. | Запасы | 233457 | 172594 | -60863 | 73,93 | 11,309 | 6,729 | -4,58 | ||

| 2.2. | НДС по приобретенным ценностям | 127 | 106 | -21 | 83,465 | 0,006 | 0,004 | -0,002 | ||

| 2.3. | Дебиторская задолженность (со сроком погашения более чем через 12 месяцев) | 238076 | 233145 | -4931 | 97,929 | 11,533 | 9,09 | -2,443 | ||

| 2.4. | Дебиторская задолженность (со сроком погашения в течение12 месяцев) | 211124 | 284955 | 73831 | 134,97 | 10,227 | 11,11 | 0,883 | ||

| 2.5. | Краткосрочные финансовые вложения | 52150 | 47044 | -5106 | 90,209 | 2,526 | 1,834 | -0,692 | ||

| 2.6. | Денежные средства | 15230 | 22036 | 6806 | 144,688 | 0,738 | 0,859 | 0,121 | ||

| 2.7. | Прочие оборотные активы | |||||||||

| Итого активов | 2064350 | 2564950 | 500600 | 124,25 | 100 | 100 | Х | |||

| ПАССИВЫ | ||||||||||

| 1. | Капитал и резервы - всего | 990888 | 1333774 | 342886 | 134,604 | 48 | 52 | 4 | ||

| В том числе: | ||||||||||

| 1.1. | Уставный капитал | 100 | 100 | 0 | ||||||

| 1.2. | Собственные акции, выкупленные у акционеров | _ | _ | _ | _ | _ | _ | _ | ||

| 1.3. | Добавочный капитал | 564783 | 564783 | 0 | ||||||

| 1.4. | Резервный капитал | 54 | 48 | -6 | 88,889 | 0,003 | 0,002 | -0,001 | ||

| 1.5. | Нераспределенная прибыль (непокрытый убыток) | 425951 | 768843 | 342892 | 180,5 | 20,634 | 29,975 | 9,341 | ||

| 2. | Обязательства - всего | 1073462 | 1231176 | 157714 | 114,692 | 52 | 48 | -4 | ||

| В том числе: | ||||||||||

| 2.1. | Долгосрочные обязательства | 624262 | 799426 | 175164 | 128,059 | 30,24 | 31,167 | 0,927 | ||

| 2.2. | Краткосрочные обязательства | 449200 | 431750 | -17450 | 96,115 | 21,76 | 16,833 | -4,927 | ||

| 2.2.1 | Займы и кредиты | _ | _ | _ | _ | _ | _ | _ | ||

| 2.2.2 | Кредиторская задолженность | 448833 | 431354 | -17479 | 96,106 | 21,742 | 16,817 | -4,925 | ||

| 2.2.3 | Задолженность перед участниками (учредителями) по выплате доходов | 66 | 72 | 6 | 109,091 | 0,003 | 0,0028 | -0,0002 | ||

| 2.2.4 | Доходы будущих периодов | 301 | 324 | 23 | 107,641 | 0,015 | 0,013 | -0,002 | ||

| 2.2.5 | Резервы предстоящих расходов | _ | _ | _ | _ | _ | _ | _ | ||

| 2.2.6 | Прочие краткосрочные обязательства | _ | _ | _ | _ | _ | _ | _ | ||

| Итого пассивов | 2064350 | 2564950 | 500600 | 124,25 | 100 | 100 | Х | |||

(формулы расчетов см. в приложении 1)

Данные вертикального и горизонтального анализа дают наиболее общее представление о качественных изменениях в структуре средств и их источников, а также динамике этих изменений.

В отчетном году организация увеличила вложения средств в осуществление своей деятельности. Об этом свидетельствует рост величины валюты баланса с 2 064 350 тыс. руб. на начало года до 2 564 950 тыс. руб. на конец года, а также относительный показатель – темп роста, который составил 24,25 %.

Совокупная величина активов организации на конец отчетного года составила 2 5640950 тыс. руб., что на 500 600 тыс. руб. больше, чем на начало года. Относительные показатели структуры актива баланса отражают повышение доли внеоборотных активов на 6,71% и аналогичное снижение доли оборотных активов (-6,71%).

Увеличение внеоборотных активов, сумма которых на отчетную дату составила 1 805 070 тыс. руб., что на 490 884 тыс. руб. больше, чем на начало года (темп роста составил 37,35%), связано, главным образом, с приобретением ОС. Это говорит о том, что организация развивает производственную мощность, имея для этого достаточно собственных средств в виде нераспределенной прибыли, рассчитывая на окупаемость долгосрочных затрат.

Увеличение же оборотных активов на 9716 тыс. руб. с темпом роста на 1,3% связано с ростом дебиторской задолженности. Величина краткосрочной дебиторской задолженности (платежи по которой ожидается в течение 12 месяцев) на отчетную дату составила 284 955 тыс. руб., что на 73 831 тыс. руб. больше, чем на начало года (темп роста составил 34,97%). Ее удельный вес в общей величине оборотных активов составил 11,11%. В свою очередь, уменьшилась величина долгосрочной дебиторской задолженности на (-4931 тыс. руб.) и ее удельный вес составляет 9,09%. Можно предположить, что организация перевела часть долгосрочной дебиторской задолженности в краткосрочную, т.е. платежи по которой ожидаются в течение года.

Наличие такой достаточно большой дебиторской задолженности показывает на неэффективную работу по расчетам с покупателями и заказчиками.

Хотя, увеличение средств, отвлекаемых в расчеты с покупателями, может быть обусловлено высокими темпами наращивания объема продаж.

Пассив баланса характеризуется положительной динамикой итоговой величины раздела «Капитал и резервы» (на 342 886 тыс. руб., или на 34,6%), это рост связан с увеличением показателя нераспределенной прибыли на 342 892 тыс. руб., или на 80,5%. Повышение удельного веса итоговой величины раздела «Капитал и резервы» с 48 % в начале года до 52% в конце года является положительным фактом, так как в этом проявляется укрепление финансовой независимости организации от заемного финансирования, что снижает уровень финансового рисков.

Понижение удельного веса в валюте баланса итоговой величины раздела «Обязательства – всего» с 52% в начале года до 48% в конце года говорит о частичном отказе организации от использования дорогостоящих кредитов и займов, выплаты процентов по которым увеличивают величину расходов и негативно влияют на финансовые результаты.

Наибольшую сумму обязательств составляют долгосрочные обязательства, которые за отчетный год возросли на 175 164 тыс. руб., или на 28,06%. Это связано с увеличением долгосрочных займов и кредитов. Наличие долгосрочных кредиторских средств является положительным явлением, т.к. они чаще используются для инвестиционной деятельности организации (расширение производства, модернизация оборудования, внедрение новых технологий и т.д.).

Основной удельный вес в краткосрочных обязательств занимает кредиторская задолженность, которая с начала года составляла 21,74%, а на конец года уменьшилась на 16,82%, изменение составило 4,92%, или на 17 479 тыс. руб., это связано с уменьшением задолженности перед поставщиками и подрядчиками и увеличением задолженности перед персоналом организации, перед государственными внебюджетными фондами, задолженности по налогам и сборам.

Также наблюдается не значительный рост по строкам «Задолженность перед участниками (учредителями) по выплате доходов» и составляет 6 тыс. руб. и «Доходы будущих периодов», где увеличение произошло на 23 тыс. руб.

Задание 3

По данным бухгалтерского баланса проанализировать динамику состояния текущих расчетов с дебиторами. Данные представлены в таблице 3

Таблица 3

Состав и динамика дебиторской задолженности (по данным ф. № 1 и ф. № 5)

| Показатель | На начало года | На конец года | Темп роста, % | |||

| сумма, тыс. руб. | удельный вес, % | сумма, тыс. руб. | удельный вес, % | |||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 1. | Дебиторская задолженность - всего | 449200 | 100 | 518100 | 100 | 115,34 |

| 1.1. | Краткосрочная, всего | 211124 | 47 | 284955 | 55 | 134,97 |

| 1.1.1. | Расчеты с покупателями и заказчиками | 167181 | 37,22 | 205316 | 39,63 | 122,81 |

| 1.1.2. | Авансы выданные | _ | _ | _ | _ | _ |

| 1.1.3. | Прочая краткосрочная задолженность | 43943 | 9,78 | 79639 | 15,37 | 181,23 |

| 1.2. | Долгосрочная, всего | 238076 | 53 | 233145 | 45 | 97,93 |

| 1.2.1. | Расчеты с покупателями и заказчиками | 194708 | 43,35 | 189777 | 36,63 | 97,47 |

| 1.2.2. | Авансы выданные | _ | _ | _ | _ | _ |

| 1.2.3. | Прочая долгосрочная задолженность | 43368 | 9,65 | 43368 | 8,37 | 0 |

На конец отчетного года в организации наблюдается увеличение дебиторской задолженности на 15,34%. Основное ее увеличение связано с ростом краткосрочной дебиторской задолженности, т.е. платежи по которой ожидаются в течение года. Данные таблицы показывают, что увеличение краткосрочной задолженности по состоянию на конец года произошло, главным образом, за счет увеличения задолженности поставщиков и подрядчиков.

Для уменьшения просроченной дебиторской задолженности необходимо вести внутренний контроль за своевременным возвратом: выданных под отчет авансов, погашением долгов покупателями и заказчиками и прочими кредиторами в соответствии с установленными каждому из них сроков. Также для уменьшения дебиторской задолженности организация может изменить условия заключения сделок.

Если не принимать меры по снижению дебиторской задолженности, ее увеличение ведет к снижению ликвидности организации, в данном случае просроченная дебиторская задолженность из источника формирования денежных средств, перейдет в обязательства организации, т.е. убытки. Чем продолжительнее период погашения дебиторской задолженности, тем выше риск ее возращения.

Задание 4

По данным отчета о движении денежных средств охарактеризуйте распределение денежных потоков организации за отчетный и предыдущий периоды по видам деятельности (в абсолютных и относительных показателях). Данные представлены в таблице 4.

Таблица 4

Распределение денежных потоков по видам деятельности, тыс. руб. (по данным ф. №4)

| Показатель | Итого | В том числе по видам деятельности | |||

| текущей | инвестиционной | финансовой | |||

| 1 | 2 | 3 | 4 | 5 | |

| 1 | 2 | 3 | 4 | 5 | |

| 1. | Остаток денежных средств на начало года | 15230 | |||

| 2. | Приток (+) | 6472751 | 6217840 | 36148 | 218763 |

| 3. | Удельный вес притока, % | 100 | 96,06 | 0,58 | 3,38 |

| 4. | Отток (-) | 6684708 | 5559195 | 906750 | 218763 |

| 5. | Удельный вес оттока,% | 100 | 83,16 | 13,57 | 3,27 |

| 6. | Остаток денежных средств на конец года | 22036 | |||

(формулы расчетов см. в приложении 1)

Рассматривая показатели денежных потоков по видам деятельности, следует отметить, что наибольший объем денежной массы обеспечивает основную текущую деятельность организации. Сумма притока денежных средств по текущей деятельности составила 6 217 840 руб. Удельный вес данного показателя в общем объеме всех денежных поступлений составил 96,06%. Сравнение данных притока и оттока денежных средств по текущей деятельности свидетельствует об имеющемся превышении притока над оттоком на сумму 658 645 руб. Это положительный факт, т.к. текущая (основная) деятельность должна обеспечивать условие достаточности денежных средств для осуществления операций по инвестиционной и финансовой деятельности.

Сравнение величин притока и оттока денежных средств по инвестиционной деятельности показало значительно увеличение оттока денежных средств на 870 602,руб., это говорит о том, что организация в текущем периоде осуществила вложение денежных средств на приобретение объектов ОС (по таб.2).

Финансовая деятельность предприятия в этом отчетном периоде охарактеризована тем, что сумма оттока и притока составила 0 руб. Это говорит о том, что в этом периоде организация денежные средства от финансовой деятельности потратила на выплату дивидендов или процентов.

Задание 5

5.1 По данным Отчета о прибылях и убытках проанализировать состав, структуру и динамику доходов и расходов организации (таб.5).

Состав, структура и динамика доходов и расходов организации (по данным ф. № 2)

| Показатель | Предыдущий период | Отчетный период | Изменение | ||||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| 1. | Доходы организации - всего | 6391200 | 100 | 6604150 | 100 | 212950 | |

| В том числе: | |||||||

| 1.1. | Выручка (нетто) от продажи товаров, продукции, работ, услуг | 5432520 | 85 | 5811655 | 88 | 379135 | 3 |

| 1.2. | Проценты к получению | 485630 | 7,6 | 264166 | 4 | -221464 | -3,6 |

| 1.3. | Доходы от участия в других организациях | _ | _ | _ | |||

| 1.4. | Прочие доходы | 473050 | 7,4 | 528329 | 8 | 55279 | 0,6 |

| 2. | Расходы организации - всего | 6119574 | 100 | 6261186 | 100 | 141612 | |

| В том числе: | |||||||

| 2.1. | Себестоимость проданных товаров, продукции, работ, услуг | 4817160 | 78,72 | 5097352 | 81,4 | 280192 | 2,68 |

| 2.2. | Коммерческие расходы | 114642 | 1,87 | 122580 | 1,96 | 7938 | 0,09 |

| 2.3. | Управленческие расходы | 384110 | 6,28 | 320940 | 5,13 | -63170 | -1,15 |

| 2.4. | Проценты к уплате | 101232 | 1,65 | 84296 | 1,35 | -16936 | -0,3 |

| 2.5. | Прочие расходы | 616654 | 10,08 | 527714 | 8,43 | -88940 | -1,65 |

| 2.6. | Текущий налог на прибыль | 85776 | 1,4 | 108304 | 1,73 | 22528 | 0,33 |

(формулы расчетов см. в приложении 1)

В 2007г. общая величина доходов организации составила 6 604 150 тыс. руб., что на 212 950 тыс. руб. больше, чем в 2006г. Отклонения показателей удельного веса доходов в 2007г. по сравнению с 2006г. можно считать незначительными. Преобладающим источником доходов организации остается выручка от продаж, сумма которой в отчетном году увеличилась на 379 135 тыс. руб. В процентном соотношении это составляет 88% по сравнению с остальными доходами. Получение других видов доходов также способствует увеличению прибыли организации, но имеет не постоянный характер.

Расходы организации также возросли. Их величина составила 6 261 186 тыс. руб. Большую долю которых, составляет себестоимость проданных товаров (работ, услуг) или 81,4% от общего числа расходов. Такое увеличение стало возможным за счет приобретения основных средств в ходе модернизации или расширения производства.

В соответствии с этим увеличились коммерческие расходы, составившие 122 580 тыс. руб. или 1,96%. Такая ситуация может быть обусловлена такими факторами, как реклама продукции, представительские расходы, целью которых является продвижение продукции на рынке.

Как следствие увеличения прибыли организации произошло и увеличение расходов, связанных с ее налогообложением (на 108 304 тыс. руб. или на 1,73%) это относится к негативной тенденции.

В результате совокупного влияния вышеперечисленных факторов чистая прибыль организации в 2007г. составила 342 964 тыс. руб.

Задание 6

По данным бухгалтерской отчетности дать оценку эффективности использования оборотных активов, рассчитав показатели оборачиваемости. Определить влияние изменения объема продаж и среднегодовых остатков оборотных активов на изменение коэффициента оборачиваемости.

Таблица 6

Расчет эффективности использования оборотных активов (по данным ф. № 1 и ф. № 2)

| Показатель | Предыдущий период | Отчетный период | Изменение (+, -) | |

| 1 | 2 | 3 | 4 | |

| 1. | Выручка (нетто) от продажи товаров, продукции, выполнения работ, оказания услуг, тыс. руб. | 5432520 | 5811655 | 379135 |

| 2. | Среднегодовые остатки оборотных активов, тыс. руб. | 679065 | 755022 | 75957 |

| 3. | Коэффициент оборачиваемости (с точностью до 0,001) | 8 | 7,697 | -0,303 |

| 4. | Коэффициент оборачиваемости при объеме продаж анализируемого периода и среднегодовых остатков предыдущего периода | Х | 8,558 | Х |

| 5. | Влияние факторов на изменение коэффициента оборачиваемости - всего | Х | Х | -0,303 |

| В том числе | ||||

| а) объема продаж | Х | Х | 0,558 | |

| б) среднегодовых остатков оборотных активов | Х | Х | -0,861 | |

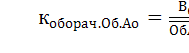

1) ![]() ;

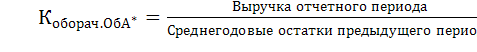

;

2) ![]() =(750164+759880)/2=755022тыс. руб.;

=(750164+759880)/2=755022тыс. руб.;

3)  5432550/679065=8 об.;

5432550/679065=8 об.;

4)  5811655/755022=7,697 об.;

5811655/755022=7,697 об.;

5)

=5811655/679065=8,558 об.

Влияние факторов на коэффициент оборачиваемости:

1) Фактор - Объем продаж

8,558 – 8 = 0,558 об.;

8,558 – 8 = 0,558 об.;

2) Фактор - Среднегодовые остатки оборотных активов

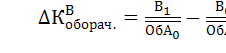

![]() 7,697 - 8,558 = -0,861 об.;

7,697 - 8,558 = -0,861 об.;

3) Результат

![]() 0,558+(-0,861) = -0,303 об.

0,558+(-0,861) = -0,303 об.

Основной характеристикой оборотных активов является эффективность их использования. Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

За отчетный период организация осуществила дополнительные вложения в оборотные активы на сумму 75 957 тыс. руб., среднегодовая величина которых составила в 2007г. 755 022 тыс. руб. Однако, данное увеличение оборотных активов привело к снижению их оборачиваемости, не смотря на увеличение прибыли (379135 тыс. руб.)

Таким образом, у организации возникает потребность в дополнительных источниках финансирования, которыми чаще всего становятся кредиты, снижающие финансовую устойчивость организации, повышающие финансовую зависимость и риск наступления неплатежеспособности.

Задание 7

По данным Приложения к бухгалтерскому балансу проанализируйте структуру и движение основных средств за отчетный год (таб.7).

Как видно из данных таблицы 7, структура основных средств характеризуется наибольшим удельным весом показателя «Здания» (удельный вес на начало года – 35%, на конец – 28%) и «Сооружения и передаточные устройства» (удельный вес составляет 26% на начало года и 24% на конец года). Однако, темп роста показателя «Здания» остался равен аналогичному показателю прошлого года, а показатель «Сооружения и передаточные устройства» вырос лишь на 15,38%. Такие данные стали возможны вследствие общего увеличения основных средств на сумму 382 960 тыс. руб. за счет таких показателей как:

- «Машины и оборудование» - поступило на сумму 471 510 тыс. руб. и выбыло на сумму 198 952 тыс. руб. При этом темп роста этого показателя составил 108,33%, т.е. более чем в 2 раза;

- «Производственный и хозяйственный инвентарь» - поступило на сумму 199 845 тыс. руб. и выбыло на сумму 74 049 тыс. руб. Темп роста составил 66,66%;

- «Транспортные средства» - поступило на сумму 126 945 тыс. руб. и выбыло на сумму 85 013 тыс.руб. Темп роста составил 11%.

В целом произошло увеличение размера основных средств на конец года вследствие поступления новых объектов и это может говорить о том, что либо предприятие увеличивает объем выпускаемой продукции, либо осваивает новые технологии производства продукции, работ, услуг.

Заключение

После

8-09-2015, 15:05