2) показатель по прочим расходам (строка 10) улучшилось, так как их доля, возросла;

3) увеличение показателя по строке 6 (прибыль от продаж) – благоприятная тенденция, так как это свидетельствует о повышении рентабельности продаж и уменьшение издержек производства и обращения;

4) увеличение показателей по строке 11 (прибыль до налогообложения) также указывает на положительные тенденции в организации производства на данном предприятии;

5) показатель по строке 12 характеризует долю прибыли, перечисленную в бюджет в виде обязательных отчислений. Рост показателя в динамике - нежелательный, но не зависящий от предприятия момент.

При проведении анализа следует не забывать, что разделение доходов и расходов на две основные группы зависит от стабильности их получения от периода к периоду. При этом стабильный характер имеют доходы и расходы по обычным видам деятельности. В то время как основная часть прочих расходов и доходов являются случайной.

Для анализа финансовых результатов оформим в следующей таблице.

Таблица 4 – Динамика финансовых результатов организации ОАО "Транстелеком", тыс. руб.

| Показатели | Предшествующий год | Отчетный год | Отклонение | Темп роста, % |

| 1. Валовая прибыль (стр. 029) | 3740 773 | 4974 424 | + 1233 651 | 132,9 |

| 2. Прибыль от продаж (стр. 050) | 3740 773 | 4974 424 | + 1233 651 | 132,9 |

| 3. Прибыль до налогообложения (стр. 140) | 2825 255 | 3507821 | + 682566 | 124,1 |

| 4. Чистая прибыль (стр. 190) | 2147 194 | 2665 944 | + 518 750 | 124,1 |

Как свидетельствует обобщающая информация в таблице о динамике финансовых результатов, характеризующие финансовые результаты деятельности организации, к которым относятся как валовая прибыль, прибыль от продаж, прибыль до налогообложения и чистая прибыль.

В отчетном году по сравнению с предыдущим годом валовая прибыль возросла 1,3 раза, также и прибыль от продаж; прибыль до налогообложения и чистая прибыль – в 1,2 раза.

2.3 Оценка рентабельности

Рентабельность является основным показателем, характеризующим экономическую эффективность предприятия.

Для оценки финансово – хозяйственной деятельности организации могут быть использованы различные показатели рентабельности, чаще всего рассчитывают две группы:

1) Показатели рентабельности капитала;

2) Показатели рентабельности продаж.

Показатели рентабельности капитала включают показатели, характеризующие отношение прибыли к различным видам капитала.

Рентабельность предприятия характеризует ряд показателей (коэффициентов), к которым можно отнести:

- рентабельность активов;

- рентабельность собственного капитала;

- рентабельность продаж;

- рентабельность основной деятельности.

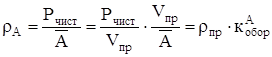

Рентабельность активов как один из синтетических показателей позволяет оценить результаты основной деятельности предприятия. Он выражает отдачу, которая приходится на рубль активов предприятия и определяется по следующей формуле

![]()

![]() - прибыль до налогообложения (стр. 140)

- прибыль до налогообложения (стр. 140)

![]() - баланс по активам (стр.300).

- баланс по активам (стр.300).

Этот коэффициент должен быть одним из основных рабочих инструментов руководителя в управлении предприятием. Являясь важнейшим показателем эффективности его деятельности, он объединяет набор элементов, описывающих различные стороны работы предприятия.

Рентабельность собственного капитала – коэффициент, характеризующий отдачу собственного капитала. Данный показатель зависит от величины заемных средств предприятия.

![]()

![]() - чистая прибыль (стр.190),

- чистая прибыль (стр.190),

![]() - собственный капитал ((стр.490+стр.640) н.г. + (стр.490+стр.640))*0,5.

- собственный капитал ((стр.490+стр.640) н.г. + (стр.490+стр.640))*0,5.

Этот коэффициент включает такие важные показатели, как платежи по процентам за кредит и налог на прибыль. В данном случае рентабельность собственного капитала рассчитывается по чистой прибыли, которая, в свою очередь, включает в себя прибыль не только от основной деятельности.

Рентабельность продаж определяется отношением прибыли от продаж к выручке от реализации.

![]()

![]() - прибыль (убыток) от продаж (стр. 050 ф.№2),

- прибыль (убыток) от продаж (стр. 050 ф.№2),

![]() - объем реализации (стр. 010 ф.№2).

- объем реализации (стр. 010 ф.№2).

Этот коэффициент показывает, какую сумму прибыли предприятие получает с каждого рубля проданной продукции. Иными словами, сколько средств остается у предприятия после возмещения себестоимости продукции. Показатель рентабельности продаж характеризует важнейший аспект деятельности предприятия – реализацию основной продукции, а также оценивает долю себестоимости в продажах. Коэффициент рентабельности продаж связывает оперативную и стратегическую деятельность предприятия.

Рентабельность основной деятельности характеризует прибыльность рубля полной себестоимости и определяется по следующей формуле

![]()

Результаты расчетов оформим в следующей таблице.

Таблица 5 – Динамика показателей рентабельности организации ОАО "Транстелеком"

| Показатель | Предшествующий год | Отчетный год | Отклонение |

| Прибыль от продаж, тыс. руб. | 3740773 | 4974424 | +1233651 |

| Прибыль до налогообложения, тыс. руб. | 2825255 | 3507821 | +682566 |

| Прибыль чистая, тыс. руб. | 2147194 | 2665944 | +518750 |

| Среднегодовая стоимость активов, тыс. руб. | 30770518 | 30770518 | |

| Среднегодовая стоимость собственного капитала, тыс. руб. | 17189936,5 | 17189936,5 | |

| Рентабельность продаж, % | 18,35 | 24,30 | +5,95 |

| Рентабельность основной деятельности, % | 22,47 | 32,10 | +9,63 |

| Рентабельность активов, % | 6,98 | 8,66 | +1,68 |

| Рентабельность собственного капитала, % | 12,49 | 15,50 | +3,01 |

Для оценки влияния факторов, определяющих уровни рентабельности капитала организации, используем модели, представленные в таблице 6 и 7.

Рассмотрим двухфакторную модель рентабельности активов, полученную при разложении показателя рентабельности активов по факторам:

,

,

где: ![]() − рентабельность продаж, характеризующая эффективность производственной деятельности.

− рентабельность продаж, характеризующая эффективность производственной деятельности.

![]() − коэффициент оборачиваемости активов, показывающий, сколько оборотов совершает авансированный капитал в течение года.

− коэффициент оборачиваемости активов, показывающий, сколько оборотов совершает авансированный капитал в течение года.

Таблица 6 – Двухфакторная модель рентабельности активов организации ОАО "Транстелеком"

| Показатель | Отчетный год |

| Рентабельность активов, % | 8,66 |

| Рентабельность продаж, % | 13,02 |

| Коэффициент оборачиваемости активов, оборот | 66,53 |

Модель указывает на пути повышения рентабельности активов. Рентабельность продаж высока, это говорит о том, что надо стремится в том же направлении.

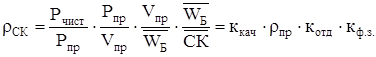

Аналогично рассмотрим разложение рентабельности собственного капитала по системе DuPont на 4 фактора:

,

,

где: ![]() − коэффициент качества прибыли, показывающий, какая часть прибыли от продаж остается в распоряжении предприятия;

− коэффициент качества прибыли, показывающий, какая часть прибыли от продаж остается в распоряжении предприятия;

![]() − рентабельность продаж, характеризующая прибыльность рубля продаж;

− рентабельность продаж, характеризующая прибыльность рубля продаж;

![]() − капиталоотдача, характеризующая эффективность использования авансированного капитала, показывает, сколько рублей выручки получено с рубля вложенных средств;

− капиталоотдача, характеризующая эффективность использования авансированного капитала, показывает, сколько рублей выручки получено с рубля вложенных средств;

![]() − коэффициент финансовой зависимости, характеризующая финансовую устойчивость предприятия.

− коэффициент финансовой зависимости, характеризующая финансовую устойчивость предприятия.

Разложение показателя рентабельности собственного капитала организации по системе DuPont по четырем факторам представлено в табл.8.

Таблица 8 – Четырехфакторная модель рентабельности собственного капитала организации ОАО "Транстелеком"

| Показатель | Отчетный год |

| Рентабельность собственного капитала, % | 0,15 |

| Рентабельность продаж, % | 0,24 |

| Коэффициент качества прибыли | 0,53 |

| Капиталоотдача, руб./руб. | 0,66 |

| Коэффициент финансовой зависимости | 1,79 |

3. Разработка рекомендаций по усилению финансового положения организации

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Финансовое состояние может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии.

Финансовое состояние предприятия зависит от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И, наоборот, в результате недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие — ухудшение финансового состояния предприятия и его платежеспособности. Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования.

Заключение

Главная цель анализа - своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности.

Деловая активность организации проявляется в динамичности ее развития, достижении поставленных целей, эффективном использовании экономического потенциала, расширении рынков сбыта своей продукции. Для оценки используют как качественные критерии, так и количественные показатели.

Основными задачам анализа финансовых результатов деятельности являются:

- изучение возможностей получения прибыли в соответствии с имеющимся ресурсным потенциалом предприятия;

- определение влияния как внешних, так и внутренних факторов на финансовые результаты и оценка качества прибыли;

- оценка работы предприятия по использованию возможностей увеличения прибыли и рентабельности и т.д.

Рентабельность показывает размер прибыли на единицу потребляемых ресурсов. Для оценки финансово – хозяйственной деятельности организации могут быть использованы различные показатели рентабельности, чаще всего рассчитывают две группы:

- показатели рентабельности капитала;

- показатели рентабельности продаж.

Список использованных источников

1. Анализ и диагностика финансово – хозяйственной деятельности предприятий: учебник /под ред. Проф. В.Я. Позднякова. М.: Инфа – М, 2008. 617с.

2. Анализ финансовой отчетности: Учебник. 3-е изд. / Донцова Л. В., Никифорова Н. А. - М., 2005. - 359 с.

3. Ковалев В.В., Ковалев В.В. Анализ баланса или как понимать баланс. Учеб. – практ. пособие. М.: Проспект, 2008. 448с.

4. Когденко В.Г. Экономический анализ: учебное пособие. М.: ЮНИТИ – Дана, 2009. 393с.

5. Просветов Г.И. Прогнозирование и планирование: задачи и решения: учеб.-практ.пособие.М:Изд.Альфа-Пресс, 2008.296с.

6. Савицкая Г.В. АХД предприятия: учебник. М.:Инфа – М, 2009. 336с.

7. Чуев И.Н., Чуева Л.Н. Комплексный экономический анализ хозяйственной деятельности. М.:Дашков и К, 2006 – 368с.

8. Экономический анализ: /Г.В.Савицкая. - 13-е изд., испр.-М:Новое знание, 2007.-679с.

9. Экономический анализ: /Г.В.Савицкая. - 10-е изд., испр.-М:Новое знание, 2004.-640с.

10. Экономический анализ: /Л.Т.Гиляровской -2-е изд., - М.: ЮНИТИ - ДАНА, 2003.-615с.

8-09-2015, 13:03