При наличии на момент продажи или погашения облигации уплаченного процента (дохода), учтенного в момент получения на счете финансовых вложений, полученные проценты (доход) отражаются по кредиту счета 58 «Финансовые вложения» субсчета «Средства полученные и затраты, произведенные по облигационным процентам (доходам)» в корреспонденции со счетом 91 «Прочие доходы и расходы «.

Образующаяся разница между полученным и уплаченным процентом (доходом) по каждому отдельному выпуску облигации подлежит списанию со счета 58 «Финансовые вложения» субсчет «Средства полученные и затраты, произведенные по облигационным процентам (доходам)» на счет 99 «Прибыли и убытки» в день реализации или погашения облигации.

Рассмотрим реализацию купонных облигаций на примере.

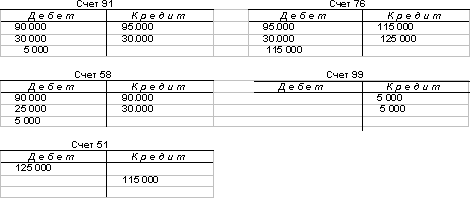

Предприятием был приобретен пакет облигаций на общую сумму 115 тыс. рублей. При этом уплаченный при покупке продавцу облигации процентный доход составил 25 тыс. рублей. В момент продажи процентный доход, полученный с покупателя, составил 30 тыс. рублей. Общая стоимость проданного пакета облигаций составила 125 тыс. рублей.

В бухгалтерском учете предприятия операция продажи облигаций выглядит следующим образом:

Таким образом, от продажи пакета облигаций получено два вида дохода: процентный доход — 5 тыс. рублей, от выбытия ценной бумаги с баланса — 5 тыс. рублей.

7 Инвентаризация финансовых вложений

Инвентаризация финансовых вложений проводится в рамках общей инвентаризации имущества и финансовых обязательств предприятия.

Проведение инвентаризаций обязательно в следующих случаях:

· при передаче имущества организации в аренду, выкупе, продаже, а также в случаях, предусмотренных законодательством при преобразовании государственного или муниципального унитарного предприятия;

· перед составлением годовой бухгалтерской отчетности, кроме имущества, инвентаризация которого проводилась не ранее 1 октября отчетного года;

· при смене материально ответственных лиц (на день приемки — передачи дел);

· при установлении фактов хищений или злоупотреблений, а также порчи ценностей;

· в случае стихийных бедствий, пожара, аварий или других чрезвычайных ситуаций, вызванных экстремальными условиями;

· при ликвидации (реорганизации) организации перед составлением ликвидационного (разделительного) баланса и в других случаях, предусматриваемых законодательством Российской Федерации или нормативными актами Министерства финансов Российской Федерации.

При инвентаризации финансовых вложений проверяются фактические затраты в ценные бумаги и уставные капиталы других организаций, а также предоставленные другим организациям займы.

При проверке фактического наличия ценных бумаг устанавливается:

· правильность оформления ценных бумаг;

· реальность стоимости учтенных на балансе ценных бумаг;

· сохранность ценных бумаг (путем сопоставления фактического наличия с данными бухгалтерского учета);

· своевременность и полнота отражения в бухгалтерском учете полученных доходов по ценным бумагам.

При хранении ценных бумаг в организации их инвентаризация проводится одновременно с инвентаризацией денежных средств в кассе.

Инвентаризация ценных бумаг проводится по отдельным эмитентам с указанием в акте названия, серии, номера, номинальной и фактической стоимости, сроков гашения и общей суммы.

Реквизиты каждой ценной бумаги сопоставляются с данными описей (реестров, книг), хранящихся в бухгалтерии организации.

Инвентаризация ценных бумаг, сданных на хранение в специальные организации (банк — депозитарий — специализированное хранилище ценных бумаг и др.), заключается в сверке остатков сумм, числящихся на соответствующих счетах бухгалтерского учета организации, с данными выписок этих специальных организаций.

Финансовые вложения в уставные капиталы других организаций, а также займы, предоставленные другим организациям, при инвентаризации должны быть подтверждены документами.

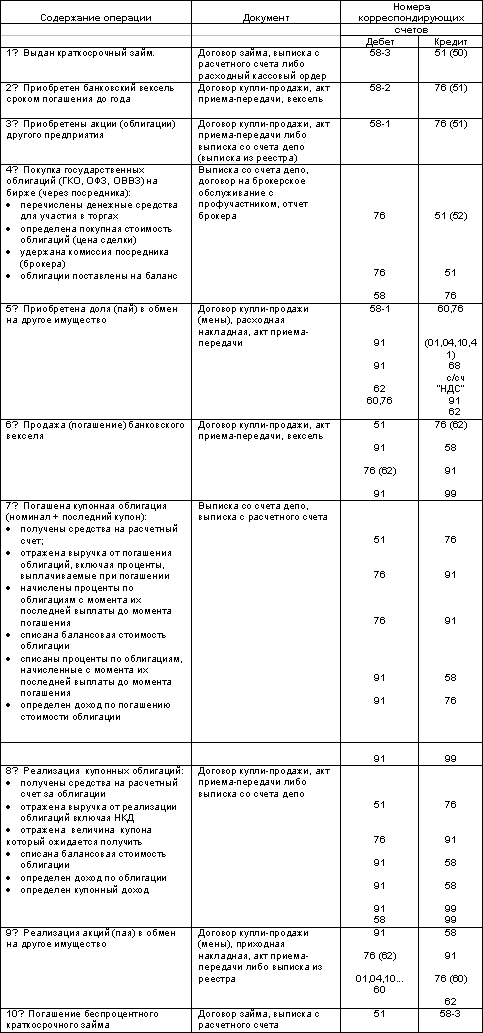

Основные проводки по учету финансовых вложений:

С учетом требования существенности в бухгалтерской отчетности подлежит раскрытию как минимум следующая информация:

· способы оценки финансовых вложений при их выбытии по группам (видам);

· последствия изменений способов оценки финансовых вложений при их выбытии;

· стоимость финансовых вложений, по которым текущая рыночная стоимость определяется, и финансовых вложений, по которым текущая рыночная стоимость не определяется;

· разница между текущей рыночной стоимостью на отчетную дату и предыдущей оценкой финансовых вложений, по которым текущая рыночная стоимость определялась;

· по долговым ценным бумагам, по которым текущая рыночная стоимость не определялась, - разница между первоначальной стоимостью и номинальной стоимостью в течение срока их обращения;

· стоимость и виды ценных бумаг и иных финансовых вложений, переданных в залог;

· суммы созданных резервов под обесценение финансовых вложений с указанием: вида финансовых вложений; величины резерва, созданного в отчетном году; величины резерва, признанного операционным доходом отчетного периода; сумм резерва, использованных в отчетном году;

по долговым ценным бумагам и предоставленным займам - данные: об их оценке по дисконтированной стоимости; о величине их дисконтированной стоимости; о примененных способах дисконтирования (раскрываются в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках).

Поскольку в бухгалтерском балансе сведения о финансовых вложениях представляются в ограниченном составе, то всю остальную необходимую информацию о них следует отражать в пояснительной записке и с подразделением финансовых вложений в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные.

В связи с принятием ПБУ 19/02 в учетную политику организации для целей бухгалтерского учета необходимо внести следующие дополнения:

1) о периодичности переоценки финансовых вложений по текущей рыночной стоимости (ежемесячной или ежеквартальной);

2) о способах расчета стоимости при выбытии финансовых вложений, по которым текущая рыночная стоимость не определяется (по первоначальной стоимости каждой единицы, по средней первоначальной стоимости, по способу ФИФО);

3) о признании доходов по финансовым вложениям в качестве доходов по обычным видам деятельности либо прочих поступлений;

4) о периодичности проведения проверки на обесценение финансовых вложений (по состоянию на 31 декабря отчетного года либо на отчетные даты промежуточной отчетности);

5) о порядке отнесения дисконта на финансовые результаты по долговым ценным бумагам, по которым текущая рыночная стоимость не определяется.

9. Заключение

Эта брошюра должна дать Вам представление о следующих основных понятиях, связанных с учетом финансовых вложений:

· виды финансовых вложений;

· счета учета финансовых вложений;

· особенности учета вложений в уставные капиталы других предприятий;

· виды акций и облигаций;

· учет затрат на приобретение ценных бумаг;

· учет финансовых вложений в займы;

· учет реализации ценных бумаг;

· учет прибылей и убытков от финансовых вложений.

Следующая брошюра из блока «Бухгалтерский учет-1» расскажет Вам об учете расчетов с юридическими и физическими лицами.

УЧЕТ РАСЧЕТОВ С ЮРИДИЧЕСКИМИ И ФИЗИЧЕСКИМИ ЛИЦАМИ

1. Учет расчетов с юридическими и физическими лицами

2. Учет расчетов с поставщиками и подрядчиками

3. Учет расчетов с покупателями и заказчиками

4. Учет расчетов с подотчетными лицами

5. Учет расчетов с персоналом по прочим операциям

6. Учет расчетов с учредителями

7. Учет расчетов с разными дебиторами и кредиторами

8. Внутрихозяйственные расчеты

9. Заключение

1 Учет расчетов с юридическими и физическими лицами

В хозяйственной деятельности предприятия неизбежно возникает необходимость ведения расчетов с другими предприятиями и организациями, а также с физическими лицами.

Вы оплачиваете Вашим поставщикам и подрядчикам стоимость полученных товаров, выполненных работ и оказанных услуг.

Ваши клиенты платят по Вашим счетам за проданные товары, выполненные Вами работы и оказанные им услуги.

Работники Вашего предприятия получают наличные деньги на командировочные и иные расходы. Возмещается вред, причиненный имуществу Вашего предприятия другими организациями и собственными сотрудниками. Партнеры выплачивают штрафные санкции за нарушение договорных обязательств.

Во всех перечисленных случаях возникают расчетные отношения, которые должны быть отражены в бухгалтерском учете.

2 Учет расчетов с поставщиками и подрядчиками

К поставщикам и подрядчикам относят организации, поставляющие сырье и другие товарно-материальные ценности, а также оказывающие различные виды услуг и выполняющие различные виды работ

Поступление материальных ценностей от поставщиков, выполнение работ и оказание услуг подрядчиками производятся на основании заключенных Вашим предприятием договоров поставки, подряда, поручения, контрактации, энергоснабжения и других.

В договорах содержатся вид поставляемых товаров, выполняемых работ или услуг, условия поставки, сроки отгрузки товаров, выполнения работ, оказания услуг, порядок расчетов (условия платежей). (Подробнее о договорах — см. брошюры «Продажа товаров» и «Договоры» из блока «Законодательство»)

Порядок расчетов между Вашим предприятием и его партнерами, находящимися на территории РФ, определяется Положением ЦБР от 3 октября 2002 г. N 2-П "О безналичных расчетах в Российской Федерации" (с изменениями от 3 марта 2003 г.).

Если же Ваши поставщики или подрядчики — иностранные фирмы, то Вы должны рассчитываться с ними в соответствии с международными правилами, которые были обобщены Международной Торговой Палатой в «Унифицированные правила по инкассо» (публикация Международной торговой палаты N 522, в редакции 1995 г.) и в «Унифицированные правила и обычаи для документарных аккредитивов» (в ред. 1993 г., публикация Международной торговой палаты № 500).

В настоящее время организации сами выбирают форму расчетов за поставленную продукцию или оказанные услуги.

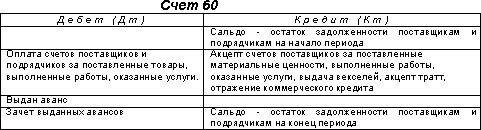

Учет расчетов с поставщиками и подрядчиками ведется на счете 60 «Расчеты с поставщиками и подрядчиками». Авансы выданные также учитываются на счете 60.

На счете 60 «Расчеты с поставщиками и подрядчиками» ведется учет расчетов за полученные товарно-материальные ценности, выполненные работы, оказанные услуги:

· расчетные документы, по которым акцептованы и подлежат оплате;

· расчеты, по которым производятся в порядке плановых платежей;

· расчетные документы, по которым не поступили (неотфактурованные поставки);

· излишки товарно-материальных ценностей, выявленные при их приемке.

По кредиту счета 60 «Расчеты с поставщиками и подрядчиками» в корреспонденции со счетами производственных запасов (№№ 10-16), товаров (№№ 41,45), затрат на производство (№№ 20-29) отражается задолженность Вашего предприятия поставщикам и подрядчикам:

· за фактически поступившие товарно-материальные ценности, принятые работы и услуги;

· за услуги по доставке товарно-материальных ценностей;

· за услуги по переработке материалов Вашего предприятия сторонними организациями.

В задолженность поставщикам и подрядчикам включается также и налог на добавленную стоимость.

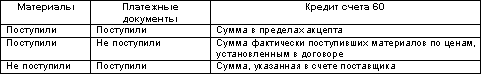

Суммы, отражаемые по кредиту счета 60 «Расчеты с поставщиками и подрядчиками» зависят также от соответствия сроков поступления материальных ценностей и платежных документов.

Отражение задолженности поставщикам

При учете расчетов по импорту к счету 60 «Расчеты с поставщиками и подрядчиками» открывается субсчет «Импортные поставки». По кредиту этого субсчета записываются суммы расчетных документов иностранного поставщика. Расчеты ведутся в валюте контракта. Курсовая разница, возникающая между курсом дня акцепта и курсом дня оплаты, списывается на счет 91 «Прочие доходы и расходы».

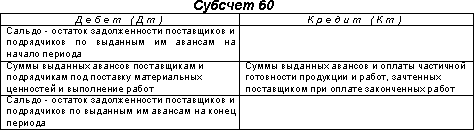

Если условия договоров поставки или подряда предусматривают авансовые платежи (предварительную оплату), то сумма авансов, выдаваемых поставщикам и подрядчикам, отражается на счете 60 субсчет «Расчеты по авансам выданным», который имеет следующую структуру:

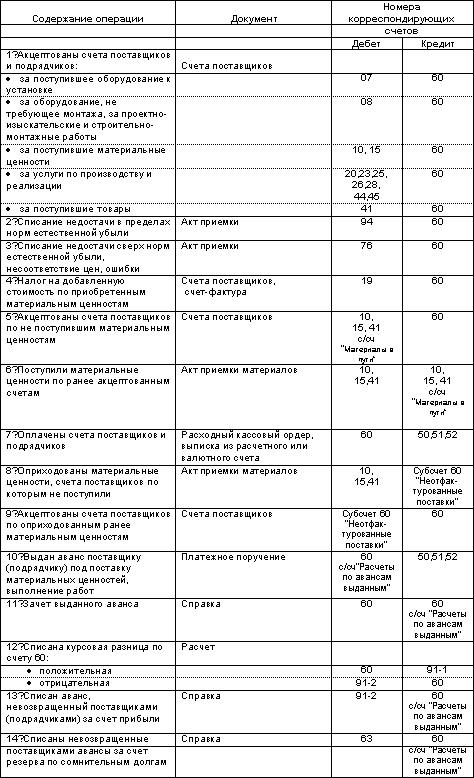

Основные проводки по счету 60 «Расчеты с поставщиками и подрядчиками»:

3 Учет расчетов с покупателями и заказчиками

Учет расчетов с покупателями и заказчиками ведется на счете 62 «Расчеты с покупателями и заказчиками».

Счет 62 «Расчеты с покупателями и заказчиками» дебетуется в корреспонденции со счетами 90 «Продажи», 91 «Прочие доходы и расходы» на суммы, на которые предъявлены расчетные документы.

Счет 62 «Расчеты с покупателями и заказчиками» кредитуется в корреспонденции со счетами учета денежных средств, расчетов на суммы поступивших платежей (включая суммы полученных авансов) и т.п. При этом суммы полученных авансов и предварительной оплаты учитываются обособленно.

Если по полученному векселю, обеспечивающему задолженность покупателя (заказчика), предусмотрен процент, то по мере погашения этой задолженности делается запись по дебету счета 51 «Расчетные счета» или 52 «Валютные счета» и кредиту счета 62 «Расчеты с покупателями и заказчиками» (на сумму погашения задолженности) и 91 «Прочие доходы и расходы» (на величину процента).

Аналитический учет по счету 62 «Расчеты с покупателями и заказчиками» ведется по каждому предъявленному покупателям (заказчикам) счету, а при расчетах плановыми платежами — по каждому покупателю и заказчику. При этом построение аналитического учета должно обеспечивать возможность получения необходимых данных по: покупателям и заказчикам по расчетным документам, срок оплаты которых не наступил; покупателям и заказчикам по не оплаченным в срок расчетным документам; авансам полученным; векселям, срок поступления денежных средств по которым не наступил; векселям, дисконтированным (учтенным) в банках; векселям, по которым денежные средства не поступили в срок.

Учет расчетов с покупателями и заказчиками в рамках группы взаимосвязанных организаций, о деятельности которой составляется сводная бухгалтерская отчетность, ведется на счете 62 «Расчеты с покупателями и заказчиками» обособленно.

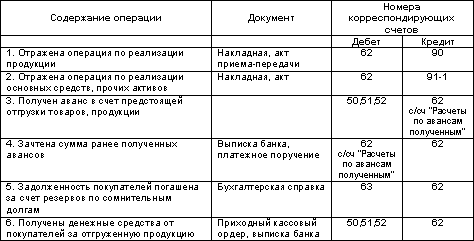

Основные проводки по счету 62 «Расчеты с покупателями и заказчиками»:

4 Учет расчетов с подотчетными лицами

Подотчетными лицами считаются работники предприятия, получающие авансом наличные денежные средства на предстоящие операционные, административные, командировочные расходы.

В соответствии с Письмом ЦБ РФ от 04.10.93 N 18, выдача наличных денег под отчет должна производиться из кассы предприятия.

Если же Ваше предприятие не имеет оборудованной кассы, то кассир или лица, его замещающие, могут получить наличные деньги для выдачи под отчет непосредственно из кассы банка.

Размер и сроки выдачи наличных денег под отчет определяются руководителем предприятия по согласованию с обслуживающим банком.

Выдача наличных денег под отчет на командировочные расходы осуществляется на основании приказа руководителя.

Служебной командировкой считается поездка работника по распоряжению руководителя предприятия для выполнения служебного поручения вне места постоянной работы. За время нахождения в командировке работнику сохраняется заработная плата по месту постоянной работы.

Неизрасходованные наличные деньги, выданные под отчет на командировочные расходы, подлежат сдаче в кассу предприятия не позднее, чем через три дня после окончания срока, на который они были выданы.

Передача подотчетных сумм третьим лицам не допускается.

Работники, получившие наличные деньги под отчет, обязаны предъявить в бухгалтерию авансовый отчет об израсходованных суммах с приложением оправдательных документов и вернуть неизрасходованные деньги. Они также имеют право получить сумму перерасходованных средств.

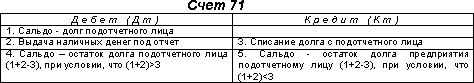

Учет расчетов с подотчетными лицами ведется на активно-пассивном счете 71 Расчеты с подотчетными лицами».

Структура этого счета выглядит следующим образом:

Командировочные, выдаваемые в иностранной валюте, подлежат пересчету в рубли. Порядок пересчета и ведения учета валютных средств Вашего предприятия описан в брошюре "Учет валютных операций и валютных ценностей".

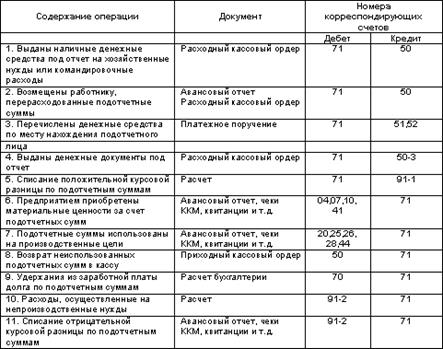

Основные проводки по счету 71 «Расчету с подотчетными лицами»:

5 Учет расчетов с персоналом по прочим операциям

Учет расчетов с персоналом по прочим операциям ведется на счете 73 «Расчеты с персоналом по прочим операциям». На этом счете отражаются операции по всем видам расчетов с персоналом предприятия, кроме расчетов по оплате труда, расчетов с подотчетными лицами.

К счету 73 могут быть открыты субсчета:

73-1 — «Расчеты по предоставленным займам»;

73-2 — «Расчеты по возмещению материального ущерба» и др.

На субсчете 73-1 «Расчеты по предоставленным займам» отражаются расчеты с работниками предприятия по предоставленным им займам, например, на индивидуальное жилищное строительство, приобретение или строительство садовых домиков и т.д. По дебету счета 73 «Расчеты с персоналом по прочим операциям» отражается сумма предоставленного займа в корреспонденции со счетом 50 «Касса» или 51 «Расчетный счет».

На субсчете 73-2 «Расчеты по возмещению материального ущерба» учитываются расчеты по возмещению материального ущерба, причиненного работником предприятию в результате недостач и хищений денежных средств и товарно-материальных ценностей, брака, а также по возмещению других видов ущерба.

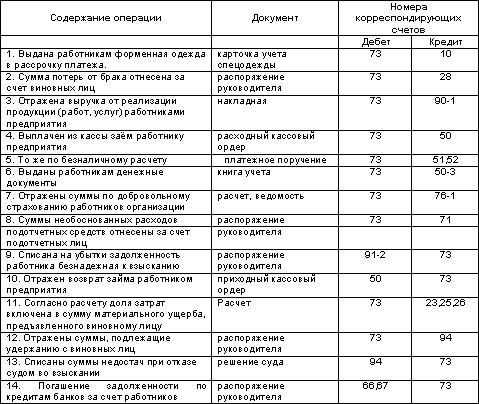

Основные проводки по счету 73 «Расчеты с персоналом по прочим операциям»:

6 Учет расчетов с учредителями

Все виды расчетов с учредителями (акционерами акционерного общества, участниками полного товарищества, членами кооператива и др.) по вкладам в уставный капитал организации, по выплате доходов и т.п. учитывают на счете 75 «Расчеты с учредителями».

К счету 75 могут быть открыты следующие субсчета:

1. «Расчеты по вкладам в уставный капитал»;

2. «Расчеты по выплате доходов» и др.

При создании организации на установленную сумму вкладов учредителей в уставный капитал дебетуют счет 75-1 и кредитуют счет 80 «Уставный капитал».

Фактически внесенные вклады учредителей отражают по дебету соответствующих материальных, денежных и других счетов (01,04,10,50,51,52) и кредиту счета 75-1.

Расчеты по вкладам в уставный капитал у предприятий различных организационно правовых форм производятся одинаково. При этом запись по дебету счета 75 «Расчеты с учредителями» и кредиту счета 80 «Уставный капитал» производятся на всю величину уставного капитала, объявленную в учредительных документах.

Начисление доходов от участия в организации отражают по кредиту счета 75-2 и дебету счетов 84 «Нераспределенная прибыль (непокрытый убыток)» — при начислении дохода за счет прибыли отчетного года или нераспределенной прибыли прошлых лет.

При начислении дивидендов с юридических и физический лиц удерживают налог. Начисленные суммы налога отражают по дебету счетов 75 «Расчеты с учредителями» или 70 «Расчеты с персоналом по оплате труда» и кредиту счета 68 «Расчеты по налогам и сборам».

Выплаченные участникам организации суммы доходов списывают с кредита счетов 51 «Расчетные счета» или 52 «Валютные счета» в дебет счетов 75 или 70. При выплате доходов продукцией (работами, услугами) организации их списывают с кредита счета 90 «Продажи» в дебет счетов 75 или 70 .

Основные проводки по

8-09-2015, 15:49